Навигация

Розрахунок ефективності інвестиційних проектів

3. Розрахунок ефективності інвестиційних проектів

ТОВ «Агрофірма «Колос»

Інвестування коштів у реконструкцію дозволить роздавати корми за допомогою тросо-шайбовых транспортерів закритого типу (у пластиковій або металевій трубі), які надійні та легкі у користуванні. Завдяки тому, що транспортер розташовується в замкнутому контурі, корм захищається від зіткнення із зовнішнім середовищем і не доступний для несанкціонованого вилучення. У результаті чого вдасться підвищити фінансові показники діяльності підприємства.

Також можна інвестувати кошти у будівництво міні-комбікормового заводу, що дозволить повністю задовольнити потреби тварин у кормах, яких на даний час недостатньо для забезпечення продуктивності тварин на рівні їх генетичного потенціалу.

Перед підприємством виникне завдання - як інвестувати кошти? Із цією метою проведемо розрахунок ефективності інвестиційних проектів. Інвестиційний проект А - капітальний ремонт 5 свинарника, проект В – будівництво міні-комбікормового заводу (табл. 3.1).

Таблиця 3.1

Операційні грошові потоки інвестиційного проекту

| Роки | Статті фінансової звітності | ||||||||

| Виручка від реалізації (без ПДВ), тис.грн. | Собівартість реалізованої продукції, тис.грн. | Валовий прибуток, тис.грн. | Річні операційні витрати, тис.грн. | Операційний прибуток, тис.грн. | Податок на прибуток, тис.грн. | Чистий прибуток, тис.грн. | Амортизація, тис.грн. | Операційний грошовий потік, тис.грн. | |

| Інвестиційний проект А | |||||||||

| 1-й рік | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 2-й рік | 8813,02 | 6389,82 | 2423,20 | 1343,2 | 1080,00 | 270,00 | 810,00 | 270,00 | 1080,00 |

| 3-й рік | 9571,4 | 6458,2 | 3113,20 | 1673,2 | 1440,00 | 360,00 | 1080,00 | 270,00 | 1350,00 |

| 4-й рік | 10811,3 | 6823 | 3988,30 | 1828,3 | 2160,00 | 540,00 | 1620,00 | 270,00 | 1890,00 |

| Інвестиційний проект В | |||||||||

| 1-й рік | 6515,6 | 4900 | 1615,60 | 935,6 | 680,00 | 170,00 | 510,00 | 382,50 | 892,50 |

| 2-й рік | 8140,37 | 5968,01 | 2172,36 | 1152,36 | 1020,00 | 255,00 | 765,00 | 382,50 | 1147,50 |

| 3-й рік | 9250.00 | 6300,00 | 2950,00 | 1590,00 | 1360,00 | 340,00 | 1020,00 | 382,50 | 1402,50 |

| 4-й рік | 9250.00 | 6300,00 | 2950,00 | 1590,00 | 1360,00 | 340,00 | 1020,00 | 382,50 | 1402,50 |

Одним із найбільш відповідальних та визначальних етапів проектного циклу є проектний аналіз, який представляє собою сукупність методологічних заходів та прийомів, які використовуються для підготовки та обґрунтування проектних рішень. Тобто, перед тим як реалізувати будь-який інвестиційний проект, його вибирають, проектують, вираховують, а головне оцінюють його ефективність, і насамперед, на основі порівняння витрат на проект та результатів від його впровадження в життя. Далі наведені дані які відображають ефективність обох інвестиційних проектів (табл. 3.2).

Таблиця 3.2

Розрахунок ефективності інвестиційних проектів

| Показник | Інвестиційний проект | |

| А | В | |

| Об’єм інвестицій, тис.грн. | 2 970,00 | 3 060,00 |

| Період експлуатації, років | 4,00 | 3,00 |

| Прийнята дисконтна ставка, % | 12,00 | 15,00 |

| Прибуток за роками експлуатації, тис. грн: | ||

| 1 - й рік | 0,00 | 510,00 |

| 2 - й рік | 810,00 | 765,00 |

| 3 - й рік | 1 080,00 | 1 020,00 |

| 4 - й рік | 1 620,00 | 1 020,00 |

| Річна сума амортизації, тис.грн. | 270,00 | 382,50 |

| Грошовий потік | ||

| 1 - й рік | 0,00 | 892,50 |

| 2 - й рік | 1 080,00 | 1 147,50 |

| 3 - й рік | 1 350,00 | 1 402,50 |

| 4 - й рік | 1 890,00 | 1 402,50 |

| Середній грошовий потік: | 1 440,00 | 1 211,25 |

| Чистий приведений дохід | 53,00 | 307,81 |

| Сучасна вартість грошового потоку | 3 023,00 | 3 367,81 |

| Індекс доходності | 1,02 | 1,10 |

| Період окупності | 2,51 | 3,41 |

| Внутрішня норма доходності | 12,64% | 19,50% |

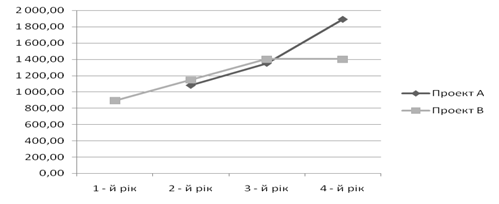

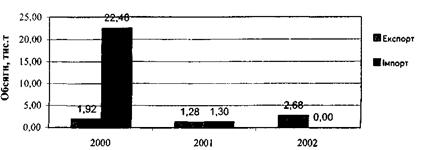

Рис. 3.1. Грошові потоки інвестиційних проектів

На основі виконаних розрахунків можна зробити наступні висновки. Загальна сума грошового потоку за проектом Б на півмільйона (525 тис.грн.) перевищує цей показник за проектом А, тобто на 10,8%. Однак необхідно зважити на те, що за другим проектом термін повернення капіталу у вигляді грошового потоку більший на один рік, ніж за першим.

Чистий приведений дохід для проекту А становить 53 тис. грн, а для проекту Б — 307,81 тис. грн. Проте абсолютні значення цього показника не розкривають повної картини через різні терміни експлуатації об'єктів. За індексом дохідності другий варіант превалює над першим.

Аналізуючи період окупності затрат за кожним варіантом, доходимо висновку, що інвестиційний проект А окупиться на рік швидше, ніж проект Б.

Визначення внутрішньої норми дохідності дало змогу розрахувати мінімальний коефіцієнт прибутковості (або поріг беззбитковості), тобто норму дисконту, за якої чистий приведений дохід дорівнюватиме нулю. Порівнюючи цю норму з дисконтними ставками за кожним проектом, можна встановити рівень прибутковості кожного варіанта. Що нижчою буде реальна відсоткова ставка від розрахункової, то прибутковішими будуть інвестиції. У другому варіанті розрахункова норма становить 19,5%, тоді реальна дисконтна ставка дорівнюватиме 15 %, тобто нижча на 4,5 %. У першому варіанті ця різниця набагато меньша й становить 0,64%, отже, цей варіант ближчий до межі, за якою реалізація інвестиційного проекту може бути збитковою і неефективною.

Підбиваючи підсумок проведеного аналізу, констатуємо, що інвестиційний проект В вигідніший, ефективніший як за розміром грошових потоків і чистого приведеного доходу, так і за індексом дохідності. Цей варіант має більший запас щодо норми дохідності.

Практично досить важко розрахувати розглянуті показники з високим ступенем достовірності, тим більше спрогнозувати їх на близьку й далеку перспективу, тому іноді слід оцінити інвестиційний проект в умовах невизначеності.

Основними причинами для невизначеності — є інфляція, зміни в технології, хибна одиниця проектної потужності, порушення строків будівництва тощо. Проблема невизначеності посилюється також порушенням часових строків на виконання кожної фази проекту. Тому, вкладаючи свої кошти в інвестиційний проект, інвестор має визначити вплив інфляції на оцінку інвестицій, оцінити результати аналізу чутливості проекту, аналізу беззбитковості та аналізу еквівалента певності та прийняти правильне рішення щодо вкладання коштів.

Для визначення оцінки ефективності проекту з урахування інфляції необхідно визначити ставку дисконту, яка б враховувала індекс інфляції, а потім скорегувати грошові потоки за новою ставкою, яка враховує індекс інфляції.

Таблиця 3.3

Розрахунок ефективності інвестиційних проектів з урахуванням інфляції

| Показник | Інвестиційний проект | |

| А | В | |

| Об’єм інвестицій, тис.грн. | 2970 | 3060 |

| Період експлуатації, років | 4 | 3 |

| Прийнята дисконтна ставка, % | 12 | 15 |

| Прибуток за роками експлуатації, тис. грн: | ||

| 1 - й рік | 0 | 510 |

| 2 - й рік | 810 | 765 |

| 3 - й рік | 1 080,00 | 1 020,00 |

| 4 - й рік | 1 620,00 | 1 020,00 |

| Річна сума амортизації, тис.грн. | 270 | 382,5 |

| Грошовий потік | ||

| 1 - й рік | 0 | 892,5 |

| 2 - й рік | 1 080,00 | 1 147,50 |

| 3 - й рік | 1 350,00 | 1 402,50 |

| 4 - й рік | 1 890,00 | 1 402,50 |

| Середній грошовий потік: | 1 440,00 | 1 211,25 |

| Чистий приведений дохід | 647,79 | 319,06 |

Розрахунок оцінки проекту з урахуванням інфляції за двома варіантами показує, що проекти варто відхилити, бо NPV від'ємне і становить — за проектом А (-647,79) тис. грн., а за проектом В (-316,06) тис. грн.

Однак, рішення про проведення оцінки в умовах невизначеності приймається лише в тому випадку, якщо існують серйозні сумніви відносно життєдіяльності інвестиційного проекту, тому згідно проведеного аналізу ми приймаємо проект В, бо він вигідніший за основними показниками.

Література

1. Закон України «Про бухгалтерський облік і фінансову звітність в Україні» від 16.07.2009 р. № 996 – XIV (зі змінами та доповненнями)

2. Закон України «Про загальнообов’язкове державне соціальне страхування від нещасних випадків на виробництві та професійного захворювання, які причинили втрату працездатності», затверджений 23.09.09р. № 1105-XIV, зі змінами і доповненнями від 22.02.10р. № 2272-III.

3. Закон України «Про страхові тарифи на загальнообов’язкове державне соціальне страхування від нещасних випадків на виробництві та професійного захворювання, які причинили втрату працездатності» від 2.04.2003р.

4. Закон України «Про охорону праці» від 21.11.2002 р. № 229-IV (зі змінами і доповненнями)

5. Господарський кодекс України (зі змінами та доповненями станом на 1 січня 2008. – 232 с.)

6. «Положення про порядок накладення штрафу на підприємства, установи та організації за порушення нормативних актів про охорону праці» затверджене 17.09.93р. (зі змінами і доповненнями)

7. Наказ Міністерства аграрної політики України від 07.03.2001 р. № 49 «Про затвердження методичних рекомендацій з організації і веденню бухгалтерського обліку з журнально-ордерної форми на підприємствах агропромислового комплексу»

8. Наказ Міністерства аграрної політики України «Про затвердження інструкцій форм первинного обліку з врахуванням вимог» від 01.07.2002 р. № 175

9. Приказ Министерства Статистики Украины «Об утверждении типовых форм первичного учета» от 29.12.05г. №352

10. План рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій, затверджений наказом Міністерства фінансів України від 30.11.09 р. № 291

11. Методичні рекомендації з планування, обліку і калькулювання собівартості продукції (робіт, послуг) сільськогосподарських підприємств, затверджені наказом Мінагрополітики України від 18.05.2001 р. № 132, зі змінами і доповненнями від 06.12.2007 р. № 355

12. Методические рекомендации по организации и ведению бухгалтерского учета по журнально-ордерной форме на предприятиях агропромышленного комплекса, утвержденные указом Министерства аграрной политики Украины от 7 марта 2005 года № 49

13. Методические рекомендации по применению регистров бухгалтерского учета, утвержденные приказом Минфина Украины от 29.12.2006 г. №356

14. Положення (стандарт) бухгалтерського обліку 16 «Витрати», затверджене Наказом Міністерства фінансів України від 31.12.09 р. № 318

15. Положення (стандарт) бухгалтерського обліку 29 «Фінансова звітність за сегментами», затверджене Наказом Міністерства фінансів України від 19.05.2005 р. № 412 (зі змінами та доповненнями)

16. Порядок представлення фінансової звітності, затверджений ухвалою Кабінету Міністрів України від 28.02.2000 р. № 419

17. Питання складання фінансової звітності, Наказ Міністерства фінансів України від 24.02.2000г.№37.

Похожие работы

... коштів є важливим чинником у зниженні собівартості продукції чи виконаної роботи. Раціональне використання оборотних коштів залежить від правильного їхнього формування і ефективної організації виробництва. Зосередження н підприємствах зайвих оборотних коштів приводить до їхнього заморожування. Це завдає шкоди економіці господарства. Щоб уникнути такого положення, оборотні кошти нормуються, що є ...

... , капусту, на Поліссі - капусту, моркву, столовий буряк, тобто ті культури, які за певних кліматичних умов краще розкривають свої біологічні можливості. Змінилися і обсяги виробництва овочів закритого грунту в окремих категоріях господарств. А саме: значно зменшилося надходження їх із суспільного сектору й зросло - з приватного. Частка суспільного сектору у виробництві овочів закритого грунту ...

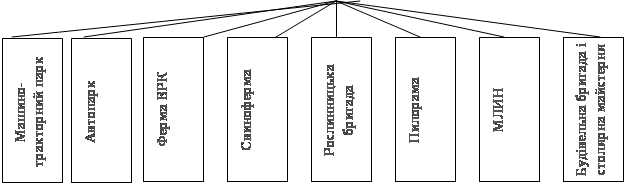

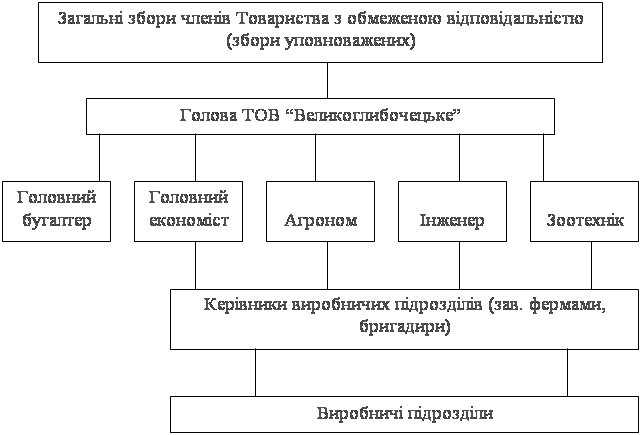

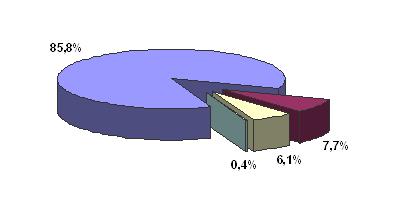

... -горілчаної та пивоварної галузей промисловості, а також можливості експорту озимої пшениці, особливо її цінних сортів і пивоварного ячменю. ІІ. Рівень розвитку господарства та економічна оцінка виробництва зерна в ТОВ “Великоглибочецьке” 2.1 Загальна організаційно-економічна характеристика ТОВ “Великоглибочецьке”. Товариство з обмеженою відповідальністю “Великоглибочецьке” було створене в ...

0 комментариев