Навигация

Анализ движения денежных средств предприятия

2.3 Анализ движения денежных средств предприятия

В мировой практике большое внимание уделяется изучению и прогнозу движения денежных средств. Это связано с тем, что из-за объективной неравномерности поступлений и выплат либо в результате непредвиденных обстоятельств возникают проблемы с наличностью. Какой бы ни была причина отсутствия наличных денег, последствия для предприятия могут быть очень серьезные.

Отсутствие минимально необходимого запаса денежных средств свидетельствует о серьезных финансовых затруднениях. Чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные с инфляцией и обесценением денег, так и с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В этой связи возникает необходимость оценки движения денежных потоков предприятия.

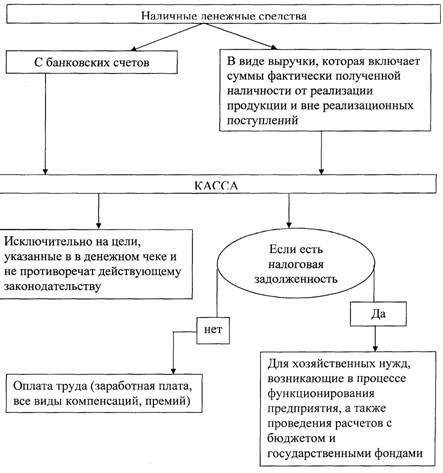

Для оценки состояния, поступления и направлений использования денежных средств предприятия применяется форма № 4 «Отчет о движении денежных средств», которая является основным источником для проведения анализа денежных средств предприятия.

Отчет о движении денежных средств – это динамический отчет, который методами балансовых обобщений определенных хозяйственных операций отчетного периода объясняет в существенных аспектах поступление и выбытие реальных финансовых средств.

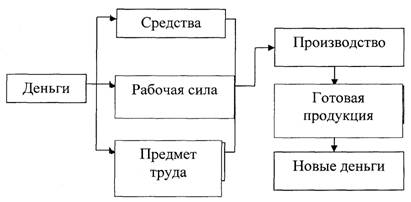

Отчет о движении денежных средств воспроизводит оборот физического капитала организации в его наиболее ликвидной форме – денежного капитала – в виде той части финансовых средств организации, которая носит универсальную и общепризнаваемую форму в платежных операциях – денежную форму.

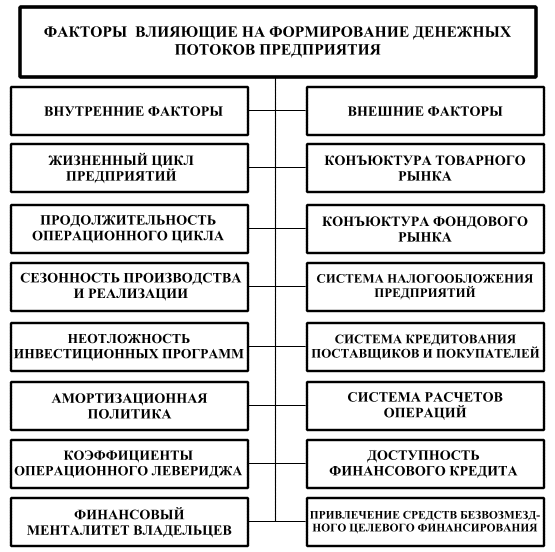

Целью анализа денежных потоков является подготовка информации об объемах, временных параметрах, источниках поступления и направлениях расходования денежных средств, которая необходима для обоснованного принятия решений по управлению ими с учетом влияния объективных и субъективных внутренних и внешних факторов. [14. С. 119]

Одним из способов оценки достаточности денежных средств является расчет финансового цикла. Финансовый цикл, или цикл обращения денежной наличности, представляет собой время, в течение которого денежные средства отвлечены из оборота. Операционный цикл характеризует общее время, в течение которого финансовые ресурсы находятся в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время, в течение которого денежные средства отвлечены из оборота, то есть финансовый цикл меньше на среднее время обращения кредиторской задолженности.

Сокращение операционного и финансового цикла в динамике рассматривается как положительная тенденция и наоборот. Если сокращение операционного цикла может быть сделано за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности [34. С. 196].

Таким образом, продолжительность финансового цикла в днях оборота рассчитывается по формуле:

ПФЦ = ПОЦ – ОКЗд (2.1)

где ПОЦ – продолжительность операционного цикла (оборачиваемость средств в днях + оборачиваемость запасов в днях);

ОКЗд – время оборачиваемости кредиторской задолженности.

Источниками информации для производимых расчетов являются:

форма № 1 «Баланс»;

форма №2 «Отчет о финансовых результатах и их использовании».

Динамика продолжительности финансового цикла ЗАО «Электромаш» за 2006-2008 гг. представлена в табл. 2.1.

Таблица 2.1

Динамика продолжительности финансового цикла

| Показатели | Формула расчета | 01.2007 | 01.2008 | 01.2009 | Абсолютное отклонение | |

| 01.2008 от 01.2007 | 01.2009 от 01.2008 | |||||

| Средняя величина производственных запасов (СПЗ) | 13542531 | 17707900 | 20848417 | 4165369 | 3140518 | |

| Себестоимость реализованной продукции (С) | 22844461 | 27753631 | 26484230 | 4909170 | -1269401 | |

| Средняя величина дебиторской задолженности (СДЗ) | 6547276 | 6003423 | 4903744 | -543853 | -1099679 | |

| Выручка от реализации (В) | 31115537 | 36738512 | 35651424 | 5622975 | -1087088 | |

| Средняя величина кредиторской задолженности (СКЗ) | 2591149 | 3662175 | 5623170 | 1071026 | 1960996 | |

| Оборачиваемость средств (обороты) (ОСоб) | В/СДЗ | 4,75 | 6,12 | 7,27 | 1,37 | 1,15 |

| Оборачиваемость средств (дни) (ОСд) | 360/ОСоб | 75,75 | 58,83 | 49,52 | -16,92 | -9,31 |

| Оборачиваемость запасов (обороты) (ОЗоб) | С/СПЗ | 1,69 | 1,57 | 1,27 | -0,12 | -0,30 |

| Оборачиваемость запасов (дни) (ОЗд) | 360/Озоб | 213,41 | 229,69 | 283,39 | 16,28 | 53,70 |

| Оборачиваемость кредиторской задолженности (дни) (ОКЗд) | СКЗ*360/С | 40,83 | 47,50 | 76,44 | 6,67 | 28,93 |

| Продолжительность операционного цикла (дни) (ПОЦ) | ОСд+ОЗд | 289,16 | 288,52 | 332,91 | -0,64 | 44,39 |

| Продолжительность финансового цикла (дни) (ПФЦ) | ПОЦ-ОКЗд | 248,33 | 241,02 | 256,47 | -7,31 | 15,46 |

Данные табл. 2.1 указывают на то, что количество средств в оборотах на 01. 2008 года по сравнению с 01.2007 годом увеличилось с 4,75 до 6,12 оборотов, т.е. на 1,37 оборота, тем самым, продолжительность оборачиваемости средств снизилась на 16,92 дня, а в 2008 году по сравнению с 2007 годом количество средств в оборотах увеличилось с 6,12 до 7,27 оборотов, т.е. на 1,15 оборота, т.е. продолжительность оборачиваемости средств снизилась на 9,31 дня.

Оборачиваемость запасов на 01.2008 года по сравнению с 01.2006 года снизилась на 0,12 оборота, т.е. продолжительность оборачиваемости возросла на 16,28 дня, таким образом, с учетом влияния продолжительности оборачиваемости средств продолжительность операционного цикла снизилась на 0,64 дня. На 01.2009 года по сравнению с 01.2008 года количество оборотов запасов снизилось на 0,30 оборотов, т.е. продолжительность оборачиваемости увеличилась на 53,7 дня, что в свою очередь повлияло на рост продолжительности операционного цикла (увеличение составило 44,39 дня).

На 01.2008 года продолжительность финансового цикла составила 241,02 дня, т.е. произошло уменьшение по сравнению с данными на 01. 2007 года на 7,31 дня. При этом за счет снижения продолжительности операционного цикла продолжительность финансового цикла уменьшилась на 0,64 дня, а за счет увеличения продолжительности оборачиваемости кредиторской задолженности продолжительность финансового цикла уменьшилась на 6,67 дня.

В 2008 году продолжительность финансового цикла составила 256,47 дня, т.е. произошло увеличение по сравнению с данными на 01.2008 года на 15,46 дня. При этом за счет увеличения продолжительности операционного цикла продолжительность финансового цикла увеличилась на 44,39 дня, а за счет увеличения продолжительности оборачиваемости кредиторской задолженности продолжительность финансового цикла уменьшилась на 28,93 дня.

Сокращение ПФЦ на 01.2008 году рассматривается как положительная тенденция, то есть чем меньше ПФЦ, тем денежные средства меньше находятся «замороженными» в различных активах, что способствует ускорению их оборачиваемости и тем самым возможности получения дополнительного дохода.

Проведем вертикальный анализ поступления и расходования денежных средств, на основе данных формы № 4 «Отчет о движении денежных средств», результаты которого отражены в табл. 2.2.

Таблица 2.2

Вертикальный анализ поступления и расходования денежных средств

| Показатели | 01.2007 | 01.2008 | 01.2009 | |||

| руб. | % | руб. | % | руб. | % | |

| Поступление денежных средств – всего | 65917485 | 100 | 127919128 | 100 | 94801500 | 100 |

| в том числе: выручка от продажи товаров, продукции, работ, услуг | 20419212 | 30,98 | 21847773 | 17,08 | 18539460 | 19,56 |

| выручка от реализации долгосрочных активов | 292421 | 0,44 | 141282 | 0,11 | 101302 | 0,11 |

| авансы, полученные от покупателей (заказчиков) | 312791 | 0,47 | 2897307 | 2,26 | 4093405 | 4,32 |

| кредиты полученные | 10190497 | 15,46 | 16351263 | 12,78 | 6386244 | 6,74 |

| дивиденды, проценты по финансовым вложениям | 4277 | 0,01 | 11305 | 0,01 | 13956 | 0,01 |

| займы полученные | 2510227 | 2,65 | ||||

| из банка в кассу организации | 8250189 | 12,52 | 43332151 | 33,87 | 37301817 | 39,35 |

| прочие поступления | 26448098 | 40,12 | 43338047 | 33,88 | 25855089 | 27,27 |

| Расходование денежных средств | 65878352 | 99,94 | 127674255 | 99,81 | 95069258 | 100,28 |

| в том числе: на оплату приобретенных товаров, работ, услуг | 2631615 | 3,99 | 4850060 | 3,79 | 5144378 | 5,43 |

| на оплату труда | 7005571 | 10,63 | 7969173 | 6,23 | 3902776 | 4,12 |

| отчисления в государственные внебюджетные фонды | 2573452 | 3,90 | 3009332 | 2,35 | 2206177 | 2,33 |

| на выдачу подотчетных сумм | 1188584 | 1,80 | 1181436 | 0,92 | 940626 | 0,99 |

| на оплату долгосрочных активов | 7679367 | 11,65 | 6024930 | 4,71 | 4235151 | 4,47 |

| на выплату дивидендов, процентов по ценным бумагам | 50418 | 0,08 | 421 | |||

| на расчеты с бюджетом | 2848518 | 4,32 | 4625104 | 3,62 | 4055522 | 4,28 |

| на оплату процентов и основной суммы по полученным кредитам, займам | 7055667 | 10,70 | 13713321 | 10,72 | 11154857 | 11,77 |

| прочие выплаты, перечисления и т.п. | 34845160 | 52,86 | 86300478 | 67,46 | 63429771 | 66,91 |

| Изменение денежных средств | 39133 | 0,06 | 244873 | 0,19 | -267758 | -0,28 |

На основе данных табл.2.2 можно сделать следующие выводы:

На 01.2007 г. общая величина поступивших денежных средств составила 65 917 485 рублей, из них наибольший удельный вес занимают прочие поступления - 26 448 098 рублей (40,12 %) и выручка от продажи товаров, продукции, работ, услуг – 20 419 212 рублей (30,98 %); наименьший удельный вес в составе поступивших денежных средств составили выручка от реализации долгосрочных активов – 292 421 рублей (0,44 %) и дивиденды, проценты по финансовым вложениям – 4 277 рублей (0,01 %).

Общая величина израсходованных денежных средств на01.2007 г. составила 65 878 352 рублей, что составило 99,94 % от общей суммы поступивших средств в отчетном периоде. Большая часть выплат в данном периоде пришлась на прочие выплаты, перечисления и т.п. – 34 845 160 рублей (52,86 % от суммы поступлений); наименьшую сумма израсходованных денежных средств пришлась на выплату дивидендов, процентов по ценным бумагам – 50 418 рублей (0,08 %).

На 01. 2008 г. общая величина поступивших денежных средств составила 127 919 128 рублей, из них наибольший удельный вес занимают прочие поступления - 43 338 047 рублей (33,88 %) и суммы, переданные из банка в кассу организации – 43 332 151 рублей (33,87 %); наименьший удельный вес в составе поступивших денежных средств составили выручка от реализации долгосрочных активов –141 282 рублей (0,11 %) и дивиденды, проценты по финансовым вложениям – 11 305 рублей (0,01 %).

Общая величина израсходованных денежных средств на 01. 2008 г. составила 127 674 255 рублей, что составило 99,81 % от общей суммы поступивших средств в отчетном периоде. Большая часть выплат в данном периоде пришлась на прочие выплаты, перечисления и т.п. – 86 300 478 рублей (67,46 % от суммы поступлений); наименьшую сумма израсходованных денежных средств пришлась на выдачу подотчетных сумм – 1 181 436 рублей (0,92 %).

На 01. 2009 г. общая величина поступивших денежных средств составила 94 801 500 рублей, из них наибольший удельный вес занимают суммы, переданные из банка в кассу организации – 37 301 817 рублей (39,35 %) и прочие поступления – 25 855 089 рублей (27,27 %); наименьший удельный вес в составе поступивших денежных средств составили выручка от реализации долгосрочных активов – 101 302 рублей (0,11 %) и дивиденды, проценты по финансовым вложениям – 13 956 рублей (0,01 %).

Общая величина израсходованных денежных средств на 01. 2009 г. составила 95 069 258 рублей, что составило 100,28 % от общей суммы поступивших средств в отчетном периоде, т.е расходы отчетного периода превышают соответствующие поступления на 0,28 %. Большая часть выплат в данном периоде пришлась на прочие выплаты, перечисления и т.п. – 63 429 771 рублей (66,91 % от суммы поступлений); наименьшую сумма израсходованных денежных средств пришлась на выдачу подотчетных сумм – 940 626 рублей (0,99 %).

Соотношение поступивших и израсходованных средств на 01. 2007 г. и на 01.2008 г. больше 1 (65917485/65878352 = 1,0006 и 127919128/127674255 = 1,0019 соответственно). Это свидетельствует о повышении деловой активности организации, росте выручки от продажи товаров и других поступлений, является признаком возрастания собственных средств для финансирования текущей деятельности и ее расширения. Но, на 01. 2009 г. данное соотношение меньше 1 (94801500/95069258 = 0,9972), что указывает на небольшое снижении деловой активности предприятия.

После проведения структурного анализа движения денежных средств определяют взаимосвязь полученных предприятием за отчетный период чистой нераспределенной прибыли и изменения остатка денежных средств. Вопрос о такой взаимосвязи возникает в связи с тем, что необходимо узнать, в какие денежные средства воплощена нераспределенная прибыль, и какие факторы обуславливают отличие величины прибыли от суммы притока денежных средств за период. Ответ на данный вопрос можно получить с помощью модели бухгалтерского баланса:

(F –A) + Z +d + ra = Uc + K + Rp (2.2)

где F – внеоборотные активы (по первоначальной или восстановительной стоимости);

А – износ внеоборотных активов;

Z – запасы;

d – денежные средства;

ra – дебиторская задолженность и краткосрочные финансовые вложения;

Uc – резервы и капитал;

К – кредиты и займы;

Rp – кредиторская задолженность и прочие пассивы.

Подставив данные в формулу получим следующие выражения:

01.2007 г.: 34 388 306 + 15 280 683 + 15 089 + 7 020 741 = 47 120 201 + 6 161 715 + 3 558 708

01.2008 г.: 39 020 468 + 20 135 116 + 395 767 + 4 986 104 = 55 039 080 + 10 362 424 + 3 784 954

01.2009 г.: 40 800 963 + 21 561 718 + 128 008 + 4 821 384 = 51 438 814 + 8 250 941 + 7 622 318

Преобразуем балансовую модель:

∆ d = ∆Uc +∆K+∆ Rp + (∆A – ∆F) - ∆z - ∆ ra (2.3)

Сравнивая данные 2006 и 2007 гг. получим:

∆ d1 = 7 918 879 + 4 200 709 + 226 246 – 4 632 162 – 4 872 433 – 380 678

∆ d1 = 2 460 561 рублей.

Общая величина денежных средств на 01. 2008 года по сравнению с 01.2007 г. увеличилась на 2 460 561 рублей. Это произошло за счет: увеличения резервов и капитала на 7 918 879 руб., увеличения кредитов и займов на 4 200 709 руб., роста кредиторской задолженности и прочих пассивов на 226 246 руб., роста остаточной стоимости внеоборотных активов на 4 632 162 руб., запасов на 4 872 433 руб. и дебиторской задолженности и краткосрочных финансовых вложений на 380 678 руб.

При сравнении данных 2007 и 2008 годов получены следующие величины: ∆ d2 = - 3 600 266 - 2 111 483 + 3 837 364 – 1 780 495 – 1 426 602 + 267 759

∆ d2 = - 4 813 723 рублей.

Общая величина денежных средств на 01. 2009 году по сравнению с 01.2008 г. уменьшилась на 4 813 723 рубля. Это произошло за счет уменьшения резервов и капитала на 3 600 266 руб., снижения кредитов и займов на 2 111 483 руб., увеличения кредиторской задолженности и прочих пассивов на 3 837 364 руб., роста остаточной стоимости внеоборотных активов на 1 780 495 руб., запасов на 1 426 602 руб. и снижения дебиторской задолженности и краткосрочных финансовых вложений на 267 759 руб.

Для того чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и их расходования, а также увязать величину полученного финансового результата с состоянием денежных средств, необходимо выделить и проанализировать все направления поступления (притока) и расходования (оттока) денежных средств. Для этого осуществляется анализ движения денежных средств, который можно провести, используя два метода: прямой и косвенный.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Достоинство данного метода состоит в том, что он позволяет оценить общие суммы прихода и расхода денежных средств предприятия, определить статьи, по которым формируется наибольший приток и отток денежных средств в разрезе видов деятельности. Информация, полученная при использовании данного метода, применяется при прогнозировании денежных потоков.

Проведем анализ денежных средств НП ЗАО «Электромаш» описанным способом за анализируемые периоды времени по видам деятельности в табл. 2.3 на основе данных Формы № 4 «Отчет о движении денежных средств»

Таблица 2.3

Анализ движения денежных средств ЗАО «Электромаш» (прямым методом)

| Показатели | Сумма, руб. | ||

| 01.2007 | 01.2008 | 01.2009 | |

| 1.Текущая деятельность | 3313916 | 1915262 | 4426521 |

| 1.1 Приток средств | 55430290 | 111415278 | 85789771 |

| выручка от продажи товаров, продукции, работ, услуг | 20419212 | 21847773 | 18539460 |

| авансы, полученные от покупателей (заказчиков) | 312791 | 2897307 | 4093405 |

| из банка в кассу организации | 8250189 | 43332151 | 37301817 |

| прочие поступления | 26448098 | 43338047 | 25855089 |

| 1.2 Отток средств | 52116374 | 109500016 | 81363250 |

| на оплату приобретенных товаров, работ, услуг | 2631615 | 4850060 | 5144378 |

| на оплату труда | 7005571 | 7969173 | 3902776 |

| отчисления в государственные внебюджетные фонды | 2573452 | 3009332 | 2206177 |

| на расчеты с бюджетом | 2848518 | 4625104 | 4055522 |

| на выплату дивидендов, процентов по ценным бумагам | 50418 | 421 | 0 |

| на оплату процентов по полученным кредитам, займам | 973056 | 1564012 | 1684000 |

| на выдачу подотчетных сумм | 1188584 | 1181436 | 940626 |

| прочие выплаты, перечисления и т.п. | 34845160 | 86300478 | 63429771 |

| 2. Инвестиционная деятельность | -7382669 | -5872343 | -4119893 |

| 2.1 Приток средств | 296698 | 152587 | 115258 |

| выручка от реализации долгосрочных активов | 292421 | 141282 | 101302 |

| дивиденды, проценты по финансовым вложениям | 4277 | 11305 | 13956 |

| 2.2 Отток средств | 7679367 | 6024930 | 4235151 |

| на оплату долгосрочных активов | 7679367 | 6024930 | 4235151 |

| 3. Финансовая деятельность | 4107886 | 4201954 | -574386 |

| 3.1 Приток средств | 10190497 | 16351263 | 8896471 |

| займы полученные | 2510227 | ||

| кредиты полученные | 10190497 | 16351263 | 6386244 |

| 3.2 Отток средств | 6082611 | 12149309 | 9470857 |

| на оплату основной суммы долга по полученным кредитам, займам | 6082611 | 12149309 | 9470857 |

| Итого чистый денежный поток по всем видам деятельности: | 39133 | 244873 | -267758 |

По результатам анализа можно сделать вывод, что платежеспособность предприятия на 01. 2008 года по сравнению с 01.2007 годом улучшилась: в данном периоде получен приток денежных средств в размере 244873 руб., что на 205740 руб. больше, чем в предыдущем году. Это увеличение было вызвано поступлением денежных средств от текущей и финансовой деятельности, в результате инвестиционной деятельности предприятие получило отток денежных средств. В 2008 году по сравнению с 2007 годом платежеспособность предприятия значительно снизилась на 512631 руб. и составила отток средств в размере 267758 руб.

Анализ денежных средств показал, что на 01.2008 года предприятие получило чистый приток денежных средств от текущей деятельности в размере 1915262 руб., тогда как в предыдущем году был приток денежных средств по текущей деятельности в размере 3313916 руб., т.е. произошло снижение величины притока на 1398654 руб. На 01. 2009 года по текущей деятельности приток составил 4426521 руб., что больше величины притока на 01.2008 года на 2511259 руб.

По инвестиционной деятельности на 01. 2008 года произошел отток денежных средств в размере 5872343 руб., что меньше величины оттока на 01. 2007 года на 1510326 руб. На 01. 2009 года величина оттока денежных средств по инвестиционной деятельности уменьшилась на 1752450 руб. и составила 4119893 руб. По финансовой деятельности на 01.2008 года приток составил 4201954 руб., т.е увеличился по сравнению на 01. 2007 года на 94068 руб., на 01.2009 года произошел существенный отток средств, который составил 574386 руб.

Главным образом приток денежных средств по текущей деятельности, произошел в анализируемые периоды времени за счет увеличения прочих поступлений и выручки от реализации продукции.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

не денежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

Проведем анализ движения денежных потоков по текущей деятельности анализируемого предприятия за рассматриваемые периоды времени косвенным методом, используя данные Форм № 1, 2, 4 и 5 (табл. 2.4).

Таблица 2.4

Динамика движения денежных средств по текущей деятельности (косвенным методом)

| Показатели | 01.2007 | 01.2008 | 01.2009 |

| Чистая прибыль (убыток) | -357217 | -731324 | -1231769 |

| Начисленная амортизация | 7181723 | 6804148 | 786808 |

| Изменение запасов | -3476304 | -4854433 | -1426602 |

| Изменение дебиторской задолженности | -946931 | 2034637 | 164720 |

| Изменение кредиторской задолженности | 1915385 | 226667 | 3695324 |

| Изменение задолженности учредителям по выплате доходов | -29684 | -421 | -75 |

| Изменение задолженности по выплате процентов за полученные ранее кредиты и займы | -973056 | -1564012 | -1684000 |

| Изменение величины резерва предстоящих расходов и платежей | 142115 | ||

| Итого приток денежных средств по текущей деятельности: | 3313916 | 1915262 | 446521 |

Проведенный анализ движения денежных средств позволяет сделать следующие выводы: основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств явилось увеличение величины запасов (на 01.2008 года по сравнению с 01.2007 – на 1378129 руб.), повлекшее отток денежных средств. Дополнительный приток денежных средств в рамках текущей деятельности был обеспечен за счет увеличения кредиторской задолженности (на 01. 2009 годак по сравнению с 01.2008 годом на 3468657 руб.).

Данные таблиц 2.3 и 2.4 содержат ценную управленческую информацию, в которой заинтересованы как руководство, так и его акционеры (инвесторы). С ее помощью руководство предприятия может контролировать текущую платежеспособность, принимать оперативные решения по ее стабилизации, оценивать возможность дополнительных инвестиций. Кредиторы могут составить заключение о достаточности средств у предприятия и его способности генерировать денежные средства, необходимые для платежей. Акционеры (инвесторы), располагая информацией о движении денежных потоков на предприятии, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли.

Похожие работы

... актуальность рассматриваемой темы, ее практическая необходимость, а также новизна материала определяет научную и практическую ценность. 3.3 Совершенствование учета и аудита организации денежных средств и расчетов на предприятии. ОАО «Уманское районное предприятие Сельхозтехника» составляет и сдаёт бухгалтерскую отчётность в соответствии с требованиями закона Украины «О бухгалтерском учёте и ...

... с денежными средствами является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» в соответствии применяемой методики учета денежных средств.2 Бухгалтерский учет денежных средств на примере МУЗ городская больница №1 –ОМС 2.1 Общая характеристика МУЗ городская больница №1 -ОМС МУЗ городская больница №1 –ОМС осуществляет свою деятельность с 1965 года, ...

... , с органами соцстраха систематически гл. бухгалтер, зам.гл. бухгалтера Проверка состояния учета расчетов по претензиям и возмещению материального ущерба, погашения этой задолженности систематически гл. бухгалтер, ревизионная комиссия 3. Аудит денежных средств в ОАО "Нива Рязани" 3.1 Теоретическая подготовка проведения аудита Аудиторская проверка операций с денежными средствами ...

... , в соответствии с | | | | |договором о кредите банка или займе смежного | | | | |предприятия | | 2. Аудиторская проверка движения денежных средств ООО «ТРАНС-СТРОЙ» 2.1 Аудит учетной политики ООО «ТРАНС-СТРОЙ» Бухгалтерский учет организации ведется по определенным правилам. Разработка учетной политики как системы методов и приемов ведения бухгалтерского учета обязательна для всех ...

0 комментариев