Навигация

Модернизация (реконструкция) объектов основных средств

2.3 Модернизация (реконструкция) объектов основных средств

Общие вопросы модернизации (реконструкции) объектов основных средств.

Восстановление имущества (основных средств) может сопровождаться улучшением функциональных характеристик объекта. Такое улучшение его свойств может достигаться в ходе его достройки, дооборудования, модернизации, реконструкции или технического перевооружения. Поскольку отражение данных операций в бухгалтерском учете и для целей налогообложения идентично, то в дальнейшем в книге будет упоминаться только термин «модернизация» (реконструкция) основных средств, в том числе и когда речь будет идти о других видах работ.

Как известно, такого рода затраты не включаются в издержки производства и обращения (расходы организации) ни в бухгалтерском, ни в налоговом учете. По сути, они представляют собой затраты капитального характера и увеличивают первоначальную стоимость восстанавливаемых основных средств. Подчеркнем также важность четкого разграничения понятий капитального ремонта и модернизации (реконструкции) основных средств. И противном случае предприятию грозят штрафные санкции не только за недостоверное отражение хозяйственных операций в учете (статья 120 НК РФ), но и за занижение налоговой базы по налогу на прибыль (статья 122 НК РФ), если затраты по модернизации (реконструкции) неправомерно были отнесены на расходы организации, а не на увеличение первоначальной стоимости соответствующего объекта основных средств.

Выполнение работ хозяйственным способом.

Модернизация (реконструкция) основных средств хозяйственным способом выполняется специализированным подразделением (как правило, вспомогательного производства) или просто работниками предприятия.

Пример:

ООО «СеДиНТаг» осуществило хозяйственным способом модернизацию металлообрабатывающего станка. Первоначальная стоимость оборудования была равна 100 000 рублей. Стоимость работ составила 25 000 рублей, в том числе:

- оплата труда работников, осуществлявших работы по модернизации, - 5000 руб.;

- отчисления на социальные нужды - 1790 руб.;

- стоимость израсходованных в процессе работ материалов (запасных частей, смазки, краски и т. п.) - 9000 руб.;

- услуги сторонних организаций (например, приходящаяся на данный вид работ стоимость израсходованной электроэнергии, экспертиза оборудования, оценка срока службы объекта независимыми оценщиками и т. д.) - 4500 руб. I

(без учета НДС);

- услуги других структурных подразделений (к примеру, котельной, транспортного участка, цеха металлообработки и др.) - 4710 руб.

Если работы выполняются специализированным I структурным подразделением (ремонтным цехом), в учете подобные операции отражаются следующим образом:

ДЕБЕТ 23 КРЕДИТ 10

- 9000 руб. - списана стоимость израсходованных 8 процессе работ материалов;

ДЕБЕТ 23 (ремонтный цех) КРЕДИТ 20 (цех металлообработки), 23 (котельная, транспортный участок и др.)

- 4710 руб. - на расходы по модернизации отнесена стоимость услуг других подразделений предприятия;

ДЕБЕТ 23 КРЕДИТ 70

- 5000 руб. - на затраты по модернизации отнесена оплата труда работников, участвовавших в работе;

ДЕБЕТ 23 КРЕДИТ 69

- 7790 руб. - на затраты по модернизации отнесены отчисления на социальные нужды.

Учтенные на счете 23 расходы, связанные с модернизацией основного средства, списываются на счет 08:

ДЕБЕТ 08 КРЕДИТ 23

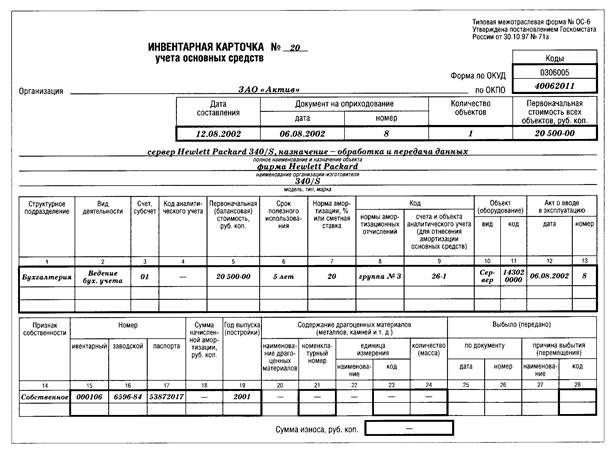

-20500руб. (9000руб. + 4710руб. + 5000руб. + 1790 руб.] - затраты на модернизацию оборудования отражены в составе капитальных вложений.

Затем на счете 08 собираются все остальные затраты но модернизации объекта основных средств:

ДЕБЕТ 08 КРЕДИТ 60

- 4500 руб. - списана стоимость работ (услуг) сторонних организаций, связанных с модернизацией станка.

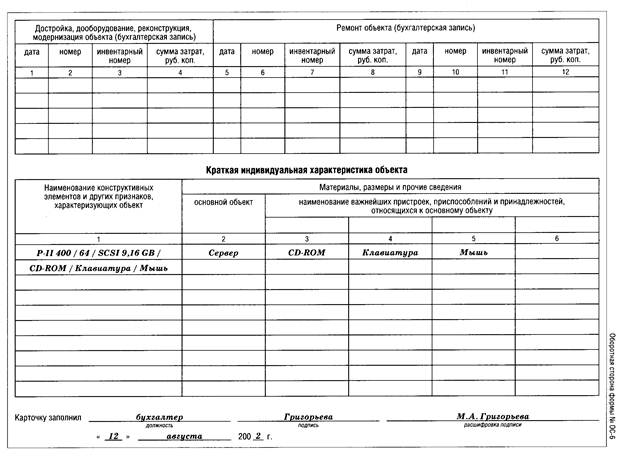

После приемки выполненных работ и подписания соответствующего акта сумма затрат на модернизацию станка включается в его первоначальную стоимость:

ДЕБЕТ 01 КРЕДИТ 08

- 25 000 руб. (20 500 руб. + 4500 руб.) - затраты на модернизацию оборудования увеличивают первоначальную стоимость объекта. Таким образом, первоначальная стоимость станка после модернизации составила 125 000 рублей (100 000 руб. + + 25 000 руб.).

Ранее в одном из примеров уже было показано, как предприятию следует пересчитать норму амортизации объекта основных средств после его модернизации (при условии, что вследствие этих работ срок полезного использования объекта увеличился). В бухгалтерском учете новые суммы начисленных амортизационных отчислений ежемесячно будут отражаться проводкой:

ДЕБЕТ 20[1] КРЕДИТ 02

- 1939 руб. - начислена ежемесячная сумма амортизации, рассчитанная по новым нормам исходя из увеличенного срока полезного использования станка.

Осуществление работ подрядным способом.

При подрядном способе также возможна ситуация, когда организация-подрядчик в ходе выполнения работ по модернизации (реконструкции) основного средства использует материалы предприятия-заказчика.

Пример:

ООО «СеДиНТаг» заключило договор на реконструкцию здания цеха основного производства с ООО «Монтажспецстрой». В ходе работ должна быть осуществлена перепланировка здания, установка вентиляции, поставлено дополнительное воздухоочистительное оборудование. Первоначальная стоимость здания — 1 000 000 рублей.

Стоимость работ по договору составляет 120 000 рублей (включая НДС 20% - 20 000 рублей) с перечислением этой суммы в виде предварительной оплаты. Этим же договором предусматривается, что работы будут выполнены с использованием материалов заказчика. В этих целях ЗАО «Перспектива» приобрело у поставщиков строительных материалов на сумму 60 000 рублей (в том числе НДС 20% - 10 000 рублей), а также оборудования, подлежащего установке на реконструируемом объекте, - 96 000 рублей (в том числе НДС 20% - 16 000 рублей).

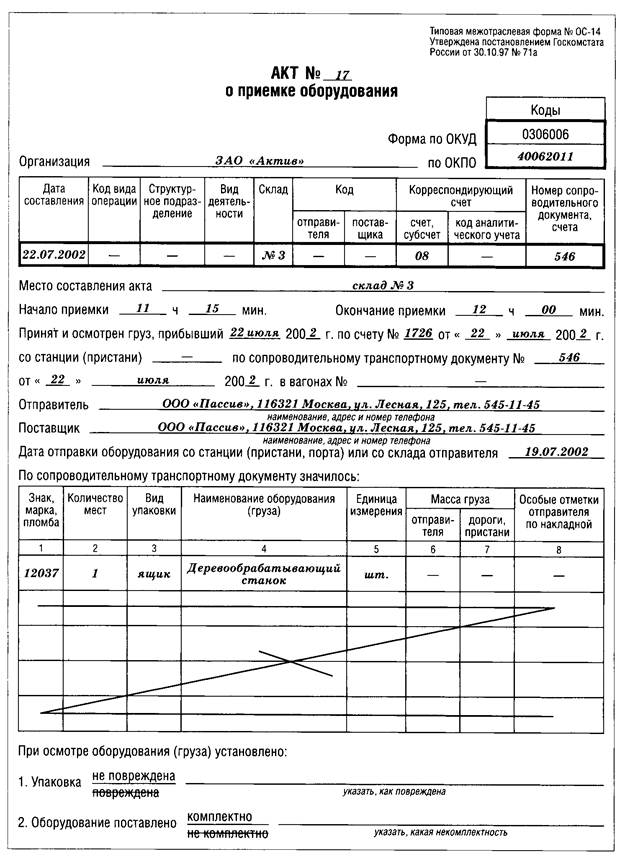

Приобретенные материалы и оборудование были переданы ООО «Монтажспецстрой». После окончания и приемки работ комиссией стороны подписали акт приемки выполненных работ (Акт приемки-сдачи отремонтированных, реконструируемых и модернизированных объектов ф. № ОС-3). Дополнительно к акту был приложен перечень и суммы установленного на объекте оборудования и израсходованных материалов заказчика. Причем оборудование было установлено полностью, а материалы израсходованы только в размере 45 000 рублей (без учета НДС). Согласно договору подряда, сэкономленные подрядчиком материалы должны быть возвращены заказчику или оплачены по договорным ценам.

Рассмотрим порядок отражения данных операций в учете и в целях налогообложения:

ДЕБЕТ 60 (субсчет «Авансы выданные») КРЕДИТ 51

- 120 000 руб. - перечислена подрядчику предварительная оплата в счет предстоящих работ;

ДЕБЕТ 07 КРЕДИТ 60

- 80 000руб. (96 000руб. - 16 000руб.) - получено оборудование, подлежащее установке на реконструируемом объекте (без учета НДС);

ДЕБЕТ 19 КРЕДИТ 60

- 16000 руб. - отражен в учете НДС, подлежащий оплате поставщику за оборудование к установке;

ДЕБЕТ 10 КРЕДИТ 60

- 50 000 руб. (60 000 руб. - 10 000руб.) - оприходованы строительные материалы, полученные от поставщика (без учета НДС);

ДЕБЕТ 19 КРЕДИТ 60

- 10 000 руб. - отражен в учете НДС, подлежащий оплате поставщику за строительные материалы;

ДЕБЕТ 60 КРЕДИТ 51

- /56 000 руб. (96 000 руб. + 60 000 руб.) - произведена оплата поставщикам за оборудование и строительные материалы;

ДЕБЕТ 68 (субсчет «Расчеты по НДС») КРЕДИТ 19

- 10000руб. - принят к зачету в качестве налогового вычета НДС, уплаченный поставщику за материалы (при наличии счета-фактуры);

ДЕБЕТ 08 (субсчет «Оборудование и материалы, переданные подрядчику» [2]) КРЕДИТ 07

- 80 000 руб. - приобретенное оборудование передано подрядчику для его установки на реконструируемом объекте;

ДЕБЕТ 08 (субсчет 2 «Оборудование и материалы, переданные подрядчику») КРЕДИТ 07

- 50 000 руб. - переданы подрядчику строительные материалы для выполнения работ по реконструкции здания.

В этой связи необходимо отметить один очень важный налоговый аспект. В соответствии с пунктом 6 статьи 171 НК РФ НДС, уплаченный подрядчикам за проведение ими строительно-монтажных работ, принимается

в качестве налогового вычета. Точно так же относится к вычетам НДС, уплаченный поставщикам за оборудование (материалы) заказчика, установленное (израсходованные) в ходе выполнения подрядных работ.

Однако следует иметь в виду, что такой «входящий» НДС принимается к зачету не сразу после оплаты поставщику (подрядчику) стоимости товаров (работ), а после принятия работ заказчиком и постановки на учет объекта в качестве основного средства (то есть отражения его в учете на счете 01). В качестве налогового вычета данные суммы НДС принимаются в том налоговом периоде, в котором начинается исчисление амортизации по введенному в эксплуатацию объекту основных средств (пункт 5 статьи 172НКРФ).

В нашем примере реконструкция основного средства относится именно к строительно-монтажным работам, выполняемым подрядчиками. Поэтому весь «входящий» НДС по подрядным работам, по оборудованию к установке, по израсходованным в процессе работ строительным материалам не может быть принят к зачету после его уплаты поставщикам и подрядчикам (даже при наличии соответствующих счетов-фактур). В качестве налогового вычета он может быть признан, если:

1) произведено включение всех затрат на модернизацию (реконструкцию) основного средства в его первоначальную стоимость (отнесение их в бухгалтерском учете на счет 01);

2) налоговый период, в котором такой НДС принимается к вычету, совпадает с началом исчисления амортизации по нему по новым амортизационным нормам, исходя из увеличения его первоначальной стоимости (и в оговоренных выше случаях - пересмотра срока полезного использования).

В последнем случае амортизация по новым нормам начинает исчисляться с первого числа месяца, следующего за месяцем ввода в эксплуатацию модернизированного (реконструированного) объекта основных средств (пункт 5 статьи 172, пункт 2 статьи 259 НК РФ).

Таким образом, если по приобретенным материалам «входящий» НДС был принят ранее к вычету, то после их передачи подрядчику на нужды капитального строительства (реконструкции) сумма налога по ним должна быть восстановлена и в бухгалтерском учете, и для целей налогообложения. При этом в налоговой декларации по НДС величина восстановленного налога показывается по строке 11 раздела, посвященного налоговым вычетам, и уменьшает общую величину налоговых вычетов (см. Инструкцию по заполнению декларации по налогу на добавленную стоимость и декларации по налогу на добавленную стоимость по операциям, облагаемым по налоговой ставке 0 процентов, утвержденную приказом МНС РФ от 21 января 2002 г. № БГ-3-03/25 в действующей редакции).

Следует обратить внимание, что по товарам (работам, услугам), используемым в ходе проведения строительно-монтажных работ хозяйственным способом, «входящий», НДС принимается к вычету обычным порядком (после его уплаты поставщику (подрядчику) и при наличии счета-фактуры).

Пример:

Используем настоящий пример в качестве продолжения предыдущего.

В учете ООО «СеДиНТаг» в этом случае делается проводка:

ДЕБЕТ 19 КРЕДИТ 68 (субсчет «Расчеты по НДС»)

-10 000 руб. - восстановлена сумма НДС по строительным материалам, переданным подрядчику для выполнения работ по реконструкции здания, принятая ранее к зачету в качестве налоговых вычетов.[3]

ДЕБЕТ 08 (субсчет «Реконструкция объектов основных средств»[4]) КРЕДИТ 60

- 100 000 руб. (120 000 руб. - 20 000 руб.) - расходы по оплате работ по реконструкции здания включены в состав капитальных вложений (на основании акта приемки выполненных работ);

ДЕБЕТ 08 (субсчет «Реконструкция объектов основных средств») КРЕДИТ 08 (субсчет «Оборудование и материалы, переданные подрядчику»)

- 80 000 руб. - согласно приложению к акту приемки выполненных работ оборудование установлено на реконструированном объекте;

ДЕБЕТ 08 (субсчет «Реконструкция объектов основных средств») КРЕДИТ 08 (субсчет «Оборудование и материалы, переданные подрядчику»)

- 45 000 руб. - согласно приложению к акту приемки выполненных работ израсходовано материалов заказчика на реконструкцию объекта основных средств.

Неизрасходованные материалы могут быть возвращены заказчику:

ДЕБЕТ 10 КРЕДИТ 08 (субсчет «Оборудование и материалы, переданные подрядчику»)

- 5000 руб. - возврат неиспользованных строительных материалов заказчику и оприходование их на балансе по цене возможного использования (в примере - по цене их приобретения).

Подрядная организация может их выкупить у заказчика по договорным ценам:

ДЕБЕТ 51 КРЕДИТ 62

- 6000 руб. - неизрасходованные материалы заказчика приобретены и оплачены у него подрядной организацией по договорной цене (на основании дополнительного соглашения к договору подряда);

ДЕБЕТ 62 КРЕДИТ 91 (субсчет «Прочие доходы»)

- 6000 руб. - неизрасходованные материалы заказчика реализованы им подрядной организации;

ДЕБЕТ 91 (субсчет «Прочие расходы») КРЕДИТ 08 (субсчет «Оборудование и материалы, переданные подрядчику»)

- 5000 руб. - списана себестоимость проданных материалов;

ДЕБЕТ 91 (субсчет «НДС») КРЕДИТ 68 (субсчет «Расчеты по НДС»)

- 1000 руб. (6000 руб.: 1,2 х 20%) - начислен НДС по реализованным материалам.

На основании акта ф. ОС-3 на стоимость работ по реконструкции увеличивается первоначальная стоимость здания:

ДЕБЕТ 01 КРЕДИТ 08

- 225 000 руб. (100 000 руб. + 80 000 руб. + 45 000 руб.) - на сумму расходов по реконструкции увеличена первоначальная стоимость основного средства.

Новая первоначальная стоимость здания, таким образом, составит 1225000 рублей (1 000 000 руб. + 225 000 руб.). При этом организации необходимо пересчитать величину ежемесячных амортизационных отчислений исходя из новой стоимости объекта. Начисление амортизации по новым нормам будет производиться на следующий месяц после ввода объекта в эксплуатацию после его реконструкции (дата ввода определяется по дате акта ф. № ОС-3). Следовательно, и НДС, уплаченный подрядчику и поставщикам оборудования и материалов, можно принять к зачету в качестве налогового вычета только в месяце, следующем за вводом в эксплуатацию данного объекта.

ДЕБЕТ 68 (субсчет «Расчеты по НДС») КРЕДИТ 19

-46 000 руб. (20 000 руб. + 16000 руб. + 10000 руб. [5])- принят к зачету в качестве налогового вычета НДС, уплаченный поставщикам и подрядчикам по работам, связанным с реконструкцией здания:

3.Рекомендации по совершенству учета

Оптимизация налогообложения с помощью создания резерва на ремонт основных средств.

При принятии решения о создании резерва предстоящих расходов на ремонт основных средств в течение налогового периода (года) в состав прочих расходов равномерно списываются отчисления в резерв. При этом фактически осуществленные затраты на ремонт списываются за счет средств резерва. Если же сумма фактических затрат на ремонт основных средств в отчетном (налоговом) периоде превысит сумму созданного резерва, то сумма превышения включается в состав прочих расходов на дату окончания налогового периода.

Резерв формируется путем отчислений, производимых в течение налогового периода на последний день соответствующего отчетного периода.

В соответствии со ст.324 НК РФ по общему правилу резерв создается на один налоговый период. И если на конец налогового периода останется неиспользованный остаток резерва, то эта сумма подлежит включению в состав вне реализационных доходов организации на последнюю дату текущего налогового периода.

Организации, уплачивающие налог на прибыль исходя из фактически полученной прибыли (отчетный период – месяц), такие как ООО «СеДиНТаг» рассчитывают ежемесячную сумму отчислений в резерв следующим образом:

Рмес. = ПС х N: 12 мес.

Где Рмес. - сумма ежемесячных отчислений в резерв;

ПС – первоначальная (восстановительная) стоимость всех основных фондов на 1 января года, в котором создается резерв;

N – норматив отчислений в резерв.

В этих организациях сумма отчислений в резерв уменьшает налогооблагаемую прибыль в конце каждого месяца.

Норматив ежемесячных отчислений в резерв согласно ст.324 НК РФ рассчитывается следующим образом:

N = Рмакс: ПС х 100%

где N – норматив отчислений в резерв;

Рмакс – максимальная сумма резерва;

ПС - первоначальная (восстановительная) стоимость всех основных фондов на 1 января года, в котором создается резерв.

В этих организациях сумма отчислений в резерв уменьшает налогооблагаемую прибыль в конце каждого месяца.

Норматив ежемесячных отчислений в резерв согласно ст.324 НК РФ рассчитывается следующим образом:

N = Рмакс: ПС х 100%

где N – норматив отчислений в резерв;

Рмакс – максимальная сумма резерва;

ПС - первоначальная (восстановительная) стоимость всех основных фондов на 1 января года, в котором создается резерв.

Фактические затраты на ремонт за предыдущие три года составили:

в 2006 г. - 260 000 руб.;

в 2007 г. - 280 000 руб.;

в 2008 г. - 270 000 руб.

Итого: 810 000 руб.

Согласно смете предполагаемые расходы на ремонт основных средств в 2009 году составляют 265 000 рублей. Средняя стоимость ремонтов за последние три года составляет 270 000 (810 000 руб.: 3 года). Таким образом сумма расходов не превышает предельную сумму резерва и ее можно использовать в последующих расчетах.

Норматив отчислений в ремонтный фонд составит

N = 265 000 руб.: 1 080 000 руб. х 100 = 24,5%

Таким образом размер ежемесячных отчислений в резерв (Рмес) составит

Рмес. = 1 080 000 х 24,5%: 12 мес. = 22 050

В бухгалтерском учете информация о сумме резерва на ремонт основных средств отражается на счете 96 "Резервы предстоящих расходов". В бухгалтерском учете образование резерва расходов на ремонт основных средств отражается по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета резервов предстоящих расходов (соответствующий субсчет).

Ежемесячные отчисления в резерв отражаются проводкой Д-т счета 20 (23, другие счета) - К-т счета 96 - отражены отчисления в резерв на ремонт основных средств.

По мере выполнения ремонтных работ фактические затраты, связанные с их проведением, независимо от способа выполнения, списываются в дебет счета учета резервов предстоящих расходов в корреспонденции с кредитом либо счета, на котором предварительно учитываются указанные затраты, либо счетами учета расчетов.

Таким образом, каждый месяц налогооблагаемая база по налогу на прибыль уменьшается на сумму отчислений в резерв (22 050 руб.).

Рассчитанная сумма отчислений в резерв (22 050 руб.) в конце каждого месяца учитывается при налогообложении по налогу на прибыль, уменьшая ее базу.

Заключение

Таким образом, цель и задачи, поставленные перед курсовой работой, достигнуты. Рассмотрев данную курсовую работу можно сделать вывод о том, что в ней подробно рассмотрены понятия ремонта и модернизации, также подробно описана классификация видов ремонта объектов основных средств, методы отражения проведения ремонта и модернизации в бухгалтерском учете предприятий – отнесения затрат на проведение ремонта и модернизации на текущие затраты.

В работе подробнейшим образом раскрыты подрядный и хозяйственный способы проведения ремонта и модернизации (их недостатки и достоинства), представлены типовые бухгалтерские проводки, необходимые для регистрации и оформления данных операций, а также документы, используемые организациями в практике для оформления данных операций.

При написании курсовой работы я руководствовалась нормативными документами с учетом последних изменений, а также новейшими журналами, которыми бухгалтера руководствуются в практике. В работе были использованы унифицированные и рекомендуемые бухгалтерские проводки.

Использованная литература

1. Положение по бухгалтерскому учёту «Учёт основных средств» ПБУ 6/01 (Приказ Минфина от 30.03.01 № 26н)

2. Налоговый кодекс Российской Федерации от 31.07. 1998 № 146-ФЗ (принят ГД ФС РФ 16.07.1998) (ред. от 26.11.2008)

3. Приказ Минфина РФ от 29.07. 1998 № 34н (ред. от 26.03.2007)”Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации” (Зарегистрировано в Минюсте РФ 27.08. 1998 N 1598)

4. Постановление Госкомстата РФ от 21.01. 2003 № 7 “Об утверждении унифицированных форм первичной учетной документации по учету основных средств”

5. Приказ Минфина РФ от 31 октября 2000 г. N 34-Н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению" (в ред. от 18.09.2006г.)

6. План Счетов Бухгалтерского Учета Финансово-хозяйственной деятельности организаций (в ред. приказа Минфина РФ от 07.05.2003 N 38н)

7. Практический комментарий к положениям по бухгалтерскому учету с учетом нового ПБУ 11/2008 «Информ. о связанных сторонах» (утв. приказом Минфина России от 29.04.2008 г. №48н) (под ред. И.А. Феоктистова. – изд. 2-е, перераб. и доп. – М.: Гросс-Медиа: РОСБУХ, 2008. – 400 с. – (библиотека журнала «Российский бухгалтер»).

8. Журнал «Бухгалтерский учет». Признание расходов на текущий ремонт основных средств при УСН. - №12, 2009.

9. Журнал «Бухгалтерский учет». Сложные вопросы учета основных средств. - №4, 2009.

10. Басаков М.И. Документы и документооборот в бухгалтерии: Практическое пособие. – М: ИКЦ «МарТ»; Ростов н/Д: Изд.центр «МарТ, 2003. – 384 с.

11. Вещунова Н.Л., Фомина Л.Ф. Бухгалтерский учет: Учебник – М.: ТК Велби, Изд-во Проспект, 2004. – 672 с.

12. Гуккаев. В. Б. Ремонт в организации: налоговый и бухгалтерский учет. – М.: Бератор-Пресс, 2003. – 224 с.

13. Кондраков Н. П. Бухгалтерский учет. Учебник – 2-е изд., перераб. и доп. – М.: ИНФА-М, 2008. – 720с. – (высшее образование).

14. Николаева Г. А. Бухгалтерские проводки. Составление – М.: Приор-издат, 2005 – 192 с.

15. Сапожникова Н.Г. Бухгалтерский учет: учебник. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2009. – 480 с.

16. Методические указания по выполнению курсовой работы по дисциплине “Бухгалтерский учет” для студентов очной и очно-заочной формы обучения по специальностям: 351200 «Налоги и налогообложение». Уфимск. гос. авиац. техн. ун-т; Сост. Г. М. Габзалилова; Уфа 2004 г.-22 стр.

17. Чая В.Т. Бухгалтерский учет для экономических специальностей: учебное пособие. – М.: КНОРУС, 2008. – 224с.

[1] Суммы начисленной амортизации списываются на счета бухгалтерского учета в зависимости от места нахождения и назначения объекта основных средств. Например, по основным средствам, находящимся в цехах основного производства (как в нашем примере), амортизация относится на счет 20, находящимся в подразделениях вспомогательного производства - на счет 23, по непроизводственным объектам - на счет 29 и т.п.

[2] Название субсчета взято условно. Организация может самостоятельно разрабатывать систему аналитического учета (в том числе систему субсчетов к синтетическим счетам бухгалтерского учета). Однако во избежание конфликтов с налоговыми органами целесообразно уже в структуре субсчетов показать, что данные расходы не относятся к выполнению строительно-монтажных работ, выполняемых хозяйственным способом, и поэтому не подлежат обложению НДС.

[3] Если заранее известно, что приобретаемые материалы будут использоваться для целей капитального строительства (причем подрядным способом), то НДС по ним к зачету не принимается, а данные суммы остаются на счете 19 до завершения работ и принятия объекта в эксплуатацию.

[4] Название субсчета взято условно. Организация может самостоятельно разрабатывать систему аналитического учета (в систему субсчетов к синтетическим счетам бухгалтерского учета). Например, для этого можно использовать приведенный в Плане счетов субсчет «Строительство объектов основных средств».

[5] НДС, уплаченный поставщику за строительные материалы, в любом случае (и при возврате материалов, и при их продаже) принимается к зачету полностью.

Похожие работы

... на стоимость пригодных для дальнейшего использования материалов, запасных частей и других ценностей, полученных при замене ремонтируемых частей. Аналитический учет расходов на ремонт основных средств ведется в разрезе отдельных объектов. Модернизация основных средств может быть двух видов: малая модернизация; модернизация комплекса средств труда (технологических линий). При малой модернизации ...

... Федерации и настоящим Положением. Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств. В соответствии с п.2.16 ПБУ 6/01 оценка объектов основных средств, стоимость которых при приобретении определена в ...

... стоимости технологической линии: ―увеличена стоимость основного средства Дебет 01 «Основные средства» Кредит 08 «Вложения во внеоборотные активы». При отражении операций по восстановлению основных средств следует учитывать, что при наличии у одного объекта нескольких частей, которые имеют разный срок полезного использования, замена каждой такой части учитывается при восстановлении как ...

... , учитываемые организацией на забалансовых счетах. Инвентарные карточки суммарно сверяются с данными синтетического учета основных средств. 4. Документальное оформление и аналитический учет поступления основных средств. 4.1. Формирование и учет поступления основных средств Основные средства предприятий формируются в результате: * капитальных инвестиций (сооружения, изготовления, ...

0 комментариев