Навигация

Движение денежных средств по финансовой деятельности

2.3 Движение денежных средств по финансовой деятельности

В разделе «движение денежных средств по финансовой деятельности» приводятся данные:

· «Поступления от эмиссии акций и иных долевых бумаг (строка 350)». Данную строку заполняют организации, осуществившие в отчетном году эмиссию акций или иных долевых бумаг.

По строке следует показать величину эмиссионного дохода (кредитовый оборот счета 75 субсчет «Расчеты с учредителями по вкладам в уставный капитал» в корреспонденции со счетами 50 и 51).

· «Поступления средств займов и кредитов, предоставленных другими организациями». По этой строке отражают суммы полученных займов и кредитов. При этом не имеет значения, на какие цели были получены заемные средства. Сумма, отражаемая по данной строке представляет собой оборот по дебету счетов учета денежных средств и кредиту счетов 66 «Краткосрочные кредиты и займы» и 67 «Долгосрочные кредиты и займы» и кредиту счетов учета денежных средств;

Использование денежных средств по финансовой деятельности раскрывается по следующим пунктам:

· Погашение займов и кредитов (без процентов) (строка 390). По этой строке отражаются суммы займов и кредитов, которые были погашены в отчетном году (дебетовые обороты по счетам 66 и 67 в корреспонденции со счетами учета денежных средств).

Суммы процентов по полученным кредитам и займам по этой строке отражены не будут. Поэтому из общей суммы оборота по дебету счетов 66 и 67 нужно вычесть суммы перечисленных процентов.

· Погашение обязательств по финансовой аренде, заполняемый только организациями, участвующими в договоре финансовой аренды (лизинга) в качестве лизингополучателя, представляет собой оборот по дебету счета 76, субсчет «Расчеты по лизинговым платежам» и кредиту счетов учета денежных средств.

Чистые денежные средства от финансовой деятельности представляют собой разность между суммой всех доходов и суммой всех расходов от финансовой деятельности. Данный показатель может быть как положительным – при превышении суммы доходов над суммой расходов, так и отрицательным, если сумма расходов превысить сумму доходов.

Чистое увеличение (уменьшение) денежных средств и их эквивалентов представляет собой арифметическую разность чистых денежных средств по текущей деятельности, чистых денежных средств от инвестиционной деятельности и чистых денежных средств по финансовой деятельности. Данный показатель может быть положительным (остаток денежных средств на конец года больше остатка денежных средств на начало года) и отрицательным (остаток денежных средств на конец года меньше остатка денежных средств на начало года).

«Остаток денежных средств на конец отчетного периода» (строка 430). В этой строке в графе 3 указывается остаток денежных средств на 31 декабря отчетного года и соответственно в графе 4 – остаток денежных средств на 31 декабря предыдущего года.

Показатель по этой строке должен быть равен сумме соответствующих показателей по строке 010 «Остаток денежных средств на начало отчетного периода» и строке 420 «Чистое увеличение (уменьшение) денежных средств и их эквивалентов».

«Величина влияния изменений курса иностранной валюты по отношению к рублю» (строка 440). В данной строке фиксируют изменение курса иностранной валюты за год и влияние изменения на показатели годовой отчетности. Отчет составляется по курсу Центрального банка РФ на 31 декабря отчетного года, а в бухгалтерском учете все операции в валюте отражаются в рублях по курсу Центрального банка РФ на дату совершения операции. Полученная разница и будет указана по этой строке.

3. Отчет о движении денежных средств в МСФО и его отличия от российских стандартов

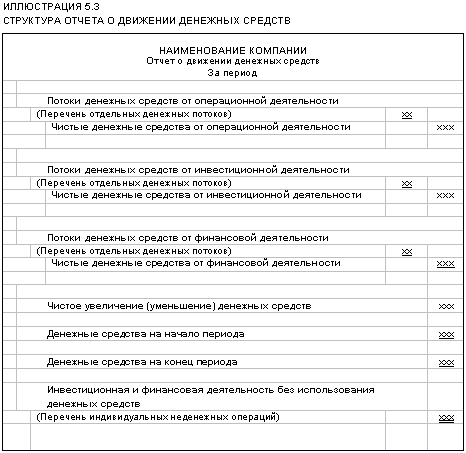

Движение денежных средств в составе бухгалтерской отчетности раскрывается в виде самостоятельного отчета. По международным стандартам финансовой отчетности (далее – МСФО) отчет представляется всеми организациями.

Российские правила также обязывают организации сдавать отчет, за исключением субъектов малого бизнеса, некоммерческих и общественных организаций.

Порядок раскрытия информации о денежных потоках по международным правилам представлен в МСФО 7 «Cash flow statements», по российским – в Положении по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденном Приказом Минфина России от 22.07.2003 №67н.

Потоки денежных средств как по российским, так и по международным стандартам отражаются в отчете по видам деятельности компании: операционной (обычной), инвестиционной и финансовой (табл. 1).

Таблица 1 – Виды деятельности по МСФО и российским стандартам

| МСФО 7 | ПБУ 4/99 |

| Операционная деятельность отражает достаточность денежных средств (без обращения к внешним источникам финансирования) для: погашения кредитов; поддержания производственных мощностей; выплаты дивидендов; новых инвестиций. К операционной деятельности относятся: поступления от продажи товаров, предоставления услуг, от аренды и др.; платежи поставщикам, персоналу, налоговым обязательствам и др. | К текущей деятельности относятся: производство промышленной продукции; выполнение строительных работ; сельское хозяйство; продажа товаров; оказание услуг общественного питания; заготовка сельскохозяйственной продукции; сдача имущества в аренду |

| Инвестиционная деятельность – это приобретение или продажа долгосрочных активов (основного капитала) и финансовых вложений, не являющихся эквивалентами денежных средств. К ней относятся: денежные платежи за приобретаемое имущество, за финансовые вложения в другие компании; денежные поступления от продажи перечисленных выше объектов; прибыль (убыток) от продажи основных средств и нематериальных активов | Инвестиционная деятельность включает: приобретение или продажу земельных участков, недвижимости, оборудования, нематериальных и других внеоборотных активов; осуществление собственного строительства, научно- исследовательских, опытно – конструкторских и технологических разработок; финансовые вложения в другие организации, в том числе приобретение долговых ценных бумаг других организаций, вклады в уставные капиталы других организаций, предоставление займов другим организациям |

| Финансовая деятельность – это совокупность операций, приводящих к изменениям в размерах и структуре собственного и заемного капитала, за исключением текущей кредиторской задолженности: денежные потоки от эмиссии акций и иных ценных бумаг; получение краткосрочных и долгосрочных кредитов и займов; денежные выплаты в ходе выкупа или погашения акций общества, для погашения полученных кредитов и займов | Финансовая деятельность – это деятельность организации, в результате которой изменяются величина и состав собственного капитала организации, заемных средств: размещение и выпуск ценных бумаг компании; получение и возврат кредитов и займов |

Согласно МСФО 7 в состав показателей денежных потоков включаются также денежные эквиваленты, которые определяются как краткосрочные, высоколиквидные вложения, легко обратимые в сумму денежных средств и подвергающиеся незначительному риску изменения ценности. По российским стандартам к денежным потокам относят денежные средства на бухгалтерских счетах 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 57 «Переводы в пути».

Отчет, составленный с учетом требований МСФО 7, и его российский аналог во многом схожи. Однако существуют определенные различия:

1. МСФО (IAS) 7 определяет инвестиционную деятельность как «приобретение и продажу внеоборотных активов и других инвестиций, не относящихся к денежным эквивалентам. Инвестиция квалифицируется как денежный эквивалент в случае, если она легко обратима в определенную сумму денежных средств и подвергается незначительному риску изменения стоимости.

В российских стандартах сказано, что инвестиционной деятельностью считается деятельность организации, связанная, в частности, с осуществлением финансовых вложений (приобретение ценных бумаг других организаций, в том числе долговых, вклады в уставные (складочные) капиталы других организаций, предоставление другим организациям займов и т.п.). Следовательно, в целях составления Отчета о движении денежных средств квалифицируют деятельность по приобретению и последующей продаже ценных бумаг как инвестиционную без указания на обязательный долгосрочный характер обращения таких бумаг.

МСФО (IAS) 7 предусматривает возможность квалификации деятельности, связанной с инвестированием в ценные бумаги краткосрочного характера, период обращения (погашения) которых составляет с даты приобретения их организацией три месяца или меньше, в качестве операционной (текущей).

2. По МСФО банковские займы обычно рассматриваются как финансовая деятельность, за исключением случаев, когда банковские овердрафты, возмещаемые по требованию, составляют неотъемлемую часть управления денежными средствами компании. Это является основанием для квалификации деятельности по управлению такими займами в качестве операционной (текущей деятельности).

Согласно п. 15 Указаний о составлении отчетности финансовой деятельностью в целях формирования показателей Отчета о движении денежных средств признается деятельность организации, в результате которой изменяются величина и состав ее собственного капитала, заемных средств (поступления от выпуска акций, облигаций, предоставления займов другим организациям, погашение заемных средств и т.п.).

Исключения для каких-либо разновидностей оформления заемных средств Указаниями не предусмотрены.

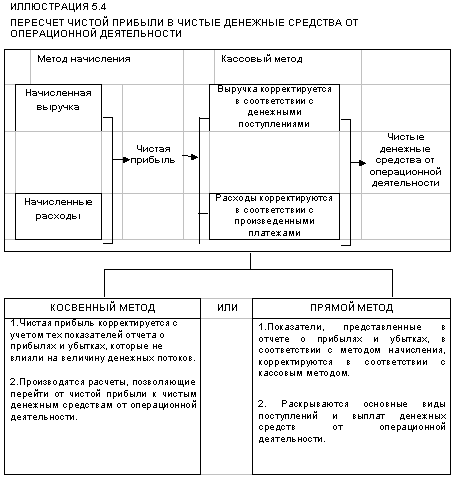

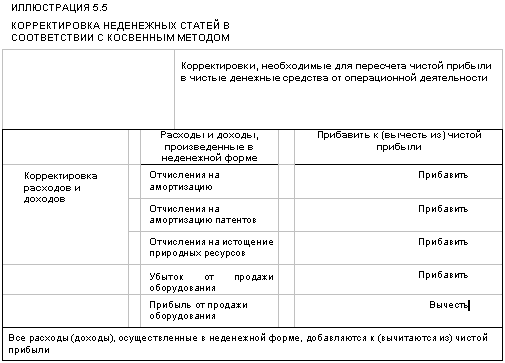

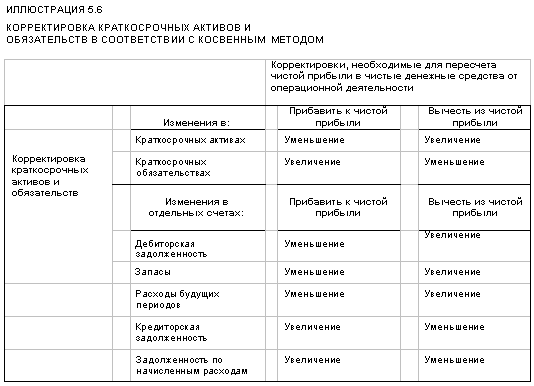

3. В соответствии с МСФО 7 представляют потоки денежных средств двумя методами: прямым (при котором раскрываются основные виды валовых денежных поступлений) и косвенным (при котором чистая прибыль или убыток корректируется на суммы, не связанные напрямую с движением денежных средств). По российским правилам используется только прямой метод.

Заполнение отчета прямым или косвенным способом распространяется только на притоки (оттоки) денежных средств по операционной деятельности и не влияет на заполнение разделов по инвестиционной и финансовой деятельности. Рассмотрим алгоритмы заполнения отчета по операционной деятельности прямым и косвенным методом.

В табл. 2, 3 приведены примеры раскрытия информации о денежных потоках прямым и косвенным методом.

Таблица 2 – Отчет о движении денежных средств (прямой метод)

| Показатель | Сумма, тыс. руб. |

| Поступления от покупателей, заказчиков | 245 000 |

| Оплата обязательств поставщикам и работникам | (190 500) |

| Итого денежные средства от операционной деятельности | 54 500 |

| Выплаченные проценты | (4 000) |

| Уплаченный налог на прибыль | (15 500) |

| Чистые денежные средства от операционной деятельности | 35 000 |

Таблица 3 – Отчет о движении денежных средств (косвенный метод)

| Показатель | Сумма, тыс. руб. |

| Прибыль до налогообложения | 39 000 |

| Корректировки на суммы: | |

| амортизации | 10 000 |

| выплату процентов | 6 000 |

| Операционная прибыль до изменения оборотного капитала | 55 000 |

| Увеличение дебиторской задолженности покупателей и прочей дебиторской задолженности | (3 000) |

| Изменение запасов | 9 000 |

| Изменение кредиторской задолженности поставщикам | (6 500) |

| Денежные средства от операционной деятельности | 54 500 |

| Выплаченные проценты | (4 000) |

| Уплаченный налог на прибыль | (15 500) |

| Чистая прибыль от операционной деятельности | 35 000 |

Как видно из приведенных примеров отчетов, оба метода дают одинаковый результат показателя чистой прибыли от операционной деятельности.

В зависимости от того, для каких целей формируется отчет, можно пользоваться разными методами его составления.

Если говорить о внутреннем пользователе, то отчет о движении денежных средств является одним из важнейших инструментов для принятия решений для управления компанией. Поэтому данный отчет один из самых значимых в списке управленческих отчетов. А поскольку составить отчет косвенным методом в течение отчетного периода невозможно, то большинство компаний используют прямой метод построения отчета. Практика показывает, что отчет, составленный прямым методом, лучше воспринимается руководителями и акционерами, не являющимися профессиональными финансистами. Для внешних пользователей проще построить отчет косвенным методом. Он также достаточно информативен и к тому же дает наглядное представление об изменении оборотного капитала компании.

МСФО (IAS) 7 предусматривает возможность классификации выплаченных дивидендов либо как «движение денежных средств по финансовой деятельности», либо как «компоненты денежных средств от операционной деятельности» (что может помочь пользователям в проведении оценки способности компании выплачивать дивиденды из поступлений денежных средств от операционной деятельности).

В России формой №4 «Отчет о движении денежных средств» предусмотрено, что движение денежных средств на выплату дивидендов отражается исключительно как движение денежных средств по текущей деятельности.

МСФО (IAS) 7 (пункты 35, 36) предусматривает, что движение денежных средств, возникающее в связи с налогом на прибыль, следует квалифицировать как денежные потоки от операционной деятельности, за исключением случаев, когда «уместно увязать налоговые денежные поступления или платежи с отдельной операцией, порождающей движение денежных средств, классифицируемое как движение денежных средств от инвестиционной или финансовой деятельности». В этом случае МСФО (IAS) 7 предписывает классифицировать такие поступления или платежи соответственно как движение денежных средств от инвестиционной или финансовой деятельности. По российским же стандартам формой №4 «Отчет о движении денежных средств» предусмотрено, что движение денежных средств на уплату налога на прибыль отражается исключительно как движение денежных средств по текущей деятельности.

Также МСФО (IAS) 7 устанавливает обязанность по раскрытию информации (вместе с комментариями руководства) о сумме значительных остатков денежных средств и эквивалентов денежных средств, имеющихся у организации, но недоступных для использования группой.

В качестве примера МСФО (IAS) 7 упоминает остатки денежных средств и денежных эквивалентов, имеющихся у дочерней компании, работающей в стране, в которой применяется валютный контроль или другие юридические ограничения, не позволяющие общее использование этих средств материнской компанией или другими дочерними компаниями. Российские стандарты аналогичных требований по раскрытию информации не содержат.

МСФО (IAS) 7 поощряет раскрытие информации о суммах денежных поступлений и платежей, возникающих от операционной, инвестиционной и финансовой деятельности каждой отраженной в отчетах отрасли или географического сегмента. В России этого также не предусмотрено

Заключение

В данной курсовой работе была рассмотрена одна из форм финансовой бухгалтерской отчетности – Отчет о движении денежных средств: его структура, содержание, заполнение всех разделов формы и отличия её российского варианта от МСФО.

Можно сделать вывод, что отчет о движении денежных средств – неотъемлемая часть анализа деятельности предприятия. Каким бы крупным или мелким не было предприятие, чем бы оно ни занималось, для руководства всегда необходимо знать куда, сколько и когда были потрачены денежные средства; когда, сколько и за что денежные средства были получены.

На основании информации, полученной из отчета о движении денежных средств и ее анализа возможно более эффективное управление денежным потоком, которое приводит к:

· Улучшению оперативного управления, особенно с точки зрения сбалансированности поступлений и расходования денежных средств;

· Росту продаж и оптимизации затрат за счет больших возможностей маневрирования ресурсами компании;

· Улучшению управления долговыми обязательствами;

· Возможности высвобождения средств для инвестирования при относительно небольших затратах;

· Созданию надежной базы для оценки эффективности работы каждого из подразделений компании, а также ее финансового состояния в целом.

· Возможности быстрого реагирования на изменения в рыночной среде.

Список использованных источников

1 Налоговый кодекс Российской Федерации. Части 1, 2: федер. закон Российской Федерации от 31.07.1998 №146‑ФЗ

2 О бухгалтерском учете: федеральный закон №129‑ФЗ

3 Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: утв. приказом Минфина РФ от 26.07.98 г. №34‑н

4 Положение по бухгалтерскому учету «Доходы организации» (ПБУ9/99): утв. Приказом Минфина РФ от 6 мая 1999 г. №32‑н.

5 Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99): утв. Приказом Минфина РФ от 6 июля 1999 г. №33‑н.

6 Галактионова Н.В. Галактионова Ю.Г. Бухгалтерская (финансовая) отчетность. Ч. 2/ Н.В. Галактионова, Ю.Г. Галактионова: учебное пособие. – Хабаровск: РИЦ ХГАЭП, 2006.

7 Гомола А.И. Бухгалтерский учет: учебник/ А.И. Гомола. 4‑е изд исправл. – М.: Академия, 2008

8 Камысовская С.В. Бухгалтерская финансовая отчетность по россиским и международным стандартам/С.В. Камысовская. – М.: Кронус, 2007

9 Камышов П.И. Бухгалтерская финансовая отчетность: составление и анализ/ П.И. Камышов. – 4‑изд, – М.: Омега – А., 2006

10 Рогуленко Т.М. Бухгалтерский учет: учебник/ Т.М. Рогуленко – 2‑е изд. Перераб. И доп. – М.: Финансы и статистика, 2007

11 Соснаускене О.И. Бухгалтерская отчетность: практическое пособие/ О.И. Соснаускене. – Москва.: Экзамен, 2008

12 Кокина Т.Н. Раскрытие информации в отчете о движении денежных средств по российским и международным стандартам // Бухгалтерская отчетность организации – 2007, №2

13 Ланина И.Б. Как заполнить отчет о движении денежных средств (Форму №4)/ И.Б. Ланина // Справочник экономиста. – 2007 №1

14 Рекомендации по составлению отчета о движении денежных средств // Вестник Банка России. – 2008. – №26–27

15 Отчетность по МСФО: формы и основы их формирования // Новая бухгалтерия №3, 2007

16 Сотникова А.В. Отчет о движении денежных средств и приложение к бухгалтерскому балансу (отчетность)/ А.В. Сотникова // Бухгалтерский учет – 2007, №2

Практическое задание

ОАО «Гарант». Основным видом деятельности является производство промышленного оборудования. Уставный капитал ОАО «Гарант» сформирован полностью.

Затраты на производство отражаются на счетах 20, 23, 25. Учёт материальных ценностей ведётся с применением счетов 10, 15, 16. Общехозяйственные расходы организацией ежемесячно списываются на себестоимость проданной продукции как условно-постоянные расходы (Д сч. 90). Готовая продукция приходуется по фактической себестоимости. Незавершённое производство оценивается по фактической себестоимости. Продукция считается проданной по её отгрузке и предъявления счетов покупателям.

Формы бухгалтерской отчётности составляются в тысячах рублях без десятичных знаков.

Необходимо:

1) Составить бухгалтерский баланс на начало года по данным остатков синтетических счетов дополнительных данных;

2) Составить бухгалтерский баланс на конец отчётного года на основании совершенных хозяйственных операций отчётного года;

3) Заполнить формы годовой отчётности №1, №2, №3, №4, №5.

4) На основании операции №24 произвести расчёт постоянного налогового обязательства и учесть при расчёте текущего налога на прибыль. Оформить расчёт справкой-расчётом бухгалтерии. Отразить постоянное налоговое обязательство в Ф‑2.

5) На основании операции №25 произвести расчёт отложенного налогового актива. Оформить расчёт справкой-расчётом бухгалтерии.

6) На основании операций 26, 27, 28 произвести расчёт отложенного налогового обязательства. Оформить расчёт справкой-расчётом бухгалтерии.

Журнал хозяйственных операций

| № | Содержание хозяйственной операции | Сумма, руб. | Корреспонденция счетов | |

| Дт | Кт | |||

| 1 | 2 | 3 | 4 | 5 |

| Счёт, накладная, счёт-фактура №31 Приобретено производственное оборудование у механического завода: Отпускная цена Сумма НДС | 50 000 9 000 | 08 19 | 60 60 | |

| Итого | 59 000 | |||

| 2 | Акт приёмки-передачи основных средств №149. Принято в эксплуатацию производственное оборудование | 50 000 | 01 | 08 |

| 3 | Акт на списание основных средств №41. Списано производственное оборудование со 100% износом: Амортизация на дату выбытия Начислена заработная плата за демонтаж оборудования Начислен ЕСН Оприходованы материалы от демонтажа оборудования Определен финансовый результат от списания оборудования | 80 00 20 000 5 200 1 500 23 700 | 02 91/2 91/2 10 99 | 01 70 69 91/1 91/ |

| 4 | Акт приёмки-передачи основных средств №35. Продано малому предпринимателю «Парус» производственное оборудование: Стоимость продаж (с НДС) Сумма НДС Сумма амортизации, начисленная к моменту выбытия оборудования Остаточная стоимость Финансовый результат от продажи | 141 600 21 600 2 000 98 000 22 000 | 62 91/2 02 91/2 91/9 | 91/1 68 01 01 99 |

| 5 | Счёт поставщика, счёт-фактура №25 ООО «Интеллект». Приобретён компьютер: Отпускная цена Сумма НДС | 32 000 5 760 | 08 19 | 60 60 |

| Итого | 37 760 | |||

| 6 | Акт приёмки-передачи №150 основных средств. Принят в эксплуатацию компьютер | 32 000 | 01 | 08 |

| 7 | Акт приёмки-передачи нематериальных активов, договор купли продажи №9. Продано ООО «Вектор» исключительное право патентообладателя на изобретение. Счёт-фактура №118. Стоимость продажи (с НДС) Сумма НДС Сумма амортизации на дату продажи Остаточная стоимость Финансовый результат от продажи | 100 300 15 300 35 150 34 850 50 150 | 62 91/2 05 91/2 91/9 | 91/1 68 04 04 99 |

| 8 | Выписка банка. Списано с расчётного счёта: Механическому заводу за оборудование ООО «Интеллект» за компьютер | 59 000 37 760 | 60 60 | 51 51 |

| Итого | 96 760 | |||

| 9 | Выписка банка. Поступило на расчётный счёт: От МП «Парус» за производственное оборудование От ООО «Вектор» за исключительное право на изобретение | 141 600 100 300 | 51 51 | 62 62 |

| Итого | 241 900 | |||

| 10 | Счета-фактуры, счета поставщиков, накладные. Акцептованы счета поставщиков за поступившие материалы. Счёт 1041. ОАО «Продмаш» Покупная стоимость Сумма НДС | 480 000 86 400 | 15 19 | 60 60 |

| Итого | 566 400 | |||

| Счёт 196 ОАО «Техника» Покупная стоимость Сумма НДС | 300 000 54 000 | 15 19 | 60 60 | |

| Итого | 354 000 | |||

| 11 | Приходные ордера. Оприходованы материалы на складе От ОАО «Продмаш» От ОАО «Техника» | 480 000 300 000 | 10 10 | 15 15 |

| Итого | 780 000 | |||

| 12 | Выписка банка. Перечислено с расчётного счёта ОАО «Продмаш» за материалы ОАО «Техника» за материалы | 354 000 566 400 | 60 60 | 51 51 |

| Итого | 920 400 | |||

| 13 | Лимитно-заборные карты, требования – накладные. Отпущено со склада и израсходовано материалов. Цех №1 на производство Ремонтному цеху На текущее обслуживание оборудования Заводоуправлению | 560 900 117 300 54 500 13 600 | 20 23 25 26 | 10/1 10/1 10/1 10/1 |

| Итого | 746 300 | |||

| 14 | Справка бухгалтерии. Списаны и распределены отклонения в стоимости материалов, относящиеся к материалам отпущенным: Цеху №1 для производства Ремонтному цеху На текущее обслуживание оборудования Заводоуправлению | 18 045 1 864 1 724 680 | 20 23 25 26 | 16 16 16 16 |

| Итого | 22 313 | |||

| 15 | Требования-накладные. Переданы со склада в эксплуатацию инвентарь и хозяйственные принадлежности: В цех №1 В ремонтный цех | 7 200 6 800 | 25 23 | 10/9 10/9 |

| Итого | 14 000 | |||

| 16 | Разработочная таблица №6. Начислена амортизация основных средств производственного оборудования: Цеха №1 Ремонтного цеха Зданий и хозяйственного инвентаря: цеха №1 ремонтного цеха зданий и оборудования офиса | 124 810 49 280 44 545 23 900 10 450 | 25 23 25 23 26 | 02 02 02 02 02 |

| Итого | 252 985 | |||

| 17 | Счёт-фактура №116 от ОАО «Энергосбыт». Согласно полученным счетам-фактурам начислены затраты за использование электроэнергии, воды, пара в процессе: Обслуживания цеха №1 Обслуживания ремонтного цеха Заводоуправления НДС по приобретенным услугам | 108 700 92 200 52 820 45 670 | 25 23 26 19 | 60 60 60 60 |

| Итого | 299 390 | |||

| 18 | Наряды, расчётные ведомости. Начислена и распределена основная и дополнительная заработная плата: Рабочим цеха №1 Рабочим ремонтного цеха Рабочим обслуживающим оборудование Персоналу заводоуправления | 520 150 125 000 127 800 287 272 | 20 23 25 26 | 70 70 70 70 |

| Итого | 1 060 222 | |||

| 19 | Листки временной нетрудоспособности. Начислены пособия по временной нетрудоспособности | 116 250 | 69 | 70 |

| 20 | Расчёт ЕСН. Начислен ЕСН: Цеха №1 Ремонтного цеха Обслуживающим оборудование Персоналу заводоуправления | 135 239 32 500 33 228 74 691 | 20 23 25 26 | 69 69 69 69 |

| Итого | 275 658 | |||

| 21 | Счёт-фактура №28 от ОАО «Знание». Отражены расходы по участию работников в образовательном семинаре: Отражена задолженность перед ООО «Знание» Учтён НДС | 2 400 432 | 26 19 | 60 60 |

| Итого | 2 832 | |||

| 22 | Требование-накладная. Оприходованы на складе возвратные отходы из основного производства | 12 100 | 10/1 | 20 |

| 23 | Авансовые отчёты. Списаны командировочные расходы главного бухгалтера Колесовой Н.М. (срок командировки 10 дней, норма по суточным 100 руб. в сутки, приказом по предприятию размер суточных установлен 500 руб. в сутки). В сумме фактических затрат В пределах норм ППР = 5 000 – 1 000 = 4 000 ПНО = 4 000 * 24% = 960 | 5 000 1 000 960 | 26 99 | 71 68 |

| 24 | В декабре 2007 г. было принято к учёту производственное оборудование в цех №1. В бухгалтерском и налоговом учёте первоначальная стоимость оборудования одинакова и составляет 150 000 руб. В бухгалтерском учёте срок полезного использования установлен 24 месяца, в налоговом учёте – 60 месяцев. Таким образом, за 2008 г. амортизация была начислена по оборудованию в целях: бухгалтерского учёта налогового учёта ВВР = 75 000 – 30 000 = 45 000 ОНА = 45 000 * 24% = 10 800 | 75 000 30 000 10 800 | 25 09 | 02 68 |

| 25 | В январе 2003 г. была куплена компьютерная программа для бухгалтерии у ООО «Свема» Стоимость программы НДС | 12 000 2 160 | 97 19 | 60 60 |

| 26 | Выписка банка. Перечислено с расчётного счёта за компьютерную программу ООО «Свема» | 14 160 | 60 | 51 |

| 27 | Программа введена в эксплуатацию с 1 января 2008 г. приказом руководителя установлено списать её стоимость на расходы в бухгалтерском учёте равномерно в течение 3 лет. А в налоговом учёте вся стоимость программы была включена в расходы в январе 2008 г. Таким образом, в состав расходов было включено: в бухгалтерском учёте в налоговом учёте НВР = 12 000 – 4 000 = 8 000 ОНО = 8 000 * 24% = 1 920 | 4 000 12 000 1 920 | 26 68 | 97 77 |

| 28 | Разработочная таблица. Списана себестоимость общепроизводственных расходов на издержки основного производства цеха №1 | 577 507 | 20 | 25 |

| 29 | Разработочная таблица. Списана себестоимость выполненных работ ремонтных работ на издержки основного производства цеха №1 | 448 844 | 20 | 23 |

| 30 | Расчёт бухгалтерии. Списаны общехозяйственные расходы на сумму себестоимости проданной продукции | 450 913 | 90 | 26 |

| 31 | Ведомость выпуска готовой продукции. Списана фактическая производственная себестоимость готовой продукции. Незавершённое производство на конец года составило Фактическая себестоимость готовой продукции | 135 600 2 177 305 | 43 | 20 |

| 32 | Счёт-фактура №40 ООО «Стандарт». Списана стоимость расходов на рекламу выпускаемой продукции Сумма НДС | 12 500 2 250 | 44 19 | 60 60 |

| 33 | Счёт-фактура ЗАО «Крона». Расходы по доставке готовой продукции до станции отправления и погрузке в транспортные средства Сумма НДС | 41 200 7 416 | 44 19 | 60 60 |

| Итого | 48 616 | |||

| 34 | Выписка банка. Списано с расчётного счёта: ЗАО «Крома» за транспортные и погрузочные работы ООО «Стандарт» за рекламу готовой продукции ОАО «Знание» за участие в семинаре ОАО «Энергосбыт» | 48 616 14 750 2 832 299 390 | 60 60 60 60 | 51 51 51 51 |

| Итого | 365 588 | |||

| 35 | Удержан из заработной платы налог на доходы физических лиц | 152 942 | 70 | 68 |

| 36 | Выписка банка Получено в кассу с расчётного счета на выплату заработной платы | 1 090 931 | 50 | 51 |

| 37 | Платёжная ведомость. Расходный кассовый ордер Выдана из кассы заработная плата и пособие по временной нетрудоспособности | 1 090 931 | 70 | 50 |

| 38 | Выписка банка Перечислены средства на депозитный счёт в банке | 60 000 | 55/3 | 51 |

| 39 | Выписка банка Зачислены на расчетный счёт проценты по депозитному вкладу Оплачена покупателями проданная продукция | 10 800 289 500 | 51 51 | 91/1 62 |

| Итого | 300 300 | |||

| 40 | Приказы, накладные на отпуск, счета-фактуры Выдана со склада и отгружена готовая продукция ООО «Прогресс» Фактическая себестоимость Продажная стоимость, включая НДС | 1 089 832 2 006 983 | 90/2 62 | 43 90/1 |

| 41 | Расчёт бухгалтерии, книга продаж Начислен НДС с выручки проданной продукции | 306 150 | 90/3 | 68 |

| 42 | Расчёты бухгалтера Списаны коммерческие расходы на себестоимость проданной продукции | 53 700 | 90/5 | 44 |

| 43 | Начислен налог на имущество | 22 400 | 91/2 | 68 |

| 44 | Расчёт бухгалтерии Списаны финансовые результаты от продажи готовой продукции | 106 388 | 90/9 | 99 |

| 45 | Расчёт бухгалтерии Списано сальдо прочих доходов и расходов | 11 600 | 99 | 91/9 |

| 46 | Расчёт бухгалтерии. Начислен условный расход по налогу на прибыль УРНП = Прибыль до н/о * Тнп УРНП = 143 238 * 24% = 34 377 | 34 377 | 99 | 68 |

| 47 | Расчёт бухгалтерии. Определён текущий налог на прибыль ТНП = УРНП+ПНО–ПНА+ОНАн-ОНАп-ОНОн+ОНОп; ТНП = 34377 + 960 + 10 800 – 12 300 – 1 920 + 7 500 = 39417 | 39 417 | ||

| 48 | Расчёт бухгалтерии. Списана чистая прибыль отчётного года ЧП = Прибыль до н/о + ∆ОНА – ∆ОНО – ТНП; ЧП = 143 238 + (10 800 – 12 300) – (1 920 – 7 500) – 39 417 = 107 901 | 107 901 | 99 | 84 |

| 49 | Договор, счёт-фактура ООО «Феникс». Приобретён финансовый вексель по номинальной стоимости | 85 000 | 58 | 76 |

| 50 | Выписка банка. Списано с расчётного года: ООО «Феникс» за финансовый вексель Налог на доходы физических лиц Единый социальный налог Текущий налог на прибыль Погашение кредита | 85 000 55 053 128 197 33 808 100 000 | 76 68 69 68 66 | 51 51 51 51 51 |

| 51 | Справка-расчет бухгалтерии. Списан НДС в зачет из бюджета. НДС по приобретенным материальным ценностям | 340 180 | 68 | 19 |

| 52 | Выписка банка. Списан с расчётного счёта налог на добавленную стоимость | 2 870 | 68 | 51 |

| 53 | Погашен отложенный налоговый актив | 12 300 | 68 | 09 |

| 54 | Погашено отложенное налоговое обязательство | 7 500 | 77 | 68 |

Справка-расчет бухгалтерии №24

ОАО «Гарант»

Согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» по операции №24 величина постоянного налогового обязательства рассчитывается следующим образом:

Регистр-расчет постоянного налогового обязательства:

| Номер операции | Документ | Сумма фактических затрат | Сума в пределах норм | Сумма постоянной положительной разницы (ППР) | Ставка налога на прибыль | Сумма постоянного налогового обязательства (ПНО) | Проводка |

| 24 | Авансовый отчет главного бухгалтера | 5000 (500 руб. *10 дней) | 1000 (100 руб. *10 дней) | 5000–1000=4000 | 24% | 960 | Дт99 Кт68 |

Справка-расчет бухгалтерии №25

ОАО «Гарант»

В декабре 2007 года было принято к учету производственное оборудование в цех №1 по первоначальной стоимости 150 000 руб. Срок полезного использования оборудования в целях бухгалтерского учета – 24 месяца, в целях налогового учета – 60 месяцев. Таким образом в бухгалтерском учета амортизация, начислена линейным способом составила: 15000*1/2=75 000 руб.

В налоговом учета амортизация, начисленная линейным способом составила за год составила: 15000 руб. *1/5=30 000 руб.

Величина отложенного налогового актива по операции 25 рассчитывается следующим образом:

Регистр-расчет отложенного налогового актива.

| Номер операции | Сумма затрат, признанных в целях бух. учета | Сумма затрат, признанных в целях налогового учета | Сумма налогооблагаемой временной разницы (НВР) | Ставка налога на прибыль | Сумма отложенного налогового актива (ОНА) | Проводка |

| 25 | 75 000 | 30 000 | 45 000 | 24% | 10 800 | Дт 09 Кт 68 |

Согласно ПБУ 18/02 «Учета расчетов по налогу на прибыль» по операции №28 величина отложенного налогового обязательства (ОНО) рассчитывается следующим образом:

Регистр-расчет отложенного налогового обязательства

| Номер операции | Сумма затрат, признанных в целях бух. учета | Сумма затрат, признанных в целях налогового учета | Сумма налогооблагаемой временной разницы (НВР) | Ставка налога на прибыль | Сумма ОНО | Проводка |

| 28 | 4 000 | 12 000 | 8 000 | 24% | 1920 | Дт 68 Кт 77 |

Данные для расчета фактической производственной себестоимости отгруженной и оплаченной продукции

| Показатели | Сумма, тыс. руб. |

| Остаток готовой продукции на складе на начало года (сч. 43) - по фактической себестоимости - по договорной цене (цене реализации) | 60 800 91 200 |

| Выпущено из производства готовой продукции в отчетном году: - по фактической себестоимости - по договорным ценам | 2 177 305 3 401 670 |

| Дебиторская задолженность покупателей на начало года по поставленной им готовой продукции (сч. 62) - по фактической себестоимости - по договорным ценам | 193 200 289 500 |

| Отгружено покупателям продукции (возникли обязательства) в отчетном году: - по фактической себестоимости - по договорным ценам, в т.ч. НДС | 1 089 832 2 006 983 |

| Оплачена покупателями готовая продукция в отчетном году (погашены обязательства): - по фактической себестоимости - по договорным ценам | 186 621 289 500 |

| Остатки готовой продукции на конец года: - по фактической себестоимости - по договорным ценам | 1 148 273 1 485 887 |

| Дебиторская задолженность покупателей на конец года: - по фактической себестоимости - по договорным ценам | 1 096 411 2 006 983 |

Расчет фактической производственной себестоимости отгруженной покупателям продукции в отчетном году

| № | Показатели | В ценах реализации (договорные) | Фактическая производственная себестоимость |

| 1 | Готовая продукция на складе на начало года | 91 200 | 60 800 |

| 2 | Выпущено из производства готовой продукции в отчетном году | 3 401 670 | 2 177 305 |

| 3 | Итого выпущено готовой продукции с учетом остатков ГП на начало года (1+2) | 3 492 870 | 2 238 105 |

| 4 | Процентное отношение фактической себестоимости ГП к её стоимости по договорным ценам | 2 238 105 / 3 492 870 = 64,07638% | |

| 5 | Отгружено в отчетном году покупателям готовой продукции | 2 006 983 – 306 150 = 1 700 833 | 1 700 833 * 64,07638% = 1 089 832 |

| 6 | Готовая продукция на складе на конец года (3–5) | 1 792 037 | 1 148 273 |

Расчет фактической производственной себестоимости оплаченной покупателями в отчетном году отгруженной им продукции

| № | Показатели | В ценах реализации (договорные) | Фактическая производственная себестоимость |

| 1 | Дебиторская задолженность покупателей по неоплаченной ими продукции на начало года (сч. 62) | 289 500 | 193 200 |

| 2 | Отгружено покупателям ГП в отчетном периоде | 1 700 833 | 1 089 832 |

| 3 | Итого отгружено продукции с учетом с учетом остатков дебиторской задолженности на начало года (1+2) | 1 990 333 | 1 283 032 |

| 4 | Процентное отношение фактической себестоимости отгруженной продукции с учетом остатков к её стоимости по договорным ценам | 1 283 032 / 1 990 333 = 64,46318% | |

| 5 | Оплачена покупателями готовая продукция в отчетном году (погашены обязательства) | 289 500 | 289 500 * 64,46318% = 186 621 |

| 6 | Дебиторская задолженность покупателей на конец года (3–5) | 2 006 983 | 1 096 411 |

Счета синтетического учета

| Дт | 01 | Кт | Дт | 04 | Кт | |||

| Сн | 980150 | Сн | 72500 | |||||

| 2) | 50000 | 3) | 80000 | 7) | 35150 | |||

| 6) | 32000 | 4) | 2000 | 7) | 34850 | |||

| 4) | 98000 | |||||||

| Об | 82000 | Об | 180000 | Об | - | Об | 70000 | |

| Ск | 882150 | Ск | 2500 | |||||

| Дт | 19 | Кт | Дт | 51 | Кт | |||

| Сн | 150180 | Сн | 3800000 | |||||

| 1) | 9000 | 52) | 340180 | 9) | 241900 | 8) | 96760 | |

| 5) | 5760 | 40) | 300300 | 13) | 920400 | |||

| 10) | 86400 | 27) | 14160 | |||||

| 10) | 54000 | 35) | 365588 | |||||

| 18) | 45670 | 37) | 1090931 | |||||

| 22) | 432 | 39) | 60000 | |||||

| 26) | 2160 | 51) | 402058 | |||||

| 33) | 2250 | 53) | 2870 | |||||

| 34) | 7416 | |||||||

| Об | 213088 | Об | 340180 | Об | 542200 | Об | 2952767 | |

| Ск | 23088 | Ск | 1389433 | |||||

| Дт | 08 | Кт | Дт | 09 | Кт | |||

| Сн | 0 | Сн | 42000 | |||||

| 1) | 50000 | 2) | 50000 | 25) | 10800 | 54) | 12300 | |

| 5) | 32000 | 6) | 32000 | |||||

| Об | 82000 | Об | 82000 | Об | 10800 | Об | 12300 | |

| Ск | 0 | Ск | 40500 | |||||

| Дт | 10 | Кт | Дт | 15 | Кт | |||

| Сн | 230320 | Сн | 0 | |||||

| 3) | 1500 | 14) | 746300 | 10) | 480000 | 11) | 480000 | |

| 11) | 780000 | 16) | 14000 | 10) | 300000 | 12) | 300000 | |

| 23) | 12100 | |||||||

| Об | 793600 | Об | 760300 | Об | 780000 | Об | 780000 | |

| Ск | 263620 | Ск | 0 | |||||

Похожие работы

... ность включает как краткосрочные, так долгосрочные инвестиции, в то время как в российской системе учета сюда включаются только краткосрочные инвестиции. При составлении отчета о движении денежных средств согласно IAS следует руководствоваться соответствующим определением финансовой деятельности. Неденежные операции Многие виды деятельности оказывают влияние на денежные средства и, следова ...

... обобщенной бухгалтерской информации из учетных регистров и Главной книги. Однако требование Методических рекомендаций о порядке формирования бухгалтерской отчетности организации существенно упрощает процедуры консолидации при составлении сводного отчета о движении денежных средств, так как одни и те же обороты в иностранной валюте, независимо от даты их валютирования (проведения их банками ...

... • Денежные потоки, показывающие увеличение операционного потенциала компании, и отдельно должны раскрываться денежные потоки, которые представляют его поддержание. 2. Сравнение «Отчета о движении денежных средств» по российским и международным стандартам Сопоставим требования отечественного законодательства и МСФО к представлению отчета о движении денежных средств. Сразу же отметим, что в ...

... структуру (в т.ч. ликвидность и платежеспособность), способность регулировать плотность денежных потоков в условиях постоянно меняющихся внешних и внутренних факторов. 2. формирование отчета о движении денежных средств на примере ОАО «славгородская пивоварня» 2.1 Краткая характеристика предприятия Открытое акционерное общество « Славгородская пивоварня » было основано в феврале 1984 года. ...

0 комментариев