Навигация

Объект Налогообложения

2. Объект Налогообложения

1. Объектами налогообложения для российских организаций признается движимо и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьей 378 Налогового Кодекса.

2. Объектами налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению.

3. Объектами налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянныt представительства, признаются находящееся на территории Российской Федерации и принадлежащее указанным иностранным организациям на праве собственности недвижимое имущество и полученное по концессионному соглашению недвижимое имущество.

4. Не признаются объектами налогообложения:

1) земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

2) имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации.

3. Налоговая база и порядок ее определения

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложение определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговой базой в отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также в отношении объектов недвижимого имущества иностранных организаций, не относящихся к деятельности данных организаций в Российской Федерации через постоянные представительства, признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

Налоговая база определяется налогоплательщиками самостоятельно.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Особенности определения налоговой базы

Статья 377. Особенности определения налоговой базы в рамках договора простого товарищества (договора о совместной деятельности)

1. Налоговая база в рамках договора простого товарищества (договора о совместной деятельности) определяется исходя из остаточной стоимости признаваемого объектом налогообложения имущества, внесенного налогоплательщиком по договору простого товарищества (договору о совместной деятельности), а также исходя из остаточной стоимости иного признаваемого объектом налогообложения имущества, приобретенного и (или) созданного в процессе совместной деятельности, составляющего общее имущество товарищей, учитываемого на отдельном балансе простого товарищества участником договора простого товарищества, ведущим общие дела. Каждый участник договора простого товарищества производит исчисление и уплату налога в отношении признаваемого объектом налогообложения имущества, переданного им в совместную деятельность. В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся участниками договора простого товарищества пропорционально стоимости их вклада в общее дело.

2. Лицо, ведущее учет общего имущества товарищей, обязано для целей налогообложения сообщать не позднее 20-го числа месяца, следующего за отчетным периодом, каждому налогоплательщику – участнику договора простого товарищества (договора о совместной деятельности) сведения об остаточной стоимости имуществ, составляющего общее имущество товарищей, на 1-е число каждого месяца соответствующего отчетного периода и о доле каждого участника в общем имуществе товарищей. При этом лицо, ведущее учет общего имущества товарищей, сообщает сведения, необходимые для определения налоговой базы.

Особенности налогообложения имущества, переданного в доверительное управление.

Имущество, переданное в доверительное управление, а также имущество, приобретенное в рамках договора доверительного управления, подлежит налогообложению (за исключением имущества, составляющего паевой инвестиционный фонд) у учредителя доверительного управления.

5. Налоговый и отчетный период

1. Налоговым периодом признается календарный год.

2. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

3. Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

6. Налоговая ставка

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента.

2. Допускается установление дифференцированных налоговых ставок f зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

7. Порядок исчисления налога и авансовых платежей.

1. Сумма налога исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

2. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога, и суммами авансовых платежей по налогу, исчисленных в течение налогового периода.

3. Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период в соответствии с пунктом 4 статьи 376 НК РФ.

В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на объект недвижимого имущества иностранных организаций, указанный в пункте 2 статьи 375 НК РФ, исчисление суммы налога (суммы авансового платежа по налогу) в отношении данного объекта недвижимого имущества производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данный объект недвижимого имущества находился в собственности налогоплательщика, к числу месяцев в налоговом (отчетном) периоде, если иное не предусмотрено НК РФ.

6. Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу " течение налогового периода.

8. Порядок и сроки уплаты налога и авансовых платежей

1. Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации.

2. В течение налогового периода налогоплательщики уплачивают авансовые платежи по налогу, если законом субъекта Российской Федерации не предусмотрено иное. По истечении налогового периода налогоплательщики уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 2 статьи 382 НК РФ.

3. В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом особенностей, предусмотренных статьями 384 и 385 НК РФ.

9. Налоговая декларация

1. Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога), если иное не предусмотрено настоящим пунктом, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговые расчеты по авансовым платежам по налогу и налоговая декларация по налогу представляются в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

2. Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

3. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Таблица 5 – Отражение в бухучете

| Дебет | Кредит | Содержание хозяйственных операций | Первичные документы |

| 91–2 | 68 | Начислен налог на имущество. | Налоговая декларация по налогу на имущество, Бухгалтерская справка. |

| 68 | 51 | Уплачен налог на имущество. | Платежное поручение (0401060), Выписка банка по расчетному счету. |

Таблица 6 – Краткая характеристика налога

| Элемент налога | Характеристика | Основание |

| Налогоплательщики | российские организации, иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории РФ | Ст. 373 НК РФ |

| Объект налогообложения | движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств. движимое и недвижимое имущество, относящееся к объектам основных средств. Не признаются объектами налогообложения: земельные участки и иные объекты природопользования; имущество, принадлежащее федеральным органам исполнительной власти, в которых законодательно предусмотрена военная (приравненная к ней) служба, используемое для нужд обороны, обеспечения безопасности и охраны правопорядка. | Ст. 374 НК РФ |

| Налоговая база | Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество учитывается по остаточной стоимости. Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации, имущества каждого обособленного подразделения организации, каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации, имущества, облагаемого по разным налоговым ставкам. | Ст. 375, 376 НК РФ |

| Налоговый период | Налоговый период: календарный год. Отчетные периоды: первый квартал, полугодие и девять месяцев календарного года. Органы власти субъектов РФ при установлении налога вправе не устанавливать отчетные периоды. | Ст. 379 НК РФ |

| Налоговые ставки | Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества. | Ст. 380 НК РФ |

| Налоговые льготы | Освобождаются от налогообложения: организации и учреждения уголовно-исполнительной системы – в отношении имущества, используемого для осуществления возложенных на них функций; религиозные организации – в отношении имущества, используемого ими для осуществления религиозной деятельности; общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%, – в отношении имущества, используемого ими для осуществления их уставной деятельности; организации, уставный капитал которых полностью состоит из вкладов организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, их доля в фонде оплаты труда – не менее 25%, – в отношении имущества, используемого ими для производства и (или) реализации ряда товаров, работ и услуг; учреждения, единственными собственниками имущества которых являются организации инвалидов, – в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям; организации, основным видом деятельности которых является производство фармацевтической продукции, – в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями; организации – в отношении объектов, признаваемых памятниками истории и культуры федерального значения; организации – в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов; организации – в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания; организации – в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов, организации – в отношении космических объектов; имущество специализированных протезно-ортопедических предприятий; имущество коллегий адвокатов, адвокатских бюро и юридических консультаций; имущество государственных научных центров; организации – в отношении имущества, учитываемого на балансе организации – резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение 5 лет с момента постановки на учет указанного имущества; организации – в отношении судов, зарегистрированных в Российском международном реестре судов. | Ст. 381 НК РФ |

| Порядок исчисления налога | Сумма налога исчисляется по итогам налогового периода как произведение налоговой ставки и налоговой базы за налоговый период. Сумма налога, подлежащая уплате в бюджет по итогам года, определяется как разница | Ст. 382 НК РФ |

| между исчисленной суммой налога и суммами авансовых платежей по налогу, исчисленных в течение налогового периода. Сумма налога исчисляется отдельно в отношении имущества: подлежащего налогообложению по местонахождению организации, каждого обособленного подразделения организации, каждого объекта недвижимого имущества, находящегося вне местонахождения организации (обособленного подразделения), или постоянного представительства иностранной организации, облагаемого по разным налоговым ставкам. Сумма авансового платежа исчисляется по итогам каждого отчетного периода в размере 1/4 произведения налоговой ставки и средней стоимости имущества, определенной за отчетный период. Орган власти субъекта РФ при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу. | ||

| Уплата налога и отчетность | Налог и авансовые платежи подлежат уплате в порядке и сроки, которые установлены законами субъектов РФ. В течение налогового периода налогоплательщики уплачивают авансовые платежи, если законом субъекта не предусмотрено иное. По истечении налогового периода налогоплательщики уплачивают сумму налога. В отношении объектов недвижимого имущества, входящего в состав Единой системы газоснабжения налог перечисляется в бюджеты субъектов РФ пропорционально стоимости этого имущества, фактически находящегося на территории соответствующего субъекта. Иностранные организации в отношении имущества постоянных представительств уплачивают налог и авансовые платежи в бюджет по месту постановки на учет представительств. В отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом особенностей. Особенности исчисления и уплаты налога по местонахождению обособленных подразделений организации в отношении объектов недвижимого имущества, находящихся вне местонахождения организации или ее обособленного подразделения резидентами Особой экономической зоны в Калининградской области Налогоплательщики обязаны по истечении каждого отчетного периода представлять в налоговые органы налоговые расчеты по авансовым платежам по налогу в срок не позднее 30 дней с даты окончания отчетного периода. По окончании налогового периода налогоплательщики обязаны представлять налоговую декларацию по налогу в срок не позднее 30 марта следующего года. | Ст. 383, 386 НК РФ |

Пример

Остаточная стоимость ОС, числящихся на балансе ЗАО «Витязь» и признаваемых объектом налогообложения составила

1 января – 357000 руб.

1 февраля – 352000 руб.

1 марта-364 000 руб.

1 апреля-382 400 руб.

Средняя стоимость имущества, признаваемого объектом налогообложения за 1 квартал составила (357 000+352 000+364 000+382 400/4 = 353 850 руб. Дебет Кредит Содержание хозяйственных операций Первичные документы

91–2 68 – 353850 Начислен налог на имущество.

68 51 – 353850 Уплачен налог на имущество.

Тесты

1. Объектом налогообложения по налогу на имущество организаций является:

а) грузовая машина, учитываемая в балансе;

б) денежные средства на расчетном счете;

в) товар на складе;

г) отгруженный товар.

2. Сумма налога на имущество организации относится:

а) на себестоимость;

б) на прочие расходы организации по производству и реализации продукции;

в) на финансовые результаты деятельности;

г) на прибыль после уплаты налога на прибыль.

3. Налоговым периодом по налогу на имущество организаций является:

а) месяц;

б) квартал;

в) календарный год;

г) финансовый год.

4. Не подлежит налогообложению налогом на имущество организаций следующий объект:

а) производственный комплекс;

б) наличные деньги в кассе;

в) автомобиль;

г) ценные бумаги.

5. Необходимыми условиями для предоставления льготы по налогу на имущество организации является:

а) письменное разрешение налогового органа;

б) предоставление льготы по такому имуществу в головной организации (для филиала);

в) раздельный учет льготируемого имущества;

6. Конкретные ставки налога на имущество организации устанавливаются:

а) нормативно-правовыми актами муниципальных образований;

б) законами субъектов Федерации;

в) НК РФ;

г) отдельным федеральным законом.

7. Отчетным периодом по налогу на имущество организаций может быть:

а) месяц;

б) квартал;

в) календарный год;

г) декада.

Ответ: 1-а, 2-в, 3-а, 4-б, г; 5-в, г; 6-б, 7-б.

4. Учет доходов физических лиц в целях обложения налогом на доходы физических лиц

1. Налогоплательщики

1. Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

2. Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

3. Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

2. Объект Налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации – для физических лиц, являющихся налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации – для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Похожие работы

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

... В конце отзыва делается заключение о соответствии дипломной работы предъявляемым требованиям к выпускной квалификационной работе по специальности 08.01.09 «Бухгалтерский учет, анализ и аудит», специализации «Бухгалтерский учет, контроль налогообложения и судебно-бухгалтерская экспертиза», обязательно присутствует резюме её допуска к защите. Дипломная работа подписывается руководителем и вместе с ...

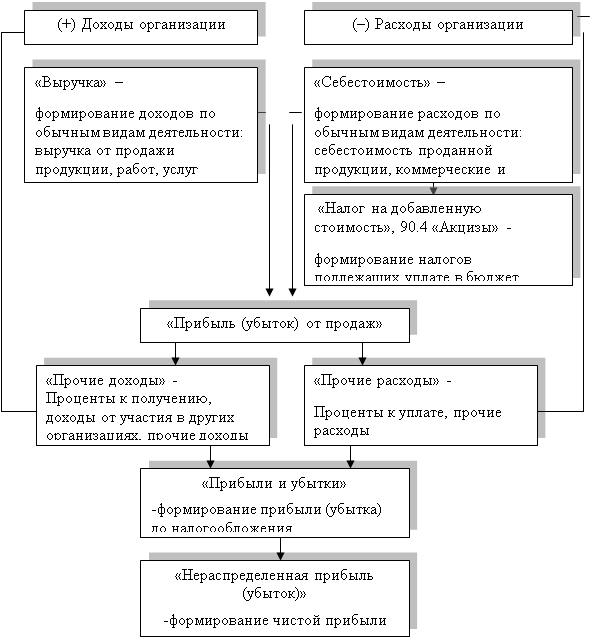

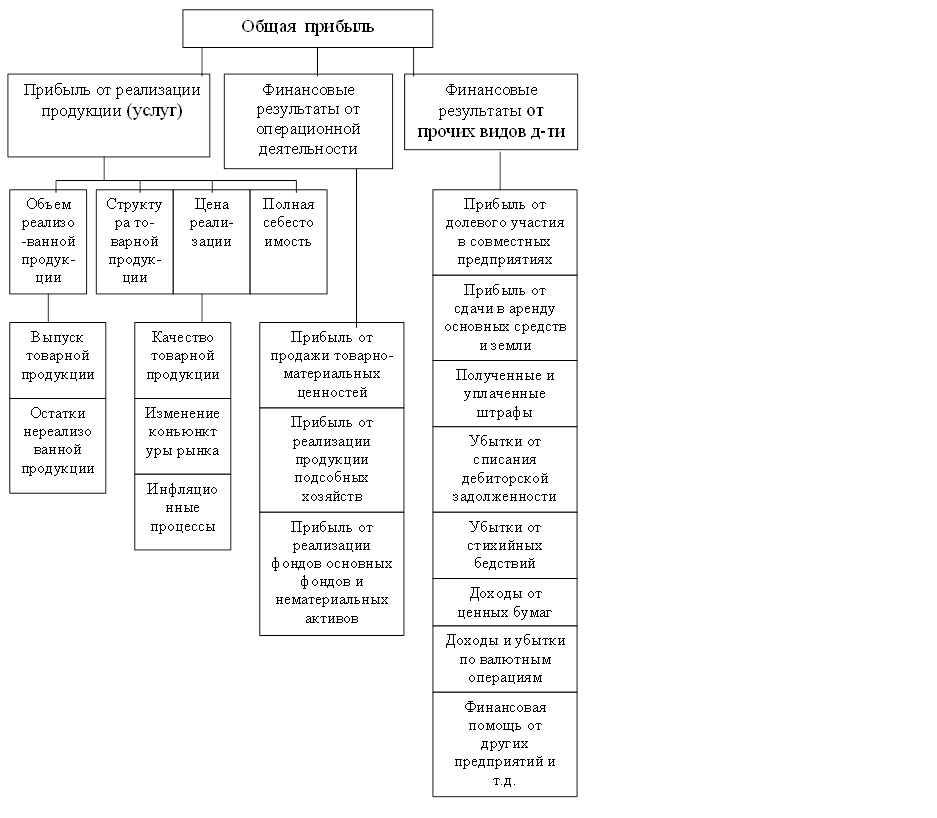

... направляться на формирование результатов предприятия, что особенно важно в условиях значительного возрастания предпринимательских рисков. Таким образом, мы рассмотрели теоретические аспекты бухгалтерского учета и анализа финансовых результатов и выяснили, что в условиях рыночной экономики получение прибыли является непосредственной целью деятельности предприятия. Прибыль создает гарантии для его ...

... . В составе средств в обороте на предприятия принято учитывать следующие предметы: со сроком полезного использования менее 12 мес.; другие предметы, определяемые организацией исходя из правил положений по бухгалтерскому учету. В то же время за руководителем предприятия остается право установить для принятия к бухгалтерскому учету в составе средств в обороте меньший лимит стоимости предметов ...

0 комментариев