Навигация

Бухгалтерский учет налогооблагаемых показателей

1. Цели, задачи и принципы формирования информации о налогооблагаемых показателях в бухгалтерском учете

Проблемы налогообложения имеют немаловажное значение для хозяйствующих субъектов Российской экономики. Хозяйственная деятельность организаций осуществляется в очень динамичной среде, в частности, продолжается совершенствование нормативно-правовой базы хозяйственной деятельности. При этом важное значение приобретает не только полное и своевременное исполнение обязательств перед бюджетом по налогам, но и их правильное отражение в бухгалтерском учете. Особую актуальность это получило в связи с выделением налогового учета в отдельный вид учета и принятия ПБУ 18/02 «Налог на прибыль». Данный документ регламентирует специальные правила бухгалтерского учета налогооблагаемых показателей.

Система российского законодательства регламентирует процесс формирования бухгалтерской информации у субъектов хозяйственной деятельности в целях исчисления и уплаты налоговых обязательств и состоит из совокупности нормативных актов различного уровня, схематически ее можно представить 5ю уровнями.

Конституцией РФ установлена обязанность каждого гражданина или хозяйствующего субъекта России уплачивать установленные законом налоги. В соответствии с этой обязанностью ст. 23 НК РФ устанавливается для каждого налогоплательщика необходимость вести в установленном порядке учет своих доходов, расходов и объектов налогообложения, а также предоставить в налоговый орган по месту учета налоговые декларации по налогам, которые он должны уплачивать.

Федеральный закон «О бухгалтерском учете» устанавливает как одну из целей бухгалтерского учета «составление и представление сопоставимой и достоверной информации об имущественном положении организации, доходах и расходах, необходимой пользователям бухгалтерской отчетности». Одним из пользователей этой информации является налоговый орган РФ.

Таким образом, цель бухгалтерского учета налогооблагаемых показателей (НПО) состоит в формировании своевременной, полной и достоверной информации о доходах, расходах и объектах налогообложения для исчисления и исполнения налоговых обязательств в установленном порядке.

В соответствии с поставленной целью бухгалтерский учет НПО призван решить следующие задачи:

1. Своевременное и полное отражение объектов налогообложения в соответствии с действующим законодательством.

2. Правильное исчисление по всем объектам налогообложения в натуральных и денежных измерителях налогооблагаемых показателей (налоговой базы).

3. Своевременное, полное и достоверное отражение информации о налогооблагаемых показателях в бухгалтерском учете и отчетности.

4. Применение законно допустимых методов налогового планирования.

Расчет налоговой базы по налогам основывается на количественной оценке налогооблагаемых показателей, которые формируются в системе бухгалтерского учета и налогового учета и призваны обеспечить правильные исчисления налоговой базы по каждому налогу.

Наиболее часто встречаемые показатели:

1. Остаточная стоимость основных средств – формирует базу по налогу на имущество предприятий и организаций.

2. Реализация формирует налоговую базу по НДС и акцизам.

3. Доходы физических лиц формируют информацию о налоговых базах по НДФЛ и ЕСН.

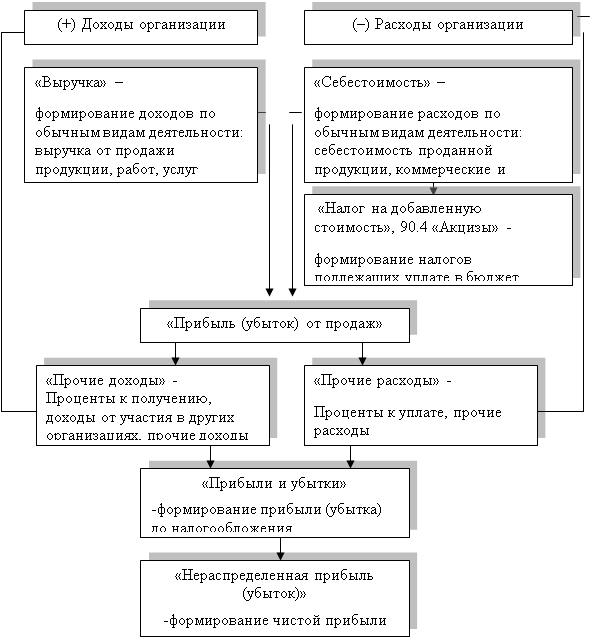

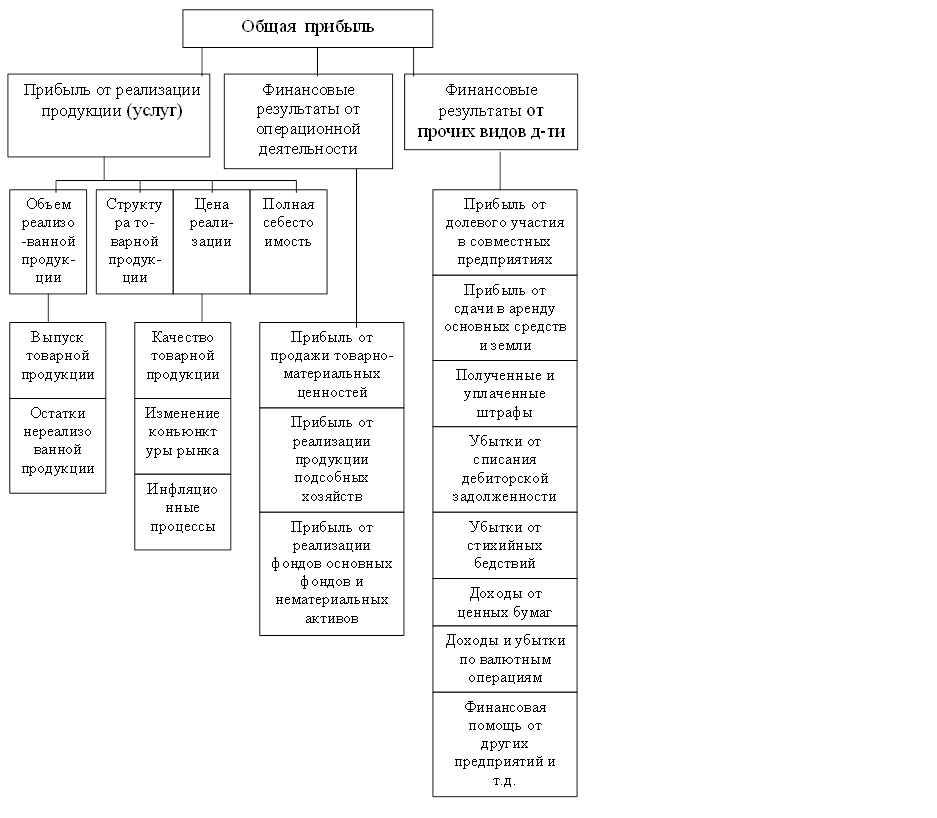

4. Доходы, расходы, прибыль (убыток) отчетного (налогового) периода формируют налоговую базу для исчисления налога на прибыль.

5. Потребляемые ресурсы. Величина потребляемых ресурсов в натуральном измерении служит основанием для формирования информации, необходимой для исчисления налоговой базы по ресурсным и экологическим налогам.

6. Мощность транспортных средств необходимо знать для определения налоговой базы по транспортному налогу.

Принципы и методы бухгалтерского и налогового учета

В бухгалтерском учете любая информация подлежит обработке путем применения приемов и способов, в совокупности составляющих метод бухгалтерского учета:

– документация;

– инвентаризация;

– счета и двойная запись;

– оценка;

– калькуляция;

– баланс;

– отчетность.

Приемы и способы устанавливаются законодательством, некоторые из них могут носить альтернативный характер. В этом случае выбор конкретных приемов и способов закрепляется в учетной политике организации.

Объекты бухгалтерского учета, отдельные хозяйственные операции являются основанием для возникновения обязательств по уплате различных налогов сборов.

Объекты налога можно разделить на следующие виды:

1. Имущественные и неимущественные права.

2. Деятельность субъекта.

3. Результаты хозяйственной деятельности.

В ст. 313 НК РФ содержится определение налогового учета: налоговый учет – это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в порядке, предусмотренных НК РФ.

Исходя из этого определения выделим следующие приемы и способы ведения налогового учета:

1. Документация.

2. Группировка (систематизация) по правилам НК РФ.

3. В ст. 40 НК РФ установлен принцип определения цены товаров, работ, услуг для целей налогообложения, т.е. специальный порядок оценки объектов налогового учета.

4. В соответствии со ст. 80 НК РФ налогоплательщик обязан предоставлять в указанные сроки отчетность в форме налоговых деклараций.

Приемы и способы исчисления налогов устанавливается налоговым законодательством РФ. Если они носят альтернативный характер, то выбор конкретных приемов и способов отражается в учетной политике для целей налогообложения.

Принципы ведения налогового учета установлены в НК РФ. Основные правила (принципы) ведения бухгалтерского учета определены МСФО, Законом «О бухгалтерском учете», «Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ», ПБУ 1/08. Принципы бухгалтерского и налогового учета приведены в таблице 1.

Таблица 1 – Принципы бухгалтерского и налогового учета.

| № | Бухгалтерский учет | Принцип | Налоговый учет |

| 1 | Принцип временной определенности фактов хозяйственной деятельности (метод начислений) (Факты хозяйственной деятельности относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами) | Принцип временной определенности фактов хозяйственной деятельности (принцип начисления) | Доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (ст. 271 НК РФ). Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (ст. 272 НК РФ) |

| 2 | Принцип имущественной обособленности (активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций) | Принцип имущественной обособленности | Амортизируемым признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (ст. 256 НК РФ) |

| 3 | Принцип непрерывности деятельности организации (организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности) | Принцип непрерывности деятельности организации | Если организация в течение какого-либо календарного месяца ликвидирована или реорганизована, то ликвидируемой либо реорганизуемой организацией амортизация имущества не начисляется с l-го числа месяца, в котором завершена ликвидация или реорганизация (ст. 259 НК РФ) |

| 4 | Принцип последовательности применения учетной политики (принятая организацией учетная политика применяется последовательно из года в год) | Принцип последовательности применения норм и правил налогового учета | Нормы и правила налогового учета должны применяться последовательно от одного налогового периода к другому (ст. 313 НК РФ) |

| 5 | Принцип стоимостной оценки активов и обязательств. В качестве базы оценки используются разные виды стоимости (первоначальная, восстановительная, рыночная, остаточная и др.) | Принцип денежного измерения | Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (ст. 249 НК РФ) |

| 6 | Принцип существенности (Исходит из положения значимости той информации, отсутствие или неточность которой может повлиять на исчисление финансового результата хозяйствующего субъекта или принятия решений пользователями) | Принцип существенности | Не применяется в налоговом учете |

| 7 | Не применяется в бухгалтерском учете | Принцип равномерности признания доходов и расходов | По доходам, относящимся к нескольким отчетным (налоговым) периодам, и в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов |

Техника налогообложения

Налоговым законодательством определено, что любой налог считается установленным, если установлены все его элементы.

Элементы, без которых налоговое обязательство и порядок его исполнения не могут считаться определенными, называют существенными элементами закона о налоге. Перечислим элементы налогов, являющихся основой для построения налоговых формул:

1. Субъект налогообложения (налогоплательщик).

2. Предмет и объект налогообложения.

3. Масштаб налога и единица налогообложения.

4. Налоговая база.

5. Налоговый и отчетный период.

6. Ставка налога и метод налогообложения.

7. Налоговые льготы.

8. Порядок и способы исчисления налога.

9. Способы и сроки уплаты налога.

10. Порядок уплаты налога.

Чтобы исчислить налог, необходимо применить соответствующую налоговую формулу с учетом всех десяти основных элементов.

Применение техники налогообложения в бухгалтерском учете основывается прежде всего на своевременном установлении наличия каждого элемента налога, его идентификации и регистрации.

Таблица 2 – Вариантный подход к элементам налогов

| Наименование элемента налога | Варианты характеристик элемента |

| Субъект налогообложения (налогоплательщик) | 1. Резидент или нерезидент 2. Организационно-правовая форма: ООО, ОАО, ЗАО, ПБЮЛ, КФХ, община, кооператив, МП, кредитная организация, страховая организация, некоммерческая организация и т.д. 3. Вид деятельности: торговля, производство, экспорт, производство или торговля подакцизными товарами, профессиональное участие на рынке ценных бумаг и т.д. 4. Финансовые показатели: – в течение трех последовательных предшествующих налоговых периодов налоговая база без учета НДС и акцизов не превысила 2 млн. рублей или превысила 1 млн. рублей; – в среднем за предыдущие четыре квартала сумма выручки (без НДС и налога с продаж) не превысила 1 млн. или превысила 2 млн. рублей за каждый квартал; – другие показатели. |

| Предмет и объект налогообложения | Характеристики определены однозначно и вариантов не имеют |

| Масштаб налога и единица налогообложения | Характеристики определены однозначно и вариантов не имеют |

| Налоговая база | Момент возникновения налогового обязательства: 1. По налогу на прибыль: метод начислений или кассовый метод. 2. По НДС: метод «по отгрузке» или «по оплате» |

| Налоговый и отчетный период | Характеристики определены однозначно и вариантов не имеют |

| Ставка налога и метод налогообложения | По ЕСН: 1. Применение регрессивной шкалы. 2. Неприменение регрессивной шкалы. |

| Налоговые льготы | Налогоплательщик может использовать или не использовать льготы |

| Порядок и способы исчисления налога | Характеристики определены однозначно и вариантов не имеют |

| Способы и сроки уплаты налога | Характеристики определены однозначно и вариантов не имеют |

| Порядок уплаты налога | Характеристики определены однозначно и вариантов не имеют |

Таким образом, идентификация элемента налога связана с процессом выбора оптимальной его разновидности. Выбранную разновидность следует отразить в учетной политике для целей налогообложения. В течение отчетного (налогового) периода данные о каждом элементы должны накапливаться установленным в учетной политике приемом и способом для последующего отражения в налоговой отчетности.

Похожие работы

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

... В конце отзыва делается заключение о соответствии дипломной работы предъявляемым требованиям к выпускной квалификационной работе по специальности 08.01.09 «Бухгалтерский учет, анализ и аудит», специализации «Бухгалтерский учет, контроль налогообложения и судебно-бухгалтерская экспертиза», обязательно присутствует резюме её допуска к защите. Дипломная работа подписывается руководителем и вместе с ...

... направляться на формирование результатов предприятия, что особенно важно в условиях значительного возрастания предпринимательских рисков. Таким образом, мы рассмотрели теоретические аспекты бухгалтерского учета и анализа финансовых результатов и выяснили, что в условиях рыночной экономики получение прибыли является непосредственной целью деятельности предприятия. Прибыль создает гарантии для его ...

... . В составе средств в обороте на предприятия принято учитывать следующие предметы: со сроком полезного использования менее 12 мес.; другие предметы, определяемые организацией исходя из правил положений по бухгалтерскому учету. В то же время за руководителем предприятия остается право установить для принятия к бухгалтерскому учету в составе средств в обороте меньший лимит стоимости предметов ...

0 комментариев