Навигация

Российский интернет-банкинг

3. Российский интернет-банкинг

В настоящее время услуги через Интернет предоставляют более 50 российских банков.

По приблизительным оценкам, в России в настоящее время общее число пользователей интернет – банкинг, а составляет 1,2–1,5 млн. человек, из них 90% – физические лица. По итогам прошлого года число пользователей услуги выросло более чем в два раза. Эксперты утверждают, что в ближайшие годы темпы роста составят не менее 100% в год. Если и говорить о замедлении динамики то не раньше 2011 года, когда рынок будет перенасыщен подобными предложениями.

Первым в России начал использовать Интернет-банкинг Автобанк в мае 1998 г. Тогда рынок частных вкладов имел серьезный потенциал. Затем наступил финансовый кризис. Вначале 2000 г. только два российских банка – «Автобанк» и «Гута Банк» (ныне ВТБ 24) предлагали полнофункциональный банковский сервис через Интернет своим частным клиентам, да несколько банков экспериментировали с интернет-версиями систем «клиент-банк» для корпоративных клиентов. Полноценный рынок банковских интернет-услуг начал формироваться в России в 2000 году, когда не единицы, а десятки банков стали развивать интерактивное банковское обслуживание через Интернет.

Банки, которые делают ставку на развитие Интернет-банкинга (ИБ), задумываются о введении различных «фишек». Так, в электронном офисе Ситибанка можно поменять пин-код карты. В «Авангарде» через ИБ клиенту предоставляется возможность подать заявление на увеличение лимита по кредитке, а затем узнать о принятом решении. В электронной системе Промсвязьбанка есть готовые шаблоны с реквизитами для оплаты штрафов ГИБДД. Урса-банк в текущем году планирует ввести функцию оплаты авиа – и железнодорожных билетов в режиме онлайн.

Однако в целом что-то радикально новое в функционале ИБ придумать сложно, даже опираясь на лучший западный опыт. Большинство востребованных клиентами функций, которые предлагают электронные офисы зарубежных банков, уже доступны и в российских финучреждениях.

Впрочем, российские кредитные организации еще не предоставляют полноценных услуг по страхованию депозитов и онлайн-выдаче кредитов, которые распространены, например в США.

Кроме того, в отечественных банках слабо развита услуга по приобретению паев ПИФов. Между тем интерес к этому инструменту инвестиций растет, поэтому сервис пользовался бы спросом, несмотря на то, что пайщики – узкий клиентский сегмент. В данном случае нужно, чтобы потребитель пользовался ИБ данной кредитной организации и заинтересовался ее ПИФами. Сегодня подобную услугу предлагают ВТБ24, Альфа-банк, БМ.

Для клиентов подключение к ИБ, как правило, бесплатно. За обслуживание может взиматься абонентская плата (обычно от 300 до 1 тыс. рублей в год). Номос-банк, скажем, берет за пользование ИБ 50 рублей в месяц (600 рублей в год). В банке «Союз» сервис обходится дешевле – 33 рубля в месяц (клиент должен сразу заплатить за 12 месяцев 396 рублей). В некоторых кредитных организациях потребителю необходимо заплатить за получение ключей или специальных устройств, обеспечивающих безопасность онлайн-операций. К примеру, в Пробизнесбанке подключение к ИБ бесплатно, но пользователю нужно приобрести карточку переменных кодов (пластик на 63 ключа стоит 315 рублей, на 70 – 350 рублей). Выходит, одна операция обойдется в 5 рублей.

Обычно комиссии (около 1% от суммы операции) взимаются только за межбанковские переводы по свободным реквизитам, то есть в адрес получателей, с которыми у банка не заключены соглашения. Впрочем, некоторые участники рынка берут плату и за «договорные» платежи. Так, банк «Агроимпульс» за проведение каждой операции списывает 3 рубля. Ситибанк взимает такую же сумму за оплату мобильного телефона, а комиссия МБРР за оплату коммунальных услуг и электроэнергии составляет 1,5%.

Любопытно, что иногда финучреждения вводят комиссии по отдельным операциям, чтобы охладить пыл особенно находчивых клиентов. Так, ВТБ24 со 2 января 2008 года стал взимать 3% за пополнение счетов в системе «Телебанк», если клиент переводит средства с кредитной карты. Ранее владелец кредитки со льготным периодом (ЛП) мог без комиссий через ИБ разместить деньги на краткосрочный депозит, заработать проценты, а через 50 дней (по окончании ЛП) погасить задолженность.

Высокий интерес к Интернет-банкингу со стороны клиентов обусловлен, прежде всего, более привлекательными условиями по сравнению с предлагаемыми в традиционных банках. Поскольку затраты на организацию банковского обслуживания через Интернет считались несоизмеримо малыми, западные онлайн-банки изначально предложили своим будущим клиентам очень высокие процентные ставки по депозитам. Российские банки избрали принципиально иной путь наращивания клиентской базы – снижения тарифов по основным банковским операциям.

Учитывая все преимущества взаимодействия с клиентом через Интернет, некоторые банки предлагают усеченный вариант Интернет-банкинга. Например, только просмотр выписок по счету. Эта бесплатная услуга предоставляется клиентам через сайт банка. Если же клиент еще не имеет доступа в Интернет, банк может за сумму, существенно меньшую по сравнению с тарифами обычных провайдеров, предоставить клиенту возможность посещения сайта банка, а также подключить к электронной почте.

Интернет-банкинг набирает популярность, банкиры пока не говорят о буме, но отмечают постоянный и значительный (в среднем от 40% в год и больше) рост клиентской базы. Сводной статистики по всем банкам нет, но о количестве пользователей виртуального банкинга можно судить хотя бы на основе того, что на трех игроков (Альфа-банк, Райффайзенбанк, Ситибанк) приходится уже более 300 тыс. пользователей. Интернет-банкинг сегодня предлагает если и не каждый второй, то каждый третий участник рынка. Банки стали осознавать необходимость этой услуги и понимать, что она для них выгодна. Для банков такая система не только способ повышения лояльности клиентов, но и возможность сэкономить на затратах. По данным консалтинговой компании Piper Jaffray, одна операция по обслуживанию клиента в офисе обходится в 1,07 доллара, по телефону – 50 центов, а через интернет-банкинг она стоит всего 1 цент. Понятно, что за расходы банка по обслуживанию платит, в конечном счете, клиент, а раз так, то и для него использование интернет-банкинга – это не только экономия времени, но и средств.

Сейчас банк с широким спектром виртуальных услуг найти не проблема. К таковым относятся такие крупные розничные игроки, как ВТБ 24, Альфа-банк, Банк Москвы, «Уралсиб», Росбанк. Общепризнанным законодателем виртуальной моды считается ВТБ 24. Его система «Телебанк» представляет на сегодня, пожалуй, максимальный набор операций (таблица 3.1.). У ВТБ 24, наверное, и самый обширный список компаний-партнеров (более 40 фирм), за перевод платежей которым не взимается комиссия.

4. Система «Телебанк» Банка «ВТБ 24»ВТБ 24 занял первое место в рейтинге систем Интернет-банкинга для частных лиц, составленном журналом «Финанс» (таблица 3.1.). Система Телебанк ВТБ 24 признана лучшей среди аналогичных систем, представляемых крупнейшими российскими банками.

Система Телебанк предоставляет клиентам возможность распоряжаться своими банковскими счетами круглосуточно, 7 дней в неделю, используя для этого Интернет, WAP, телефон в тональном наборе или SMS‑сообщения.

Используя Систему Телебанк, можно в режиме «on-line» покупать и продавать валюту, совершать переводы в рублях и валюте, размещать депозиты, пополнять пластиковые карты, оплачивать коммунальные услуги, сотовую связь, доступ в Интернет, междугородние и международные переговоры и многое другое. Система позволяет клиентам узнавать остатки и получать выписки по счетам, в том числе по счетам пластиковых карт, за любой период.

Система Телебанк позволяет автоматически проводить по поручению пользователя регулярные платежи, например, за коммунальные услуги, по определенному графику. Возможно проведение операции в режиме «отложенного платежа», когда Система Телебанк выполняет поручение по мере поступления средств на счет клиента в системе.

Система оповещений оперативно извещает клиентов о поступлениях на счет, исполнении распоряжений, и многом другом, путем отсылки сообщений на электронную почту, пейджер, SMS.

Лишь немногие предлагают вначале бесплатно попользоваться демо-версией своей системы, при этом некоторые «демки» ограничиваются набором презентационных слайдов. Приятно удивила демо-версия ВТБ 24. Она ничем не отличается от реальной системы интернет-банкинга, за исключением, конечно, того, что распоряжаться в ней можно не настоящими, а виртуальными средствами.

Став клиентом системы «Телебанк», вы получаете возможность совершать различные платежи и операции по счетам в любое время суток, в любом месте, в том числе:

· управлять своими счетами и банковскими картами;

· оперативно получать информацию об остатках на счетах и картах, формировать выписки за любой период;

· оплачивать коммунальные услуги, сотовую связь, доступ в Интернет, междугородние переговоры, спутниковое телевидение и многое другое;

· конвертировать валюту;

· совершать денежные переводы по России и за границу;

· размещать денежные средства во вклады;

· выплачивать (погашать) кредиты;

· покупать ценные бумаги на фондовом рынке;

· осуществлять перечисления в благотворительные фонды.

Пополнение счета в системе «Телебанк» можно производить:

· через кассу дополнительного офиса / филиала ВТБ 24 (принимаются рубли РФ, иностранная валюта: доллары США, евро, английские фунты стерлингов);

· через сеть банкоматов ВТБ 24 с функцией приема наличных – путем пополнения банковской карты (только для владельцев карт, эмитированных ВТБ 24);

· переводом средств со счета банковской карты, выданной ВТБ 24;

· переводом со счета в любом другом банке;

· переводом денег со счета банковской карты, выданной любым российским и зарубежным банком (типы карт: Visa Classic, Visa Business, Visa Gold, Eurocard / MasterCard Mass, Eurocard / MasterCard Business, Eurocard / MasterCard Gold);

· через бухгалтерию своей организации путем ежемесячного перечисления части зарплаты.

Снять денежные средства со счета в системе «Телебанк» можно:

· через кассу дополнительного офиса / филиала ВТБ 24 со счета в системе «Телебанк» (выдаются рубли РФ, иностранная валюта: доллары США, евро, английские фунты стерлингов);

· переводом на счет в другом банке.

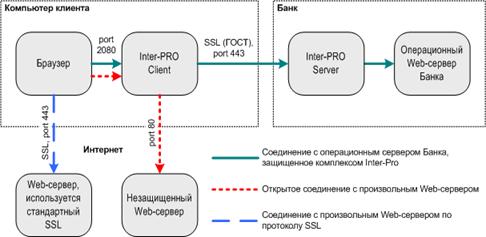

Для обеспечения информационной безопасности в системах дистанционного банковского обслуживания ВТБ 24 применяет различные средства и методы защиты информации, начиная с паролей и заканчивая многоуровневыми системами безопасности на основе современных криптографических протоколов и алгоритмов, реализующих шифрование и работу с электронными цифровыми подписями (ЭЦП). Выбор средств и методов защиты информации зависит от вида системы удаленного банковского обслуживания и способа доступа к этой системе.

ВТБ 24 осуществляет деятельность в области защиты информации на основании лицензий Федеральной службы безопасности Российской Федерации №3626Х, №3627Р и №3628У от 29.12.2006 г.

Все предлагаемые ВТБ 24 средства и методы защиты информации в каждом конкретном случае позволяют обеспечить необходимый уровень информационной безопасности систем удаленного банковского обслуживания. В то же время для обеспечения безопасной работы в системах удаленного банковского обслуживания клиенту необходимо выполнять следующие общепринятые рекомендации:

· хранить в секрете и не передавать никому свои пароли, таблицы переменных кодов, дискеты с криптографическими ключами, токены и другие средства доступа к системам удаленного банковского обслуживания;

· использовать для работы в системах удаленного банковского обслуживания компьютеры, программное обеспечение которых полностью контролируется;

· в случае утраты паролей, таблиц переменных кодов, токенов, дискет с криптографическими ключами или других средств доступа в системы удаленного банковского обслуживания, а также в случае выявления доступа к ним посторонних лиц немедленно блокировать свою работу в системах дистанционного банковского обслуживания.

Заключение

Очевидно, что ключевое преимущество интернет-банкинга – возможность доступа к счету в любое время и из любого места. Благодаря этой возможности клиенту больше не нужно посещать банк для выполнения платежа или получения выписки – все можно сделать, не сходя с рабочего места и имея под рукой лишь компьютер с доступом в Интернет. Другими словами, созданы все условия для того, чтобы клиент не тратил много времени на работу с банком, а занимался своим делом. Вообще, клиенту достаточно появиться в банке лишь для того, чтобы открыть счет, зарегистрироваться в системе дистанционного обслуживания и получить карты для зарплаты. Все остальные операции можно выполнять с рабочего компьютера, а деньги получать в ближайшем банкомате.

К тому же системы интернет-банкинга привлекательны не только для клиентов банка, но и для самих банкиров. Эти системы позволяют привлекать дополнительных клиентов (и их деньги) благодаря удобству работы или снижать нагрузку на операционные отделы. Так, в отличие от передачи документов на бумаге, с последующим их импортом в автоматизированную банковскую систему, документы поступают уже в готовом виде, прошедшие все необходимые проверки, и работникам банка остается только провести их.Растущая популярность Интернет-банкинга, не только на Западе, но и в России, лишний раз подтверждает, что на этот нетрадиционный вид банковских услуг появился устойчивый и платежеспособный спрос.

Список использованных источников

1. Алексунин В.А., Родигина В.В. Электронная коммерция и маркетинг в Интернете: Учебное пособие. – 3-е изд. – М.: Издательско-торговая корпорация «Дашков и К», 2007. – 214 с.

2. Беляевский И.К. Маркетинговое исследование: информация, анализ, прогноз. М.: Финансы и статистика, 200. – 350 с.

3. Хорошилов А.В., Селетков С.Я. Мировые информационные ресурсы. СПб.: Питер, 2004. – 290 с.

4. http://www.e-commerce.ru – Интернет-ресурсы информационно-консалтингового центра по электронному бизнесу.

5. http://www.e-management.ru – консультационный центр развития электронного бизнеса.

6. http://www.vtb24.ru – официальный сайт банка ВТБ 24.

7. http://www.arb.ru/ – Ассоциации российских банков (АРБ).

8. http://www.banklist.ru/ – Сервисный аналитический центр для российских коммерческих банков.

Похожие работы

... схожи с общемировыми. Одна из основных проблем практического внедрения систем интернет-банкинга – обеспечение информационной безопасности. 4. Возможная топология системы безопасности Система безопасности интернет-банкинга базируется на четырех основных составляющих. 1. Продуманная организация сети. Основная идея здесь заключается в том, чтобы на сервере, к которому открыт доступ из ...

... планеты при условии единой стандартизации или наличия отдельных пакетов договоров между операторами связи, банковскими и финансовыми структурами. По данным консалтинговой компании GPS, 38% пользователей готовы осуществить платежи при помощи мобильных телефонов. К сожалению, эта современная Интернет-технология обслуживания частных клиентов российскими банками пока почти не освоена. Однако следует ...

... словарь страховых терминов и др. Интернет-расчеты сегодня Распространение интернет-торговли было одним из факторов, который привел к развитию систем интернет-платежей по всему миру. На развитие повлияло и ужесточение конкуренции на реальных секторах экономики (например, банковском), когда участники рынка вынуждены были искать новые способы сокращения издержек на поиск и привлечение клиентов ...

... ", ориентированной ни учебные заведения разного уровня и профиля. По утверждению разработчиков, "Батисфера" отличается от известных систем дистанционного обучения необходимой степенью ндиптации к российской системе образования: требования к Техническому оснащению максимально приближены к российским реалиям. Кроме того, данную систему отличает возможность сборки в единой обучающей среде готовых ...

0 комментариев