Навигация

Клиент получает уведомление о том, что его заявление одобрено. Для этого ему звонит сотрудник банка

4. Клиент получает уведомление о том, что его заявление одобрено. Для этого ему звонит сотрудник банка.

Для получения ипотечного кредита заемщику необходимо оформить следующие виды страховых договоров:

- договор страхования приобретаемой квартиры от рисков повреждения и уничтожения;

- договор страхования риска утраты права собственности на приобретенную квартиру;

- договор страхования жизни и потери трудоспособности заемщика.

Такое страхование является обязательным требованием кредитного договора. Банк предоставляет список страховых компаний, участвующих в программе обязательного ипотечного страхования, которые оформят все три вида страхования по минимальным тарифам.

В DeltaCredit, к примеру, при заключении договора с компанией "Альфастрахование" используется общий тариф, включающий: тариф по жизни и здоровью заемщиков/созаемщиков, тариф по имуществу, тариф по титулу, - в общей сложности он составляет от 0,85% стоимости квартиры.

Если рассматривать тарифы по имуществу и титулу, то, например, в компании "Ингосстрах" они составляют соответственно от 0,25 и 0,3%.

5. Осуществление сделки купли-продажи в офисе банка. При этом присутствуют продавец, покупатель, сотрудник банка и нотариус. В DeltaCredit есть свои нотариусы, что намного упрощает процедуру оформления сделки. Она длится не больше трех часов. Банк выдает деньги продавцу квартиры после государственной регистрации договора купли-продажи квартиры за счет кредитных средств и перехода права собственности заемщику. Дополнительным, но необязательным условием фактического предоставления кредита является документальное подтверждение произведенной оплаты первоначального взноса.

Такая схема расчетов наиболее безопасна для покупателя квартиры и надежна для продавца.

Спустя какое-то время со дня выдачи кредита (на сегодня это три месяца, так как индекс выбран с расчетом депозитной ставки именно на этот период) фиксируется новый показатель MosPrime 3m - тот, который объявляется на данный день, и процент по кредиту меняется в зависимости от новых значений индекса. Еще через три месяца происходит то же самое, затем еще раз и еще - поэтому такие ставки и называют плавающими.

Выгодно ли это заемщику? Безусловно.

Ниже на графиках приведены два возможных варианта изменения ставки по кредиту DeltaМечта в сравнении с кредитным продуктом с фиксированной процентной ставкой.

Один из вариантов - реалистичный, когда незначительное изменение MosPrime Rate в пределах рыночной нормы повышает ставку по продукту DeltaМечта.

Во втором, пессимистичном варианте рассматривается околокризисный случай, когда ставка растет значительно и в конце срока намного превышает ставку кредита с фиксированным процентом.

Как видно из графиков, даже при пессимистичном варианте развития событий заемщик, отдавший предпочтение кредиту DeltaМечта с плавающей ставкой, получит значительную экономию в сравнении с продуктом с фиксированной процентной ставкой.

Стоит упомянуть, что в примерах отсутствует оптимистичный вариант, когда ставка опускается вместе с понижением уровня инфляции, которое обещает Правительство РФ. Экономия в данном случае более чем очевидна. Ниже приведены возможные варианты сравнения величин ежегодных выплат в 10- и 20-летних перспективах.

Подтверждением тому, что у ипотечных программ на основе плавающей ставки большое будущее в нашей стране, служат успехи программы DeltaМечта: этот продукт был признан самым продаваемым продуктом банка DeltaCredit в регионах России. Показатели его популярности у населения превзошли все ожидания. В Москве и Санкт-Петербурге продажи этого продукта составляют треть всего ежемесячного объема продаж банка. По данным на 1 мая 2006 г. доля кредитов, выданных по программе DeltaМечта, составила более половины всего рублевого кредитного портфеля банка.

Лора Файнзилберг, Управляющий директор по банковским операциям банка DeltaCredit, уточняет: "Мы считаем, что использование программы ипотечного кредитования с плавающей процентной ставкой на основе индекса MosPrime выгодно не только для банка, но в первую очередь для клиентов. Специально для реализации этой программы мы привлекли большой кредит на 17 лет. Это очень серьезная сделка. Кредит, использующий плавающую ставку, наиболее выгоден. На данный момент банки очень ограничены в выборе российских индексов. MosPrime Rate - один из немногих, к которым можно привязать переменную процентную ставку в рублях. Стоит отметить, что "КИТ-Финанс" была второй после банка DeltaCredit финансовой компанией, которая стала использовать индекс MosPrime для создания новых ипотечных продуктов.

Мы очень рады, что наш инновационный продукт стал обсуждаемым среди банковского сообщества. Мы и дальше будем стремиться удивлять вас новыми идеями".

Если в ходе погашения кредита клиент по объективным причинам не сможет вносить платежи в полном объеме, банк постарается помочь клиенту и выработать взаимно приемлемое решение: например, договориться об отсрочке погашения основного долга.

Если же эти временные меры не дадут положительного результата и заемщик не сможет осуществлять платежи по ипотечному кредиту, ему придется продать квартиру и из вырученных средств погасить задолженность перед банком. На оставшиеся деньги клиент сможет купить себе другое жилье.

В нашей стране существуют и другие инновационные программы. Все активнее развиваются методы кредитования новых сегментов рынка недвижимости: коммерческой, загородной и т.д. Так, почти все банки выдают кредит под залог квартиры. Специально для таких целей (а также для любых других нужд) были разработаны программы кредитования под залог уже имеющейся недвижимости. К примеру, в банке DeltaCredit подобная программа носит название DeltaИнвест и позволяет взять в кредит до 70% от стоимости предмета залога. Несомненно, такая возможность станет большим подспорьем для развития мелкого бизнеса в России.

Еще одной новой услугой на рынке ипотечного кредитования стали программы рефинансирования, то есть процедура пересмотра условий кредита для заемщиков, взявших его несколько лет назад. Это нововведение связано с тем, что процентная ставка по кредиту за последние несколько лет упала, и, для того чтобы показать свою лояльность клиентам, банки стали разрабатывать и внедрять такие программы.

Новые ипотечные продукты на европейском рынке

Интересно наблюдать за ипотечными предложениями в Европе. Там, как уже говорилось ранее, ипотечный рынок существует гораздо дольше российского. Поэтому неудивительно, что по данным Европейской Ассоциации Финансового Менеджмента (EFMA) в тройку лучших ипотечных продуктов в Европе за минувший год вошли пока весьма непривычные для российских реалий предложения.

К примеру, итальянская UniCredit Group объявила о внедрении нового продукта Clean Energy Mortgage - ипотечной программы "Чистая энергия". В ее основе лежит государственная программа правительства Италии по поддержке экологически чистых источников энергии. Теперь под залог существующей недвижимости итальянцы могут взять целевой кредит на приобретение солнечных батарей. В свою очередь, ежемесячный платеж рассчитан так, чтобы компенсация государства за излишки "чистой" электроэнергии покрывала проценты по кредиту.

Как и в Москве, в Мадриде наблюдается галопирующий рост цен на недвижимость. В то же время там нет государственной поддержки молодежных программ. Это подтолкнуло банк Caja Madrid разработать программу Youth Mortgage специально для молодых семей (возраст заемщиков до 35 лет). Возможность приобрести квартиру с нулевым первоначальным взносом, взяв кредит на длительный срок (до 40 лет) под достаточно низкий процент (предложена плавающая процентная ставка с привязкой к Euribor, что ниже среднерыночной на 0,3% и составляет сейчас 3,56%), - весьма заманчивое предложение.

В Ирландии EBS Building Society провел опрос клиентов на тему, что для них важно при выборе программы или банка. В результате была создана программа быстрого рефинансирования QuickSwitch, упор в которой сделан на быстрое и качественное обслуживание заемщиков. По ней можно перекредитоваться всего за 10 дней (против 8 - 10 недель стандартного срока), без комиссии и на гибких условиях.

Таким образом, новшества, появившиеся сейчас на отечественном рынке, представляют собой стандартный набор инноваций, применявшихся в Европе 10 - 20 лет назад и еще не полностью исчерпавших свои возможности. Налицо всеобщее упрощение и стандартизация продуктовой линейки. Банки уже начали разработку программ, ориентированных на определенные сегменты рынка, для конкретной целевой группы. Так что у ипотеки в России есть серьезные перспективы роста.

Литература

К вопросу о возможности закрытия счета клиента банка, операции по которому приостановлены на основании решения налогового органа"Юридическая работа в кредитной организации", 2006, N 4

Кредитование рыбной отрасли: быть или не быть

"Банковское кредитование", 2006, N 4

Новости кредитно-финансового сектора

"Банковское кредитование", 2006, N 4

Организационно-правовые основы взаимодействия кредитных и страховых организаций при реализации совместных программ

"Организация продаж страховых продуктов", 2006, N 4

Финансовая отчетность и риски в деятельности кредитных организаций

"Управление в кредитной организации", 2006, N 4

BSC как инструмент реализации разработанных планов

"Управление в кредитной организации", 2006, N 4

Как не попасть в кредитную ловушку

"Практическая бухгалтерия", 2006, N 7

Похожие работы

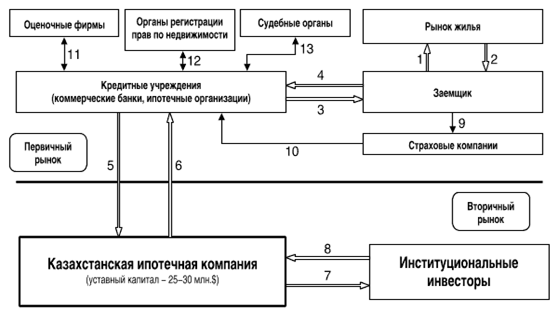

... долговые ценные бумаги, которые затем продает инвесторам. В сложившейся экономической ситуации, когда отсутствуют высококапитализированные негосударственные организации, способные осуществлять ипотечное кредитование в больших объемах и создание государственных организаций, обеспечивающих механизм рефинансирования, проблематично, наиболее приемлемой для Казахстана является модель развития системы ...

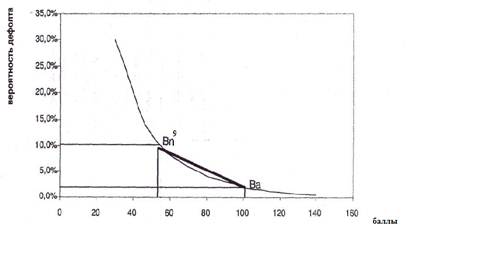

... различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки.Глава 2. Риски ипотечного кредитования. Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски - это риски, свойственные ...

... сделку навсех этапах еесовершения. —Снижение рисков засчет страхования жизни исобственности. —Более 50партнеров— надежных, проверенных агентств недвижимости. Программы ипотечного кредитования Альфа-Банка на вторичном рынке жилья. Изучение кредитоспособности заемщика. Андеррайтинг заемщика представляет собой оценку вероятности погашения кредита потенциальным заемщиком. Процедура андеррайтинга ...

... Банка эффективных методов анализа кредитоспособности и повышение уровня качества управления кредитном риском. Глава 3 Совершенствование механизма кредитования в Калужском отделении № 8608 Сбербанка России 3.1 Направления развития механизма кредитования Калужского ОСБ № 8608 Рассмотренные элементы системы банковского кредитования устойчивы в рамках ее сущности. Согласно современной ...

0 комментариев