Навигация

Для кожного випуску звичайних іпотечних облігацій формується окреме іпотечне покриття

16. Для кожного випуску звичайних іпотечних облігацій формується окреме іпотечне покриття.

До складу іпотечного покриття звичайних іпотечних облігацій не можуть включатися іпотечні активи, зобов'язання боржників за якими забезпечені іпотекою об'єктів незавершеного будівництва або іпотекою майнових прав.

Протягом строку обігу звичайних іпотечних облігацій сукупний розмір іпотечних активів, зобов'язання боржників за якими забезпечені іпотекою жилих будинків або квартир, повинен становити не менше ніж 85 відсотків від сукупного розміру усіх іпотечних активів, включених до складу іпотечного покриття звичайних іпотечних облігацій. Основна сума боргу за іпотечними активами, предметом іпотеки за якими є нерухомість нежилого призначення та які включені до складу іпотечного покриття, не повинна перевищувати 60 відсотків від оціночної вартості предмета іпотеки.

17. Протягом строку обігу звичайних іпотечних облігацій характеристики іпотечного покриття стосовно строків, дохідності і порядку погашення повинні бути збалансованими з відповідними характеристиками звичайних іпотечних облігацій:

1) середньозважений строк іпотечних та інших активів у складі іпотечного покриття повинен перевищувати строк повного виконання зобов'язань за звичайними іпотечними облігаціями;

2) середньозважений розмір процентів (доходу) за іпотечними та іншими активами у складі іпотечного покриття повинен перевищувати розмір процентів (доходу) за звичайними іпотечними облігаціями;

3) регулярність та розмір періодичних платежів у рахунок сплати процентів за іпотечними та іншими активами у складі іпотечного покриття повинні відповідати регулярності та розміру періодичних платежів емітента у рахунок сплати процентів за звичайними іпотечними облігаціями.

За рейтингом журналу CREDIT MAGAZINE "Угодою місяця" на світових фінансових ринках став випуск сек’юритизаційних облігацій ПриватБанку в березні 2007 року [86].

Впливове британське фінансове видання - журнал CREDIT MAGAZINE визнав випуск сек’юритизаційних паперів ПриватБанку "Угодою місяця" світового фінансового ринку. У квітневому номері журналу аналізуються найбільші угоди кінця лютого-березня, серед яких кращою визнано саме розміщення ПриватБанком єврооблігацій на суму 180 млн. дол. США на строк 25 років, забезпечених іпотечними кредитами банку.

Як відзначає CREDIT MAGAZINE, це не тільки дебютна сек’юритизація для емітента, але і перша для України сек’юритизация, при якій забезпеченням цінних паперів служить пул іпотечних кредитів. "Існує мало можливостей купівлі при 200 базових пунктах вище ставки Libor, в якості стартової ставки, за якою не знаходиться яка-небудь історія; інвестори побачили в цьому можливість заробити і таку, що довго чекати не буде, - відзначає Ендрю Денніс, голова ABS синдикату в Лондонському офісі UBS. - В основі угоди - 10'828 доларових кредитів, важливою особливістю є їхнє широке поширення по регіонах України: на кредити, видані в одній області, припадає не більше 20% всієї транзакції, що є для угоди гарантією відображення загальнонаціональних тенденцій іпотечного ринку, на противагу залежності від якого-небудь сегмента благополучного регіону, де ринок демонструє ефект "роздутого міхура".

Крім того, відзначає CREDIT MAGAZINE, угода такого рівня була підготовлена і реалізована в гранично короткі терміни, що говорить про високий професіоналізм команди банку. ПриватБанк успішно завершив угоду з випуску єврооблігацій на суму 180 млн. дол. США, забезпечених іпотечними кредитами наприкінці лютого 2007 року. Організатором випуску виступив міжнародний інвестиційний банк UBS, податковим і фінансовим консультантом угоди - аудиторська компанія Делойт. Перший транш "А" паперів на 134,1 млн. дол. США має купон на 210 базисних пунктів вище одномісячного LIBOR. Висока якість іпотечного портфеля ПриватБанку забезпечила інвестиційний рейтинг за цими паперами - він був встановлений вище спекулятивного рівня суверенного рейтингу України на рівні "Baa3" від агентства Moody's і "BBB-" від агентства Fitch.

"Відносно висока якість кредитів і здорові внутрішні процедури Приват-Банку позитивні для такої угоди", - говорить Стефан Огустін, аналітик агентства Moody's в Лондоні. "Отримання рейтингу інвестиційного класу для цієї угоди було вирішальним, - відзначає Ігор Гордієвич, виконавчий директор підрозділу ринків боргового капіталу в регіоні CEMEA, UBS (Лондон). - Ряд структурних особливостей сприяли отриманню рейтингу на чотири-п'ять пунктів вищого суверенного рейтингу України".

На думку аналітиків журналу, незважаючи на те, що ПриватБанк домінує на українському банківському ринку, його іпотечний бізнес все ще розвивається, що робить цю угоду віхою для ПриватБанку. Закордонні фінансові інститути, такі як Raiffeissen, BNP Paribas та Banca Intesa вже купили або в процесі придбання українських банків: ця угода служить важливим показником того, що інститути, які знаходяться в українській власності, можуть зберігати перевагу. Ця угода поліпшить можливості ПриватБанку з управління активами і пасивами і, в кінцевому підсумку, знизить ціну іпотечних кредитів для покупців житла в Україні. "З погляду ризику, це - 25-річне фінансування і важлива основа для іпотечного бізнесу емітента, Приват-Банк підтвердив, що він здатний генерувати довгострокове фінансування на основі великого кошику кредитів на житлову власність".

Основними інвесторами випуску виступили банки та інвестиційні компанії з Європи та Північної Америки, причому британські інвестори викупили 28% випуску, інвестори з Німеччини і Австрії - по 21%, також в пулі інвесторів випуску взяли участь французькі, португальські, російські, італійські, грецькі та канадські інвестиційні банки і компанії.

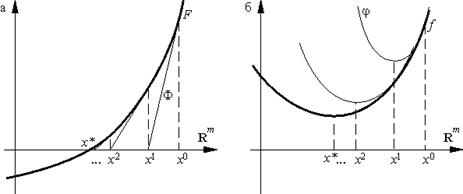

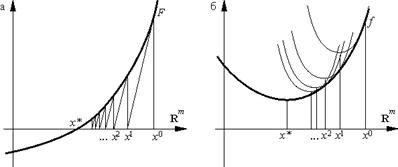

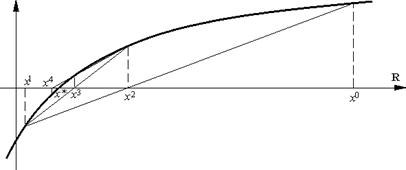

На рис.3.1 наведені графіки зміни величини короткострокового ресурсного гепу (перевищення обсягів короткострокових депозитів над обсягами Короткострокових активів) за рахунок емісії довгострокових іпотечних облігацій на суму 1 млрд. грн.

Грошовий ефект від імунізації розраховується як відсутність витрат на запозичення оперативних коштів на міжбанківському ринку за середньою ставкою 7% річних. Таким чином економія за місяць становить біля 5,8 млн. грн. відсотків, які повинні були бути сплачені для ліквідації поточного гепу в короткостроковій ліквідності АКБ "Приватбанк".

Рис.3.1 - Ефективність імунізації короткострокового ресурсного гепу (перевищення обсягів короткострокових

депозитів над обсягами короткострокових активів) за рахунок емісії довгострокових іпотечних облігацій на суму

Похожие работы

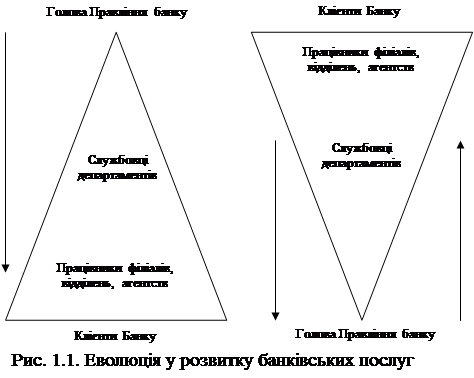

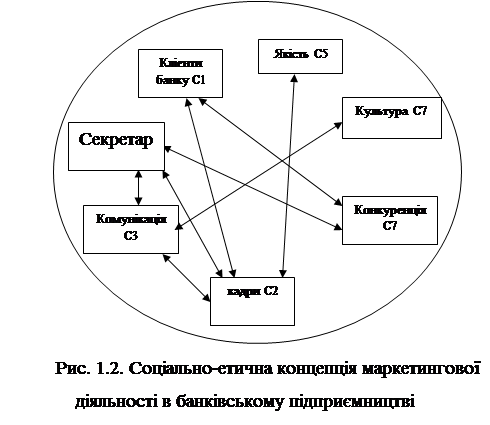

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

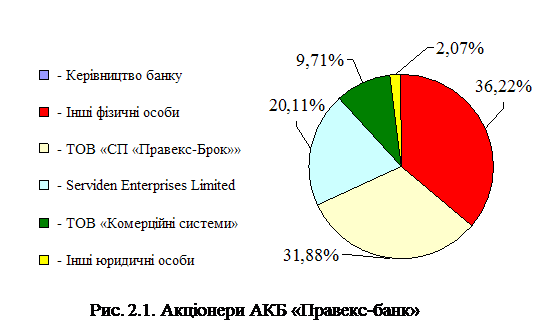

... ї конкурентоспроможності діючих тарифів; · Комітет управління активами та пасивами, який здійснює моніторинг фінансових показників з метою оптимізації використання фінансових ресурсів; · лімітний комітет, який встановлює ліміти на активні операції банку. Засновниками АКБ «ПРАВЕКС-БАНК» є юридичні та фізичні особи. Структура формування статутного капіталу і частка найбільших ...

... – Норматив адекватності регулятивного капіталу/платоспроможності (Н2) – Норматив адекватності основного капіталу (Н3) 2.2 Види та особливості валютних операцій в АКБ «Приватбанк» Валютні операції АКБ «Приватбанк» розподіляться по класам обслуговуємих клієнтів [69]: валютні операції з банками та на міжбанківському валютному ринку; валютні операції з клієнтами – юридичними особами; валютні ...

0 комментариев