Навигация

Касове обслуговування клієнтів банку

2. Касове обслуговування клієнтів банку.

Усі розрахунки в господарському обігу України юридичні та фізичні особи здійснюють як готівкою, так і у безготівковому порядку через установи банків відповідно до правил здійснення розрахункових і касових операцій, стверджених Національним банком України. Сфера застосування готівки між юридичними особами істотно обмежена і регулюється Інструкцією про організацію роботи з готівкового обігу установами банків України, затвердженою постановою Правління Національного банку України від 19 лютого 2001 р. № 69 та Положенням про ведення касових операцій у національній валюті в Україні, затвердженою постановою Правління Національного банку України від 19 лютого 2001 р. №72.

Важливим обов'язком комерційних банків є видача готівкових коштів підприємствам і організаціям, тобто безперебійне касове обслуговування клієнтів. Під касовими операціями розуміється діяльність банку, пов'язана з інкасацією, зберіганням та видачею підприємствам готівкових коштів. Підприємства здійснюють операції з готівковими коштами відповідно до Інструкції про організацію роботи з готівкового обігу установами банків України. Ці правила передбачають дотримання підприємствами касової дисципліни, тобто додержання встановленого порядку ведення підприємствами операцій з готівкою. Це означає, що усі підприємства, які здійснюють операції з готівкою в національній валюті та мають поточні рахунки в установах банків, можуть тримати у своїй касі на кінець дня готівку в межах установлених їм і обслуговуючими установами банків лімітів каси.

Ліміт залишку готівки в касі - це граничний розмір, що може залишатися в касі підприємства на кінець робочого дня, який встановлюється установою банку або самостійно визначається підприємством. Для встановлення ліміту каси підприємства подають щорічно до 1 березня до установ банків за місцем відкриття поточного рахунка заявки-розрахунки

у двох примірниках. Установи банків протягом першого кварталу розглядають заявки-розрахунки і затверджують за підприємством ліміт каси, порядок і строки здавання готівкової виручки, які повідомляються кожному підприємству.

Ліміт каси для кожного підприємства визначається установами банків з урахуванням режиму і специфіки роботи підприємства, його віддаленості від установи банку, обсягу касових оборотів (надходжень і видатків) за всіма рахунками, установлених строків і порядку здавання готівкової виручки, тривалості операційного часу установи банку, наявності домовленості підприємства з установою банку на інкасацію та здавання готівкової виручки у вечірню касу банку тощо:

• для підприємств, які мають готівкову виручку зі строком здавання її в банк щодня в день надходження до, каси підприємства - у розмірах, що потрібні для, забезпечення їхньої роботи ранком наступного дня;

• для підприємств, які мають готівкову виручку зі строком здавання її наступного дня - у межах середньоденної готівкової виручки;

• для підприємств, що мають готівкову виручку з іншим строком здавання її в банк (а саме, для підприємств, що знаходяться в населених пунктах, де немає установ банку чи підприємств поштового зв'язку), - у розмірах, що залежать від установлених строків здавання виручки та її суми;

• для підприємств, ліміти каси яким установлюються згідно з фактичними витратами готівки (крім виплат, пов'язаних з оплатою праці, стипендій, пенсій, дивідендів), - у межах середньоденної видачі готівки.

Ліміт каси підприємствам (крім підприємств торгівлі, громадського харчування та послуг) установлюється установами банків за погодженням із керівниками підприємств на підставі розрахунку

середньоденного надходження готівкової виручки або середньоденної видачі готівки. Під час затвердження ліміту каси установа банку має право вимагати від підприємства подання документів, що обґрунтовують розміри касових

оборотів, наведених у заявці-розрахунку підприємства.

Правилами НБУ передбачено деякі особливості щодо організації роботи з готівкового обігу установами банків. Так, фермерські господарства самостійно визначають розмір готівки, що постійно знаходиться в їхніх касах.

Фінансовим установам (кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди і компанії та інші юридичні особи, виключним видом діяльності яких є надання фінансових послуг) ліміт каси установою банку не встановлюється. Зазначені установи самостійно встановлюють ліміт каси. Банкам та підприємцям ліміт каси не встановлюється.

Державному казначейству, його територіальним органам і бюджетним установам і організаціям, що утримуються за рахунок державного та/або місцевих бюджетів і обслуговуються органами Державного Казначейства, ліміт каси установою банку також не встановлюється. Державне казначейство самостійно визначає порядок установлення такого ліміту в його касі та касах бюджетних установ і організацій, що ним обслуговуються.

Готівкові розрахунки можуть проводитися як за рахунок коштів, одержаних з кас банків, так і за рахунок касових надходжень, за деяким винятком. Сума готівкового платежу одного підприємства (індивідуального підприємця) з іншим не має перевищувати 10 тис. грн. протягом одного дня за одним або кількома платіжними документами. У разі перевищення встановленої граничної суми кошти в розмірі перевищення зазначеної суми розрахунків додаються до фактичних залишків готівки в касі з подальшим порівнянням одержаної суми із затвердженим лімітом каси.

Підприємства зобов'язані здавати готівкову виручку понад установлений ліміт каси в порядку і в строки, визначені установою банку для зарахування на їхні поточні рахунки. Якщо ліміт каси підприємству взагалі не встановлено, то вся наявна готівка (крім розміру одного неоподатковуваного мінімуму доходів громадян) в його касі на кінець дня має здаватися до банку (незалежно від причин, унаслідок яких ліміт каси не встановлено).

Перевірки касової дисципліни здійснюються органами Державної податкової адміністрації України, Державної контрольно-ревізійної служби України, Міністерства внутрішніх справ України, фінансовими органами і установами![]() банків. Особи, винні в

порушенні касової дисципліни, притягуються до відповідальності.

банків. Особи, винні в

порушенні касової дисципліни, притягуються до відповідальності.

НБУ зобов'язує комерційні банки подавати державним податковим адміністраціям матеріали про порушення суб'єктами підприємницької діяльності норм з регулювання обігу готівки (перевищення норм витрачання готівки на поточні потреби, не встановлення лімітів залишків готівки в касах). Чинне законодавство посилює режим фінансової відповідальності за порушення правил обігу готівки. За порушення юридичними особами всіх форм власності, а також фізичнимиособами - громадянами України, іноземними громадянами, особами без громадянства, які є суб'єктами підприємницької діяльності, норм з регулювання обігу готівки, застосовуються штрафні санкції, передбачені Указом Президента України «Про застосування штрафних санкцій за порушення норм з регулювання обігу готівки» в редакції Указу від 11 травня 1999 р. Так, у разі порушення юридичними особами всіх форм власності, фізичними особами - громадянами України, іноземними громадянами та особами без громадянства, які є суб'єктами підприємницької діяльності, а також постійними представництвами нерезидентів, через які повністю або частково здійснюється підприємницька діяльність, нормз регулювання обігу готівки у національній валюті, що встановлюються Національним банком України, до них застосовуються фінансові санкції у вигляді штрафу:

- за перевищення встановлених лімітів залишку готівки в касах - у двократному розмірі сум виявленої понадлімітної готівки за кожний день;

- за неоприбуткування (неповне та/або несвоєчасне оприбуткування) у касах готівки - у п'ятикратному розмірі неоприбуткованої суми;

- за витрачання готівки з виручки, отриманої від реалізації продукції (робіт, послуг) та інших касових надходжень, на виплату заробітної плати, за наявності податкової заборгованості, - у розмірі

здійснених

виплат;

- за перевищення встановлених строків використання виданої під звіт готівки, а також за видачу готівкових коштів під звіт без повного звітування щодо раніше виданих коштів - у розмірі 25 відсотків виданих під звіт сум;

- за проведення готівкових розрахунків без подання одержувачем коштів платіжного документа (товарного або касового чека, квитанції до прибуткового ордеру, іншого письмового документа), який би підтверджував сплату покупцем готівкових коштів, - у розмірі сплачених коштів;

- за використання одержаних в установі банку розрахункових коштів не за цільовим призначенням - у розмірі витраченої готівки.

Крім того, за невстановлення установами банків лімітів залишку готівки в касах з них стягується у п'ятдесятикратному розмірі неоподатковуваного мінімуму доходів громадян за кожний випадок такого невстановлення.

Зазначені штрафи стягуються до державного бюджету у порядку, визначеному законодавством. Контроль за додержанням вимог цього Указу здійснюють органи Державної податкової служби, Державної контрольно-ревізійної служби, Міністерства внутрішніх справ України, фінансові органи,

а банками - Національний банк України.

Похожие работы

... міжнародного лізингу в Україні полегшить подальше становлення лізингу в Україні і дасть можливість уникнути певних помилок у регулюванні цих відносин в подальшому, вважаю за можливе віднести тему “Міжнародний лізинг в системі сучасних світогосподарських зв’язків” до розряду актуальних. 1. Теоретичні засади міжнародних лізингових відносин. Незважаючи на те, що лізинг в багатьох країнах світу ...

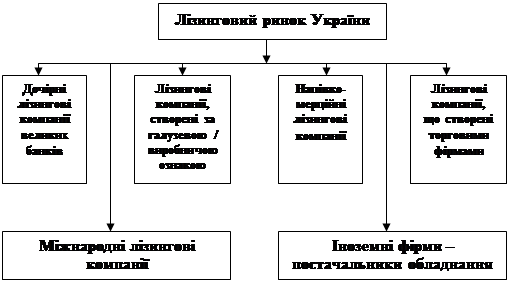

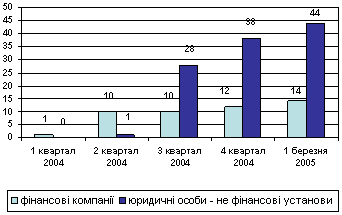

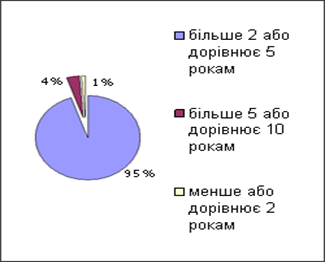

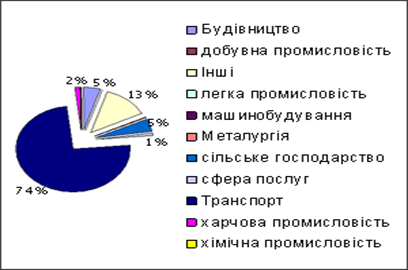

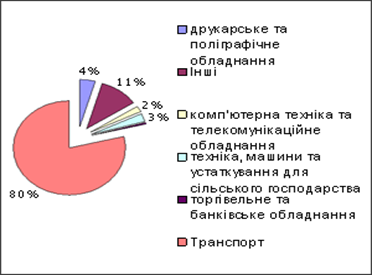

... ічне обслуговування обладнання об‘єкту лізингу, а лізингова компанія - організаційну розробку проектів, вирішення адміністративних питань, надання консультаційних послуг. 2. Розвиток лізингу в Україні 2.1 Суб’єкти ринку лізингу в Україні Для підтримання темпів економічного зростання в Україні є нагальна потреба у оновленні та заміні застарілого обладнання, включаючи промислове обладнання. ...

... : 5) , , (2.13) , 6) кризовий фінансовий стан задається умовами: 7) , , (2.14) . На малюнку 2.3. пояснюється економічний зміст класифікації фінансових ситуацій у залежності від основних областей ризику. При цьому виходячи з формул 2.10 і 2.11. З малюнка видно, що аналіз абсолютних показників фінансової сті ...

... В ролі останніх можуть виступати іноземні фізичні і юридичні особи, держави і міжнародні фінансово-кредитні організації (Світовий Банк, Європейський Банк реконструкції і розвитку і т. д.). Класифікація форм інвестицій і видів інвесторів дозволяє підприємствам і корпораціям ефективніше управляти інвестиційним портфелем. 2. Інвестиційна політика підприємств Інвестиційна політика — складова ...

0 комментариев