Навигация

Отменять решения нижестоящих налоговых органов или приостанавливать их действие в случае несоответствия законодательству Российской Федерации

14. Отменять решения нижестоящих налоговых органов или приостанавливать их действие в случае несоответствия законодательству Российской Федерации.

2. Индивидуальное задание 2.1 Нормативно-правовое регулирование порядка исчисления и уплаты страховых взносов

Страховые взносы должны перечисляться отдельно в Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования (федеральный и территориальный). Действие нового Закона не распространяется на взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний, а также на обязательное медицинское страхование неработающего населения, уплата которых регулируется специальными федеральными законами (ч. 2 ст. 1 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

В связи с принятием Федерального закона от 24 июля 2009 г. № 212-ФЗ были внесены изменения в целый ряд законодательных актов РФ, а некоторые акты утратили силу (Федеральный закон от 24 июля 2009 г. № 213-ФЗ).

С 2011 г. планируется значительное увеличение тарифов страховых взносов, но в 2010 г. действуют пониженные ставки. При этом для некоторых категорий плательщиков на период 2010 - 2014 гг. предусмотрен постепенный переход к применению общеустановленных тарифов.

Плательщиками страховых взносов являются организации, индивидуальные предприниматели и физические лица, не признаваемые таковыми, которые производят выплаты и перечисляют иные вознаграждения физическим лицам. К плательщикам относятся также индивидуальные предприниматели, адвокаты и нотариусы, занимающиеся частной практикой, которые не осуществляют выплат физическим лицам, т.е. те же лица, которые до 1 января 2010 г. в соответствии с гл. 24 НК РФ уплачивали ЕСН (ст. 5 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

С 2010 г. расчеты по страховым взносам плательщики должны подавать по месту своего учета в территориальные органы ПФР и ФСС. При этом следует обратить внимание, что ст. 59 Федерального закона от 24 июля 2009 г. № 212-ФЗ предусмотрено, что плательщики пенсионных взносов должны представить в налоговый орган декларацию по этим взносам за 2009 г. в срок не позднее 30 марта 2010 г. по форме, утвержденной Минфином России. Согласно ст. 38 Федерального закона от 24 июля 2009 г. № 213-ФЗ права и обязанности налогоплательщиков в отношении налоговых периодов по ЕСН, истекших до 1 января 2010 г., осуществляются в порядке, который установлен гл. 24 НК РФ в ранее действовавшей редакции. Поэтому в 2010 г. плательщики ЕСН, осуществляющие выплаты физическим лицам, должны подать декларацию по единому социальному налогу за 2009 г. в обычный срок - не позднее 30 марта (п. 7 ст. 243 НК РФ), а индивидуальные предприниматели, адвокаты и частнопрактикующие нотариусы - не позднее 30 апреля (п. 7 ст. 244 НК РФ). Такие разъяснения дала и ФНС России в Письме от 16.09.2009 N ШС-22-3/717.

Если работодатель производит выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг), при расчете базы для начисления взносов учитывается их цена, указанная сторонами договора (ч. 6 ст. 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Тарифы страховых взносов для плательщиков, производящих выплаты физическим лицам, таковы: в ПФР - 20 процентов, в ФСС - 2,9 процента, в ФФОМС - 1,1 процента и в ТФОМС - 2 процента (ч. 1 ст. 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Организации и индивидуальные предприниматели, применяющие УСН или уплачивающие ЕНВД, а также лица, использующие труд инвалидов, а также общественные организации инвалидов платят страховой взнос только в ПФР по ставке 14 процентов (п. 2 ч. 2 ст. 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Организации и индивидуальные предприниматели, которые являются сельскохозяйственными товаропроизводителями или имеют статус резидента технико-внедренческой особой экономической зоны, уплачивают страховые взносы по ставке 20 процентов (всего) (п. 1 ч. 2 ст. 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Организации и индивидуальные предприниматели, применяющие ЕСХН, уплачивают страховой взнос в ПФР по ставке 10,3 процента (п. 3 ч. 2 ст. 57 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Индивидуальные предприниматели, адвокаты и частнопрактикующие нотариусы (плательщики, не производящие выплаты физическим лицам) определяют размер взносов, исходя из стоимости страхового года, которая рассчитывается как произведение МРОТ (4330 руб.) и тарифа в соответствующий фонд и умножается на 12 (ч. 2 ст. 13 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

База для начисления взносов плательщиками, производящими выплаты физическим лицам, не должна превышать 415 000 руб., исчисленных нарастающим итогом с начала календарного года. При превышении этого предела страховые взносы не взимаются (ч. 4, 5 ст. 8 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Из перечня не облагаемых страховыми взносами сумм, выплачиваемых в пользу физическим лиц, исключены:

- компенсационные выплаты за неиспользованный отпуск;

- суммы единовременной материальной помощи, выплачиваемые членам семьи умершего работника; выплаты в денежной форме за работу с тяжелыми, вредными и (или) опасными условиями труда;

- выплаты в иностранной валюте взамен суточных членам экипажей судов заграничного плавания и личному составу экипажей российских воздушных судов, выполняющих международные рейсы;

- стоимость форменной одежды, выдаваемой обучающимся и воспитанникам в соответствии с законодательством РФ;

- стоимость льгот по проезду, предоставляемых обучающимся и воспитанникам (ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Не облагаются страховыми взносами выплаты по трудовым и гражданско-правовым договорам в пользу иностранцев и лиц без гражданства, временно пребывающих на территории РФ (п. 15 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

С 3000 до 4000 руб. (на одного работника в год) увеличена сумма материальной помощи, оказываемой работодателями, которая не облагается страховыми взносами (п. 11 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Единовременная материальная помощь, оказываемая работодателем в случае рождения (усыновления или удочерения) ребенка (не более 50 000 руб. на каждого ребенка), не включается в базу для начисления страховых взносов, только если такая помощь выплачивается в течение года после рождения (усыновления или удочерения) ребенка (пп. "в" п. 3 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Если работники, проживающие в районах Крайнего Севера и приравненных к ним местностях, проводят отпуск за пределами РФ, то страховыми взносами не облагается стоимость проезда или перелета по тарифам, рассчитанным от места отправления до пункта пропуска через государственную границу РФ, включая стоимость провоза багажа весом до 30 кг (п. 7 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Уплата страховых взносов плательщиками, производящими выплаты в пользу физических лиц, осуществляется отдельными платежными поручениями, которые направляются в каждый из четырех фондов: ПФР, ФСС, ФФОМС, ТФОМС (ч. 1, 8 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, производящие выплаты в пользу физических лиц, в течение расчетного (отчетного) периода по итогам каждого календарного месяца не позднее 15-го числа следующего месяца уплачивают ежемесячный обязательный платеж (ч. 3 - 5 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, не производящие выплат физическим лицам, уплачивают взносы за расчетный период не позднее 31 декабря текущего календарного года отдельными расчетными документами в ПФР, ФФОМС и ТФОМС (ч. 2 - 4 ст. 16 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, которые не производят выплаты физическим лицам, вправе добровольно вступить в правоотношения по обязательному социальному страхованию и уплачивать за себя взносы в ФСС России (ч. 5 ст. 14 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Страховые взносы не считаются уплаченными, если в платежном поручении указан неверный КБК (п. п. 1, 3 ч. 5, п. 4 ч. 6 ст. 18 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Зачет излишне уплаченных страховых взносов в бюджет одного фонда в счет платежей в бюджет другого фонда невозможен (ч. 21 ст. 26 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Расчеты по страховым взносам плательщики, производящие выплаты физическим лицам, подают по месту своего учета в территориальные органы: ПФР - до 1 мая, 1 августа, 1 ноября и 1 февраля следующего года соответственно), и ФСС - до 15 апреля, 15 июля, 15 октября, 15 января следующего года) (ч. 9 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, имеющие среднесписочную численность работников за предшествующий календарный год более 100 человек, а также, вновь созданные организации, у которых количество сотрудников превышает установленный предел, представляют расчеты только в электронной форме с электронной цифровой подписью (ст. 61 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

В случае прекращения деятельности организации (в связи с ликвидацией) либо индивидуального предпринимателя расчеты необходимо представить до дня подачи указанного заявления (ч. 15 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

В случае реорганизации организации правопреемники обязаны перечислить взносы и подать расчеты за реорганизованное юридическое лицо независимо от того, было ли им до завершения реорганизации известно о неуплате страховых взносов реорганизованным лицом (ч. 16 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, не производящие выплат физическим лицам, подают расчет по страховым взносам в территориальный орган ПФР до 1 марта следующего года (ч. 5 ст. 16 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

В случае прекращения деятельности физического лица в качестве индивидуального предпринимателя расчеты представляются до дня подачи в регистрирующий орган заявления о прекращении деятельности (ч. 6 ст. 16 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Плательщики, производящие выплаты физическим лицам, обязаны представить в ПФР отчетность для персонифицированного учета в срок до 1 августа 2010 г. и 1 января 2011 г. соответственно (п. 12 ст. 37 Федерального закона от 24 июля 2009 г. № 213-ФЗ).

Сохранность документов, подтверждающих исчисление и уплату сумм страховых взносов, необходимо обеспечивать в течение шести лет (п. 6 ч. 2 ст. 28 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Выездная проверка плательщика страховых взносов проводится не чаще чем раз в три года и длится не более двух месяцев со дня вынесения решения о ее назначении (ч. 10, 11 ст. 35 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

За представление расчета с нулевой суммой по истечении 180 календарных дней от установленного срока предусмотрена ответственность в виде минимальной суммы штрафа - 1000 руб. (ч. 2 ст. 46 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

Решения о привлечении (об отказе в привлечении) плательщика страховых взносов к ответственности за совершение правонарушения могут быть обжалованы в вышестоящий орган и в суд одновременно (ч. 2 ст. 54 Федерального закона от 24 июля 2009 г. № 212-ФЗ).

2.2 Особенности переходного периода от уплаты единого социального налога к уплате страховых взносовС 1 января 2010 г. вступил в силу Федеральный закон от 24 июля 2009 г. № 212-ФЗ, который регулирует отношения, связанные с исчислением и уплатой страховых взносов, а гл. 24 НК РФ "Единый социальный налог" утратила силу. Страховые взносы должны перечисляться отдельно в Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования (федеральный и территориальный). Действие нового Закона не распространяется на взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний, а также на обязательное медицинское страхование неработающего населения, уплата которых регулируется специальными федеральными законами.

В связи с принятием Федерального закона № 212-ФЗ были внесены изменения в целый ряд законодательных актов РФ, а некоторые акты утратили силу.

С 2011 г. планируется значительное увеличение тарифов страховых взносов, но в 2010 г. действуют пониженные ставки. При этом для некоторых категорий плательщиков на период 2010 - 2014 гг. предусмотрен постепенный переход к применению общеустановленных тарифов.

Плательщиками страховых взносов признаются (п. 1 ст. 5 Закона о страховых взносах):

- лица, производящие выплаты и иные вознаграждения физическим лицам: организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями;

- лица, не производящие выплаты и иные вознаграждения физическим лицам: индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Важно, что федеральными законами о конкретных видах обязательного социального страхования могут устанавливаться иные категории страхователей, являющихся плательщиками страховых взносов (п. 2 ст. 5 Закона о страховых взносах).

В 2010 г. тарифы взносов будут повторять ставки ЕСН без учета регрессивной шкалы: В ПФР – 20%, в ФСС – 2,9%, в ФФОМС – 1,1% и в ТФОМС – 2%. Суммарная ставка составит 26% (табл. 2.1). Пенсионные взносы распределятся следующим образом. Для лиц 1966 года рождения и старше все 20 % пойдут на страховую часть. Для лиц 1967 года рождения и младше на страховую часть пойдет 14%, и на накопительную – 6%.Кроме того, в 2010 г. будут применяться пониженные тарифы для сельхозпроизводителей, резидентов технико-внедренческой особой экономической зоны и для налогоплательщиков ЕСХН.

Таблица 2.1 - Тарифы страховых взносов в 2010 г.

| Пенсионный фонд Российской Федерации | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | ||

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | |||

| 20,00% | 2,90% | 1,10% | 2,00% | |

Начиная с 2011 г. тарифы страховых взносов возрастут и буду составлять: в ПФР – 26%, в ФСС – 2,9%, в ФФОМС – 2,1% и в ТФОМС – 3%. Суммарная ставка достигнет 34% (табл. 2.2). Пенсионные взносы распределятся следующим образом. Для лиц 1966 года рождения и старше все 26 % пойдут на страховую часть. Для лиц 1967 года рождения и моложе на страховую часть пойдет 20%, и на накопительную – 6%.

В период с 2011 г. по 2014 г. включительно будут действовать пониженные тарифы для сельхозпроизводителей, резидентов технико-внедренческой особой экономической зоны, налогоплательщиков ЕСХН, коренных малочисленных народов Севера и организаций инвалидов.

Таблица 2.2 - Тарифы страховых взносов с 2011 г.

| Пенсионный фонд Российской Федерации | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | ||

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | |||

| 26,00% | 2,90% | 2,10% | 3,00% | |

Начиная с 2015 г. все льготные тарифы отменяются.

В 2010 г., являющемся переходным периодом, для сельхозтоваропроизводителей, резидентов технико-внедренческой ОЭЗ, плательщиков УСН, ЕНВД, ЕСХН, организаций инвалидов ст. 57 Закона установлены пониженные страховые тарифы:

- для сельскохозяйственных товаропроизводителей, отвечающих критериям, указанным в ст. 346.2 НК РФ, за исключением организаций и индивидуальных предпринимателей, применяющих ЕСХН, организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования:

Таблица 2.3 - Тарифы страховых взносов в 2010 г.

| Пенсионный фонд РФ | ФСС РФ | ФФОМС | ТФОМС |

| 15,8% | 1,9% | 1,1% | 1,2% |

- для организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны;

- для организаций и индивидуальных предпринимателей, применяющих УСН;

- для организаций и индивидуальных предпринимателей, уплачивающих ЕНВД (в отношении выплат и иных вознаграждений, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход для отдельных видов деятельности);

- для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, - в отношении указанных выплат и вознаграждений, для общественных организаций инвалидов (в том числе созданных как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, их региональных и местных отделений, для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%, для учреждений, созданных для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов, за исключением плательщиков страховых взносов, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством РФ по представлению общероссийских общественных организаций инвалидов.

Таблица 2.4 - Тарифы страховых взносов в 2010 г.

| Пенсионный фонд РФ | ФСС РФ | ФФОМС | ТФОМС |

| 14,0% | 0,0% | 0,0% | 0,0% |

- для организаций и индивидуальных предпринимателей, применяющих ЕСХН:

Таблица 2.5 - Тарифы страховых взносов в 2010 г.

| Пенсионный фонд РФ | ФСС РФ | ФФОМС | ТФОМС |

| 10,3% | 0,0% | 0,0% | 0,0% |

Уплачиваемые по этим льготным тарифам пенсионные взносы в 2010 г. распределяются так (ст. 33 Федерального закона от 15 декабря 2001 г. № 167-ФЗ (ред. от 24 июля 2009 г.)):

- для сельскохозяйственных товаропроизводителей, отвечающих критериям, указанным в ст. 346.2 НК РФ, за исключением организаций и индивидуальных предпринимателей, применяющих единый сельскохозяйственный налог, организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования:

Таблица 2.6 - Тарифы страховых взносов

| Тариф страхового взноса | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| для лиц 1966 г. р. и старше | для лиц 1967 г. р. и моложе | для лиц 1967 г. р. и моложе | |

| 15,8% | 15,8% | 9,8% | 6,0% |

- для организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны;

- для организаций и индивидуальных предпринимателей, применяющих УСН;

- для организаций и индивидуальных предпринимателей, уплачивающих ЕНВД (в отношении выплат и иных вознаграждений, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом на вмененный доход для отдельных видов деятельности);

- для страхователей, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, - в отношении указанных выплат и вознаграждений, для общественных организаций инвалидов (в том числе созданных как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, их региональных и местных отделений (далее - общественные организации инвалидов), для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%, для учреждений, созданных для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов, за исключением страхователей, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утвержденным Правительством Российской Федерации по представлению общероссийских общественных организаций инвалидов:

Таблица 2.7 - Тарифы страховых взносов

| Тариф страхового взноса | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| для лиц 1966 г. р. и старше | для лиц 1967 г. р. и моложе | для лиц 1967 г. р. и моложе | |

| 14,0% | 14,0% | 8,0% | 6,0% |

- для организаций и индивидуальных предпринимателей, применяющих ЕСХН:

блица 2.7 - Тарифы страховых взносов

| Тариф страхового взноса | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| для лиц 1966 г. р. и старше | для лиц 1967 г. р. и моложе | для лиц 1967 г. р. и моложе | |

| 10,3% | 10,3% | 4,3% | 6,0% |

Кроме того, ст. 58 Закона № 212-ФЗ предусматривает также пониженные тарифы страховых взносов для отдельных категорий плательщиков страховых взносов в переходный период 2011 - 2014 гг.:

1) для сельскохозяйственных товаропроизводителей, отвечающих критериям, указанным в ст. 346.2 НК РФ, для организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

2) для организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны;

3) для организаций и индивидуальных предпринимателей, применяющих ЕСХН;

4) для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы, - в отношении указанных выплат и вознаграждений, для общественных организаций инвалидов, для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%, для учреждений, созданных для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов, за исключением плательщиков страховых взносов, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством Российской Федерации по представлению общероссийских общественных организаций инвалидов в течение 2011 - 2014 гг. будут применяться следующие тарифы страховых взносов:

Таблица 2.8 - Тарифы страховых взносов

| Наименование | 2011 - 2012 гг. | 2013 - 2014 гг. |

| ПФР | 16,0% | 21,0% |

| ФСС | 1,9% | 2,4% |

| ФФОМС | 1,1% | 1,6% |

| ТФОМС | 1,2% | 2,1% |

Суммы пенсионных взносов, уплачиваемые по такому тарифу, должны быть распределены следующим образом (ст. 33 Федерального закона от 15 декабря 2001 № 167-ФЗ (ред. от 24 июля 2009 г.)):

Таблица 2.9 - Тарифы страховых взносов

| Тариф страхового взноса | На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| для лиц 1966 г. р. и старше | для лиц 1967 г. р. и моложе | для лиц 1967 г. р. и моложе | |

| 16,0% | 16,0% | 10,0% | 6,0% |

| 21,0% | 21,0% | 15,0% | 6,0% |

Одновременно предусматривается, что в 2011-2014 гг. выпадающие доходы бюджетов государственных внебюджетных фондов в связи с установлением пониженных тарифов страховых взносов плательщикам страховых взносов, указанным в части 1 статьи 54 закона, компенсируются за счет межбюджетных трансфертов из федерального бюджета, перечисляемых в бюджеты Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации, Федерального фонда обязательного медицинского страхования.

Объем указанной компенсации определяется как разница между суммой страховых взносов, которую могли бы уплатить указанные плательщики страховых взносов в соответствии с тарифами, установленными частью 2 статьи 12 законопроекта, и суммой страховых взносов, подлежащей уплате ими в соответствии с частью 2 статьи 54 законопроекта, и устанавливается на соответствующий финансовый год федеральными законами о федеральном бюджете на очередной финансовый год и плановый период. Предоставление компенсации бюджетам территориальных фондов обязательного медицинского страхования осуществляется Федеральным фондом обязательного медицинского страхования.

В 2010 г. такая компенсация выпадающих доходов в связи с установлением пониженных тарифов страховых взносов предусматривается только в отношении бюджета Пенсионного фонда Российской Федерации.

Кроме того, законопроект включает в себя нормы, касающиеся обеспечения исполнения обязанности по уплате страховых взносов и контроля за уплатой страховых взносов, устанавливает размеры и порядок начисления пеней при нарушении установленных сроков уплаты страховых взносов, а также меры ответственности, применяемые к плательщикам страховых взносов и банкам при нарушении ими порядка уплаты страховых взносов.

За 2009 год в бюджеты различных уровней по г. Москве мобилизовано налогов и сборов, администрируемых ФНС России 66,6 млрд. руб. (с учетом поступлений по предприятиям, переданным на налоговый учет в межрегиональные инспекции по крупнейшим налогоплательщикам), что на 7,6 млрд. руб., или 10,3% ниже уровня 2008 года. Объем налоговых поступлений в федеральный бюджет снизился на 16,3%, консолидированный бюджет области на 5,3%, в том числе в областной на 8,1%, муниципальный - рост на 3,8%.

В государственные внебюджетные фонды поступило единого социального налога, страховых взносов, а также средств в счет погашения недоимки, пеней и штрафов по страховым взносам – 18,8 млрд. руб., что на 6,1% выше поступлений 2008 года.

Поступления страховых взносов, зачисляемых в Пенсионный Фонд РФ возросли на 7,2%, единого социального налога в федеральный и территориальный Фонды обязательного медицинского страхования на 5,8% и 6,3%, в Фонд социального страхования – снижены на 17,2%.

Последствия экономического кризиса, оказали негативное влияние на налоговую базу основных доходообразующих видов налогов и объем налоговых поступлений, что в наибольшей степени отразилось на поступлениях II и III кварталов т.г. Если в I квартале наблюдалось замедление темпов роста – 103,5% против 131,7% за аналогичный период 2008 года, то во II и III кварталах – объёмы поступлений уменьшились на 14,4% и 21,2%, в IV - на 4,8%.

Значительно снижены объемы поступлений: по налогу на прибыль – на 39,8% (на 6,7 млрд. руб.), налогу на добычу полезных ископаемых на 42,2% (2,3 млрд. руб.) и НДС на 4% (527,8 млн. руб.).

Возросли поступления по налогу на имущество физических лиц в 1,8 раза (на 126,6 млн. руб.), земельному налогу в 1,2 раза (231 млн. руб.), транспортному на 25,5% (169,5 млн. руб.).

Основная часть доходов бюджетов всех уровней сформирована за счёт: налога на доходы физических лиц – 25,2%; НДС – 19,1%; налога на прибыль – 15,1%; единого социального налога, зачисляемого в федеральный бюджет – 8,4%. Удельный вес налога на прибыль в общем объеме поступлений сократился на 7,4 процентных пункта, в связи с чем значительно снижены доходы областного бюджета. Рост объёма поступлений земельного налога в 1,2 раза и его доли на 0,5 процентных пункта благоприятно отразился на доходах муниципальных бюджетов.

В 2009 году возросла доля г. Москвы в общем объеме налоговых поступлений на 0,8.

К числу основных видов экономической деятельности, обеспечивающих около 75% налоговых поступлений в области, относятся: обрабатывающие производства – 17,4 млрд. руб. (28,4%); транспорт и связь – 8,1 млрд. руб. (13,3%); оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования – 5,9 млрд. руб. (9,6%); производство и распределение электроэнергии, газа и воды – 5,4 млрд. руб. (8,8%); добыча полезных ископаемых – 4,6 млрд. руб. (7,5%); строительство – 3,8 млрд. руб. (6,3%).

Значительно снижен объем поступлений: в добыче полезных ископаемых – на 44,1% (добыче нефти и природного газа – 4_,3%); обрабатывающих производствах – на 20,5%; финансовой деятельности – на 24,6%; операциях с недвижимым имуществом, арендой и предоставлением услуг на 9,6%; строительстве – на 8,6%; оптовой и розничной торговле, ремонте автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования – на 3,1%.

За прошлый 2009 г. в Федеральную налоговую службу поступило для бюджетной системы России 8,379 трлн. руб. Это на 16,5% меньше, чем в 2008 г. Налоговые доходы федерального бюджета сократились на 26%.

Без учета государственных внебюджетных фондов поступления от налогов в консолидированный бюджет РФ (который включает федеральный и региональные бюджеты) составили 6,798 трлн. руб., что на 19,6% меньше, чем годом ранее.

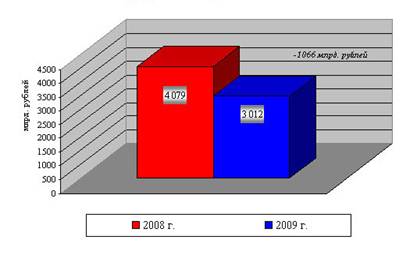

Кроме того, ФНС обнародовала уточненную цифру по сборам для федерального бюджета: он получил от налоговиков в прошлом году 3012,4 млрд. руб. (спад на 26%) (рис. 1).

По первоначальному плану на 2009 г. ФНС должна была собрать 4,9 трлн. рублей. Но из-за кризиса правительство сократило план почти наполовину, до 2,6 трлн. рублей. Если бы планы по сбору сохранились, то по итогам года ФНС не выполнила бы план почти на 40%.

Поступления ЕСН (упраздненного с 2010 г.) в федеральный бюджет в 2009 г. составили 509,8 млрд руб. и по сравнению с 2008 г. выросли на 3 млрд руб., или на 1%.

Рис. 1 - Поступление ЕСН в федеральный бюджет за 2008-2009 гг.

В январе-феврале 2010 года в бюджетную систему Российской Федерации поступило 2 343,4 млн. рублей доходов, администрируемых ФНС России, что на 260,9 млн. рублей или на 10 процентов меньше уровня аналогичного периода 2009 года. Основная причина снижения поступлений платежей – отмена с 2010 года единого социального налога и переход обязанности администрирования страховых взносов на ОПС на органы Пенсионного фонда Российской Федерации. В сопоставимых условиях (без учета единого социального налога и страховых взносов на ОПС) поступления в бюджетную систему за январь-февраль т.г. возросли на 339,8 млн. рублей или на 20,5 процента.

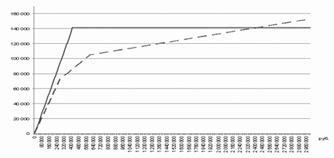

В федеральный бюджет (включая ЕСН, зачисляемый в федеральный бюджет) поступило 676,7 млн. рублей, что ниже уровня января-февраля прошлого года на 28,4 млн. рублей или на 4 процента (рис. 2).

Основные доходные источники федерального бюджета: налог на добавленную стоимость (72,8 процента от поступлений в федеральный бюджет); акцизы на подакцизную продукцию (13,2 процента) и ЕСН, зачисляемый в федеральный бюджет (11,3 процента).

Рис. 2 - Поступление налогов и сборов в бюджетную систему РФ за 2009 год, млрд. руб.

Без учета единого социального налога, зачисляемого в федеральный бюджет, поступления в бюджет возросли на 104,8 млн. рублей или на 21,2 процента. В местные бюджеты в январе-феврале т.г. поступило 477,0 млн. рублей, что выше уровня аналогичного периода прошлого года на 53,0 млн. рублей или на 12,5 процента.

Структура доходов местных бюджетов:

- налог на доходы физических лиц – 281,3 млн. рублей или 59 процентов в общей сумме доходов местных бюджетов;

- налоги на совокупный доход – 98,8 млн. рублей или 20,7 процента;

- земельный налог (с учетом поступлений по обязательствам, возникшим до 1 января 2006 года) – 86,2 млн. рублей или 18,1 процента;

- налог на имущество физических лиц – 3,6 млн. рублей или 0,8 процента;

- прочие налоги и сборы (госпошлина, поступления в счет погашения задолженности по отмененным налогам и неналоговые доходы, администрируемые налоговыми органами) – 7,1 млн. рублей или 1,4 процента.

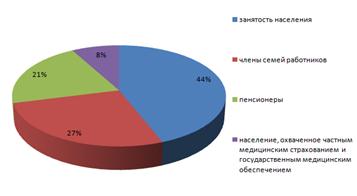

Расчет сумм страховых взносов на обязательное медицинское страхование, зачисляемых в фонды ОМС, производится в рамках подготовки проектов законов о бюджетах фондов ОМС на очередной финансовый год и на плановый период с использованием финансовых переменных и установленных размеров тарифов страховых взносов.

Сумма страховых взносов на обязательное медицинское страхование определяется от прогнозируемой суммы фонда заработной платы (по данным Министерства экономического развития и торговли Российской Федерации или соответствующих органов исполнительной власти субъектов Российской Федерации) с учетом коэффициента корректировки фонда заработной платы на суммы, не подлежащие обложению страховыми взносами, по тарифу, установленному Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее – Федеральный закон) в части, зачисляемой в фонды ОМС, с применением коэффициента собираемости и поступлений, дополнительно начисленных платежей по страховым взносам на обязательное медицинское страхование, по результатам проведенных проверок правильности исчисления, полноты и своевременности уплаты (перечисления) страховых взносов в фонды ОМС (по данным Пенсионного фонда Российской Федерации или отделения Пенсионного фонда Российской Федерации субъекта Российской Федерации с учетом особенностей социально-экономических условий в соответствующем субъекте Российской Федерации и переходных положений, предусмотренных Федеральным законом и согласовывается с Пенсионным фондом Российской Федерации или отделениями Пенсионного фонда Российской Федерации субъектов Российской Федерации (органом, осуществляющим контроль за уплатой страховых взносов).

В 2010 году для плательщиков страховых взносов база для начисления страховых взносов на каждое физическое лицо устанавливается в сумме, не превышающей 415000 рублей нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу физических лиц, превышающих 415000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются.

С 1 января 2011 года предельная величина базы для начисления страховых взносов на обязательное медицинское страхование подлежит ежегодной индексации в соответствии с ростом средней заработной платы в Российской Федерации. Размер указанной индексации определяется Правительством Российской Федерации.

Особенности применения тарифов при расчете страховых взносов на обязательное медицинское страхование предусмотрены главой 8 Федерального закона.

Одновременно, Федеральный фонд обязательного медицинского страхования направляет расчет поступления страховых взносов на ОМС в 2010-2012 гг., зачисляемых в Федеральный фонд обязательного медицинского страхования с применяемыми коэффициентами (таблица 2.10).

Расчет объемов поступлений страховых взносов на ОМС, налогов, предусмотренных специальными налоговыми режимами, в фонды ОМС за 2010 г.

Фонд заработной платы (далее – ФЗП) - используется ФЗП, прогнозируемый Министерством экономического развития и торговли Российской Федерации или соответствующими органами исполнительной власти субъектов Российской Федерации.

Коэффициент корректировки ФЗП под группу А - рассчитывается, исходя из данных по группе А, путем исключения из общего ФЗП части ФЗП по группе Б, где:

- группа А – организации, производящие выплаты физическим лицам, за исключением выступающих в качестве работодателей – сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающимися традиционными отраслями хозяйствования.

- группа Б – организации, выступающие в качестве работодателей – сельскохозяйственные товаропроизводители, организации народных художественных промыслов и родовых общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования.

3. Коэффициент корректировки ФЗП на суммы, не подлежащие обложению страховыми взносами - рассчитывается, исходя из сумм, не подлежащих обложению страховыми взносами на ОМС и базы для исчисления страховых взносов на ОМС по группе А.

4. Эффективная тарифная ставка - рассчитывается, исходя из сумм, начисленных страховых взносов на ОМС по группе А и базы для исчисления страховых взносов на ОМС.

5. Коэффициент уровня собираемости – рассчитывается в процентах и представляет собой отношение поступивших страховых взносов на ОМС к начисленным суммам на обязательное медицинское страхование.

6. Коэффициент выпадающих сумм в связи с переходом отдельных категорий плательщиков страховых взносов на специальные налоговые режимы - рассчитан с учетом динамики переходов плательщиков на специальные налоговые режимы.

7. Расчет поступления страховых взносов на ОМС:

формула: (7) = (1)*(2)*(3)*(4)*(5)*(6) / 100

Сумма налогов, предусмотренных специальными налоговыми режимами, определяется, исходя из сумм планируемых поступлений, проиндексированных на индекс потребительских цен соответствующего расчетного года (по данным Министерства экономического развития и торговли Российской Федерации или соответствующих органов исполнительной власти субъектов Российской Федерации).

Расчет объемов поступлений страховых взносов на ОМС, страховых взносов на ОМС, уплачивающих плательщиками, применяющих специальные налоговые режимы, в фонды ОМС за 2011-2012 гг.

1. Фонд заработной платы (далее – ФЗП) - используется ФЗП, прогнозируемый Министерством экономического развития и торговли Российской Федерации или соответствующими органами исполнительной власти субъектов Российской Федерации.

2. Коэффициент корректировки ФЗП на суммы, не подлежащие обложению страховыми взносами – определяется путем исключения из общей суммы ФЗП сумм ФЗП, не подлежащих обложению страховыми взносами на ОМС.

3. Тарифная ставка - утверждена Федеральным законом.

4. Коэффициент собираемости – рассчитывается в процентах и представляет собой отношение поступивших страховых взносов на ОМС к начисленным суммам страховых взносов на ОМС.

5. Дополнительно начисленные платежи по страховым взносам на ОМС по результатам проведенных проверок правильности исчисления, полноты и своевременности уплаты (перечисления) страховых взносов на ОМС в фонды ОМС - по данным Пенсионного фонда Российской Федерации или отделений Пенсионного фонда Российской Федерации субъектов Российской Федерации.

Похожие работы

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

... «Евросеть-Ритейл» является плательщиком налога на добавленную стоимость (НДС), налога на имущество организаций, единого социального налога (ЕСН). С 1 января 2004 г. осуществляется исчисление и уплата налога на имущество организаций в соответствии с главой 30 Налогового кодекса РФ. ООО Филиал Южный «Евросеть-Ритейл» в соответствии со статьёй 373 главы 30 Налогового кодекса РФ «Налог на имущество» ...

... по выдаче справок, статистических данных, заключений и иных аналогичных документов; инкассаторских услуг; 10. другие расходы, непосредственно связанные со страховой деятельностью. 2.2 Особенности налогообложения страховых организаций Поскольку для страховых организаций налоги на доходы, а затем налог на прибыль являются самыми значимыми, то более подробно рассмотрим порядок их уплаты и ...

... бюджетной системы. Таблица основных изменений налогового законодательства, вступающих в силу с 2010 года см (Приложение № 2). Заключение В курсовой работе исследовалась тема «Современная налоговая система РФ, проблемы ее совершенствования». Исходя из проделанной работы, можно сделать следующие выводы: Налоги одна из древнейших финансовых категорий. Налоги – законодательно установленные ...

0 комментариев