Навигация

Роль потребительского кредита в экономике

2. Роль потребительского кредита в экономике

Кредит в экономике страны, выполняет определённые функции:

1) обличает перераспределение капиталов между отраслями хозяйства и тем самым способствует образованию средней нормы прибыли;

стимулирует эффективность труда;

3) расширяет рынок сбыта товаров;

ускоряет процесс реализации товаров и получения прибыли;

5) является мощным орудием централизации капитала;

6) ускоряет процесс накопления и концентрации капитала;

обеспечивает сокращение издержек обращения:

связанных с обращением денег;

связанных с обращением товаров.

Кредит играет большую роль в обеспечении сокращения издержек обращения, связанных с обращением товаров и металлических денег. Благодаря тому, что потребительский кредит ускоряет реализацию товаров, сокращаются издержки, связанные с их упаковкой и хранением. Экономия же на издержках обращения металлических денег достигается:

развитием системы безналичных расчётов. На основе развития кредитов и банков создаются возможности производства платежей без участия наличных денег путём перевода денежных средств со счёта должника на счёт кредитора;

увеличением скорости обращения денег. С помощью кредита свободные денежные капиталы и сбережения помещаются их владельцами в банки, а последние путём предоставления ссуд пускают их в оборот. Оборот денег ускоряется также тем, что покупка товаров в кредит исключает необходимость предварительного накопления денег, а долг может оплачиваться немедленно после получения дохода. Таким образом, кредит и кредитная система сводят до минимума резерв денег как покупательного и платёжного средств у каждого отдельного физического и юридического лица;

заменой металлических денег кредитными – банкнотами. По мере того, как с развитием капитализма развивается кредит и банки, металлические деньги всё больше замещаются кредитными деньгами, обеспечивая всему классу капиталистов огромную экономию на издержках обращения денег. Начиная с первой мировой войны, в большинстве капиталистических стран, а с периода мирового экономического кризиса 1929-1933 г.г. во всех странах металлические деньги перестали выполнять функции средств обращения и платежа. С этого времени металлические деньги внутри страны полностью заменены кредитными деньгами и кредитными операциями.

Потребительский кредит очень хорошо стимулирует эффективность труда. Получая заработную плату, недостаточную для покупки за наличный расчёт ряда товаров, в частности предметов длительного пользования, люди имеют возможность покупать эти товары в кредит или брать кредит под их покупку. Впоследствии, деньги за эти товары должны быть выплачены, поэтому каждый, взявший в кредит, старается продержаться на своём рабочем месте, как можно дольше, т.е. на более долгий промежуток времени. Только так он может быть уверенным в своих силах выплатить кредит и зарекомендовать себя перед кредиторами, как честное и добросовестное лицо, для дальнейших связей.

Потребительский кредит может оказаться “долговой ямой” так как, лишаясь заработка в результате безработицы или по ещё какой-либо причине, может возникнуть такая ситуация, что люди не смогут погашать свою задолженность. Важно так же заметить, что потребительский кредит уменьшает текучесть кадров посредством того, что вынуждает людей, как можно крепче держаться за своё рабочее место. Уменьшение текучести кадров благоприятно влияет на экономику страны. В итоге, нужно сказать, что потребительский кредит является очень сильным фактором подъёма народного благосостояния.

Однако следует учесть, что “потребительский кредит, временно форсируя рост производства, и создавая видимость высокой коньюктуры, в конечном счёте, может способствовать выходу производства за рамки платёжеспособного спроса населения, нарастания перепроизводства и обострению экономических кризисов”.

Подытоживая вышесказанное можно выделить следующие положительные и отрицательные черты потребительского кредитования.

К положительным можно отнести:

– получение банками стабильно высокой прибыли;

– увеличение объема продаж торговыми организациями и автосалонами;

– увеличение покупательской платежеспособности;

– увеличение клиентской базы, как для банков, так и для торговых организаций;

К отрицательным:

– повышенные риски невозвратности денежных средств, для банков;

– значительные переплаты за товар, который покупает клиент;

Тем не менее, комплексная реализация программ потребительского кредитования несет для экономики страны больше положительных тенденций, нежели отрицательных.

3. Развитие системы потребительского кредитования в РФ

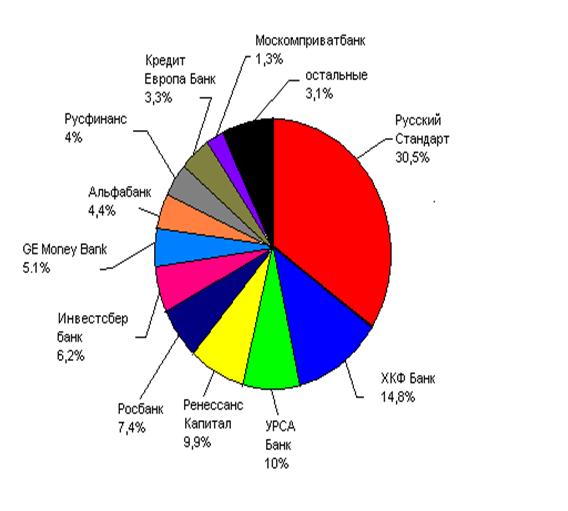

Потребительское кредитование в РФ начало активно развиваться в конце 1990‑х годов. Первопроходцем отечественного потребительского кредитования стал банк «Русский стандарт», который вышел с уникальными программами по предоставлению кредитов «на месте». Наряду с высокими процентными ставками (суммарные переплаты за кредит составляли порядка 70‑80% в год), «Русский стандарт» предложил покупателю совершенно новый способ предоставления кредитов. Кредит предоставлялся быстро (в течение 30 минут), не требовалось дополнительных поручителей для заемщиков и сбора большого количества документов. Несмотря, на большую стоимость таких кредитов, желающих было много, что помогало стремительно увеличивать объемы продаж торговым организациям, а банку получать солидные прибыли. Единственной отличительной особенностью таких кредитов являлся целевой характер предоставления кредитов, т.е. кредиты выдавались только под покупку определенного товара.

Став первым банком, который не побоялся выйти на столь рискованный рынок, «Русский стандарт» дал развитие новому банковскому направлению. И уже к началу 2000 года на данный рынок вышли и другие банки.

Постепенно, потребительское кредитование в России приобрело массовый характер. Так, по итогам 2004 года объем рынка потребительского кредитования России вырос почти вдвое по сравнению с 2003 годом и достиг 535,8 млрд рублей. К началу 2005 года, по оценкам различных аналитических агентств, товары, продаваемые в кредит, составляли порядка 60% от суммарного объема продаж крупных сетевых магазинов. Лидерами среди них являлись такие торговые сети, как «М‑Видео», «Эльдорадо», «МИР». На территории данных организаций в среднем представлено по 5‑10 банков, которые готовы предложить рынку свои уникальные условия.

После настоящего бума потребкредитования в 2007 году, когда темпы роста рынка составляли 60%, в текущем году этот показатель, по мнению экспертов, может быть менее 45%. Это связано с постепенным снижением объема продаж бытовой техники, являющейся одним из основных товаров, приобретаемых в кредит. Тем не менее, по прогнозам специалистов, в 2008 году совокупный рынок потребкредитов может достигнуть 200 млрд руб.

По данным Центрального банка, на начало 2008 года просроченная задолженность граждан по банковским кредитам составила более 100 млрд. рублей. По экспертным оценкам, в действительности она выше официальной статистики в 2,5 раза. Страдают от мошенников не только банки, но и добросовестные заемщики ‑ банкиры заранее закладывают риски в стоимость кредитов и повышают процентные ставки. В судах неплательщиков, как правило, обязывают погасить лишь сумму основного долга, не принимая во внимание многочисленные проценты, пени и штрафы. Таким образом, для большинства заёмщиков судебные процессы оказываются куда более выгодными, нежели расплата с банком «по‑хорошему».

Отношения между кредиторами и заемщиками никаким специальным документом до сих пор не регулируются. Применяются лишь некоторые нормы Гражданского кодекса РФ и закона "О защите прав потребителей". Принятие закона "О потребительском кредитовании" ожидается в 2008 году.

Минэкономразвития подготовило и направило на рассмотрение в правительство законопроект «О банкротстве физических лиц». Согласно документу россиянин, столкнувшийся с невозможностью вернуть банковский кредит, имеет право объявить себя несостоятельным. Согласно документу несостоятельным может быть признан заёмщик, который в течение полугода не смог расплатиться с долгами перед банками на сумму не менее 100 тыс. рублей. Причём инициировать процедуру банкротства могут как сам должник, так и кредитное учреждение. И если в суде заёмщик докажет, что не является преднамеренным банкротом, то есть что невыплата долга действительно связана с какими‑либо уважительными причинами, а не просто с нежеланием платить по кредиту, суд примет решение о его реструктуризации. Законопроект предусматривает, что выплата долга может быть растянута на пять лет, при этом все штрафные проценты и пени «замораживаются» ‑ аналогично тому, как это происходит при процедуре банкротства юридических лиц. При этом если заёмщик выполняет свои обязательства добросовестно, то он сможет ставить вопрос о том, чтобы информация о его «прежних грехах» была вычеркнута из бюро кредитных историй.

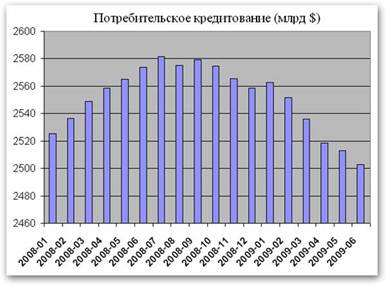

Динамика развития потребительского кредитования в 2008 – 2009 году

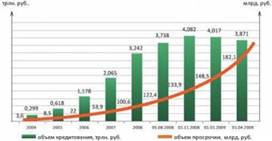

В условиях когда рынок потребительского кредитования развивается стремительными темпами, у участников этого рынка увеличиваются объемы просроченной дебиторской задолженности. На 1 апреля 2009 года объем кредитования физических лиц составил 3,871 трлн. рублей. Объем просроченной задолженности по кредитам физических лиц на 1 апреля 2009 года составил - 182,1 млрд. рублей. Общая доля просрочки по кредитам физических лиц на 1 апреля 2009 года - 4,7%. (на 01 апреля 2008 – 3,3%). За первые три месяца 2009 года прирост просрочки составил 22,6%.

В период с 1 октября 2008 по 1 февраля 2009 года по данным ЦБ РФ просрочка юридических лиц увеличилась более чем на 100%. В марте 2009 года доля просроченной задолженности по корпоративным кредитам составила 3,1%.

Можно предположить, что доля просроченной задолженности по розничным кредитам в портфелях банков составит не менее 10%-15% к концу 2009 года. На сегодняшний день существуют прогнозы, согласно которым объем долгов может превысить 20% и достичь 30%.

Подобная ситуация сложилась и на рынке товаров и услуг. В период 1 апреля 2008 года по 1 апреля 2009 года прирост дебиторской задолженности по договорам поставок и реализации товаров и услуг увеличился на 226,3%.

В условиях сложившейся на рынке ситуации кредитные и торговые организации уделяют повышенное внимание взысканию просроченной задолженности и расширяют сотрудничество с коллекторскими агентствами, так как у многих из них накопился критический объем долгов, с которыми они самостоятельно уже не справятся.

Похожие работы

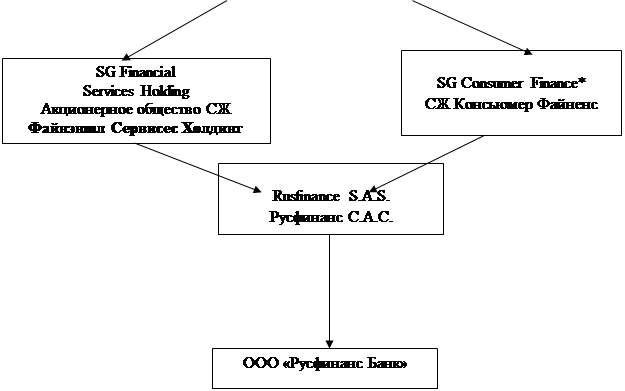

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

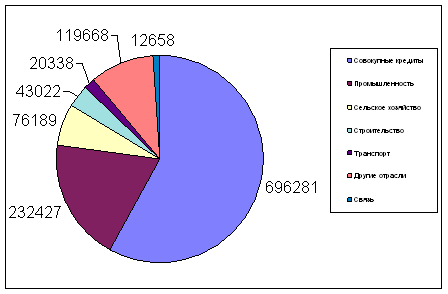

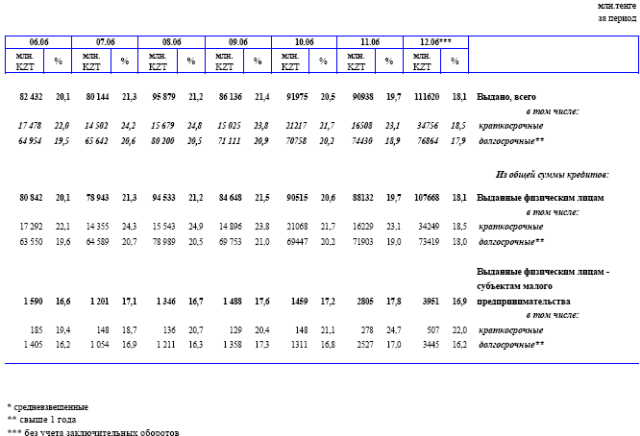

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... . руб.; 2008 г. – 147,6 млн. рублей. Таким образом, проанализировав нормативную базу муниципальных органов власти на примере города Хабаровска, можно сделать вывод, что ипотечное жилищное кредитование в городе Хабаровске получило свое достойное развитие, но все равно необходимо совершенствовать механизм кредитования населения и улучшать условия получения ипотечного жилищного кредитования молодых ...

... получаемых (зарплата, пенсия, пособии, арендная плата, рентные доходы различного уровня). Если рассматривать банковскую ссуду средств обращения, банковскую ссуду капитала и банковский потребительский кредит в системе взаимосвязей, то их развитие и движение во многом зависит от макроэкономической ситуации на том или ином национальном рынке, от фазы экономического цикла. В условиях экономического ...

0 комментариев