Навигация

Проблемы и перспективы потребительского кредитования

3.2 Проблемы и перспективы потребительского кредитования

В сопоставлении с другими направлениями кредитной деятельности ОАО «БПС-Банк» кредитование физических лиц длительный период времени расширялось опережающими темпами. Вместе с тем конкуренция в сфере банковского кредитования к настоящему времени достигла высокого уровня. Сегодня 24 белорусских банка в той или иной мере работают с физическими лицами в данном направлении. Это является существенным стимулирующим фактором для совершенствования, которое должно идти по нескольким направлениям: 1. Смена стратегии формирования ресурсной базы.Быстрое сокращение разрыва между привлеченными от физических лиц средствами и выданными кредитами свидетельствует о том, что уже в ближайшем будущем банк не сможет рассчитывать на сбережения населения в качестве источника финансирования. Ему придется менять стратегию формирования ресурсной базы. Таким образом, существенно актуализируется вопрос привлечения иностранных кредитных ресурсов и капиталов.

2. Оптимизация процесса оформления кредита, то есть сокращение сроков выдачи кредитов путем параллельного проведения обязательных мероприятий, а также путем разделения и распределения полномочий.

3. Более активное использование в процессе кредитования физических лиц кредитных отчетов, предоставленных системой «Кредитное бюро».

В мировой практике кредитные отчеты используются банками в процессе кредитования в следующих целях:

- кредитная история используется в процессе определения кредитоспособности клиента. Определенный набор правил работы с кредитным отчетом является своеобразным фильтром, который отбирает клиентов без отметок с негативными данными или сигналов о возможном мошенничестве.

- достоверность предоставленной клиентом информации можно проверить, сравнивая данные, указанные в заявлении на получение кредита, с информацией, содержащейся в кредитном отчете.

- кредитный отчет на стадии мониторинга финансового состояния клиента является важным элементом процедуры оценки рисков.

- текущая задолженность клиента, полученная из кредитного отчета, позволит при кредитовании физических лиц в сочетании с данными о доходах клиента определить размер возможного кредита.

- кредитный отчет может оказать помощь в дифференциации процентных ставок в зависимости от уровня риска — чем выше риск, тем выше ставка. Степень риска определяется в том числе исходя из добросовестности оплаты процентов и своевременности погашения взятых ранее кредитов.

- положительная информация, полученная из кредитного бюро в момент привлечения или мониторинга финансового состояния клиента, может использоваться с целью предложения клиенту более мягких по сравнению со стандартными условиями кредитования и (или) дополнительного кредита, что позволит увеличить объемы кредитования и доходы от клиентов при неизменном уровне риска.

4. Активизация работы по возврату проблемных долгов не только путем мобилизации собственных ресурсов, но и путем привлечения коллекторских, юридических компаний, частных юристов и т.д.

Говоря о совершенствовании процесса кредитования в конкретном банке, мы имеем в виду внутренние факторы, но не стоит забывать и о внешних.

Одной из проблемой отечественного рынка розничного кредитования является непрозрачное ценообразование. Рассмотрим ситуацию с автокредитованием. В погоне за клиентом многие автодилеры предлагают ставки кредитования по заниженным процентам, что, несомненно, повышает привлекательность данного рода предложений.Например, один из официальных дилеров Ford в Республике Беларусь предлагает воспользоваться кредитом на приобретение автомобиля Ford под 6% годовых. Существуют объективные экономические законы, которые не позволяют дилеру работать себе в убыток, поэтому кредит под 6% предлагается на первый год, далее ставка становится стандартной - 13,9%. Но если сравнить стандартные 13-14% большинства банков, то экономия получается довольно значительная.

Другие автодилеры могут предложить, на первый взгляд, крайне выгодные для клиента условия кредитования - 0,01%. Но в этом случае комиссия банка за пользование кредитом составит гораздо большую сумму, чем сумма выплат по стандартным 13-14%. Правда, об этом клиенту скажут лишь тогда, когда он приедет оформлять кредит по заманчивой ставке 0,01%. Переплата, в случае пользования кредитом под 0,01% за 5 лет, составит, около 5 тысяч долларов (таблица 3.7), в сравнении с кредитом под стандартные 13-14%, не говоря уже о кредите под 6%.

Кроме того, назрела необходимость создания законодательства, которое будет направлено на защиту кредитополучателей-физических лиц.

Регулирование потребительских кредитов осуществляется в каждой из правовых систем присущими ей методами. Так, в англосаксонской системе ряд правовых конструкций, направленных на защиту интересов потребителя, был выработан в прецедентном праве. В континентальной системе законодательное регулирование традиционно играло большую роль, но и судебная практика также внесла свой вклад в трактовку ряда общих законодательных положений применительно к потребительскому кредитованию. Тем не менее в странах как континентальной, так и англосаксонской системы ведущая роль в потребительском кредитовании принадлежит законодательству.

В настоящее время практически во всех европейских странах приняты специальные законы о потребительском кредите. Кроме того, внимание к данной проблеме привлечено на уровне Европейского Союза и европейского права.

Так, еще в 1975 году была принята резолюция Совета Европы о предварительной программе ЕЭС по защите потребителя и информационной политике. В этом документе отмечено, что защита экономических интересов потребителей должна основываться на следующих принципах:

- приобретатели товаров и услуг должны быть защищены от положений стандартных контрактов и, в частности, от исключения в контрактах существенных прав потребителей (данное направление рассматривалось в качестве приоритетного;

- потребитель должен быть защищен от ущерба своим экономическим интересам в результате неудовлетворительного оказания услуг;

- презентация и продвижение товаров и услуг, включая финансовые услуги, не должны приводить к заблуждению, в прямой или косвенной форме, лиц, которым они оказываются или которые заинтересованы в таких услугах.

При этом важно отметить, что защита прав потребителя в сфере банковских услуг представляет собой достаточно специфическую проблему по сравнению с защитой прав потребителя в других сферах. Специфика обусловлена тем, что банковские услуги принципиально отличаются от услуг других организаций, с которыми имеет дело потребитель. Поэтому простое распространение правил о защите прав потребителя на банковскую сферу не привело бы к желаемым результатам, ибо степень специфики услуг, оказываемых банками, настолько существенна, что практически сделала бы «обычные» нормы о защите прав потребителей недействующими.

В силу этого в банковском праве ЕС были приняты специальные акты, относящиеся к защите прав потребителей. В числе таковых следует прежде всего отметить несколько директив о потребительских кредитах:

— Директиву Совета 87/102/ЕЕС от 22.12.1986 о сближении законов, постановлений и административных положений государств — членов ЕЭС, касающихся потребительского кредита (далее — Первая директива),

— Директиву Совета 90/88/ЕЕС от 22.02.1990, изменяющую Директиву Совета 87/102/ЕЕС от 22.12.1986 о сближении законов, постановлений и административных положений государств — членов ЕЭС, касающихся потребительского кредита (далее — Вторая директива),

— Директиву 98/7/ЕС Европейского Парламента и Совета от 16.02.1998, изменяющую Директиву Совета 87/102/ЕЕС от 22.12.1986 о сближении законов, постановлений и административных положений государств — членов ЕЭС, касающихся потребительского кредита (далее — Третья директива).

В практике зарубежных стран существует понятие «Охладительный период». Эта конструкция представляет собой период времени (обычно продолжительностью от 7 до 14 дней со дня заключения договора), в течение которого потребитель вправе отказаться от предоставленного кредита (по любым причинам без их объяснения) без наступления для него каких-либо неблагоприятных последствий. Нормы законов, регулирующих это условие, императивны и предусматривают правила, затрудняющие обход таких норм. Так, во Франции в договорной практике иногда используется такой способ отказа потребителя от «охладительного периода», как проставление в договоре неправильной даты, то есть датирование договора семью днями ранее его фактического заключения. Но такой способ практически неприменим, если договор заключается с банком. Кроме того, законодательство ряда стран предусматривает неблагоприятные последствия для кредитора в случае заключения договора до истечения «охладительного периода». В ряде случаев закон предусматривает правила исчисления этого срока. Так, немецкое законодательство исчисляет данный срок с момента получения потребителем уведомления о своем праве отказаться от договора (на практике это уведомление может содержаться в форме заявления на предоставление кредита). Английское право допускает отказ от договора путем направления банку (или обозначенному в кредитном договоре иному лицу) сообщения об отказе, при этом датой отказа будет считаться передача сообщения по почте.

Как уже отмечалось, расторжение договора в рамках «охладительного периода» не влечет для потребителя неблагоприятных последствий, которые могли бы возникнуть при одностороннем расторжении договора другого вида. При этом в праве содержится ряд положений, направленных на реституцию, в случае если кредитный договор, от которого отказался потребитель, уже начал исполняться. Порядок и объем реституции может варьироваться в зависимости от договорной структуры сделки.

Так, например, по английскому Закону о потребительском кредите 1974 года в случае отказа от кредитного договора последствия будут зависеть от того, идет ли речь о кредитном договоре, заключенном между банком и клиентом, или о договоре, заключенном между должником, поставщиком и кредитором.

В случае отказа от собственно кредитного договора, во исполнение которого банк уже предоставил клиенту денежные средства, у заемщика возникает обязанность вернуть полученную сумму кредита и уплатить на нее проценты. Но при этом существенное значение имеет срок, в течение которого потребитель фактически возвратит полученные от банка денежные суммы. Если такой возврат произойдет в течение одного месяца со дня отказа, то проценты на полученную сумму не начисляются. Если кредит согласно условиям договора должен был предоставляться по частям, то для того чтобы избежать начисления процентов, заемщик должен вернуть полученную сумму до наступления срока первой выплаты по кредиту.

Если же речь идет о договоре между должником, поставщиком и кредитором, то отказ от такого договора статутное право рассматривает как ситуацию, «как если бы такой договор никогда не существовал», и устанавливает в качестве последствия реституцию, не осложненную условиями о выплате каких-либо процентов. Иными словами, потребитель возвращает только полученное по сделке и освобождается от обязанности уплаты каких-либо процентов, которые подлежали бы уплате, если бы отказа от договора не произошло. Наряду с «охладительным периодом» праву европейских стран известна и другая конструкция — «период размышлений» (по английскому Закону о потребительском кредите — «consideration period»). Суть ее состоит в том, что кредитор должен предоставить потребителю финальный текст договора и в течение определенного законом времени после этого (обычно 7 дней) не контактировать с потребителем никаким образом, с тем чтобы исключить нежелательное влияние на него и чтобы заключение потребителем договора было проявлением лишь его свободной воли.

В соответствие с законодательством стран ЕС потребитель должен быть полностью проинформирован о реальной цене кредита. По этой причине существуют, с одной стороны, ограничения в отношении рекламы, вводящей в заблуждение относительно его реальной цены, а с другой — обязанность кредитора адекватно отразить стоимость кредита в договоре.

Помимо необходимости правильного отражения цены кредита в договоре в праве европейских стран содержатся положения, ограничивающие свободу усмотрения сторон (фактически — свободу усмотрения кредитора) при определении цены кредита. Иными словами, речь идет не только о том, что цена должна быть правильно отражена, но и о том, что она не может быть какой угодно. В силу наличия таких законодательных положений завышенная плата за кредит может повлечь недействительность кредитного договора.

Так, например, германскому праву известно такое основание недействительности сделки, как противоречие добрым нравам. Примером является квазиростовщичество, когда услугу предоставляют по явно завышенным ценам, пользуясь сложным экономическим положением, неопытностью, легкомыслием или слабоволием лица, которому она предоставляется. В судебной практике эти положения были применены к сделкам потребительского кредитования, вследствие чего они признавались ничтожными при наличии двух условий:

- существенной диспропорции между обязанностями кредитополучателя и кредитора;

- использования затруднительного экономического положения должника при составлении условий контракта.

Существенно, что кредиты применили расширительную трактовку понятия «использование в целях кредитора затруднительного финансового положения должника»: указанные выше правила применялись и в тех случаях, когда кредитор «закрывал глаза» на то, что потребитель заключал невыгодную для него кредитную сделку по причине своего затруднительного финансового положения, то есть когда имело место не собственно «использование» этого кредитором в своих целях, но просто игнорирование данного обстоятельства.

Решая вопрос о том, когда имеет место диспропорция между услугами, предоставленными кредитором, и обязательствами заемщика, судебная практика апеллирует к «сравнительной ставке». Речь идет о сравнении цены кредита, которую должен уплатить заемщик, со средней рыночной ценой аналогичных кредитов, превалировавшей во время заключения спорного кредитного соглашения.

Особая тема в связи с процентной ставкой и ценой кредита — так называемые «бесплатные кредиты». Законы о потребительском кредитовании содержат специальные требования, направленные на то, чтобы потребитель был адекватно информирован о предоставляемых по таким кредитам «выгодах». Аналогичный режим введен и для так называемых «стимулирующих кредитов», которые предоставляются под очень низкие в сравнении с обычными кредитами процентные ставки.

Правила, регулирующие информирование заемщика о предлагаемом кредите, направлены на то, чтобы заемщик мог адекватно оценить реальную ситуацию, возникающую вследствие заключения кредитного договора. Для адекватной информированности недостаточно только указать сумму кредита и процентную ставку. Адекватная информированность предполагает полное знание заемщиком экономической стороны кредитования (полная стоимость кредита), а также его юридической стороны.

В связи с этим, например, во французском законодательстве существует требование направить потребителю оферту, содержащую:

- в качестве экономической составляющей: размер кредита, процентную ставку, график выплаты, точную и полную сумму платежей, включая так называемые дополнительные издержки (любые проценты, комиссионные, другие суммы, подлежащие уплате заемщиком, страхование, расходы по ведению счета и кредитного дела заемщика и т.п.),

- в качестве юридической составляющей: перечисление специальных средств правовой защиты, предоставляемой заемщику по законодательству о потребительском кредитовании. Оферта действительна в течение двух недель с момента передачи. В случае принятия оферты в указанный срок с последующим вступлением договора в силу заемщик приобретает право на «охладительный период».

Кроме того, заемщику должна быть предоставлена адекватная информация и в ходе рекламы кредита. Данное требование исходит из того, что уже на этапе изначального получения информации о возможности потребительского кредита (чаще всего такая информация поступает в виде рекламы) потребитель должен быть проинформирован о существенных условиях договора, прежде всего касающихся процентной ставки и общей цены кредита.

Специальные требования содержатся и в отношении рекламы «бесплатных кредитов», в частности, законодательство ряда стран запрещает такую рекламу вне мест продажи соответствующих товаров.

По общему правилу досрочное исполнение кредитного договора допускается с согласия кредитора, который в большинстве случаев не заинтересован в досрочном исполнении, поскольку он получает меньшую сумму процентов. В отношении потребительского кредитования законодательство, как правило, содержит нормы о досрочном погашении без наступления неблагоприятных последствий для должника.

Так, например, французское законодательство о потребительском кредитовании предусматривает возможность досрочного возврата кредита в любое время исключительно по решению заемщика и воспрещает включение в договор условий, ограничивающих такое право. При этом в договоре может быть установлен размер возмещения, подлежащего уплате заемщиком в случае досрочного погашения, однако он не может превышать установленный в законе максимум.

В условиях широкого развития потребительского кредитования неплатежеспособность заемщика выходит за рамки конкретных договорных правоотношений и превращается в социальную проблему, которую невозможно решить обычными способами принуждения к исполнению договоров или компенсации убытков. Это может показаться удивительным, но государство вынуждено предпринимать меры (законодательного характера), направленные на облегчение положения неисправных должников-потребителей, а не на ужесточение санкций к ним.

Конструкцией, направленной на решение проблемы неплатежеспособности потребителя, является, например, установление иного, нежели при обычных обстоятельствах, порядка распределения поступающих от должника денежных сумм. Так, немецкое законодательство предусматривает, что в первую очередь поступающие от должника денежные средства направляются на покрытие (юридических) расходов по взысканию, если таковые имеют место, во вторую очередь — на уменьшение суммы основного долга, и лишь в третью — на выплату процентов. Тем самым законодатель преследует цель привлечь кредитора к участию в разрушении так называемой «башни должника», а не в ее возведении [34, с. 29]. Французское законодательство предусматривает возможность для добросовестного должника, находящегося в стесненных обстоятельствах, получить (в судебном порядке) отсрочку выплаты долга, при этом по решению суда на период отсрочки могут не начисляться проценты. Кроме того, французское законодательство позволяет приостановить исполнение договора потребительского кредита в случае увольнения заемщика по инициативе работодателя.

В качестве последствий несоблюдения требований к форме и содержанию кредитного договора законодательство чаще всего устанавливает недействительность договора или невозможность принудительного осуществления прав кредитора из такого договора. Наряду с этим праву европейских стран известна конструкция восполнения отсутствующих или недействительных договорных условий условиями, предписанными законодательством.

Представляется, что включение рассмотренных норм в отечественное законодательство положительно отразится на прозрачности всего рынка потребительского кредитования. Ведь правовая проблема в ближайшее время может стать злободневной и без ее решения вряд ли можно вести речь как о цивилизованном банковском праве, так и о повышении конкурентоспособности белорусской банковской системы.

Стоит отметить, что кредитование покупки товаров длительного пользования отечественного производства осуществляется, как правило, по процентным ставкам, которые на несколько процентных пунктов ниже рыночных ставок. Это стало возможно за счет заключения банками с белорусскими предприятиями двухсторонних договоров. Таким образом, через потребительское кредитование банковская система также осуществляет поддержку отечественного производителя. Эти возможности еще более расширились бы в случае снятия ограничений на расчетно-кассовое и депозитное обслуживание так называемыми негосударственными банками предприятий, имеющих в своем капитале долю государства. Вместе с тем потребительское кредитование стало важным фактором развития белорусского автомобильного рынка (как первичного, так и вторичного). Причем автокредитование приобретения новых автомобилей растет [24, с.30].

Рассматривая другие пути совершенствования потребительского кредитования в Беларуси, отметим, что белорусскому правительству, в целях улучшения жизненного уровня населения, создания более благоприятных условий для белорусских производителей (при вступлении Беларуси во Всемирную торговую организацию, прямые субсидии и дотации будут считаться незаконными) и создания конкуренции и заинтересованности у всех банков по кредитованию населения, необходимо отменить налог на добавленную стоимость у всех участников этого процесса для приобретения белорусских товаров.

В Беларуси синхронно с Российской Федерацией и Украиной были приняты меры по предотвращению недобросовестной ценовой конкуренции банков в сфере потребительского кредитования. В частности, Национальный банк Республики Беларусь ввел в банковскую статистику понятие полной процентной ставки, отражающей помимо выплачиваемых клиентом процентов и комиссионные сборы. Кроме того, был регламентирован состав комиссионных сборов по кредитам. Белорусские банки также были обязаны составлять для клиентов помесячный график платежей, дающих представление о номинальных затратах заемщиков на обслуживание кредитов. Следствием принятых мер стало снижение в 2007 г. уровня полных процентных ставок по потребительским кредитам в национальной валюте. Дальнейший прогресс в данном направлении в первую очередь зависит от динамики инфляции и состояния банковской ликвидности.

Необходимо выделить, что в целях активизации работы по расширению спектра банковских услуг банки уделяют внимание рекламному сопровождению процесса оказания розничных банковских услуг. Наряду с традиционными способами информирования клиентов о банковских услугах (телевидение, радио, газеты, рекламные буклеты и наружная реклама) применялись мультимедийные средства (Интернет, видеоэкраны, информационные агентства и др.). Большинством банков созданы и функционируют в актуальном режиме с постоянным информационным наполнением веб-сайты в сети Интернет.

Помимо этого, на качественно новом уровне развивается справочно-информационное консультирование по оказываемым банковским услугам. В банках (например, «Приорбанк» ОАО, ЗАО АКБ «Белросбанк», ЗАО «Трастбанк», ОАО «БПС-Банк») созданы и действуют Call-центры, специализирующиеся только на обслуживании клиентов по телефону.

Также интересным направлением развития альтернатив банковскому потребительскому кредиту является частный лизинговый кредит. Так, например, авторитетные производители Западной Европы практикуют частный лизинг (private leasing) автотранспортных средств, а также сельскохозяйственных машин для подсобного (фермерского) хозяйства, при котором лизингополучателем является физическое лицо. Оперативный лизинг в данном случае напоминает договор бытового проката. Однако определенный интерес могут представлять подобные операции с переходом права собственности в конце срока договора. Для лизингодателя такая форма является гораздо более удобной по сравнению с куплей-продажей в рассрочку по причине сохранения права собственности на имущество, и в случае систематических неплатежей лизингополучателя — возможности изъять собственное имущество. Лизингополучателю же выгодно осуществить выбор имущества, а затем приобрести его в собственность (при определенных гарантиях в случае банкротства лизингодателя) путем периодических выплат частей его полной стоимости.

Однако, положение о лизинге на территории Республики Беларусь (абз. 2 п.1.2.) ставит под сомнение вероятность существования в нашей стране договоров подобного рода, исключая из перечня объектов лизинга имущество, используемое для личных (семейных) или бытовых нужд [36].

Между тем в Прибалтийских государствах в 2004-2005 годах количество новых автотранспортных средств, приобретенных частными лицами в основном посредством лизинга, возросло в 2 раза и составило 41 тысячу автомобилей.

Следовательно путем внесения изменений в Постановление Совета Министров от 31 декабря 1997 г. № 1769 “О лизинге на территории Республики Беларусь”, можно гораздо более широко использовать возможности потребительского кредита, что позволит: физическим лицам – улучшить свое благосостояние без крупных единовременных затрат; предприятиям-производителям увеличить объемы реализации дорогостоящей продукции; банкам-кредитодателям – извлечь дополнительную прибыль.

Среди проблем отечественного рынка потребительского кредита нужно отметить следующие:

- скоро возникнет ситуация когда весь прирост сбережений будет направляться на кредитование населения, и все меньшая его часть будет отдаваться на кредитование экономики;

- непрозрачное ценообразование, что говорит о необходимости вмешательства государства в лице Национального банка в процесс ценообразования на рынке банковских кредитов.

В настоящее время назрела необходимость создания законодательства, которое будет направлено на защиту кредитополучателей-физических лиц.

Представляется, что включение рассмотренных в норм в отечественное законодательство положительно отразится на прозрачности всего рынка потребительского кредитования. Ведь правовая проблема в ближайшее время может стать злободневной и без ее решения вряд ли можно вести речь как о цивилизованном банковском праве, так и о повышении конкурентоспособности белорусской банковской системы.

Рассматривая другие пути совершенствования потребительского кредитования в Беларуси, отметим, что белорусскому правительству, в целях улучшения жизненного уровня населения, создания более благоприятных условий для белорусских производителей (при вступлении Беларуси во Всемирную торговую организацию, прямые субсидии и дотации будут считаться незаконными) и создания конкуренции и заинтересованности у всех банков по кредитованию населения, необходимо отменить налог на добавленную стоимость у всех участников этого процесса для приобретения белорусских товаров.

Интересным направлением развития альтернатив банковскому потребительскому кредиту является частный лизинговый кредит и путем внесения изменений в Постановление Совета Министров от 31 декабря 1997 г. № 1769 “О лизинге на территории Республики Беларусь”, можно гораздо более широко использовать возможности потребительского кредита, что позволит: физическим лицам – улучшить свое благосостояние без крупных единовременных затрат; предприятиям-производителям увеличить объемы реализации дорогостоящей продукции; банкам-кредитодателям – извлечь дополнительную прибыль.

заключение

В результате проведенного исследования можно сформулировать следующие выводы: потребительский кредит как особая форма кредита заключается в предоставлении рассрочки платежа населению при покупке товаров длительного пользования.

Потребительский кредит предоставляется на принципах срочности, возвратности, платности и материальной обеспеченности.

Банки выполняют роль посредников между сберегателями (первичными кредиторами) и инвесторами (первичными кредитополучателями).

В схеме потребительского кредитования могут участвовать не только банк и кредитополучатель, но и поручители, а также торговые организации.

В Республике Беларусь нормативно-правовая база, касающаяся регулирования потребительского кредитования представлена рядом нормативно-правовых актов, из которых особо выделить хотелось бы три из них: Банковский кодекс, Гражданский кодекс и Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата.

Рассматривая опыт кредитования населения во Франции, отметим, что обнаруживается как ряд схожих кредитных продуктов, так и кредитов, которые направлены на удовлетворение национальных особенностей французских потребителей.

Одним из стратегических направлений кредитной политики ОАО «БПС-Банк» в 2008 году являлось развитие услуг по кредитованию населения. Порядок предоставления кредитов физическим лицам в ОАО "БПС-Банк" отвечает требованиям Национального банка и является достаточно эффективным.

Рассматривая розничный кредитный портфель октябрьского отделения ОАО «БПС-Банк» в г.Минске, отметим, что кредиты населению занимают наименьший удельный вес в структуре кредитов отделения банка, тем не менее, нельзя не обратить внимание на их высокий темп прироста – 191,5%. В относительном выражении кредиты населению также увеличиваются – с 24,9% до 29,7% по состоянию на 01.01.2009 г.

1. Самый высокий темп прироста наблюдается по кредитам на финансирование недвижимости – 285,3%. Тем не менее, кредиты на финансирование недвижимости занимают второй по величине удельный вес в кредитном портфеле населения.

2. Кредитование на потребительские нужды также развивалось довольно быстрыми темпами – увеличение составило 168,6% или 8852,9 млн. руб. за анализируемый период. Удельный вес данной статьи является лидирующим среди кредитования населения и по состоянию на 01.01.2009г. составил 74%.

Похожие работы

... или сметного финансирования заключается в том, что оно осуществляется на временной, возвратной и платной основе. Поэтому с помощью краткосрочного кредита происходит оперативное маневрирование ресурсами. Современное состояние рынка кредитования в Республике Беларусь показывает в целом положительную тенденцию увеличения доходности по данным видам банковских операций. Все больше банков страны ...

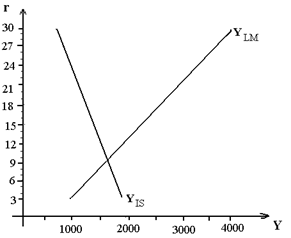

... механизма долгосрочного вложения денежных средств; г) создаст условия для вхождения в мировую кредитную систему [11, с.43]. 2. Комплексное практическое задание. Макроэкономический анализ и прогноз функционирования национальной экономики с использованием модели IS-LM В кейнсианской модели условие достижения совместного равновесия на рынке благ, денег и капитала определяется пересечением ...

... Из выше изложенного следует, что существует многообразие видов банковских кредитов, способное удовлетворить клиентов в соответствии с их нуждами и запросами. 3. Проблемы и перспективы развития банковского кредитования РБ Являясь важнейшей сферой деятельности банков, кредитование оказывает существенное влияние на развитие экономики. Посредством банковских кредитов оказывается финансовая ...

... хозяйствующим субъектам всех форм собственности, в том числе иностранным, работать в любой, не запрещенной законом и не наносящей ущерб экономике, сфере предпринимательской деятельности. Глава 2. Экономические связи Республики Беларусь со странами СНГ на современном этапе После того, как СССР прекратил свое существование, быстро ухудшалось экономическое положение большинства государств ...

0 комментариев