Навигация

Управление производством

3. Управление производством

Сущность деятельности банков проявляется в выполнении ими определенных функций, которые отличают их от других органов. Группируя основные операции коммерческих банков, можно сформулировать выполняемые им основные функции:

1. Аккумуляция и мобилизация денежного капитала; 2. Посредничество в кредите; 3. Проведение расчетов и платежей в хозяйстве; 4. Создание платежных средств; 5. Организация выпуска и размещения ценных бумаг; 6. Консультационное обслуживание клиентов. Мобилизация временно свободных денежных средств и превращение их в капитал – одна из старейших функций банков. Аккумулируемые банком свободные денежные средства юридических и физических лиц, с одной стороны, принесет их владельцам доход в виде процента, а с другой – создают базу для проведения ссудных операций. Сконцентрированные сбережения могут быть использованы на различного рода экономические и социальные нужды. Именно с помощью банков происходит сосредоточение денежных средств и превращение их в капитал. Другой важной функцией коммерческих банков является посредничество в кредите. Прямым кредитным отношениям между владельцами свободных денежных средств и заемщиками препятствует не совладение объема капитала, предлагаемого в ссуду, с потребностью в нем, а также срока высвобождения капитала со сроком, на который он нужен заемщику. Непосредственные кредитные связи между владельцами капитала и заемщиками затрудняет и риск неплатежеспособности последних. Собственник капитала может не располагать информацией о финансовом положении заемщика. Коммерческие банки, выступая в роли финансовых посредников, устраняют эти затруднения. Банковские кредиты направляются в различные секторы экономики, обеспечивают расширение производства. Стабильная экономика не может существовать без организованной и отлаженной системы денежных расчетов. Отсюда большое значение имеет роль банков в проведении расчетов и платежей.Основная часть расчетов между предприятиями осуществляется безналичным путем. Банки, выступая в качестве посредника в платежах, осуществляют расчеты по поручению клиентов, принимают деньги на счета и ведут учет всех денежных поступлений и выдач. Централизация платежей в банках способствует уменьшению издержек обращения, а для ускорения расчетов и повышения надежности платежей внедряются электронные системы расчетов.

Особой функцией коммерческих банков является их способность создавать или уничтожать деньги, то есть увеличивать или уменьшать денежную массу. Создание платежных средств прямо связано с депозитной и кредитной деятельностью банков. Депозит может создаваться двумя путями: внесением клиентом наличных денег в банк или выдачей заемщику кредита. При этом указанные операции различным образом влияют на объем денежной массы в обращении.

Однако банки способны не только создавать, но и уничтожать деньги. Это возможно при погашении заемщиками кредитов путем списания денег с их депозитных счетов. В данном случае общая денежная масса в хозяйстве сокращается.

При наличии спроса на кредит современный эмиссионный механизм позволяет расширять границы денежной эмиссии, что подтверждается ростом денежной массы в промышленно развитых странах. Но экономике требуется оптимальное, а не чрезмерное количество денег в обращении, поэтому коммерческие банки действуют в пределах ограничений (обязательных резервов), устанавливаемых центральными банками.

Коммерческие банки выполняют эмиссионно-учредительскую функцию, осуществляя выпуск и размещение ценных бумаг, в частности, акции и облигации. При этом банки имеют возможность направлять сбережения на производственные цели. Рынок ценных бумаг как бы дополняет систему кредита и взаимодействует с ней. По поручению предприятий, нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций, банки берут на себя определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также обязанности по их размещению и организации вторичного обращения. Банки гарантируют покупку выпущенных ценных бумаг, приобретая и продавая их за свой счет или организуя для этого банковские синдикаты, предоставляют покупателям акций и облигаций ссуды. Обязательства на значительные суммы, выпущенные крупными компаниями, могут быть размещены банком путем продажи непосредственно своим клиентам, а не методом свободной продажи на бирже.

Достаточная экономическая осведомленность и возможность контроля экономических ситуаций позволяют банкам осуществлять консультационное обслуживание клиентов. Банки проводят анализ финансовой деятельности предприятий, состояния их бухгалтерского учета, оценивают стратегию развития и выявляют возможные направления увеличения доходов. Занимаясь операциями с ценными бумагами, банки оценивают перспективность выпуска новых акций клиента и реальность их размещения; консультируют клиентов в выборе фирм, готовых взять на себя размещение новых ценных бумаг, и предоставляют другие консультационные услуги: от открытия счетов до рекомендации по совершению операций на денежном и товарном рынках.

В последнее время коммерческие банки столкнулись с резким обострением конкуренции со стороны многочисленных специализированных кредитных учреждений, которая стимулирует поиск банками новых сфер деятельности, увеличение числа предлагаемых клиентам услуг и повышение качества обслуживания.

Развитие тенденции расширения функций коммерческих банков в современных условиях продолжается. Для укрепления своих позиций на рынке они активнее осуществляют не характерные для банков операции, внедряясь в нетрадиционные для них сферы финансового предпринимательства. Тем самым повышается роль банков в функционировании экономики.

Так же к управлению банковской деятельностью можно отнести ВЭД: Крупные банки предлагают ряд услуг клиентам-участникам внешнеэкономической деятельности и сами становятся важным связующим звеном в международной торговле. Как правило банки создают специализированные отделы по внешним связям. Существуют специализированные банки. Для осуществления внешнеэкономической деятельности банки:

• заключают договора о корреспондентских отношениях с банками за рубежом и открывают корреспондентские счета;

• открывают филиалы и отделения за рубежом;

• приобретают доли собственности в зарубежных банках;

• открывают факторинговые, лизинговые и т.п. компании. Цели внешнеэкономической деятельности банков: • предоставить максимум услуг клиентам-экспортерам/импортерам; • снизить риски международных сделок; • обеспечить банку валютный доход. Эти цели реализуются путем применения различных методов и инструментов, которые согласовываются экспортером и импортером во время заключения торгового контракта.

Способы платежа, используемые в международной практике: • авансовый платеж; • документарный аккредитив; • оплата после отгрузки; • документарное инкассо; • торговля по открытому счету.

Инструменты (методы расчета):

• чеки - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

• переводные векселя- это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В

- отличие от простого, в переводном векселе участвуют не два, а, как минимум, три лица:

- векселедатель (трассант), выдающий вексель; - плательщик (трассат), к которому обращен приказ произвести платеж по векселю; - векселедержатель (ремитент) — получатель платежа по векселю.

• почтовые, телеграфные, телексные платежные поручения; • международные денежные переводы (система SWIFT).

Международные расчеты производятся на основе общепризнанных международным сообществом правил.

Международная банковская деятельность охватывает:

· валютные операции;

· зарубежное кредитование;

· инвестиционную деятельность;

· международные платежи;

· международные расчеты;

· финансирование внешней торговли;

· страхование валютных и кредитных рисков;

· международные гарантии.

Рассмотрим два наиболее значимых с т.з. снижения риска международных торговых сделок метода платежа - документарное инкассо и документарный аккредитив.

Документарное инкассо - метод платежа (банковская расчетная операция), при которой банк по поручению клиента-экспортера получает причитающиеся ему денежные средства на основании представленных клиентом в банк товарно-расчетных документов.

1. Подписание контракта на поставку товара;

2. Экспортер предоставляет в банк инкассовое поручение и товарно-расчетные документы;

3. Банк проверяет правильность составления документов и передает их инкассирующему банку-корреспонденту;

4. Банк импортера передает импортеру документы против уплаты указанной в них суммы;

5. инкассирующий банк передает извещение об оплате банку экспортера;

6. Банк экспортера зачисляет средства на расчетный счет клиента и уведомляет его о получении платежа.

Документарный аккредитив - это обязательство банка предоставить согласованную контрагентами сумму в распоряжение продавца от имени покупателя в соответствии со строго определенными условиями.

Цель - снижение рисков внешнеэкономической сделки. Суть операции: Экспортер получает гарантию своевременного получения экспортной выручки, импортер осуществляет оплату по факту поставки.

Признаки аккредитива: • является денежным обязательством, исполнение которого происходит при условии предоставления предусмотренных в аккредитиве документов; • является сделкой, обособленной от внешнеэкономического контракта, в котором предусмотрена аккредитивная форма расчетов; • банк осуществляет платеж по аккредитиву от собственного имени, но по поручению своего клиента; • банк осуществляет платеж за счет собственных средств или средств клиента; • выставление аккредитива и платеж с аккредитива порождают цепь сделок между участниками кредитно-расчетных отношений.

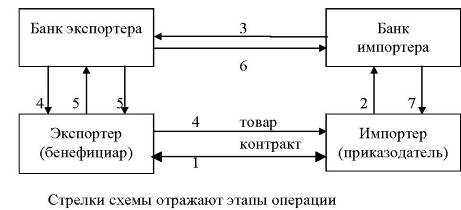

Порядок осуществления аккредитивной операции

1. Контракт.

2. Импортер в договоренные с экспортером сроки дает поручение своему банку об открытии (выставлении) аккредитива (заявления на открытые аккредитива)

3. Банк импортера просит банк экспортера открыть аккредитив в пользу соответствующего экспортера и сразу или в обусловленные сроки осуществляет покрытие, т.е. переводит сумму аккредитива (выставление аккредитива).

4. Экспортер, получив извещение (авизон) от своего банка и проверив условия аккредитива, направляет товар в адрес импортера и оформляет необходимые для получения платежа с аккредитива документы.

5. Экспортер передает в свой банк товаросопроводительные и другие документы, указанные в аккредитиве, и получает причитающуюся ему сумму платежа.

6. Товаросопроводительные и другие документы банк экспортера пересылает банку импортера.

7. Банк импортера передает полученные документы импортеру, которые дают ему право получить закупленный товар.

Наиболее важный критерий - отзывность аккредитива - предполагает деление на: • отзывные аккредитивы (может быть аннулирован или изменен без уведомления экспортера); • безотзывные аккредитивы - твердое обязательство банка, выгоден для экспортера и рискован для банка.

Похожие работы

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... каждому следующему этапу можно будет переходить, только получив реальные экономические результаты от предыдущих. 2. Роль банков в стабилизации экономики 2.1 БАНКОВСКАЯ СИСТЕМА, ЕЁ ФУНКЦИИ, ОСОБЕННОСТИ И АНАЛИЗ Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Национальный банк, ...

... картам, системы "банк-клиент"), повышает качество и быстроту обслуживания, способствует снижению затрат и операционных расходов. 2. Спектр банковских услуг коммерческого банка 2.1 Активные и пассивные операции коммерческого банка В коммерческих банках продукция представляет два основных раздела: услуги по пассивным и по активным операциям. Следовательно, банковский маркетинг является ...

... , а также единство всех элементов депозитной политики банка. Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных и оптимальных для данного этапа развития банка тактических приемов и методов ее реализации. К специфическим принципам депозитной политики ...

0 комментариев