Навигация

Оценка финансового состояния Заемщика

1. Оценка финансового состояния Заемщика

Оценка финансового состояния Заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения. С этой целью необходимо проанализировать динамику оценочных показателей, структуру статей баланса, качество активов, основные направления хозяйственно-финансовой политики предприятия.

При расчете показателей (коэффициентов) используется принцип осторожности, то есть пересчет статей актива баланса в сторону уменьшения на основании экспертной оценки. Для оценки финансового состояния Заемщика используются три группы оценочных показателей: коэффициенты ликвидности; коэффициент соотношения собственных и заемных средств; показатели оборачиваемости и рентабельности.

I. Коэффициенты ликвидности. Характеризуют обеспеченность пред-приятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Коэффициент абсолютной ликвидности К1 характеризует способность к моментальному погашению долговых обязательств и определяется как отношение денежных средств и высоколиквидных краткосрочных ценных бумаг к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей :

стр.260 + стр.253 (частично)

К1 = -------------------------------------------------------- (1)

Раз.Y (стр.690) - (стр.640 + стр.650)

Промежуточный коэффициент покрытия К2 характеризует способность предприятия оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства. К2 определяется как отношение:

стр.260 + стр.250 + стр.240

К2 = ---------------------------------------------------- (2)

Раз.Y (стр.690) - (стр.640 + стр.650)

Коэффициент текущей ликвидности К3 является обобщающим показателем платежеспособности предприятия, в расчет которого в числителе включаются все оборотные активы, в том числе и материальные:

Раз.II (стр.290)

К3 = -------------------------------------------------- (3)

Раз.Y (стр.690) - (стр.640 + стр.650)

II. Коэффициент соотношения собственных и заемных средств К4

Является одной из характеристик финансовой устойчивости предприятия и определяется как отношение собственных средств ко всей сумме обязательств по привлеченным заемным средствам:

Раз. III (стр. 490)

К4 = ------------------------------------------------------------------------- (4)

Раз.IY (стр.590) + Раз.Y (стр.690) - (стр.640 + стр.650)

III. Показатели оборачиваемости и рентабельности. Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации).

Показатели рентабельности определяются в процентах или долях.

Рентабельность продукции (или рентабельность продаж) К5:

прибыль от реализации стр.050 формы №2

--------------------------------, или К5 = ------------------------------ (5)

выручка от реализации стр. 010 формы №2

Основными оценочными показателями являются коэффициенты К1, К2, К3, К4 и К5. Другие показатели оборачиваемости и рентабельности используются для общей характеристики и рассматриваются как дополнительные к первым пяти показателям.

Оценка результатов расчетов пяти коэффициентов заключается в присвоении Заемщику категории по каждому из этих показателей на основе сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

Таблица 4

Разбивка показателей на категории в зависимости от их фактических значений

| Коэффициенты | 1 категория | 2 категория | 3 категория |

| К1 | 0,2 и выше | 0,15 - 0,2 | менее 0,15 |

| К2 | 0,8 и выше | 0,5 - 0,8 | менее 0,5 |

| К3 | 2,0 и выше | 1,0 - 2,0 | менее 1,0 |

| К4 | 1,0 и выше | 0,7 - 1,0 | менее 0,7 |

| К5 | 0,15 и выше | менее 0,15 | нерентаб. |

Формула расчета суммы баллов S имеет вид:

S = 0,11 * Категория К1 + 0,05 * Категория К2 + 0,42 * Категория К3 +

+ 0,21 * Категория К4 + 0,21 * Категория К5.

Значение S наряду с другими факторами используется для определения рейтинга Заемщика.

Таблица 5

Таблица расчета суммы баллов

| Показатель | Фактическое значение | Категория | Вес показателя | Расчет суммы баллов |

| К1 | 0,11 | |||

| К2 | 0,05 | |||

| К3 | 0,42 | |||

| К4 | 0,21 | |||

| К5 | 0,21 | |||

| Итого | х | х | 1 |

Для остальных показателей третьей группы (оборачиваемость и рентабельность) не устанавливаются оптимальные или критические значения ввиду большой зависимости этих значений от специфики предприятия, отраслевой принадлежности и других конкретных условий.

Оценка результатов расчетов этих показателей основана, главным образом, на сравнении их значений в динамике.

Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Для проведения такого анализа используются сведения, представленные Заемщиком, подразделением безопасности и информация базы данных.

На этом этапе оцениваются риски, связанные с банками, в которых открыты счета; деловая репутация (аккуратность в выполнении обязательств, кредитная история, участие в крупных проектах, качество товаров и услуг и т.д.); качество управления (квалификация, устойчивость положения руководства, адаптивность к новым методам управления и технологиям, влиятельность в деловых и финансовых кругах).

Заключительным этапом оценки кредитоспособности является определение рейтинга Заемщика, или класса.

Устанавливается 3 класса заемщиков:

первого класса - кредитование которых не вызывает сомнений;

второго класса - кредитование требует взвешенного подхода;

третьего класса - кредитование связано с повышенным риском.

Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков.

Сумма баллов S влияет на рейтинг Заемщика следующим образом:

S = 1 или 1,05 - Заемщик может быть отнесен к первому классу кредитоспособности;

S больше 1,05, но меньше 2,42 - соответствует второму классу;

S равно или больше 2,42 - соответствует третьему классу.

Далее определенный таким образом предварительный рейтинг корректируется с учетом других показателей третьей группы и качественной оценки Заемщика. При отрицательном влиянии этих факторов рейтинг может быть снижен на один класс.

В связи с тем, что методика оценки кредитоспособности заемщика в ОСБ №8614 СБ РФ основывается в основном на анализе относительных показателей финансово-хозяйственной деятельности, может быть предложена методика оценки кредитоспособности заемщика, которая основывается на классе кредитоспособности заемщика, для чего каждому показателю представленному ниже присваивается определенное количество баллов и в конце определяется класс кредитоспособности заемщика (приложение 2).

Значения класса кредитоспособности представлены в таблице 6.

Таблица 6

Значения класса кредитоспособности

| Класс кредитоспособности заемщика | Общая сумма баллов |

| Класс А -Заемщик надежный | больше 181 |

| Класс Б - Заемщик с небольшим риском | от 140 – 180 |

| Класс В-Заемщик со средним риском | от 100 – 139 |

| Класс Г-Заемщик с высоким риском | от 80 – 99 |

| Класс Д-Заемщик с полным риском | меньше 80 |

Этапы реализации методики оценки кредитоспособности заемщиков - юридических лиц:

1. Изучение общей характеристики заемщика, (репутация, история бизнеса, характеристика деловой активности, связи с потребителями продукции и поставщиками продукции, состав учредителей и их стабильность, возвращение предыдущих кредитов, местонахождение заемщика, и так далее).

2. Анализ финансового положения заемщика (способность заемщика получать средства по всем видам деятельности и рассчитываться по своим обязательствам, в том числе по долгосрочным обязательствам).

3. Анализ эффективности кредитной операции или инвестиционного проекта (окупаемость проекта, денежный поток по конкретному проекту, желание заемщика использовать в проекте, который кредитуется, собственный капитал, характер рынка, условия реализации товаров, перспективность развития отрасли.

2.2. Методики оценки кредитоспособности физических лицВ настоящее время в российской экономике наблюдается стабилизация, постепенное увеличение жизненного уровня населения. Это способствует более оптимистичному взгляду на будущее. Складывающаяся ситуация явилась одной из основных причин развития рынка кредитования частных лиц: выдачи потребительских кредитов, автокредитования, ипотечного кредитования, образовательного кредитования, кредитования при помощи пластиковых карт. При этом нужно принимать во внимание, что кредитование всегда связано с риском.

В мировой практике существует ряд направлений кредитования физических лиц. Несомненно, самым перспективным является рынок ипотечного кредитования. В большинстве банков уже есть свои собственные наработки в данной области, выраженные в виде программ ипотечного кредитования. Но доходность здесь небольшая, поскольку кредитование не имеет массовый характер. Деятельность в данной области связана с большим количеством рисков, касающихся в основном длительности периода кредитования. Поэтому стоимость кредитной услуги очень велика. Для привлечения клиентов необходимо, в первую очередь, снижение процентной ставки за счет исключения из нее риска неплатежа. Для этого банки должны отсечь «плохих» заемщиков и предупредить случаи невозврата и, соответственно, дополнительные расходы с этим связанные.

Автокредитование по доходности стоит на первых позициях данного рынка. В настоящее время в России 15 – 20% всех автомобилей реализуется с помощью кредитов, а в некоторых автосалонах в кредит приобретается до 70% автомобилей. Как правило, автомобиль же и используют в качестве залога. Но даже в такой ситуации недобросовестный заемщик, ввиду отсутствия регистрации залога – движимого имущества, вполне может повторно заложить или продать автомобиль.

Кредитование товаров длительного пользования берет своей массовостью. Большинство кредитов данной области не превышают 10000 рублей. В случае же мошенничества или дефолта заемщика банк должен нести затраты соизмеримые с суммой кредита. Данная проблема возникла в начале 2005 г. в отечественных коммерческих банках, где доля проблемных займов достигла 25% в портфелях потребительского кредитования. Практика перекладывания рисков на заемщиков в данном случае может помочь только на первых порах. В условиях конкуренции выиграет тот, кто минимизирует риски, опять же достоверно определив, какой клиент 'хороший', а какой 'плохой' и предложит заемщикам более выгодные условия.

Таким образом, базовым вопросом кредитования физических лиц является достоверная классификация потенциальных заемщиков на 'хороших' и 'плохих'. Рассмотрим используемую в мире практику такой оценки, а также проблемы на пути ее применения в нашей стране.

Наибольшее распространение в мире получила скоринговая система классификации на основе бальных оценок. В основе скоринга лежит принцип формализации знаний экспертов определенным способом. Консервативность банкиров донесла данный принцип оценки до наших дней. Сейчас существуют куда более прогрессивные способы добычи и формализации знаний (Data Mining). Даже если самого эксперта нет, то, основываясь не на опыте, а на статистических данных, им станет, например, дерево решений, что будет наглядно показано далее.

На данный момент банки находятся в невыгодном положении (приложение 3). С одной стороны, необходимо осваивать рынок потребительского кредитования, а с другой стороны с этим процессом связаны слишком высокие риски, которые зачастую перекладываются на заемщиков, что явно не способствует стимулированию спроса на кредиты. Также не известно, когда освещенные здесь проблемы будут должным образом урегулированы с правовой точки зрения.

В такой ситуации банк, решившийся на освоение данного рынка должен иметь несколько вещей:

- консолидированную информацию о клиентах, представленную в унифицированном виде. Информация должна периодически пополняться данными из всех филиалов банка. Такое хранилище будет исполнять функцию кредитного бюро;

- достоверный способ классификации (достоверность должна быть более 90%) потенциальных заемщиков и отсечение 'неблагонадежных'. Этот способ позволит снизить риски невозврата к минимуму, что позволит выдавать более дешевые кредиты и, соответственно, привлечет больше заемщиков. При этом значительно увеличится прибыль от кредитования физических лиц.

Модель классификации заемщиков должна иметь свойства тиражируемости и адаптации к состоянию рынка, к каждому филиалу банка. Т.е. построенная, основываясь на общих закономерностях, модель должна корректироваться под частные, присущие каждому филиалу особенности. Это позволит учесть местные особенности, что еще больше позволит снизить риск.

На данный момент банки в той или иной степени имеют наработки по каждому из этих пунктов, но методики, заложенные в их основе либо слишком инертны, чтобы адекватно реагировать на динамику рынка, либо слишком дороги (предлагаемые зарубежные решения сопоставимы с доходами от потребительского кредитования в сегодняшнем виде). Именно поэтому так дороги кредиты и не так велик спрос на них. Увеличение же достоверности и снижение стоимости позволит отказаться от практики переноса рисков и затрат на заемщиков. Тогда в выигрыше окажутся все – и банки, сохраняя удельную прибыльность на прежнем уровне, и заемщики, привлеченные более выгодными условиями. Все это становится более актуальным в виду будущего бурного роста рынка потребительского кредитования и будущей конкуренции.

Для достижения этих целей банки привлекают высокооплачиваемых экспертов. Но их мало и им порой физически не хватает времени успевать везде. Поэтому также актуальным является вопрос формализации знаний экспертов и их тиражирование.

Задачи подобного рода легко решаются на базе платформы Deductor. Механизмы Deductor позволяют как создать консолидированное хранилище информации о заемщиках, обеспечивая к тому же и непротиворечивость хранимой информации, так и формализовать знания экспертов, создав модели классификации заемщиков с достоверностью более 90%. Причем модель позволит принять решение о выдаче кредита или отказе практически мгновенно. Так можно поставить потребительское кредитование на поток. Это тем более актуально ввиду предстоящего онлайн кредитования и массового использования кредитных карт.

Большинство банков уже имеют достаточно статистики по кредитованию физических лиц. Для построения достоверной модели достаточно информации за 3 – 4 года. Тем более, модели имеют возможность периодически перестраиваться, учитывая динамику рынка (новые данные).

Подытоживая все сказанное выше, можно с уверенностью говорить о готовности Банка Марий Эл к использованию передовых методик оценки кредитоспособности физических лиц. Осталось лишь консолидировать накопленные данные и формализовать опыт экспертов в рамках единой архитектуры. Это с успехом позволяет сделать аналитическая платформа Deductor. В виду этого, интересно будет рассмотреть основные принципы формирования такой системы на одном из примеров оценки кредитоспособности физических лиц. В нем будут видны преимущества заложенных в платформе методик относительно используемых в настоящий момент (скоринг, экспертные оценки и т.п.).

Прежде чем приступить к описанию решения необходимо осветить некоторые аспекты методики анализа с использованием механизмов Data Mining. Итак, задача заключается в построении модели оценки (классификации) потенциальных заемщиков. Решение задачи также должно обладать большой достоверностью классификации, возможностью адаптации к любым условиям, простотой использования модели.

Пользуясь приведенной выше методикой, была предложена гипотеза о том, какие факторы влияют на кредитоспособность человека. По мнению экспертов, по этим факторам можно учесть суммарный риск. Тем самым должно достигаться и отнесение потенциального заемщика к способным вернуть кредит или не способным.

Предложенные факторы представлены в таблице 7.

Таблица 7

Факторы, влияющие на кредитоспособность

| Е | Некоторые факторы категории |

| Информация о семейном положении | Состояние в браке, количество детей… |

| Регистрационная информация | Прописка, срок проживания по данному адресу… |

| Информация о занятости | Специальность, сфера деятельности предприятия… |

| Информация о финансовом положении | Зарплата, другие начисления и удержания… |

| Информация по обеспеченности | Имущество, ценные бумаги… |

| Информация о кредитной истории | Количество прошлых кредитов, текущие обязательства… |

Согласно предложенной гипотезе, данные факторы были собраны и консолидированы в хранилище данных Deductor Warehouse. Методология хранилища такова, что информация хранится в процессах, каждый процесс имеет определенный набор измерений и фактов. Т.е. процесс реализован по стандартной схеме “Звезда”, в центре которой хранятся факты, а измерения являются лучами. В данном случае процесс отображает выдачу кредита заемщику. Наиболее ценной информацией процесса является статус кредита. Хороший кредит – тот, который заемщик вернул в срок и в полном объеме, плохой – обратная ситуация.

При построении модели оценки кредитоспособности огромную помощь эксперту окажет разнообразная аналитическая отчетность. Поскольку данные в хранилище представлены в многомерном виде, то, несомненно, наиболее удобно получать отчетность в виде набора срезов данных – кросс–таблиц.

В основном берут кредит лица до 30 лет, от 30 до 50 менее активно, от 50 до 70 практически не берут. Видимо, условия кредитования не устраивает лиц, старше 30 лет в большинстве случаев. Банку, для привлечения данной категории лиц придется менять условия кредитования (например, уменьшить плату за кредит). Если анализировать причину такого количества отказов в выдачи кредитов, то выяснится, что потенциальные заемщики неадекватно оценивали свои возможности по погашению кредита (это наглядно видно на самоорганизующихся картах далее).

В Deductor 4 в OLAP-кубе с помощью инструмента 'селектор' можно агрегировать факты по какому-либо измерению, оставляя только те объекты, которые соответствуют указанному условию. Например, можно объединить сумму кредитов по возрастам заемщиков, оставив только тех, которые в сумме берут 50% кредитов. Так подтверждается популярность кредитования среди молодежи. Это небольшой пример применения аналитической отчетности. На практике можно таким образом анализировать любую информацию о заемщиках, имеющуюся в хранилище в произвольных разрезах.

Сегментация заемщиков.

Каждый заемщик обладает определенным набором атрибутов (факторов). Для анализа рынка необходимо в первую очередь понять общую картину. Кто берет кредиты, зачем, какие существуют причины отказов в выдаче кредитов или причины несостоятельности. Для этого необходимо наглядное представление всех имеющихся данных. Такую задачу можно решить с помощью построения самоорганизующихся карт, показывающих распределение заемщиков по характеристикам 'Сумма кредита', 'Срок кредита', 'Цель кредитования', 'Среднемесячный доход', 'Количество иждивенцев' и 'Возраст'. После сегментирования можно узнать, какие именно сегменты являются наиболее активными, какие приносят наибольшую прибыль и где находятся наиболее лояльные клиенты, выделить характерные для них признаки.

Итак, 0 сегмент – самый большой, представляет всех заемщиков старше 30 лет. Это наиболее консервативная часть всех заемщиков, поэтому ей присущи сходные черты и, следовательно, необходим одинаковый подход при оказании им услуг кредитования, а также их классификации. Заемщики же моложе 30 лет делятся еще на 4 сегмента:

| 1 сегмент – более состоятельные молодые семьи, желающие обустроить свое жилье. Причем верхняя часть сегмента – проблемные заемщики, неадекватно оценивающие свои возможности. |

| 2 сегмент – работающие студенты. |

| 3 сегмент – Заемщики, приобретающие в кредит дешевые товары. |

| 4 сегмент – группа заемщиков, берущая кредит на ремонт. |

| 5 сегмент – Заемщики, получающие в кредит образование и различные услуги. |

Кластеризация показала, что на рынке кредитования физических лиц существуют не только различные направления (кредитование товаров, образовательные кредиты), но и различные сегменты заемщиков, пользующиеся одним и тем же видом услуг. Следовательно, для каждой такой группы необходим свой способ классификации на 'хороших' и 'плохих' заемщиков. Очевидно, что, даже анализируя отдельный сегмент рынка, доминируют те или иные факторы в зависимости от ситуации. В рассматриваемой далее модели будет показано, что при определенных условиях большую роль играет наличие собственности у кредитора, при других его образование или срок работы на предприятии. Т.е. модель классификации получается весьма гибкая. Тем не менее, существуют такие факторы, влияние которых на принятие решения о выдаче кредита мало меняется от остальных условий. Это сумма кредита, срок кредита, среднемесячный доход и среднемесячный расход.

Исходя из данных предыдущего анализа, можно выделить несколько групп заемщиков, берущих в кредит товары длительного пользования: кредиты на небольшие суммы, средние и значительные и проанализируем некоторые из них. Выделим из полученных сегментов группу заемщиков, берущих небольшие кредиты на приобретение товаров. Построим для этой группы дерево решений. Входными параметрами будут факторы, влияющие на кредитоспособность согласно выдвинутой гипотезе. Выходом же дерева будет решение о выдаче кредита или отказе.

Заметим, что дерево само отсекло незначащие и мало влияющие на результат факторы, оставив среднемесячный доход, расход и срок кредита. Это можно учесть при экспресс кредитовании наиболее дешевых товаров.

Перейдем непосредственно к классификации потенциальных заемщиков с помощью одной из построенных моделей. Для этого также используется инструмент 'Что-если'. В нем конечный пользователь задает входные факторы – анкетные данные, а результатом является оценка его кредитоспособности (0 – заемщик наверняка не вернет кредит, 1 – наверняка вернет). Более продуктивным будет групповой анализ данных о потенциальных заемщиках. Принцип его проведения такой: из хранилища извлекаются данные о лицах, обратившихся за кредитом в последнее время. Согласно этим данным, для каждого клиента автоматически подбирается одна из построенных моделей оценки кредитоспособности. Через модели прогоняются все данные. Затем результаты анализа экспортируются на сторону в виде отчета. Т.е. система регулярно сама выдает оценку потенциальных заемщиков.

Таким образом, в данном разделе работы была освещена тема потребительского кредитования с позиции проблем, возникающих у банков при освоении данного рынка, в основном касающиеся правовых аспектов и аспектов снижения риска. Также было продемонстрировано решение проблем оценки кредитоспособности заемщиков в сегодняшней действительности при помощи инструментов Data Mining платформы Deductor. В рамках данной задачи был реализован сценарий, заключающий в себе консолидацию данных из сторонней системы, прогон данных через построенную модель, экспорт результатов оценки кредитоспособности на сторону.

Основные преимущества системы:

- гибкая интеграция с любыми сторонними системами, т.е. получение информации для анализа и перенос результатов не вызывает проблем;

- консолидация информации о заемщиках в специальном хранилище данных;

- широкий спектр инструментов анализа, т.е. обеспечение возможности эксперту выбрать наиболее подходящий метод на каждом шаге обработки. Это позволит наиболее точно формализовать его знания.

Таким образом, для эффективного формирования кредитного портфеля Банку Марий Эл необходимо взять на вооружение передовые технологии добычи знаний и применить их для оценки потенциальных заемщиков. Благодаря этому можно будет не бояться предстоящей конкуренции на этом рынке. Подготовка решения данного вопроса сейчас позволит обкатать саму процедуру и в дальнейшем избежать ошибок и расходов в связи с массовым применением таких подходов в дальнейшем.

Глава 3. Анализ кредитоспособности заемщика ОСБ Марий Эл

№ 8614

3.1. Анализ деятельности отдела кредитованияКредитный отдел является структурным подразделением Банка Марий Эл СБ РФ и в работе руководствуется Законом РФ «О банках и банковской деятельности», Уставом Сбербанка РФ, инструкциями. Структура и штаты, а также освобождение от должностей производит управляющий отделением.

Кредитный отдел проводит изучение и подготовку материалов по выдаче кредитов, обеспечения своевременного возврата выданных кредитов, изучает кредитные риски и определяет механизм страхования банковских кредитных операций, распределяет кредитные ресурсы по видам ссуд и заемщикам, исходя из кредитного потенциала банка, заключает кредитные договора, проверяет кредитоспособность клиента.

Цель отдела - организация долгосрочного, среднесрочного и краткосрочного кредитования населения, юридических лиц, организаций и предприятий.

Задачи и функции отдела:

- кредитование населения, юридических лиц, организаций и предприятий;

- обеспечение ссудозаёмщиками основных принципов кредитования (целевое использование, срочность, возвратность, платность)

- контроль совместно с экономическим отделом и отделами бухгалтерского учета и отчетности за использованием ресурсов для кредитования;

- осуществление контроля за целевым использованием кредитов, составлением установленной отчетности по кредитованию;

- осуществление контроля за оборачиваемостью ссудного фонда;

- рассмотрение писем, заявлений и жалоб клиентов по вопросам выдачи и возврата ссуд;

- проводит консультативную работу по вопросам кредитования среди населения и работников отделения.

Предоставление отделением Марий Эл кредитов юридическим лицам и предпринимателям без образования юридического лица происходит в соответствии с разработанным «Порядком кредитования юридических лиц в учреждениях ЦБ РФ». Данный Порядок разработан в дополнение к Регламенту Сбербанка России по кредитованию юридических лиц № 285-2-р от 29.09.2000г. и Регламенту по финансированию инвестиционных проектов № 479-р от 05.02.1999г.

Банк предоставляет кредиты в рублях, иностранной валюте, а также кредиты с применением векселей Сбербанка России с учетом лимитов и ограничений.

В работе по подготовке и проведению операций по кредитованию юридических лиц помимо отдела кредитования участвуют следующие подразделения Банка: отдел безопасности и защиты информации; юридический отдел Банка; ОПЕРО Банка; бухгалтерия Банка.

Кредитование юридических лиц в Банке осуществляется в следующем порядке:

1. Этап предварительной проверки и анализа кредитоспособности заемщика. На данном этапе происходит:

1.1. предварительная беседа с клиентом, в ходе которой Банк получает информацию о Заемщике, испрашиваемом кредите, знакомит клиента с условиями кредитования;

1.2. предоставление клиентом заявки на получение кредита;

1.3. проверка наличия обеспечения по кредиту. В качестве обеспечения Банк принимает: ценные бумаги, транспортные средства, оборудование, товар- но-материальные ценности, объекты недвижимости, поручительства платежеспособных предприятий и организаций;

1.4. страхование в пользу Банка переданного в залог имущества от рисков утраты, повреждения или недостачи в страховых компаниях, утвержденных Сбербанком России;

1.5. рассмотрение заявки службами Банка: кредитный работник проводит анализ финансово-хозяйственной деятельности заемщика в динамике;

1.6. подготовка заявки на кредитный комитет. По итогам комплексного анализа представленного материала кредитный работник составляет заключение о возможности предоставления кредита, после чего составляется комплект документов на кредитный комитет Банка, который рассматривает вопрос о предоставлении кредита.

2. Этап принятия решения о выдаче (отказе в выдаче) кредита.

Решение о выдаче кредита принимается кредитным комитетом Банка в соответствии с регламентом его работы.

3. Этап оформления документов на выдачу ссуды и перечисления средств заемщику.

4. Этап контроля за выделяемыми кредитными ресурсами. Сопровождение кредита.

5. Мероприятия по предупреждению возникновения просроченной задолженности. По кредитам в обязательном порядке устанавливается ежемесячный график погашения основного долга. Погашение кредита и уплата процентов производится платежным поручением Заемщика с его расчетного счета.

6. Закрытие кредитного дела. Задолженность по кредиту считается полностью погашенной с момента погашения основного долга, оплаты всех процентов, штрафных и иных платежей, начисленных в соответствии с условиями договора. После полного погашения задолженности Заемщик направляется письменное уведомление об отсутствии задолженности по кредиту, кредитное дело считается закрытым и формируется для сдачи в архив.

Перед рассмотрением вопроса о кредитовании работники Банка Марий Эл должны сформировать общее представление про потенциального заемщика. В первую очередь, про его репутацию, честность и порядочность. Если заемщик ранее не был известен, то уже при первом собеседовании с ним, необходимо убедиться в том, что заемщик заслуживает доверия, является профессионалом, разбирается в финансовых вопросах и может дать гарантии своевременного погашения ссуды Определение рисков проводится специалистами соответствующих служб банка (службами безопасности банка, юрисконсультами и кредитными).

Для получения кредита Заемщик-физическое лицо предоставляет следующие документы в двух экземплярах (оригинал и копию):

заявление с нотариально удостоверенным согласием всех совершеннолетних членов семьи;

паспорт Заемщика или заменяющий его документ (предъявляются);

справку с места жительства о составе семьи;

справки с места работы заемщика и совершеннолетних членов семьи, а также поручителей о доходах и размерах производимых удержаний за 12 предшествующих месяцев;

декларацию о полученных за предыдущий год доходах, заверенную налоговой инспекцией;

паспорта (заменяющие документы) поручителей и залогодателей;

при необходимости другие документы.

После проверки представленных документов и принятия решения о выделении кредита заявителю один экземпляр документов (оригинал) и решение передаются в Банк для проведения работы по оформлению и выдаче кредита. Срок кредитования физических лиц может быть различным и определяется индивидуально для каждого заемщика в зависимости от цели использования кредитных ресурсов.

Процентные ставки по предоставляемым кредитам зависят от срока кредитования, сущности кредитуемого проекта, возникающих при его реализации рисков, и формируются под воздействием общеэкономической ситуации, стоимости привлеченных ресурсов, величины ставки рефинансирования ЦБ РФ. Предоставление кредитов осуществляется только при наличии обеспечения их возврата. Рассматриваются различные виды обеспечения: залог, гарантии и поручительства.

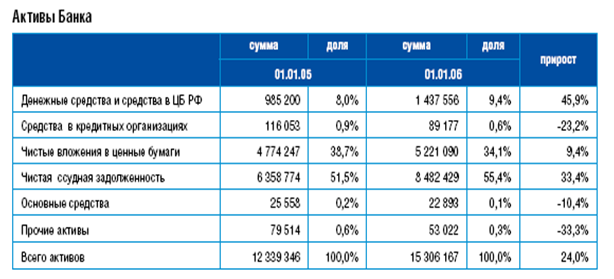

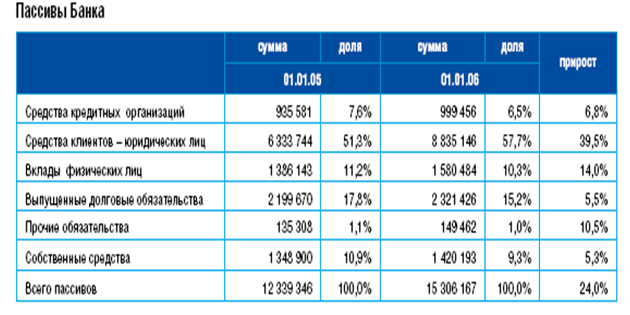

3.2. Анализ кредитной политики банкаАктивы банка представляют собой размещение привлеченных средств и прибыль банка напрямую зависит от эффективности их использования. Следует заметить, что кроме прибыли активы должны обеспечивать высокую степень ликвидности баланса, т.е. способности банка своевременно расплатиться по своим обязательствам.

Рассмотрим состав и структуру активов ОСБ Марий Эл №8614.

Таблица 8

Структура активов, %

| Активы | 2004 г. | 2005 г. | 2006 г. |

| Денежные и краткосрочные средства | 20,3 | 1,2 | 2,8 |

| Обязательные резервы по счетам в ЦБ РФ | 4,3 | 4,5 | 3,1 |

| Ссуды и авансы банкам | 1,5 | - | - |

| Ссуды и авансы клиентам | 31,4 | 19,5 | 9,2 |

| Долговые обязательства | 0,8 | 0,8 | 0,6 |

| Ценные бумаги | 8,3 | 19,9 | 26,7 |

| Затраты на собственные нужды | 33,3 | 54,0 | 57,3 |

| Прочие активы | 0,1 | 0,1 | 0,3 |

| Итого активов | 100 | 100 | 100 |

Высоколиквидные активы составляют менее 3% от суммы всех активов ОСБ Марий Эл №8614. Касса и остатки на счетах в Центральном банке, т.е. наиболее ликвидные активы, составляют 6% на 2006 г., что позволяет обеспечить высокую мгновенную ликвидность.

Основную массу прибыли должно обеспечивать коммерческое кредитование предприятий. Однако удельный вес кредитов значительно сократился с 31,4% в 2005 г. до 19,5% в 2005 г. и 9,2% в 2006 г. Коммерческие кредиты составляют более 90% величины срочных активов.

Во все времена кредитование составляло основу банковской деятельности. В отчетном периоде ОСБ Марий Эл №8614 предоставляло кредиты юридическим и физическим лицам в рублях и иностранной валюте.

За 2006 год объем предоставленных ОСБ Марий Эл №8614 кредитов составил 224,3 млн. руб. Кредиты были направлены на приобретение оборудования, недвижимости, сырья и материалов, а также проведение экспортно-импортных операций.

Стремясь максимально удовлетворить потребности клиентов в заемных средствах, ОСБ Марий Эл №8614 предлагает достаточно большой набор инструментов коммерческого кредитования для целевого финансирования торговых сделок, пополнения оборотного капитала заемщиков и осуществления капитальных вложений. Однако, как видим, коммерческому кредитованию в ОСБ Марий Эл №8614 в 2006 гг. не уделяется большое внимание.

Характерной особенностью кредитного портфеля ОСБ Марий Эл №8614 в рассматриваемый период стало повышение степени его диверсификации в отраслевом разрезе. Ниже представлена структура кредитного портфеля по отраслям экономики (табл. 9).

Таблица 9

Структура кредитного портфеля по отраслям экономики (%)

| Отрасль | 2004 г. | 2005 г. | 2006 г. |

| Сельское хозяйство | 34 | 28 | 19 |

| Строительство | 16 | 22 | 24 |

| Государственные организации | 18 | 18 | 19 |

| Торговля | 13 | 10 | 13 |

| Связь | 6 | 10 | 11 |

| Производство | 3 | 8 | 10 |

| Прочее | 10 | 4 | 4 |

| ИТОГО | 100 | 100 | 100 |

Как видим, значительная часть кредитного портфеля направлена на финансирование реального сектора экономики, а также на финансирование торговли, как наиболее динамично развивающейся отрасли. С выдачей кредита взаимодействие специалистов предприятия и кредитных инспекторов не прекращается. Все возникающей проблемы, влияющие на способность предприятия вернуть кредит, они стараются решать совместными усилиями.

ОСБ Марий Эл №8614 занимается предоставлением кредитов предприятиям различных отраслей, в том числе и аграрного сектора. Эти кредиты также предоставляются под невысокие проценты. Это также оказало влияние на величину чистой доходности.

Основная цель кредитной политики ОСБ Марий Эл №8614 состоит:

- во-первых, в удовлетворении потребностей клиентов в оборотном и инвестиционном капитале,

- во-вторых, в обеспечении высокодоходного размещения своих пассивов при условии допустимых кредитных рисков.

Высокая доля коммерческих кредитов в активе банка требует соответствующих резервов, поэтому доля резервов на возможные потери по ссудам в ОСБ Марий Эл №8614 составляет 1,2%.

Динамика кредитных вложений свидетельствует о стабильности кредитных вложений, наиболее стабильное положение ОСБ Марий Эл №8614 в 2005 году на рынке финансовых услуг обусловило рост данного показателя.

Таблица 10

Структура краткосрочных кредитов

| Показатели | Сумма, руб. | Удельный вес, % | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |

| Краткосрочные кредиты, всего в т.ч. | 58 694 053 | 78 005 403 | 7713666 | 100 | 100 | 100 |

| в инвалюте | 2 260 608 | 470 185 | 0 | 3,9 | 0,6 | - |

| государственным предприятиям и организациям | 9252617 | 8148811 | 3 892 483 | 15,8 | 10,4 | 50,5 |

| кооперативам | 45733 254 | 67140833 | 50400 | 77,8 | 86,1 | 0,6 |

| гражданам- предпринимателям | 0 | 0 | 1 450 183 | - | - | 18,8 |

| гражданам - на потребительские цели | 1 447 574 | 2 245 575 | 2 320 601 | 2,5 | 2,9 | 30,1 |

Кредитный портфель в 2005 г. был увеличен за счет выданных кредитов юридическим лицам (кооперативам).

В 2006 г. кредитные вложения были низкими в связи с тем, что были установлены более жесткие требования по выдаче кредитов, а именно, большое внимание уделялось залогу, предоставляемому клиентам, жесткие лимиты кредитования. В 2006 г. ОСБ Марий Эл №8614 стал практиковать выдачу кредитов гражданам-предпринимателям.

По счетам банка можно определить более подробно, какие кредиты банк предоставляет заемщикам. За 2004-2006 гг. растет объем предоставленных кредитов негосударственным коммерческим предприятиям и организациям, коммерческим предприятиям и организациям, находящимся в государственной собственности, потребительские кредиты физическим лицам и другие.

Приведенные данные в табл. 10 характеризует об уменьшении выдачи краткосрочных кредитов юридических лиц в 2006 г. на 58% по сравнению с 2004 г., что в свою очередь ведет к сокращению получения доходов и размещению средств банка. В ОСБ Марий Эл №8614 значительно большими темпами растет величина предоставленных средств гражданам (на 60,3% в 2006 г. по сравнению с 2004 г.).

Кредитные ресурсы ОСБ Марий Эл №8614 формируются за счет собственных средств (за исключением стоимости приобретенных им основных фондов, вложений в доли участия в уставном капитале банков и других юридических лиц и иных иммобилизованных средств), а также средств юридических лиц, находящихся на их счетах в ОСБ Марий Эл №8614, вкладов физических лиц, привлеченных на определенный срок и до востребования, кредитов полученных в других банках и иных привлеченных может использоваться прибыль банка, нераспределенная в течение финансового года.

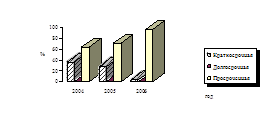

В структуре ссудной задолженности ОСБ Марий Эл №8614 (рис. 1) преобладают краткосрочные кредиты. В 2004-2006 гг. их объем снизился с 36,2% до 3,4%, в то время как долгосрочная задолженность составляла менее 1%. За анализируемый период резко возросла величина просроченной ссудной задолженности с 63,3 до 96,6% в структуре общей задолженности.

Рис. 1. Структура кредитного портфеля ОСБ Марий Эл №8614

Созданный же в это время резерв на возможные потери по ссудам в ОСБ Марий Эл №8614 покрывает лишь часть этой задолженности: в 2004 г. - 5,6%, в 2005 г. - 56,8%, в 2006г. - 42,7%.

Величина кредитных вложений определяется объемом собственных и привлеченных средств. Однако в соответствии с принципом регулирования деятельности банка вся сумма этих средств, даже если из нее исключить стоимость зданий, сооружений и другие материальные ресурсы, не может быть использована для кредитования. Поэтому одной из задач банка является определение объема эффективных вложений.

Основной источник доходов Банка Марий Эл - это доходы, получаемые от выдачи кредитов и вложения средств в кредитные организации.

Для банка за 2004-2006 гг. выдача кредитов была убыточна, и этот убыток был покрыт за счет прибыли от остальных операций (в частности, от операций с ценными бумагами и за счет полученных штрафов). В целом же наиболее доходными (высокорентабельными) для банка в 2004 - 2006 гг. были операции по размещению средств в кредитных организациях.

Основными видами предоставляемых кредитов Банком Марий Эл для предприятий и организаций являются кредитная линия и возобновляемая кредитная линия. Наибольший удельный вес в ссудах для финансирования основного капитала составляют срочные ссуды (более 80%).

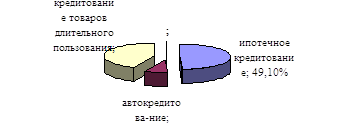

На рис. 2 представлена структура выдаваемых кредитов Банком Марий Эл физическим лицам по целям в 2006 г.

Рис. 2. Структура ссуд физическим лицам по целям предоставления кредита

Анализ структуры кредитного портфеля банка показывает, что основная масса денежных средств вложена в кредиты, предоставленные органам исполнительной власти, фирмам занимающимся торгово-посреднической деятельностью, пищевой промышленностью, сельским хозяйствам, строительством. Срок предоставления кредита не более одного года. Все кредиты обеспечены залогом. В отчетном году банком была проведена большая работа по сокращению просроченной ссудной задолженности.

Таким образом, приоритетным направлением работы ОСБ Марий Эл №8614 в 2004-2006 годах оставалось кредитование. По данным табл. 18 видно, как изменяется сумма кредитных средств, предоставленных банком предприятиям и организациям, населению.

В 2006 г. сумма задолженности по предоставленным кредитам по сравнению с 2005 годом увеличивается на 9%, а с 2004 годом - увеличивается почти в 2 раза. Темпы роста кредитов отстают от темпов роста активов как в 2005 году, так и в 2006 году.

Однако доходы от кредитных операций отставали от роста общей суммы доходов ОСБ Марий Эл №8614 как в 2005 году по сравнению с 2004 годом, так и в 2006 году по сравнению с 2005 годом. При этом доля доходов от кредитных операций ежегодно за анализируемый период снижается. Данное снижение удельного веса доходов от кредитных операций при значительном росте объемов размещения ресурсов в кредиты объясняется в основном снижением процентных ставок кредитования в связи со снижением ставки рефинансирования ЦБ РФ и усилением конкуренции банков.

ОСБ Марий Эл №8614 необходимо не только активизировать свою кредитную деятельность, но и улучшать качество кредитов. Об увеличении выдачи кредитов будет свидетельствовать и значение показателя соотношения суммы кредитов и суммы вкладов, депозитов и средств на счетах клиентов, улучшение ликвидности активов банка.

Похожие работы

... срок анализ денежного потока проводится не только на основе данных за истекший период, но и на основе прогнозных данных на планируемый период[19]. 2.2 Модели оценки кредитоспособности заемщиков, основанные на методах комплексного анализа В случае использования математических моделей не учитывается влияние «качественных» факторов при предоставлении банками кредитов. Эти модели лишь отчасти ...

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

... по оценке кредитоспособности хозяйственных организаций [3]. 1.2 Методики оценки кредитоспособности заемщика К настоящему времени коммерческими банками были опробованы разные системы оценки кредитоспособности заемщиков. Системы отличаются друг от друга числом показателей, применяемых в качестве составных, а также различными подходами к самим характеристикам и приоритетностью каждой из них. ...

... ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют: финансовые коэффициенты, анализ денежного потока, оценку делового риска. В США для оценки кредитоспособности потенциального заемщика и, следовательно, минимизации кредитного риска используют подход, получивший название 6«С», в основе которого лежат следующие критерии оценки ...

0 комментариев