Навигация

Оценка кредитоспособности заемщика

ВВЕДЕНИЕ 2

глава 1. общая характеристика ОСБ Марий Эл №8614 3

1.1. Основные функции, цели деятельности ОСБ Марий Эл №8614 3

1.2. Динамика основных финансово-экономических показателей 5

Глава 2. методические основы оценки кредитоспособности заемщика 12

2.1. Система показателей определения кредитоспособности заемщика – юридического лица 12

2.2. Методики оценки кредитоспособности физических лиц 18

глава 3. анализ кредитоспособности заемщика ОСБ Марий Эл № 8614 27

3.1. Анализ деятельности отдела кредитования 27

3.2. Анализ кредитной политики банка 31

3.3. Процесс кредитования ЗАО «Марийское» и анализ его кредитоспособности 38

Выводы и предложения 51

Список литературы 54

ПРИЛОЖЕНИЯ 56

ВВЕДЕНИЕ

Устойчивый экономический рост страны во многом определяется активным участием банковской системы в инвестиционном процессе, и прежде всего в кредитовании реального сектора. Учитывая нынешнее состояние банковской сферы России, динамичное развитие ее экономики довольно проблематично. Основные проблемы российской банковской системы - недокапитализация, высокий кредитный риск и отсутствие «длинных» пассивов - являются причинами того, что кредиты реальному сектору составляют лишь 12% от ВВП при 60 % в западных странах.

![]() Современная банковская система - это одна из важнейших структур рыночной экономики. Продолжающееся повышение роли банковского сектора в развитии российской экономики и расширение масштабов банковского кредитования предприятий и населения сопровождаются повышением стабильности и надежности кредитных организаций.

Современная банковская система - это одна из важнейших структур рыночной экономики. Продолжающееся повышение роли банковского сектора в развитии российской экономики и расширение масштабов банковского кредитования предприятий и населения сопровождаются повышением стабильности и надежности кредитных организаций.

Развитие кредитных операций банков с реальным сектором экономики явилось основным фактором роста активов банковского сектора в 2006 году. Кредиты, предоставленные банками отечественным нефинансовым предприятиям и организациям, за истекший год увеличились на 42,4% (что на 7,2 процентного пункта превышает темп прироста за 2005 год) и составили 2266,9 млрд. рублей на 1.01.2006. Удельный вес этих кредитов в активах действующих кредитных организаций возрос с 38,4% на 1.01.2006 до 40,5% на 1.01.2006.

В данной работе проведен анализ основных обобщающих показателей деятельности Отделения Марий Эл №8614 Сбербанка России, исследованы методы оценки кредитоспособности заемщика.

В качестве исходного материала для проведения исследования исполь-зованы данные отчетности ОСБ Марий Эл №8614, методическая литература, научные публикации и другие источники.

Глава 1. Общая характеристика ОСБ Марий Эл №8614

1.1. Основные функции, цели деятельности ОСБ Марий Эл №8614

Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР». Учредителем и основным акционером Сбербанка России является Центральный банк Российской Федерации (60,57% акций уставного капитала). Его акционерами являются более 230 тысяч юридических и физических лиц. Сбербанк России зарегистрирован 20 июня 1991 г. в Центральном банке Российской Федерации.

Сбербанку России 12 ноября 2007 года исполнится 165 лет. Сбербанк России преобразован в акционерное общество открытого типа в 1990 году соответствии с Законом РСФСР от 2 декабря 1990 года. Учредителем банка является Центральный Банк Российской Федерации.

Акционерный коммерческий Сберегательный Банк РФ - крупнейший банк России, на долю которого приходится свыше 25% активов и 15% капитала банковской системы страны. Контрольный пакет акций в структуре акционерного капитала Сбербанка России принадлежит Банку России, общее количество акционеров превышает 233 тысячи физических и юридических лиц.

В конце марта 1991 года Марийское республиканское управление Сберегательного банка получило новое название и новый статус: Марийский банк Сберегательного Банка РСФСР. Вскоре банк еще раз сменил название: с 6 июля 1993 года он стал называться банком Марий Эл Сберегательного Банка Российской Федерации.

На рубеже третьего тысячелетия сберегательные учреждения России претерпели еще одну реорганизацию. Банк Марий Эл, как и другие аналогичные территориальные структуры, вывели из прямого подчинения Сберегательному Банку, преобразовав его в Отделение Марий Эл №8614 Волго-Вятского банка Сбербанка России.

Отделение Марий Эл № 8614 - это штаб, в котором сосредоточен аппарат управления всеми ОСБ республики, здесь решаются вопросы оптимизации деятельности банковских сберегательных учреждений на территории РМЭ. В Республике Марий Эл клиентов обслуживают десять районных отделений Сбербанка и операционный отдел отделения Марий Эл № 8614. Районные ОСБ предоставляют весь комплекс банковских услуг для предприятий и жителей всех районов республики.

Юридический адрес банка Марий Эл СБ РФ: Республика Марий Эл, г. Йошкар-Ола, ул. Пушкина, 38.

Банк Марий Эл СБ РФ (отделение Банка Марий Эл СБ РФ №8614) является территориальным банком, входит в единую организационную структуру Сбербанка России и является его филиалом, осуществляющим банковские операции и сделки на территории Республики Марий Эл.

Банк входит в единую организационную структуру Сбербанка России и является его филиалом, осуществляющим функции Сбербанка России на территории Республики Марий Эл. Банк наделяется имуществом, которым он владеет, пользуется и распоряжается от имени Сбербанка России, имеет отдельный баланс, который входит в баланс Сбербанка России, и собственный (рублевый) счет. Корреспондентский счет в иностранной валюте у российских и иностранных банков открывается по разрешению Сбербанка России. Банка осуществляет сделки и иные юридические действия от имени Сбербанка России и в его интересах.

Банк осуществляет свою деятельность на основе Устава Сбербанка России, Положения «О территориальном банке» и других законодательных актов Российской Федерации.

На сегодняшний день Банк Марий Эл СБ РФ имеет 10 отделений в районах и 90 филиалов по всей республике.

Банк независим от органов государственной власти и управления при принятии им решения, связанных с проведением банковских операций. Так как банк является филиалом Сбербанка России, то его организационно-правовая форма соответствует правовой форме Сбербанка России - единой организационной структуре, включающей в себя Отделение Марий Эл.

Основными видами деятельности Банка является привлечение денежных средств от физических и юридических лиц, а также осуществление кредитно-расчетных операций и иных банковских операций и сделок с физическими и юридическими лицами.

Главной целью деятельности ОСБ Марий Эл №8614 в условиях реформирования экономики выступает комплексное удовлетворение потребностей определенных, приоритетных в социально-экономическом плане, целевых групп клиентуры во всех видах банковских услуг на коммерческой основе, обеспечивающей банку нормальное существование, развитие материально-технической базы и стимулирование работников банка в соответствии с достигнутыми результатами.

1.2. Динамика основных финансово-экономических показателейОсновной целью работы ОСБ Марий Эл № 8614 в условиях рыночной ориентации экономики является повышение эффективности деятельности учреждений банка и получение прибыли, обеспечивающей стабильную работу.

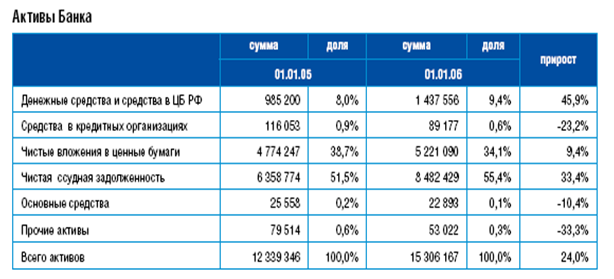

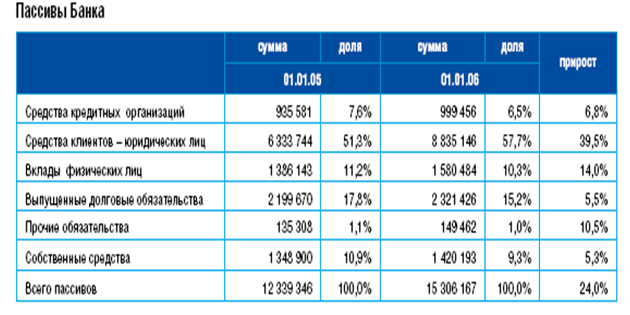

Приведенные в приложении 1 данные дают наглядное представление о деятельности ОСБ Марий Эл № 8614 за 2004, 2005 и 2006 г.

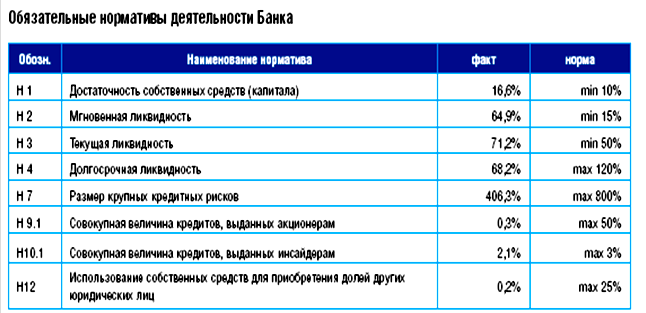

Экономический анализ показал, что ОСБ Марий Эл № 8614 обладает высокой степенью ликвидности и платежеспособности, однако прибыль в последние два года отсутствует.

В структуре источников средств ОСБ Марий Эл № 8614, с 2005 г. величина собственных средств превышала величину привлеченных, доля которых за анализируемый период уменьшилась на 13,28% и на 1.01.2007 г. составила 40,26% от общей величины средств.

В ОСБ Марий Эл № 8614 в структуре собственных средств немалую долю занимают собственные средства в расчетах, что же касается привлеченных средств, то в анализируемом периоде для банка основным источником были депозиты (т.е. средства на счетах юридических лиц и вклады населения). За 2004 - 2006 гг. их удельный вес в составе привлеченных средств увеличился с 62,1 до 97,5%. Такая структура заемных средств соответствует принятой в 2004 г. концепции развития Сбербанка России как банка, традиционно ориентирующегося на работу с населением.

За анализируемый период в активе ОСБ Марий Эл № 8614 преобладали непроизводительные активы, доля которых колебалась от 58 до 63,3%, а доля активов, приносящих доход, за это время снижалась (в 2005 г. - на 3%, в 2006 г. на 2,3%). В первую очередь, это объясняется резким увеличением суммы иммобилизованных средств и затрат на собственные нужды, что является негативной тенденцией.

Для ОСБ Марий Эл № 8614 наиболее предпочтительной сферой вложения капитала в 2004 г. были операции с клиентами (в том числе кредитные операции), а в 2005 г. - государственные ценные бумаги, что объясняется ситуацией на российском рынке банковских услуг. Эти же виды операций приносили банку наибольшую сумму дохода.

Так, в 2005 г. за счет операций с государственными ценными бумагами было получено 51,32% всей прибыли банка.

Что же касается рентабельности, то для Банка Марий Эл коэффициенты рентабельности за анализируемый период были очень низки, а в 2005-2006 гг. - отрицательны. Так, рентабельность дохода для Банка Марий Эл уменьшилась в 2005 г. - на 90,94%. Но в 2006 г. этот показатель возрос на 77,9%. Все это говорит о невысокой эффективности управления банком и о необходимости принятия мер по улучшению финансового положения.

В Банке Марий Эл такие меры были приняты, и в 2006 г. значения показателей рентабельности увеличились. Основной источник доходов Банка Марий Эл - это доходы, получаемые от выдачи кредитов и вложения средств в кредитные организации. Для банка за 2004-2006 гг. выдача кредитов была убыточна, и этот убыток был покрыт за счет прибыли от остальных операций (в частности, от операций с ценными бумагами и за счет полученных штрафов).

В целом же наиболее доходными (высокорентабельными) для банка в 2004 - 2006 гг. были операции по размещению средств в кредитных организациях. Таким образом, можно отметить благоприятные тенденции в развитии финансово-экономической деятельности ОСБ Марий Эл, о чем свидетельствуют приведенные выше показатели.

Однако, в целом можно сделать заключение, что, несмотря на достаточно устойчивое состояние, Банк Марий Эл работает с низкой отдачей, однако имеет немало неиспользованных возможностей для улучшения этого положения.

Главным показателем деятельности банка и основным источником собственных средств является прибыль. Прибыль определяется по итогам работы за месяц, год исходя из фактических сумм доходов и расходов. За счет прибыли производятся платежи в бюджет, формируются фонды банка в соответствии с Положением о хозяйственном расчете в учреждениях Сбербанка России.

Таблица 1

Структура доходов банка

| Показатели | Сумма, руб. | ||

| 2004 | 2005 | 2006 | |

| Совокупный доход | 192189092 | 271 088 600 | 237219360 |

| Процентный доход | 172978346 | 202942316 | 157016160 |

| Непроцентный доход | 19210745 | 68 146 284 | 80 203 200 |

Продолжение таблицы 1

| Показатели | Удельный вес, % | Отклонение от предыдущего года, руб. | ||||

| 2004 | 2005 | 2006 | 2005-2004 | 2006-2005 | 2006-2004 | |

| Совокупный доход | 100% | 100% | 100% | 78 899 508 | -33 869 240 | 45 030 269 |

| Процентный доход | 90% | 75% | 66% | 29 963 970 | -45926156 | -15962 186 |

| Непроцентный доход | 10% | 25% | 34% | 48 935 539 | 12056916 | 60 992 455 |

Анализ позволяет сделать следующие выводы: за 2004-2006 гг. доходы Банка Марий Эл увеличились в 2005 г. - на 78 899 508 руб. (на 41%), а в 2006г., по сравнению с 2005 г., сократились на 33 869 240 руб. (темп роста 0,88). В целом за рассматриваемый период доходы банка (без учета инфляции) увеличились на 23%. Увеличение доходов банка в 2005 году обусловлено ростом доходов по операциям с ценными бумагам, удельный вес которых в 2005 году составил более 50% всех доходов банка.

Значительно сократило возможные доходы уменьшение суммы начисленных и полученных процентов (их удельный вес за 2004-2005 гг. снизился с 76,64 до 20,92%).

Анализ доходов и расходов банка проводится путем группировки их в две группы: процентные и непроцентные.

Доля процентных доходов Банка Марий Эл за 2004-2006 гг. упала с 90 до 66%, а их абсолютная сумма снизилась в 2005 г. на 45926 тыс. руб., а в 2006 г. - на 15962 тыс. руб. Непроцентный доход Банка Марий Эл за этот период увеличился на 24 % - 60992 тыс. руб. (см. табл. 2).

Таблица 2

Структура процентных доходов

| Показатели | Сумма, руб. | Удельный вес, % | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |

| Процентные доходы всего | 172 978346 | 202942316 | 157016 160 | 100,0% | 100,0% | 100,0% |

| Доходы от операционной деятельности | 147599414 | 57 993 248 | 18957120 | 85,3% | 28,6% | 12,1% |

| - начисленные и полученные проценты | 147284470 | 56717007 | 18943680 | 85,1% | 27,9% | 12,1% |

| - по ссудам в инвалюте | 314943 | 1 276241 | 13440 | 0,2% | 0,6% | 0,0% |

| Доходы по операциям с ценными бумагами | 1 25 378 933 | 144 949068 | 138059040 | 14,7% | 71,4% | 87,9% |

В процентных доходах Банка Марий Эл основной составляющей в 2004 г. являлись доходы от выдачи кредитов (до 85,3%). На долю же операций с ценными бумагами приходилось всего 14,7% получаемых процентных доходов. Но в 2005 г., вследствие резкого увеличения объема вложений в ценные бумаги, удельный вес доходов от последних возрос с 14,7 до 97,9%, а доходов от кредитования - упал до 12,1%. При этом сумма выдаваемых кредитов в 2006 г. уменьшилась по сравнению с 2004 г. всего на 11%. В целом доходность кредитных операций по Банку Марий Эл уменьшилась.

Структура непроцентных доходов Банка Марий Эл (см. табл. 3) в течение анализируемого периода также претерпевала значительные изменения.

Таблица 3

Структура непроцентных доходов

| Показатели | Сумма, руб. | Удельный вес, % | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |

| Непроцентные доходы всего | 19210745 | 68 146 284 | 80 203200 | 100,0% | 100,0% | 100,0% |

| Доходы от неоперационной деятельности | 3 929 056 | 21 939240 | 27 118560 | 20,5% | 32,2% | 33,8% |

| - дивиденды | 9089 | 0 | 0 | 0,0% | 0,0% | 0,0% |

| - возмещение клиентами расходов | 24 106 | 662 228 | 174 720 | 0,1% | 1,0% | 0,2% |

| - курсовые разницы | 39950 | 4 342 244 | 6 098 400 | 0,2% | 6,4% | 7,6% |

| - комиссия по услугам и корреспон-дентским счетам | 3855910,8 | 16934768,55 | 20845440 | 20,1% | 24,9% | 26,0% |

| Прочие доходы | 15281689,5 | 46207044,45 | 53084640 | 79,5% | 67,8% | 66,2% |

| - штрафы | 5949518,4 | 12881805,3 | 2257920 | 31,0% | 18,9% | 2,8% |

| - плата за доставку ценностей | 144,9 | 37006,2 | 124320 | 0,0% | 0,1% | 0,2% |

| - прочие доходы | 9332026,2 | 33288232,95 | 50702400 | 48,5% | 48,8% | 63,2% |

Большую их часть составляли прочие доходы, включающие полученные штрафы, плату за доставку ценностей и т.д. их доля составляла от 79,6% в 2004 г. до 64,5% в 2006 г. За этот период наблюдалась устойчивая тенденция к снижению доли этих доходов, главным образом за счет уменьшения суммы полученных штрафов (их величина за 2004-2006 гг. уменьшилась в 4,2 раза).

Одновременно возросли доходы за доставку ценностей что свидетельствует о расширении рынка услуг данного вида. Доля же доходов от неоперационной деятельности за эти годы увеличилась с 20,5 до 33,8%. Этот рост произошел в основном за счет повышения доходов от операций с инвалютой и комиссионных по корсчетам. Для Банка Марий Эл доходы в виде дивидендов по паям и акциям составляют незначительную часть в общей сумме непроцентных доходов.

Таким образом, главный источник дохода для Банка Марий Эл - процентные доходы (в первую очередь доход начисленные и полученные проценты от кредитных операций с клиентами в 2004 г., а в 2006 г. - от операций с ценными бумагами). Среди непроцентных доходов наибольший удельный вес имеют комиссионные по корсчетам. В последние годы наблюдается уменьшение доли процентных доходов Банка Марий Эл.

В настоящее время отделение Марий Эл России является надежным партнером Правительства республики в осуществлении экономической политики и занимает лидирующее положение по объему проводимых платежей. Банк пользуется доверием у населения, активно сотрудничает с администрацией районов и городов.

Для поддержания и расширения своей финансовой деятельности, для сохранения на средний и долгий срок доверия к банку и кредитной системе в целом, Сбербанку необходимо представление ясной и правильной картины операций деятельности банка в представляемой финансовой отчетности и соответствие ее принятым международным стандартам.

Глава 2. Методические основы оценки кредитоспособности

заемщика

2.1. Система показателей определения кредитоспособности заемщика – юридического лицаПроблема оценки потенциальных и фактических ссудозаемщиков, их финансового состояния с точки зрения способности своевременно вернуть сумму основного долга и процентов была и остается основной из самых актуальных проблем организации кредитования банка.

Следует отметить, что в современных условиях отсутствуют унифицированные подходы к оценке финансового положения заемщика, поэтому банки вынуждены создавать собственные методики оценки кредитоспособности клиентов самостоятельно либо с помощю аудиторов.

Для определения кредитоспособности Заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков. В настоящее время законодательными и нормативными документами предусмотрены следующие показатели для оценки финансового состояния предприятий и организаций:

Похожие работы

... срок анализ денежного потока проводится не только на основе данных за истекший период, но и на основе прогнозных данных на планируемый период[19]. 2.2 Модели оценки кредитоспособности заемщиков, основанные на методах комплексного анализа В случае использования математических моделей не учитывается влияние «качественных» факторов при предоставлении банками кредитов. Эти модели лишь отчасти ...

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

... по оценке кредитоспособности хозяйственных организаций [3]. 1.2 Методики оценки кредитоспособности заемщика К настоящему времени коммерческими банками были опробованы разные системы оценки кредитоспособности заемщиков. Системы отличаются друг от друга числом показателей, применяемых в качестве составных, а также различными подходами к самим характеристикам и приоритетностью каждой из них. ...

... ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют: финансовые коэффициенты, анализ денежного потока, оценку делового риска. В США для оценки кредитоспособности потенциального заемщика и, следовательно, минимизации кредитного риска используют подход, получивший название 6«С», в основе которого лежат следующие критерии оценки ...

0 комментариев