Навигация

Вынесение кредитного проекта на рассмотрение Кредитного комитета Банка/филиала

2.3. Вынесение кредитного проекта на рассмотрение Кредитного комитета Банка/филиала

По результатам анализа кредитного проекта, проведенного службой безопасности, юридической и залоговой службами, каждая служба составляет заключение, которое должно быть подписано исполнителем и руководителем соответствующей службы.

Обобщенные результаты анализа, проведенного кредитным подразделением, оформляются в Представление на Кредитный комитет.

Представление на Кредитный комитет, заключения служб и другие документы, требуемые действующими положениями о Кредитном комитете Банка/филиала, формируются в пакет документов и передаются сотруднику Банка/филиала, ответственному за подготовку повестки Кредитного комитета (секретарю Кредитного комитета).

Каждый кредитный проект должен быть рассмотрен Кредитным комитетом филиала. Если полномочий Кредитного комитета филиала недостаточно для одобрения кредитного проекта, то он выносит предварительное решение, а для принятия окончательного решения кредитный проект выносится на рассмотрение Кредитного комитета Банка. Подлинник протокола предварительного решения филиала с результатами поименного голосования присылается в Головной офис вместе с остальными материалами.

Кредитное либо иное подразделение Банка, подготовившее Представление/заключение на Кредитный Комитет с отрицательными выводами, направляет его в соответствии с установленным порядком для рассмотрения Кредитным комитетом Банка/филиала и принятия решения. При отрицательном решении Кредитного комитета филиала кредитный проект на рассмотрение Кредитного комитета Банка, как правило, не выносится.

Результаты рассмотрения кредитного проекта с поименным голосованием оформляются протоколом Кредитного комитета Банка/филиала:

положительное решение Кредитного комитета Банка/филиала, в пределах установленных полномочий, является основанием для оформления документов для кредитования и выдачи кредитного продукта при наличии оформленного протокола Кредитного комитета Банка/филиала, либо подписанной Руководителем Кредитного Блока Банка выписки из протокола.

отрицательное решение доводится бизнес-подразделением до клиента, при этом представленные клиентом документы могут быть возвращены по его просьбе. Заключения служб Банка и другие банковские документы клиенту не доводятся и не передаются. В журнале регистрации кредитных заявок сотрудник кредитного подразделения делает отметку об отказе. Документы по отказному кредитному проекту подшиваются в папку отказов.

Полномочия и порядок работы Кредитного комитета Банка/филиала регламентируются отдельными нормативными положениями Банка.

2.4. Оформление документов для кредитования

При положительном решении о кредитовании сотрудник кредитного подразделения оформляет пакет необходимых договоров – кредитных и обеспечительных (кроме договоров ипотеки), в полном соответствии с принятыми Кредитным комитетом условиями. Договоры ипотеки оформляет залоговая служба. Договоры оформляются по типовым формам, утвержденным и действующим в Банке.

Все изменения, дополнения, особые условия, вносимые в типовую форму договора должны быть письменно согласованы в обязательном порядке с юридической службой Банка и Руководителем Кредитного блока Банка.

Все договоры – кредитные, залога (кроме ипотеки), поручительства, гарантии и дополнительные соглашения к ним оформляются в двух экземплярах – один для заемщика и один для Банка. Договор ипотеки оформляется в соответствии с действующим законодательством в одном экземпляре для каждой стороны и один экземпляр для нотариуса. Перед подписанием один экземпляр Банка визируется начальником кредитного подразделения, оформляющего договоры, и сотрудником юридической службы. Экземпляр Банка договора залога визируется дополнительно сотрудником залоговой службы. При оформлении залога ценных бумаг соответствующий договор визируется (либо письменно согласовывается) с соответствующим подразделением по работе с ценными бумагами.

В случаях, установленных отдельными решениями руководящих органов Банка, один экземпляр договоров Банка направляется в Кредитный блок Головного банка (кроме договора ипотеки), в подразделение, осуществляющее контроль кредитных рисков. Копия договора ипотеки с печатями направляется в залоговую службу Головного офиса в обязательном порядке.

Договор подписывается уполномоченными лицами, которые указаны в тексте договора, подписи ставятся на каждой странице договора.

Банковские подлинные экземпляры договоров хранятся в кредитном подразделении в закрытом шкафе (сейфе). В кредитном досье вместе с другими документами по кредитной сделке хранятся копии договоров.

Перечень документов для формирования кредитного досье:

Документы, предоставленные заемщиком для рассмотрения вопроса о выдаче кредитного продукта.

Заключения служб Банка о возможности предоставления кредитного продукта – юридической, залоговой, службы РИО, кредитного подразделения, других служб.

Выписка из решения Кредитного комитета Банка/филиала о предоставлении кредитного продукта.

Копии подписанных распоряжений на осуществление кредитной сделки (на открытие ссудного счета, на выдачу кредитного продукта и т.д.)

Договоры (соглашения), дополнительные соглашения к договорам по основным и акцессорным обязательствам заемщика (копии).

Копии первичных бухгалтерских документов по кредитной сделке – выписки по счетам, платежные поручения.

Копии документов (договоров, контрактов, счетов и т.п.), подтверждающих целевое использование кредитного продукта.

Финансовые документы заемщика, предоставляемые им в соответствии с кредитным договором для осуществления контроля Банка за его финансовым состоянием.

Отчеты об анализе финансового состояния заемщика и проверке состояния залога.

Заключения об оценке риска, классификации судной задолженности, расчете резерва на основании профессионального суждения.

Справка, содержащая лист расчетов полноты погашения задолженности с указанием сроков действия кредита, размера процентной ставки, дат погашения задолженности (по процентам и основному долгу), с пометкой «Кредит возвращен своевременно, полностью, с причитающимися процентами. Кредитное дело закрыто, (дата)», заверенная подписью ответственных лиц.

Другие документы, касающиеся кредитной сделки.

В зависимости от организационно - правовой формы заемщика в досье дополнительно должно содержаться:

при кредитовании унитарного предприятия – согласие собственника имущества этого предприятия на совершение сделки по заимствованию, а также предоставлению залога;

при кредитовании муниципальных образований – решение органа местного самоуправления о местном бюджете на текущий финансовый год, предусматривающее подобное заимствование;

при предоставлении муниципальной гарантии – решение соответствующего органа представительной власти о предоставлении полномочий муниципальному образованию выступать гарантом.

Похожие работы

... срок анализ денежного потока проводится не только на основе данных за истекший период, но и на основе прогнозных данных на планируемый период[19]. 2.2 Модели оценки кредитоспособности заемщиков, основанные на методах комплексного анализа В случае использования математических моделей не учитывается влияние «качественных» факторов при предоставлении банками кредитов. Эти модели лишь отчасти ...

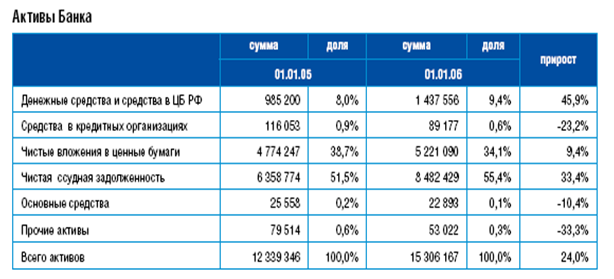

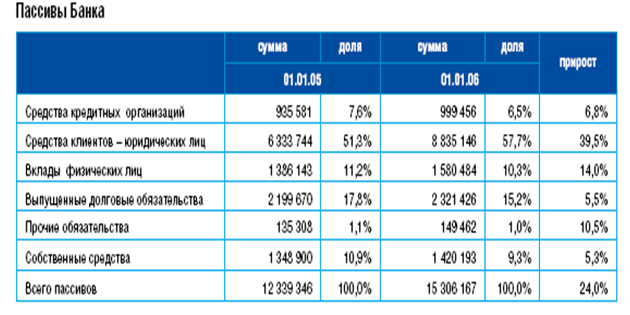

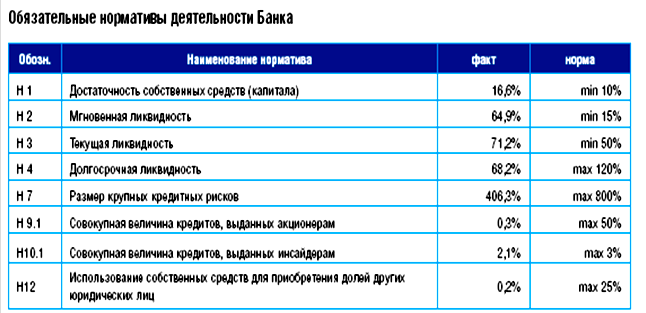

... основании приказа Министерства Финансов Российской Федерации; фамилия, имя, отчество руководителя аудиторской организации — Михайлов Алексей Иванович. 2.2. Действующие методики оценки кредитоспособности юридических лиц в ОАО «Международный банк Санкт-Петербурга» Главная, активная работа банка – это предоставление кредитов, от состояния кредитного дела в банке зависит его жизнеспособность. ...

... по оценке кредитоспособности хозяйственных организаций [3]. 1.2 Методики оценки кредитоспособности заемщика К настоящему времени коммерческими банками были опробованы разные системы оценки кредитоспособности заемщиков. Системы отличаются друг от друга числом показателей, применяемых в качестве составных, а также различными подходами к самим характеристикам и приоритетностью каждой из них. ...

... ему ссуд, определения вероятности их своевременного возврата в соответствии с кредитным договором. С этой целью используют: финансовые коэффициенты, анализ денежного потока, оценку делового риска. В США для оценки кредитоспособности потенциального заемщика и, следовательно, минимизации кредитного риска используют подход, получивший название 6«С», в основе которого лежат следующие критерии оценки ...

0 комментариев