Навигация

Опис суб'єктів угоди – визначається, хто позичальник, хто кредитор, при цьому визначаються юридичні права сторін, що підписують договір

1. Опис суб'єктів угоди – визначається, хто позичальник, хто кредитор, при цьому визначаються юридичні права сторін, що підписують договір.

2. Опис умов кредитування – вказуються сума і строк кредиту, порядок його видачі та погашення. Банк перевіряє обґрунтованість замовленої суми кредиту і вносить поправки до неї з урахуванням залучення власних коштів позичальника. Конкретний строк користування кредитом встановлюється на основі оборотності цінностей, що кредитуються, та окупності понесених витрат. Погашення кредиту передбачається на конкретну дату або в розстрочку.

3. Зобов'язання позичальника використати кредит на зазначені у договорі цілі і повернути суму кредиту та сплатити проценти за користування кредитом із свого поточного рахунка у встановлені строки відповідно до строкових зобов’язань. Банк визначає відсоткові ставки залежно від таких чинників: попиту і пропозиції, що склались на кредитному ринку, рівня облікової ставки НБУ, характеру наданого забезпечення, строків користування позикою, ризику заходу, що кредитується тощо. Розмір плати за кредит встановлюється з таким розрахунком, щоб сума одержаних від позичальника відсотків покривала витрати банку по залученню коштів, витрати на ведення банківської справи та забезпечувала отримання відповідного прибутку.

4. Опис забезпечення кредиту з посиланням на угоди, що є частинами кредитного договору (договір застави, гарантії, поручительства, страхова угода).

5. Обмежувальні умови, до яких відносяться: захисні та негативні.

Захисні статті – це перелік дій чи умов, яких повинен дотримуватись позичальник протягом дії кредитного договору (зобов'язання періодично подавати банку звітну документацію, надавати працівникам банку інформацію про свою господарську діяльність).

Негативні статті – це список умов, які не повинен допустити позичальник (заборона отримання додаткових кредитів, передачі в заставу третім особам активів, надання гарантії, невиплати дивідендів, заробітної плати вище встановленого рівня, злиття з іншими компаніями);

6. Права суб'єктів угоди. Банк залишає за собою право вимагати дострокового погашення кредиту у випадку порушень умов кредитної угоди. Позичальник може домагатися перенесення строків погашення позички, підвищення суми позички, права достроково погашати кредит, повністю повернувши одержаний кредит, включаючи відсотки за його користування, попередньо повідоиши про це банк.

7. Санкції за порушення умов угоди. Порушення з боку позичальника умов кредитної угоди карається шляхом стягнення пені, яка нараховується на суму боргу або на суму кредиту, або на суму порушення. Банк може заперечити проти надання наступної суми кредиту, вимагати дострокового погашення кредиту, відмовитись від подальшого співробітництва з клієнтом, ініціювати процедуру банкрутства підприємства. Порушення умов кредитної угоди з боку банку так само тягне за собою фінансові санкції. В угоді можна зазначити, хто буде відшкодовувати витрати на вирішення спорів.

8. Строк набуття угодою чинності.

9. Можливості зміни умов угоди.

10. Юридичні адреси суб'єктів угоди, підписи уповноважених осіб, скріплені печатками. Договір укладається на один рік і більш тривалий термін, якщо клієнт користується кредитами постійно або об'єктом кредитування є основні засоби, або на більш короткий термін при тимчасовій потребі в коштах або наданні окремого кредиту. Кредитний договір вступає в силу з дати надання кредиту позичальнику (дата надходження коштів на рахунок позичальника або дата сплати платіжних документів з позичкового рахунку позичальника) і діє до повного погашення кредиту та сплати відсотків за його користування.()

У західних країнах до тексту кредитного договору часто включають так звані зобов’язальні умови, заборонні умови, а також обмежувальні умови.

Кредитний договір може бути укладений як складанням одного документа, підписаного сторонами, так і шляхом обміну листами, телеграмами, телефонограмами та іншим, підписаними стороною, яка їх надсилає. Факт укладання кредитного договору підкреслює добровільність участі сторін у даній кредитній операції.

За невиконання або неналежне виконання договірних кредитних зобов’язань винна сторона несе цивільно-правову відповідальність. Рішення, постанова, ухвала суду підлягають обов’язковому виконанню.

Банк здійснює контроль за виконанням позичальником умов кредитного договору, за цільовим використанням позики, своєчасним і повним її погашенням. При цьому банк протягом усього строку дії кредитного договору підтримує ділові контакти з позичальником, зобов’язаний проводити перевірки стану збереження заставного майна, що повинно бути передбачено кредитним договором.

Чітке визначення умов кредитного договору дозволяє забезпечити ефективну взаємовигідну для банку і позичальника реалізацію кредитної операції на всіх її стадіях. Правильно складений кредитний договір служить для захисту інтересів як банку, так і клієнта-позичальника. Для цього необхідно, щоб кожний пункт кредитного договору був конкретним, чітко сформульованим і не допускав різного його тлумачення.

Як вже зазначалося вище, в банківській практиці можуть використовуватися різні види кредитних договорів залежно від виду банківської позики. В кредитному договорі на видачу довгострокової позики, як правило, передбачається поетапне надання кредиту в міру виконання будівельно-монтажних робіт, придбання товарно-матеріальних цінностей. При цьому в договорі мають бути визначені конкретні шляхи перерахування коштів на оплату рахунків постачальників чи підрядчиків.

НБУ вимагає, щоб у кредитних договорах передбачалася конкретна відповідальність сторін за порушення умов їх угоди. Йдеться, насамперед, про відповідальність позичальника за несвоєчасне повернення кредиту та відсотків за його користування у вигляді стягнення кредитором пені за кожний день прострочення; відповідальність банку за несвоєчасне перерахування валюти кредиту у вигляді сплати позичальникові пені за кожний день прострочення; відповідальність позичальника за використання не за цільовим призначенням кредитів за рахунок отриманих від НБУ кредитних ресурсів або власних ресурсів комерційного банку у вигляді стягнення з позичальника штрафу у відсотках від розміру використаного не за призначенням кредиту.

2.2. Процес банківського кредитуванняОрганізація кредитних взаємовідносин банку і клієнтів визначається багатьма факторами, що включають стратегію і тактику банку, кваліфікацію банківських працівників, розмір статутного та власного капіталу, кредитну політику банку тощо.

Процес банківського кредитування складається з певних етапів, кожний з яких окремо забезпечує рішення локального завдання, а разом досягається головна мета позичкових операцій – їх надійність і прибутковість для банку.

У банківській практиці виділяються такі етапи кредитування:

Перший етап. До банку подається заявка (клопотання) на отримання кредиту за формою, визначеною банком. На цьому етапі оцінюються сильні й слабкі сторони майбутнього позичальника та об'єкта кредитування. Крім заявки, клієнт має подати такі документи:

1. Анкету позичальника (стислі відомості про позичальника) за формою, визначеною банком.

2. Копії установчих документів, а також інші документи, що підтверджують правоздатність (для юридичних осіб) і дієздатність (для фізичних осіб) клієнта.

3. Копію статуту.

4. Копію свідоцтва про реєстрацію (переєстрацію).

5. Копії ліцензій, передбачених законодавством.

6.Техніко-економічне обґрунтування одержання кредиту з розрахунком строку окупності та рентабельності об'єкта кредитування із зазначенням спрямування позичкових коштів та розрахунку затрат та надходжень на весь термін користування позикою.

7. Копії контрактів, угод та інших документів, що стосуються кредиту: контракти на придбання та реалізацію товарно-матеріальних цінностей, послуг та виконання робіт, накладні, митні декларації тощо.

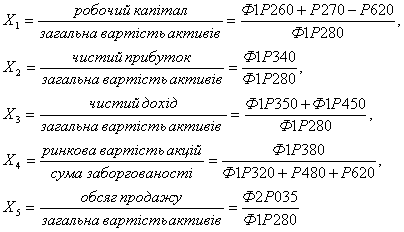

8. Завірений податковою адміністрацією бухгалтерський баланс (форма № 1), звіт про фінансові результати (форма № 2), звіт про рух грошових коштів (форма № 3), звіт про власний капітал (форма № 4) на останню звітну дату, а також річні баланси за весь період діяльності підприємства, при необхідності - розшифровка окремих статей балансу.

9. Документи, що стосуються забезпечення кредиту:

• застава майна – опис закладеного майна, угоди на придбання заставлених ТМЦ, накладні та інші документи, що підтверджують право власності (техпаспорти, техталони – у разі застави транспортних засобів);

• застава нерухомості - довідка-характеристика з Бюро технічної інвентаризації, довідка з міської нотаріальної контори, угода купівлі-продажу (передачі, дарування) чи свідоцтво про приватизацію;

• гарантія (поручительство) - угода гарантії (поручительства), а також відповідні документи по гаранту;

• страхування - страховий поліс, угода страхування, умови страхування, а також необхідні документи по страховій компанії.

Похожие работы

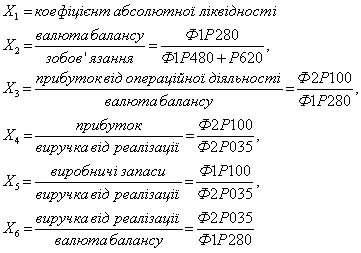

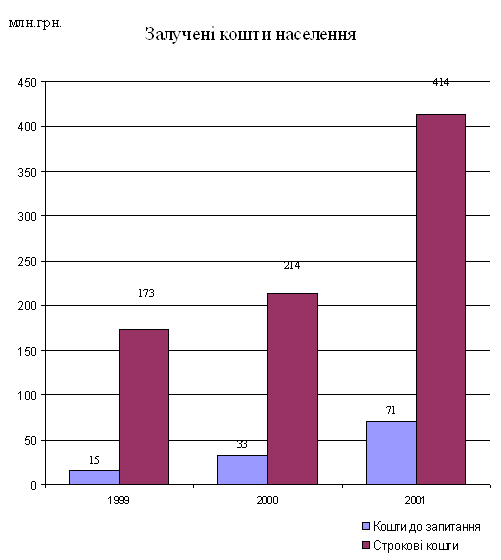

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

... позичальника або дата сплати платіжних документів з позичкового рахунку позичальника) і діє до повного погашення кредиту та сплати відсотків за його користування.[6] 3.2 Етапи процесу кредитування Організація кредитних взаємовідносин банку і клієнтів визначається багатьма факторами, що включають стратегію і тактику банку, кваліфікацію банківських працівників, розмір статутного та власного ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... ). Аналітичний та синтетичний облік готівкових коштів у національній валюті здійснюється за номінальною вартістю.1.2 Документація, документообіг та облік прибуткових касових операцій Приймання готівки в касу комерційного банку здійснюється на підставі первинних документів, які мають відповідати встановленим формам. Бланки касових документів виготовляються згідно з їх зразками друкарським ...

0 комментариев