Навигация

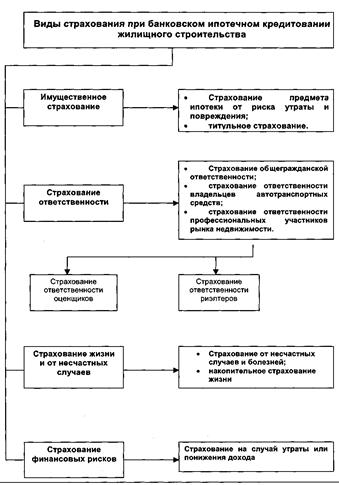

Страхование физических и юридических лиц при кредитовании и обычное страхование. Дочерняя страховая компания – «Негосударственный пенсионный фонд»

9. Страхование физических и юридических лиц при кредитовании и обычное страхование. Дочерняя страховая компания – «Негосударственный пенсионный фонд».

Высшим органом управления ОАО АКБ «РОСБАНК» является Общее

собрание акционеров банка (Общее собрание акционеров банка проводится ежегодно).

Директор ОРФ ОАО АКБ «РОСБАНК» осуществляет общее руководство деятельности банка: как Центрального банка, так и дополнительных офисов.

Директору ОРФ ОАО АКБ «РОСБАНК» непосредственно подчиняются заместитель директора, главный бухгалтер ОРФ ОАО АКБ «РОСБАНК» и начальники всех управлений и отделов банка, а также управляющие дополнительных офисов.

По оперативным вопросам производственной деятельности начальники отделов ОАО АКБ «РОСБАНК» подчиняются заместителю директора или главному бухгалтеру.

Главному бухгалтеру по оперативным вопросам подчиняются начальники таких отделов, как управление бухгалтерского учета и отчетности, управление кредитования, управление расчетов, управление планирования.

Все остальные отделы и управления подчиняются по оперативным вопросам заместителю директора.

Общая численность работников ОРФ АКБ на 01 января 2009 г. составила 362 человека, из них в центральном аппарате числится 145 человек, в операционном управлении (ОПЕРУ) – 26 человек, и 191 работник приходится на дополнительные офисы.

Руководство дополнительным офисом №5302 осуществляет управляющий дополнительным офисом. Управляющий подчиняется непосредственно директору регионального банка, а по оперативным вопросам производственной деятельности – начальникам соответствующих служб. Во время отсутствия управляющего его обязанности исполняет главный клиентский менеджер дополнительного офиса, главный бухгалтер; при отсутствии главного клиентского менеджера, его обязанности исполняет сотрудник, назначенный приказом директора регионального филиала.

2.2 Анализ кредитных операций физических лиц ОАО АКБ «РОСБАНК»

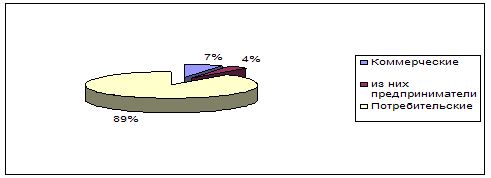

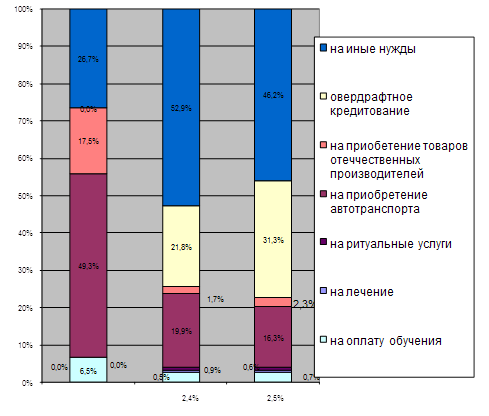

Ежемесячно банк представляет отчет в ЦБ РФ и проводит анализ кредитования ОАО АКБ «Росбанка», что позволяет выявить результаты деятельности как каждого из доп. офисов кредитования, так и в целом результаты кредитной деятельности банка, а также определить положительные и отрицательные тенденции в направлениях кредитной деятельности банка. Анализ кредитования включает в себя данные об изменении величины кредитного портфеля в абсолютном выражении, в количественном выражении выдача-гашение кредитов по их видам, указываются полученные процентные доходы по кредитным операциям, проводится классификация кредитного портфеля по группам риска. Проведем анализ кредитных операций ОАО АКБ «Росбанка» по состоянию на 01.05.2009 г. На 01.01.2009 г. объем кредитных вложений составил 988 кредитных договоров на общую сумму в рублёвом эквиваленте 119 992 тыс. рублей. Характеристика кредитных операций на 01.09.2009 года по видам кредитования выглядела следующим образом (таблица 1):

Таблица 1. Характеристика кредитных операций на 01.09.2009 (тыс. рублей)

| Вид кредита | Кол-во договоров | Фактическая задолженность | Просроченная задолженность | Удельный вес просроченной задолженности, % |

| Коммерческие | 74 | 112 507 | 474 | 0,42 |

| Из них Предприниматели | 40 | 14 769 | 28 | 0,19 |

| Потребительские | 914 | 7 485 | 3 | 0,04 |

| Итого | 988 | 119 992 | 505 | 0,42 |

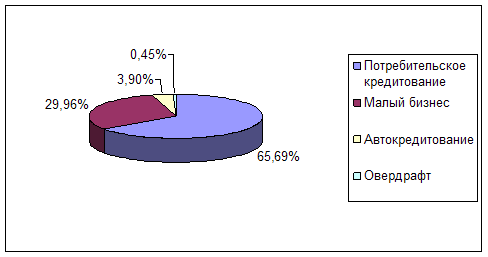

Рис. 1 Структура кредитных операций на 01.09.2009

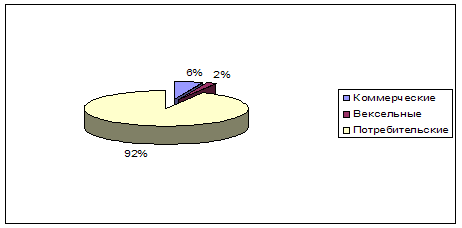

На 01.11.2009 г. объем кредитных вложений составил 1230 кредитных договоров на общую сумму в рублёвом эквиваленте 137 017 тыс. рублей. Характеристика кредитных операций на 01.11.2009 года по видам кредитования выглядит следующим образом (таблица 2): Таблица 2. Характеристика кредитных операций на 01.11.2009 (тыс. рублей)| Вид кредита | Кол-во договоров | Фактическая задолженность | Просроченная задолженность | Удельный вес просроченной задолженности, % |

| Коммерческие | 70 | 117 951 | 94 | 0,08 |

| Вексельные | 23 | 11 196 | 0 | 0,00 |

| Потребительские | 1 137 | 7 870 | 9 | 0,08 |

| Итого | 1 230 | 137 017 | 103 | 0,08 |

Рис. 2 Структура кредитных операций на 01.11.2009

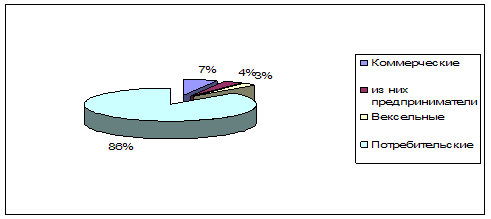

Рис. 2 Структура кредитных операций на 01.11.2009 На 01.01.2009 г. объем кредитных вложений составил 1329 кредитных договоров на общую сумму в рублёвом эквиваленте 146 477,50 тыс. рублей. Структура кредитных операций на 01.01.2009 года по видам кредитования выглядит следующим образом (таблица 3): Таблица 3. Структура кредитных операций на 01.01.2009 (тыс. рублей)

| Вид кредита | Кол-во договоров | Фактическая задолженность | Просроченная задолженность | Удельный вес просроченной задолженности, % |

| Потребительские | 90 | 117 951 | 822 | 0,70 |

| Из них Предприниматели | 51 | 18 344 | 0 | 0,00 |

| Вексельные | 37 | 18 670 | 0 | 0,00 |

| Потребительские | 1 202 | 9 307 | 9 | 0,10 |

| Итого | 1 329 | 146 478 | 831 | 0,60 |

Рис. 3 Структура кредитных операций на 01.01.2009

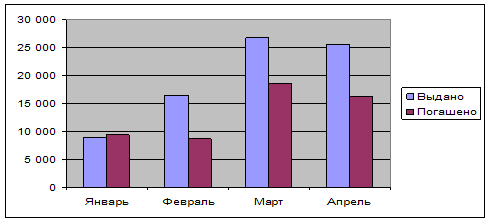

Основную долю – 86% – в кредитном портфеле занимают потребительские кредиты – наиболее доходные, но и рискованные вложения для РосБанка, вексельные кредиты – 8%, коммерческие кредиты – 6,4%. Заметно, что с начала года количество кредитных договоров увеличилось на 341, а ссудная задолженность возросла на 26486 тыс. рублей, причем увеличение кредитного портфеля произошло за счет привлечения средств клиентов. На 01.01.2009 года выдано 568 кредитов и 26 овердрафтов на общую сумму: 76288 тыс. рублей и 50,5 тыс. долларов США; а погашено кредитных договоров на сумму 52828 тыс. рублей и 3,8 тыс. долларов США. В разбивке по месяцам за 2009 год данные показатели в рублевом эквиваленте выглядят следующим образом (таблица 4):Таблица 4. Количественные показатели кредитов в разбивке по месяцам 2009 г. (тыс. рублей)

| Месяц | Выдано | Погашено |

| Январь | 9 036 | 9 313 |

| Февраль | 16 420 | 8 745 |

| Март | 26 763 | 18 640 |

| Апрель | 25 520 | 16 239 |

Рис. 4 Количественные показатели кредитов

Как видно из приведенных показателей выдача кредитов ежемесячно увеличивается, что говорит об активности по размещению ресурсов. За 2009 год получено процентных доходов в сумме 9 341 тыс. рублей и 1 687,5 тыс. рублей штрафов.Таблица 5. Характеристика показателей по кредитам

| Месяц | Уплачено % (тыс. руб.) | Средневзвешенный % (общий) по рублевой задолженности | Средневзвешенный % по выданным |

| Январь | 3 299 | 27,09 | 32,4 |

| Февраль | 1 107 | 26,1 | 31,9 |

| Март | 1 216 | 27,9 | 32,1 |

| Апрель | 3 719 | 25,6 | 30,6 |

Таблица 6. Количественные показатели программ кредитования физических лиц

| № п/п | Программа кредитования | Выдано кредитов в 2009 г. | Задолженность в 2009 г. | ||

| Кол-во | Сумма | Кол-во | Сумма | ||

| 1 | Кредит на любые цели, Наличный особый | 320 | 6 909 751,40 | 480 | 9 115 453,26 |

| 2 | Кредитование лиц, находящихся на пенсионном обеспечении | 14 | 441 200,00 | 37 | 757 893,02 |

| 3 | Автокредитование | 48 | 14 476 879,00 | 94 | 19 571 362,54 |

| 4 | Ипотечное кредитование | 13 | 19 431 754,00 | 51 | 56 493 212,72 |

| 5 | Кредитование малого и среднего бизнеса | 32 | 88 564 321,00 | 54 | 102 674 793,00 |

| Итого | 427 | 129 823 905,4 | |||

Рис. 6 Структура программ кредитования

Всего на 01.01.2009 г. по физическим лицам действовали 1172 кредитных договоров (без овердрафтов и товарных кредитов). Просроченная задолженность на 01.01.09 составила 8,6 тыс. рублей по 7 кредитным договорам. Просроченная задолженность в сумме 6,2 тыс. руб., образовавшаяся за счет несоблюдения заемщиком графика погашения ссудной задолженности, будет погашена в течение месяца. Наибольшее увеличение кредитного портфеля происходит за счет кредита на торговых точках, которые являются наиболее доходными для банка и самыми рисковыми. Характеристика изменений кредита на торговых точках за 2009 и 2009 год поквартально, в тыс. руб.Таблица 7. Характеристика выданных кредитов на торговых точках

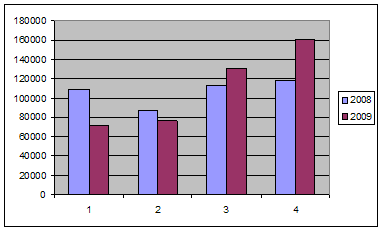

| Квартал | 2008 год | 2009 год |

| 1 | 109363,40 | 71638,84 |

| 2 | 86973,89 | 76267,95 |

| 3 | 112931,56 | 131093,26 |

| 4 | 117878,97 | 160551,11 |

| ИТОГО: | 427147,82 | 439551,16 |

Рис. 7 Структура кредита на торговых точках

Из характеристики видно что, основной спад приходится на конец 4‑го квартала 2008 года и начало 1,2 квартала 2009 года, такие изменения связаны с пиком финансового кризиса и выхода из него, в результате которого были снижены объемы кредитования и установлен лимит по регионам на каждый день.

Таким образом, проведенный анализ кредитования ОАО АКБ «Росбанка» показывает положительные тенденции в кредитной деятельности данного банка, а также востребованность предлагаемых продуктов в сфере кредитования на рынке банковских услуг. Данные показатели отражают квалифицированный подход персонала банка при проведении кредитных операций, что позволяет сказать о прохождении каждой кредитной сделки последовательных и необходимых этапов при выдаче кредита.Для увеличения деятельности банка по выдачи кредитов физическим лицам необходимо разработать мероприятия и экономически их обосновать.

Заключение

Рассмотрен теоретический аспект кредитных операций, которые являются одним из важнейших видов банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной.

Кредитование является одним из приоритетных направлений деятельности банков.

Банковское кредитование как юридических так и физических лиц осуществляется при строгом соблюдении принципов кредитования.

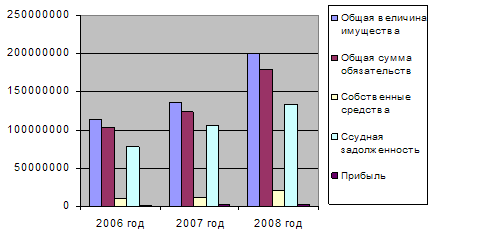

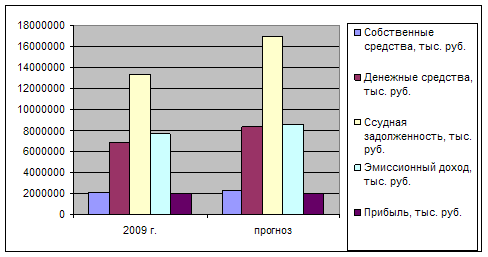

Проводя анализ банка, в котором видно, что наибольшую долю в активе занимают кредиты предоставленные клиентам банка, а межбанковские расчеты преобладают в структуре пассива баланса.

Расчет финансового состояния банка и кредитных операций, позволяет сделать основной вывод: финансовое состояние за рассматриваемый период можно оценить как хорошее, все показатели находятся в пределах допустимого, имущество банка изменилось в сторону увеличения.

Удельный вес просроченных ссуд за истекший период составляет 0%, следовательно, в кредитной организации строгий порядок по работе с просрочкой и хороший процент возврата выданных ссуд.

В целом процесс кредитования развит очень хорошо, но имеются некоторые недостатки:

1. Небольшое количество программ ипотечного кредитования;

2. Недостаточно охвачен сегмент рынка;

3. Недостаточно развиты зарплатные проекты.

С целью устранения перечисленных недостатков в процессе кредитования предлагаются следующие:

1. Увеличить количество рабочих дней;

2. Внедрить новую программу ипотечного кредитования;

Список используемых источников и литературы

1. Конституция Российской Федерации: Принятая всенародным голосованием 12 дек. 1993 г. \\ Консультант плюс.

2. Федеральный закон О Центральном банке Российской Федерации (Банке России) от 10.07.2002 г. №86-ФЗ.\\ Консультант плюс.

3. О бухгалтерском учете: Федеральный закон от 21.11.1996 года №129-ФЗ\\ Консультант плюс.

4. Федеральный закон О банках и банковской деятельности от 02.12.90 г. №395–1 (в ред. ФЗ от 21.03.2002 г.).\\ Консультант плюс.

5. Федеральный закон О кредитных историях от 30.12.2004 г. №28-ФЗ\\ Консультант плюс

6. Гражданский кодекс Российской Федерации. Части первая и вторая. \\ Консультант плюс.

7. Налоговый кодекс Российской Федерации. Части первая и вторая. Официальный текст по состоянию на 01 марта 2009 года. \\ Консультант плюс.

8. Трудовой кодекс Российской Федерации: Федеральный закон от 30 декабря 2001 года №197-ФЗ \\ Консультант плюс.

9. Александрова Н.Г., Александров Н.А. Банки и банковская деятельность для клиентов. Санкт-Петербург: Питер, 2008, 224 с.

10. Андрейчиков А.В., Андрейчикова О.Н. Анализ, синтез, планирование решений в экономике. Москва: Финансы и статистика, 2006, 368 с.

11. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и статистика, 2007.

12. Банковское дело \ Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2008 г.

13. Батракова Л.Г. Экономический анализ деятельности коммерческого банка: Учебник для вузов. – М.: Издательская корпорация Логос, 2007 г.

14. Беляков А.В. Являются ли банковские резервы эффективными? \\ Бухгалтерия и банки №1, 2009

15. Гиляровская Л.Т., Вехорева А.А. Анализ и оценка финансовой устойчивости коммерческого банка. Санкт-Петербург: Питер, 2005

16. Каджаева М.Р. Дуброская С.В. Банковские операции. ‑ М: ACADEMA, 2009

17. Маркова О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции. – М.: Банки и биржи, 2009 г.

18. Маслаченков Финансовый менеджмент банков. – М. 2005.

19. Романова М.В. Налогообложение операций по овердрафту \\ Бухгалтерский учет в кредитных организациях, №1, 2006 г.

20. Селеванова Т.С. Бухгалтерский учет в банках. – Ростов-на-Дону, 2005.

21. Скуратов Ю.В. Управленческий учет и анализ ссудной деятельности коммерческого банка \\ Бухгалтерский учет в кредитных организациях, №1, 2004 г.

22. Стратегия развития банковского сектора Российской Федерации на период до 2009 года \\Коммерсант, №25, 12 февраля 2009 г.

23. Усоскин В.М. Современный коммерческий банк. Управление и операции. М.: Все для вас, 2009 г.

24. Чекмарев Е.А. Бухгалтерские проводки по учету кредитных операций \\ Бухгалтерский учет в кредитных организациях, №№6 – 8, 2006 г.

25. Черкасов В.Е. Эффективность финансового анализа в банке – миф или реальность? \\ Бухгалтерия и банки, №1, 2008 г.

26. Четыркин Е.М. Методы финансовых и коммерческих расчетов. – М.: Дело, 2008

27. Чиркова М.Б. Некоторые вопросы анализа кредитоспособности заемщиков \\ Бухгалтерия и банки, №8, 2009 г.

28. Шадрина Г.В. Экономический анализ. – М., 2007.

29. Шеремет А.Д. Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2009.

Похожие работы

... средств со счета гарантийного депозита мемориальным ордером учреждением банка в случае непогашения задолженности по кредиту в установленные кредитным договором сроки [25]. 2.4 Анализ кредитования физических лиц в ОАО «Белинвестбанк» Залогом успеха в реализации кредитной политики являются правильно сформированный кредитный портфель и проводимые на его основе кредитные операции банка. ...

... части работы проведем анализ организации работы коммерческого банка по кредитованию физических и физических лиц на примере конкретного банка – ООО «Хоум Кредит энд Финанс Банк». 2. Технология кредитования физических лиц в ООО «Хоум Кредит энд Финанс Банк» 2.1 Организационно-экономическая характеристика банка С самого начала своего развития корпоративный и розничный бизнес эмитента строился ...

... факты предоставления поддельных документов или недоставерных сведений; если платежеспособность Заемщика или предоставленное обеспечение возврата кредита не удовлетворяет требованиям Правил кредитования физических лиц учреждениями Сбербанка России. О принятом решении кредитный инспектор сообщает клиенту,делает соответствующую отметку в журнале регистрации заявлений и на заявлении клиента и ...

... дика определения размера кредита по укрупненному объекту или на совокупную потребность в заемных оборотных средствах с применением единого ссудного счета. ГЛАВА 2. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМИ БАНКАМИ 2.1 Кредитная документация. Кредитная документация – это составляемые клиентом и банком документы, которые сопровождают кредитную сделку с момента обращения клиента в ...

0 комментариев