Навигация

ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ

3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ

3.1 Рассмотрение кредитной заявки

В положении о кредитной политике банка, отражаются:

1) цели, исходя из которых сформирована структура кредитного портфеля банка (размеры кредита, его качество, сроки погашения и т.д.);

2)политика банка в области установления процентных ставок, комиссий по кредитам, условий их погашения;

3)правила приема, оценки и реализации обеспечения по кредиту;

4)размер максимального лимита по кредиту, т.е. уровень соотношения величины всех кредитов и активов банка;

5)вопросы диагностики, анализа и управления проблемными кредитами;

6) описание приоритетных в области кредитования региона,

отрасли, сектора экономики;

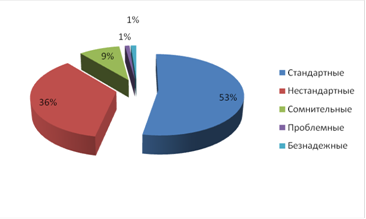

7) описание стандартов и методов, с помощью которых определяется качество кредитов;

8) полномочия в области кредитования руководителей банка, председателя кредитного комитета, кредитного инспектора;

9) система организации и обязанности деятельности кредитных подразделений банка;

10) пакет необходимых документов, прилагаемых к кредитной заявке, и перечень документов для обязательного хранения в кредитном деле;

11) проблемы обеспечения адекватного контроля кредитного риска.

Четкость и обоснованность положений кредитной политики банка способствуют формированию кредитного портфеля, обеспечивающего достижение основных целей: получение достаточного уровня прибыли, организацию действенного контроля и регулирования рисков, соблюдение банковского законодательства.

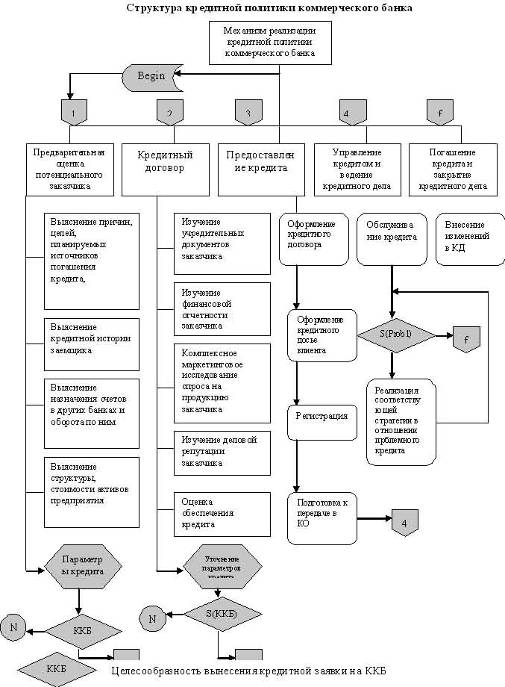

Методы реализации положений кредитной политики закреплены в документах, регламентирующих работу по выдаче кредитов и контроль за обязательствами заемщика перед банком по выданным финансовым средствам. Таким образом, методики анализа кредитоспособности заемщика являются отдельной частью регламентов по предоставлению кредитов или самостоятельными документами — инструкциями, определяющими порядок анализа кредитоспособности, и представляют собой один из основных инструментов реализации кредитной политики банка (приложение 2).

При обращении заемщика в банк сотрудник кредитного подразделения принимает и собирает все необходимые документы.

После приема документов от заемщика кредитный инспектор тщательно изучает кредитную заявку и рассматривает остальной пакет документов для предварительного определения основных условий кредитования, суммы и срока кредита, обеспечения по кредиту. Одной из важнейших целей создания кредитной заявки является более наглядное представление информации о заемщике для членов Кредитного комитета.

Привлекательность кредитной заявки для банка состоит в способности заемщика выполнять в будущем условия кредитного договора.

А для кредитного работника банка важно количественно оценить эту привлекательность, чтобы классифицировать все множество поступающих кредитных заявок.

Показатели, характеризующие рейтинг кредитной заявки, должны соответствовать следующим условиям:

простота интерпретации значений показателей кредитной заявки;

возможность присвоения показателям количественных значений по разработанной балльной системе;

объективность оценки показателей вне зависимости от субъективного мнения лица, анализирующего заявку;

достоверность получаемой при анализе информации; отсутствие какого-либо дублирования данных, содержащихся в заявке;

достаточный уровень ценности и информативности для пользователей полученного интегрального значения.

В кредитной заявке содержатся две группы показателей: внешние и внутренние. Внешние описывают зависимость будущего проекта от влияния извне, а внутренние — от факторов, действующих внутри организации. Среди внешних показателей, характеризующих успех реализации проекта, выделяют те, на которые влияют такие факторы, как налоговые реформы, денежно-кредитная политика, реформирование таможенного законодательства и валютные риски. К внутренним показателям, характеризующим проект, относятся: конкурентоспособность продукции, кредитная история и деловая репутация заемщика, его организационно-правовая форма, прогнозные показатели объемов производства и продаж, обеспечение кредита, период окупаемости проекта, финансовое состояние заемщика, источники погашения кредита и процентов по нему и т.д. Учет всех перечисленных факторов позволяет банку сформировать надежный кредитный портфель.

При анализе учредительных документов инспектор устанавливает круг лиц, имеющих полномочия подписывать кредитный договор, изучает договор обеспечения и представленную финансовую отчетность. Представленные организацией-заемщиком налоговые декларации должны содержать отметки налоговых органов о сдаче этих деклараций в предусмотренные законодательством сроки. Кроме того, кредитный инспектор должен проверить комплектность документов, необходимых для выдачи кредита, и в случае необходимости затребовать недостающие или дополнительные документы.

Для предварительной оценки кредитоспособности потенциального заемщика кредитный инспектор лично беседует с ним с целью более детального выяснения важных сторон кредитной сделки, на которых нужно сконцентрировать внимание (цель кредита, планируемые источники его погашения, методика расчета запрашиваемой суммы кредита), а также для составления психологического портрета заемщика, формирования видения и оценки положения организации и перспектив ее развития.

3.2 Взаимодействие ОАО «Силикат» и АКБ «Коммерческий кредит» при привлечении кредита

Организацию краткосрочного кредитования рассмотрим на примере взаимодействия при привлечении краткосрочных кредитов ООО КБ «Коммерческий кредит» и ОАО «Силикат» г. Киров.

Отметим, что ОАО «Силикат» является постоянным заемщиков у ООО КБ «Коммерческий кредит» и имеет привилегии при получении краткосрочных кредитов, выражающиеся в предоставлении кредитов под льготные проценты, предоставление кредитов при временных финансовых затруднениях предприятия и прочее.

Далее отразим организационный механизм функционирования кредитных отношений, между заемщиком и банком.

Стратегия и тактика ООО КБ «Коммерческий кредит» в области кредитования реализуются через положения его кредитной политики, которая закрепляется в следующих документах:

положении о кредитной политике банка,

регламенте (положении) о предоставлении кредитов,

методиках по применению регламента о предоставлении кредита.

Первый документ содержит скорее стратегические положения, остальные - наряду со стратегией банка тактические приемы их применения.

В процессе организации работы по кредитованию юридических лиц, в ООО КБ «Коммерческий кредит» принимает участие не только кредитное подразделение, но и другие службы: юридическое подразделение; подразделение, отвечающее за безопасность; подразделение, осуществляющее оперативный учет кредитных операций; подразделение, проводящее расчетно-кассовое обслуживание; при необходимости другие подразделения (по работе с ценными бумагами, бухгалтерское, экономическое и т.д.).

01.02.07 ОАО «Силикат» подал в Банк заявку на кредит в размере 240000 руб., необходимых для пополнения оборотного капитала предприятия. При этом ОАО «Силикат» представил следующие документы, являющиеся обязательными при оформлении кредита в соответствии с требования ОАО «Первый ДТБ»:

1) кредитная заявка;

2) нотариально заверенные копии учредительных документов;

3) финансовые отчеты (бухгалтерский баланс и отчет о прибылях и убытках);

4) отчет о движении кассовых поступлений;

5) внутренние финансовые отчеты;

6) данные внутреннего оперативного учета;

7) прогнозные финансовые отчеты;

8) бизнес-план;

9) хозяйственные договоры, являющиеся основой для заключения кредитной сделки;

10) сведения о кредитах, полученных в других банках;

11) сведения о конъюнктуре рынка и основных конкурентах;

12) информация об аффилированных лицах;

13) налоговые декларации.

Содержание кредитной заявки

Для объективной оценки достоверности представленной информации кредитный инспектор запросил у ОАО «Силикат» независимое аудиторское заключение (выданное аудиторской фирмой с безупречной репутацией) по итогам отчетных периодов, по которым представлены финансовые отчеты, т.е. 2005-2007 гг.

При предоставлении кредита ОАО «Силикат» кредитным инспектором ООО КБ «Коммерческий кредит» представителю предприятия были заданы следующие вопросы:

сведения о предприятии и его организации: правовая форма организации; дата ее учреждения; способ оценки имущества, выступающего в качестве обеспечения; кому принадлежит основной пакет акций или наибольшее количество акций организации; основной вид продукции (работ, услуг), выпускаемой (выполняемых, оказываемых) организацией; основные поставщики и покупатели организации; квалификация, опыт и навыки менеджеров организации;

взаимоотношения потенциального заемщика с другими банками: в каких еще банках организация имеет счета и обращалась ли за кредитом в другие банки; почему обратилась именно в этот банк; имеются ли непогашенные кредиты;

сведения о запрашиваемом кредите: цель кредита; планируемые источники его погашения; сумма кредита и методика ее определения заемщиком; соответствие срока предоставления кредита сроку службы активов и жизненному циклу продукции, финансируемых за счет кредитных ресурсов;

информация о погашении кредита: сроки погашения основной суммы долга и процентов по нему; способы погашения кредита; уровень денежной наличности, поступающей в организацию в течение операционного цикла; наличие у организации гаранта по кредиту; финансовое состояние организации;

характеристика предлагаемого обеспечения: вид обеспечения; собственник; сведения об обременении этого имущества; возможность потери этим имуществом каких-либо качественных характеристик при длительном хранении; издержки транспортировки и хранения имущества, выступающего в виде обеспечения.

По результатам такой беседы кредитный инспектор может предварительно оценить серьезность, надежность, репутацию потенциальных заемщиков, особенно тех из них, кто впервые обращается в данный банк за кредитом, а также обоснованность кредитной заявки, степень обеспечения кредитными ресурсами, влияние последствий выдачи кредита на кредитный портфель банка и в целом его соответствие кредитной политике банка.

В таблице 3 приведена оценка качества информации, используемой для анализа кредитоспособности ОАО «Силикат», по основным источникам данных, проводимая ООО КБ «Коммерческий кредит»при оценке кредитоспособности заемщика.

Таблица 3 - Оценка качества информации, используемой в анализе кредитоспособности ОАО «Силикат»

| Источник информации | Показатели качества информации | |||

| полнота | достоверность | доступность | оперативность | |

| Бух. Отчетность | +/- | + | +* | +/- |

| Учредительные документы, устав | +/- | + | + | +/- |

| Нормативно-законодательная база | +/- | + | + | + |

| Аудиторская и консалтинговая информация | +/- | + | +** | +/- |

| Данные рейтинговых (информационных агентств, информация Росгомстата России, различные отраслевые сборники | +/- | +/- | + | - |

| Информация из Интернета | +/- | +/- | + | + |

| Прогноз финансовая информация, в т.ч. бизнес-планы и бюджеты | +/- | +/- | +/- | - |

Примечание к таблице: «+» — признак (в большей степени) присутствует в полном объеме;

«-» — признак (в большей степени) отсутствует, «+/-» — невозможна однозначная трактовка степени присутствия признака.

В случае наличия безоговорочно положительного или модифицированного с оговоркой аудиторского заключения.

Аудиторская или оценочная фирма; должна быть аккредитованной при данном финансовом институте; в профессионализме, независимости и объективности сотрудников этой фирмы не должно быть сомнения.

Таким образом, ни один из источников информации ОАО «Силикат» не является в достаточной степени полным, так как лишь на основе комплексного изучения и оценки данных разных источников информации аналитик может делать обоснованные выводы о возможности предоставления кредитных ресурсов.

Рассмотрим определение кредитоспособности ОАО «Силикат» при привлечении кредита на пополнение оборотных активов в 2005 году у ООО КБ «Коммерческий кредит».

При оценке кредитоспособности ОАО «Силикат» Силикат использует принцип осторожности, т.е. пересчета статей актива баланса в сторону уменьшения.

Банк использует единый показатель – рейтинг заемщика, который рассчитывается в баллах. Сумма баллов определяется умножением класса каждого показателя на его вес в совокупности. Количество показателей, используемых для расчета и критерии разбивки заемщиков по классам производится банком в соответствии с принятой им кредитной политикой.

Выбранные банком оценочные показатели имеют свой вес в общей совокупности, в зависимости от фактических значений происходит разбивка их на три класса (таблица 4).

Таблица 4 - Разбивка показателей по классам| Показатель | Значение ОАО в 2005 | 1 класс | 2 класс | 3 класс |

| Коэффициент абсолютной ликвидности (К1) | 0,12 | 0,2 и выше | 0,1-0,2 | Менее 0,1 |

| Коэффициент промежуточной ликвидности (К2) | 1,3 | 0,8 и выше | 0,6 – 0,8 | Менее 0,6 |

| Коэффициент текущей ликвидности (К3) | 1,93 | 2 и выше | 1-2 | Менее 1 |

| Коэффициент финансовой независимости (К) | 0,65 | 0,6 и выше | 0,4 – 0,6 | Менее 0,4 |

Далее рассчитаем рейтинг ОАО «Силикат» в 2005 году (таблица 5).

Таблица 5 - Расчет рейтинга ОАО «Силикат»| Показатель | Фактическое значение | Класс | вес | Расчет |

| Коэффициент абсолютной ликвидности (К1) | 0,12 | 2 | 10 | 2*10=20 |

| Коэффициент промежуточной ликвидности (К2) | 1,3 | 1 | 10 | 1*10=10 |

| Коэффициент текущей ликвидности (К3) | 1,93 | 2 | 50 | 50*2=100 |

| Коэффициент финансовой независимости (К) | 0,65 | 1 | 30 | 30*1=30 |

| Итого | Х | х | 100 | 160 |

| Сумма баллов | Класс кредита |

| До 150 | 1 |

| 151-250 | 2 |

| 251 и выше | 3 |

Из вышеприведенных расчетов делаем вывод, что ОАО «Силикат» принадлежит 2 классу кредитозаемщиков.

Как уже отмечено выше, ОАО «Силикат» в 2007 году принадлежал второму классу заемщиков. Поэтому уровень процентной ставки по предоставляемому кредиту достаточно высок. Но необходимо отметить то, что предприятие очень устойчиво держится на своем уровне и уже очень близко подходит к первому классу, что говорит о положительном решении банка при вопросе выдачи кредита. Что касается залога или гарантии, то предприятие в качестве залога предоставляет свои основные фонды. Причем они остаются в пользовании предприятия. Такой вариант становится возможным в результате постоянного кредитования банком предприятия и достаточно (для современных условий) высокого уровня рейтинговой оценки банка.

Договоры подписывается генеральным директором и главным бухгалтером ОАО «Силикат» и управляющим и главным бухгалтером ОАО «Первый ДТБ», скрепляется печатями обеих сторон (подписи должностных лиц и печать ОАО «Силикат » должны соответствовать с карточкой образцов подписей и печати (приложение 4).

7 августа 2007года ОАО «Силикат» взял кредит в сумме 90 тысяч рублей для приобретения ГСМ сроком на 1 год, процентная става 18% годовых. Для этого ОАО представил в ООО КБ «Коммерческий кредит» расчет потребности средств для приобретения бензина и дизельного топлива на сентябрь 2007года (табл. 7).

Всего сумма средств, необходимая для покупки бензина и дизельного топлива, составляет 157143рублей.

В качестве залога по кредитному договору - готовая продукция – кирпич силикатный марки М-100 на сумму 137 тысяч рублей.

У ОАО «Силикат» открыта возобновляемая контокоррентная кредитная линия, которая предполагает такое кредитование текущих производственных нужд заемщика (в пределах оговоренного лимита 50 тысяч рублей), когда кредиты непрерывно и автоматически выдаются и погашаются, отражаясь на едином контокоррентном счете, сочетающим в себе свойства ссудного и расчетного счетов; лимит при этом каждый раз восстанавливается.

Таблица 7 - Расчет потребности средств для приобретения бензина и дизельного топлива на сентябрь месяц 2007года ОАО «Силикат»»

| Наименование Машины | Кол-во единиц | Норма расхода бензина/ди зтоплива на 100 км(л) | Пробег по плану (км) | Потребность бензина/ди зтоплива на месяц(л) | Цена Бензина/ди Зтоплива (руб.) | Сумма (руб.) |

| Бензин | ||||||

| ЗИЛ 130В | 1 | 51,4 | 2000 | 1028 | 10 | 10280 |

| ЗИЛ 555 | 3 | 44,8 | 2000 | 2688 | 10 | 26880 |

| Автокран КС 2561 | 1 | 40,7/5,4 | 1000/100 | 407/540 | 10 | 4070 |

| ГАЗ-53 | 1 | 30,25 | 2000 | 605 | 10 | 6050 |

| Москвич-2141 | 1 | 11,0 | 3000 | 333 | 11 | 3663 |

| Итого: | X | X | X | 5601 | X | Х |

| Дизтопливо | ||||||

| Э-10011 | 1 | 8,7 | 160 | 1392 | 12,5 | 17400 |

| Э-5511 | 1 | 8,7 | 160 | 1392 | 12,5 | 17400 |

| Э-3322 | 1 | 5,6 | 160 | 896 | 12,5 | 17400 |

| Бульдозер Т 170 | 1 | 7,6 | 160 | 1216 | 12,5 | 15200 |

| Бульдозер ДТ-75 | 1 | 6,5 | 160 | 1040 | 12,5 | 13000 |

| Погрузчик К-701 | 1 | 5,3 | 160 | 848 | 12,5 | 10600 |

| Трактор Т-150 | 1 | 7,6 | 160 | 1216 | 12,5 | 15200 |

| Итого: | X | X | X | 8000 | X | 157143 |

С контокоррентного счета средства направляются на:

- оплату расчетных документов за материальные ценности;

- выплату заработной платы;

- плату процентов за пользование банковским кредитом.

Контокоррентный кредит погашается путем зачисления в кредит со счета всех поступлений в адрес ОАО «Силиката № 5», в том числе:

- выручки от реализации продукции (работ, услуг);

- сумм, идущих в погашение дебиторской задолженности;

- полученных штрафов, пеней, неустоек.

А для контокоррентной кредитной линии залогом служит имущество (таблица 8).

Таблица 8 - Имущество, служащее залогом при привлечении кредита

| Вид имущества | Стоимость |

| Здания в том числе: цех Сушильное отделение вентиляционное отделение | 51557,0 тыс. руб. 32408,0 тыс. руб. 1105 7,0 тыс. руб. 8092,0 тыс. руб. 42898,0 тыс. руб. |

| 2. Рабочие машины в том числе: тестомешалки вагонетки | 42898,0 тыс. руб. 32228,0 тыс. руб. 10664,0 тыс. руб. |

| Итого: | 53562 тыс. руб. |

Таким образом, имеющееся имущество у предприятия позволяет Банку не раздумывая дать положительный ответ при рассмотрении кредитной заявки.

Погашение или возврат кредита ОАО «Силикат» производится в следующем порядке:

1) путем списания денежных средств со счета по платежному поручению предприятия;

2) путем списания денежных средств в порядке очередности установленном законодательством банковского счета предприятия обслуживающимся в другом банке на основании платежного требования банка кредитора с указанием на нем «без акцепта».

3) Путем списания денежных средств с банковского счета клиента обслуживающемся в банке-кредиторе на основании платежного требования банка-кредитора с указанием на нем «без акцепта»

Банковский процент - цена банковского кредита - плата за право пользоваться средствами банка. ОАО «Силикат» погашает кредит равными долями через равные промежутки времени (с ежемесячными равными суммами платежей). График погашения кредита представлен в таблице 9.

Таблица 9 - График погашения кредита, выданного ОАО «Силикат» 7 августа 2007 года (сумма 90 тысяч рублей, срок 1 год, процентная ставка 18% годовых, погашение равными долями с равным промежутком времени)

| Месяц | Сумма погашения, руб. | Плата за пользование кредитом, руб. | Дата погашения |

| 2005 год. Август | 7500 | 2100 | 27.08. |

| Сентябрь | 7500 | 2100 | 24.09. |

| Октябрь | 7500 | 2100 | 27.10. |

| Ноябрь | 7500 | 2100 | 29.11. |

| Декабрь | 7500 | 2100 | 28.12. |

| 2006 год. Январь | 7500 | 2100 | 29.01. |

| Февраль | 7500 | 2100 | 28.02. |

| Март | 7500 | 2100 | 29.03 |

| Апрель | 7500 | 2100 | 30.04. |

| Май | 7500 | 2100 | 28.05. |

| Июнь | 7500 | 2100 | 28.06. |

| Июль | 7500 | 2100 | 30.07 |

Таким образом, этапом погашения кредита и выплатой процентов заканчивается кредитный процесс.

Похожие работы

... товар, реализуемый в комплексе “Гастроном”, “Пиццерия-бар”. 2.Предприятие своим товаром обеспечивает 1,2 процента потребителей г. Курска. 3.Предприятие имеет значительную кредиторскую задолженность по коммерческим банкам, но денежные патоки, проходящие через расчетные счета позволяют своевременно рассчитываться по обязательствам. 4.Расчет с поставщиками товара ведется в основном ...

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

... выше). Следующим внутрибанковским нормативным документом по кредитной работе является Положение о порядке выдачи кредитов, где отражается: - организация кредитного процесса; - перечень требуемых документов от заёмщика и стандарты подготовки проектов кредитных договоров; - правила проведения оценки обеспечения. Только после принятия этих документов, регламентирующих кредитный процесс, ...

... учете обращение депозитных и сберегательных сертификатов отражается аналогично выпущенным процентным облигациям. 10. Учет банковских инвестиций и источников их формирования Классификация форм инвестиционной деятельности коммерческих банков в банковской практике осуществляется на основе общих критериев систематизации форм и видов инвестиций , вместе с тем она имеет некоторые особенности ...

0 комментариев