Навигация

Нормативне регулювання діяльності спеціалізованих ощадних та інвестиційних банків України

3.2 Нормативне регулювання діяльності спеціалізованих ощадних та інвестиційних банків України

Національний банк здійснює регулювання діяльності спеціалізованих банків і встановлює спеціальні вимоги стосовно певного виду діяльності банків [8].

Банк набуває статусу спеціалізованого банку, якщо більше 50 відсотків його активів є активами одного типу, пов`язаного з іпотекою, інвестиційною діяльністю, кліринговою діяльністю, а також статусу ощадного банку, – якщо більше 50 відсотків його пасивів є вкладами фізичних осіб.

Спеціалізованим банкам та уповноваженим банкам, що спеціалізуються на здійсненні однієї чи декількох банківських операцій, залучають кошти фізичних осіб для довгострокового кредитування будівництва житла, у зв`язку із концентрацією ризиків установлюються спеціальні (підвищені) значення економічних нормативів для забезпечення більш високого, порівняно з універсальними банками, рівня адекватності регулятивного та основного капіталу, рівня ліквідності та запобігання надмірному перекладанню банками ризиків на своїх кредиторів (вкладників).

Для спеціалізованих ощадних банків установлюються спеціальні значення таких економічних нормативів:

нормативу миттєвої ліквідності (Н4) – не менше ніж 30 відсотків;

нормативу максимального розміру кредитного ризику на одного контрагента (Н7) – не більше ніж 5 відсотків;

нормативу максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9), – не більше ніж 2 відсотки;

нормативу максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10), – не більше ніж 20 відсотків.

Для спеціалізованих інвестиційних банків установлюються спеціальні значення таких економічних нормативів:

нормативу адекватності регулятивного капіталу (Н2) – не менше ніж 20 відсотків;

нормативу адекватності основного капіталу (Н3) – не менше ніж 12 відсотків;

нормативу загальної суми інвестування (Н12) – не більше ніж 90 відсотків;

залучення вкладів фізичних осіб має бути не більше 5 відсотків регулятивного капіталу банку.

Для уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, установлюються спеціальні значення таких економічних нормативів:

мінімальний розмір регулятивного капіталу банку (Н1) – не менше ніж 35 відсотків від суми залучених коштів фізичних осіб та одночасно не менше ніж 5 млн. євро;

нормативу адекватності регулятивного капіталу (Н2) – не менше ніж 18 відсотків;

нормативу адекватності основного капіталу (Н3) – не менше ніж 12 відсотків;

нормативу миттєвої ліквідності (Н4) – не менше ніж 30 відсотків.

Нормативні значення інших економічних нормативів для спеціалізованих банків та уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, установлюються такі самі, як для універсальних банків.

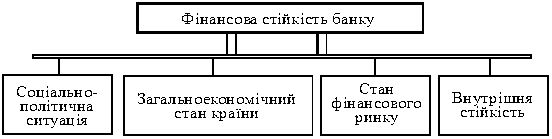

Залежно від виду спеціалізації вищезазначених спеціалізованих банків та уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, рівня капіталу банку Національний банк може висувати до них додаткові вимоги з метою забезпечення фінансової стійкості цих банків.

Залучення вкладів фізичних осіб спеціалізованими банками не може становити більше 5 відсотків регулятивного капіталу банку.

До зобов`язань банку за вкладами фізичних осіб належать:

поточні рахунки фізичних осіб;

кошти фізичних осіб у довірчому управлінні;

кошти в розрахунках фізичних осіб;

кошти фізичних осіб для розрахунків платіжними картками;

нараховані витрати за коштами до запитання фізичних осіб;

короткострокові депозити фізичних осіб;

довгострокові депозити фізичних осіб;

нараховані витрати за строковими коштами фізичних осіб;

ощадні (депозитні) сертифікати, емітовані банком (тільки у частині іменних ощадних сертифікатів);

нараховані витрати за ощадними (депозитними) сертифікатами, емітованими банком (тільки в частині іменних ощадних сертифікатів).

3.3 Аналіз впливу динаміки ставок обов‘язкового резервування та облікових ставок НБУ на процентну політику залучення вкладів населення

Облікова ставка НБУ, як єдиного емісійного банка України, є фактичною мінімальною ціною «на гроші» [2] в державі, оскільки кредитна емісія – надання кредитів комерційним банкам, а, відповідно, і залучення депозитів виконується на її основі. Резервна норма обов'язкового резервування [12] – це дисконтний механізм регулювання Національним банком грошового мультиплікатора, тобто відношення загальної грошової маси, функціонуючої в державі – М3 до емітованого фактично Національним банком грошового агрегату – М1.

Як показують дані табл. В.1 – В.2 Додатку В за 2002–2005 роки:

– офіційна ціна на «гроші» – облікова ставка НБУ зменшилась з 12,5%

річних до 8–9% річних;

– ставки обов'язкового резервування залучених коштів зменшились з 14%

до 6–7%, при цьому для залучення довгострокових коштів в періоді

2003–2004 роки ставка обов'язкового резервування дорівнювала 0;

Відповідно, за даними табл. Г.1 – Г.4 Додатку Г ставки депозитів для вкладів фізичних осіб в національній валюті зменшились:

- з рівня 22% для 2001 року

- до рівня 18% у 2002 році

- до рівня 16% у 2003–2004 році

Подальше зниження ставок є неможливим, оскільки доходи вкладників стають альтернативно невигідними на фоні фактичної цінової інфляції на товари першої необхідності (15 – 30% на рік).

Таким чином, депозитна політика банків по залученню вкладів населення має певні протиріччя:

- вкладники вимагають якнайбільші ставки депозитів;

- позичальники кредитів вимагають зниження ставок кредитування, що відповідно не дає можливості підняття ставок на депозити;

- банки розпочали масову компанію залучення поточних низькопроцентних депозитів з використанням пластикових платіжних карток з незнижувальним залишком («псевдодепозит»);

- підвищення долі залучених високопроцентних строкових вкладів населення веде до зниження рентабельності роботи банків.

Висновки

Аналіз фінансових характеристик діяльності досліджуємого в курсовій роботі АКБ «Правекс-Банк» на фоні загальних характеристик та тенденцій розвитку банківської системи України виявив наступні особливості його розвитку за 2001–2005 роки:

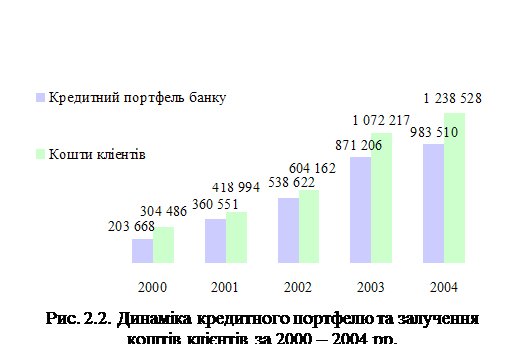

1) При поступовому рості власного капіталу банку у 2001–2003 роках на +8,5%, обсяги залучених коштів у 2001–2003 роках зросли на + 114,6%, а у 2004–2005 роках банк пройшов кризисну стадію:

- за перших три квартали 2004 року обсяги залучених коштів зменшились на – 23%, а власний капітал зріс на + 37,8% за рахунок додаткових емісій (розширення акціонерного капіталу);

- у четвертому кварталі 2004 та першому кварталі 2005 року обсяги залучених коштів поступово зросли на + 6%, а власний капітал зріс на +9,9% за рахунок додаткової емісії;

2) Аналіз структури кредитно-інвестиційного портфелю АКБ «Правекс-Банк» за 2001–2005 роки показав:

- з 2003 року банк стратегічно змінив напрямок кредитування, активізувавши кредитування фізичних осіб, за стабілізувавши, а потім у 2005 році і зменшивши обсяги кредитування юридичних осіб;

- у 2004 році банк вийшов з ринка цінних паперів і активізував свою малу присутність на ньому тільки в 2005 році;

- з 2004 року банк мінімізував міжбанківське кредитування;

- зростання кредитно-інвестиційного портфелю банка з 2001 року забезпечується послідовним нарощуванням обсягів кредитів фізичним особам;

3) Аналіз портфелю залучених та запозичених коштів в АКБ «Правекс-Банк» за 2001–2005 роки показав:

- з 2001 року банк практично за стабілізував строкові кошти юросіб;

- підвищив обсяги залучених коштів юросіб до запитання на +124,6%;

- підвищив обсяги залучених коштів фізосіб до запитання на + 105,8%;

- різко наростив у 2001–2003 році обсяги строкових депозитів фізичних осіб на + 284%, а у 2004–2005 роках ще додатково наростив обсяги строкових депозитів фізичних осіб на + 37%;

Враховуючи наведену зміну структури залучених коштів, АКБ «Правекс-Банк» у 2004–2005 роках практично став ощадним банком, оскільки строкові депозити фізичних осіб перевищили частку у 50% (65,6% – у 2004–2005 роках).

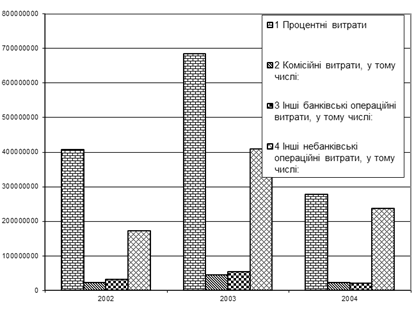

4) Структура витрат та їх динаміка в АКБ «Правекс-Банк» за 2001–2005 роки характеризується:

- тенденцією до зниження рівня відносних витрат на загально-адміністративні цілі обслуговування інфраструктури банку з 46% (2002) до 41% (2005);

- тенденцією до підвищення рівня відносних витрат на утримання персоналу банку з 30%(2003) до 35%(2005);

- тенденцією до підвищення відносного рівня витрат на інші цілі з 15% (2005) до 18%(2005);

- зниження відносного рівня операційного прибутку з 12% (2002) до 10 –11%(2005) при відрахуванні частини прибутку до страхових резервів на відносному рівні 8 – 9%;

- відносним рівнем прибутку до оподаткування в 3–4% від сумарного операційного доходу;

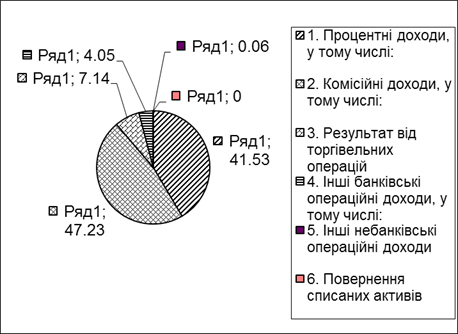

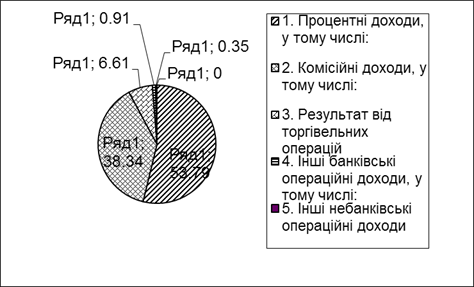

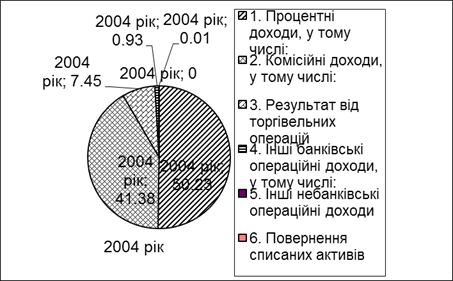

5) Структура доходів та їх динаміка в АКБ «Правекс-Банк» за 2001–2005 роки характеризується:

- зниженням долі чистого процентного доходу з 32%(2003) до 20%(2005);

- підвищенням долі чистого комісійного доходу з 50%(2003) до 60%(2005);

- підвищенням долі доходу від торгівлі валютою та банківськими металами з 10%(2003) до 15%(2005);

Отримані данні показують, що переорієнтація банку на дорогі ресурси (строкові депозити фізичних осіб) привела до зниження традиційного процентного доходу банку і його переорієнтацію на доходи від комісійних операцій.

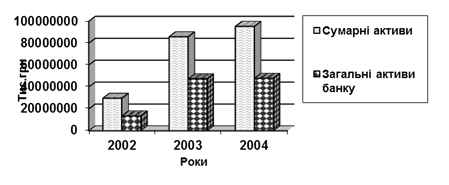

Загальна оцінка положення АКБ «Правекс-Банк» у ринковому середовищі банківської системи України, проведена по відносним долям агрегатів балансу банка до загальних сум агрегатів балансів всієї банківської системи України у 2001–2005 роках показала, що:

– відносне фінансове положення АКБ «Правекс-Банк» в банківській системі

України характеризується зменшення сектору обслуговування ринку з

рівня 2% (2001) до 0,8 – 1,2% (у 2005 році);

– при цьому показовою являється присутність АКБ «Правекс-Банк» на ринку

депозитів фізичних осіб, де його доля дорівнює 2,8%(2001) – 2,4%(2005),

тобто підтверджується напрямок розвитку банку як спеціалізованого

ощадного банку;

– накопичення значної частки залучених коштів фізичних осіб в 65,6% (у

порівнянні з середнім показником 35,6% по БС України) супроводжується

переважною орієнтацією на видачу кредитів фізичним особам в частці 66%

кредитно-інвестиційного портфелю (у порівнянні з середнім показником

15% по БС України);

– використання «дорогих» залучених ресурсів привело до появи в структурі

доходів АКБ «Правекс-Банк» низької долі чистих процентних доходів 20-

34% та високої долі чистих комісійних доходів 54 – 65%, що не відповідає

загальній тенденції структур доходів в БС України (67,6% та 23%,

відповідно);

– аналіз нормативів діяльності АКБ «Правекс-Банк» за 2002–2005 роки

показав, що менеджмент банку суворо дотримується стилю управління

банківськими процесами, який характеризується постійним виконанням

нормативних вимог НБУ до організації діяльності економічними процесами в банках, при цьому рівень фіктивного значення нормативів Н1, Н2, Н3 характеризує АКБ «Правекс-Банк» як – «добре капіталізований банк».

– частка резервів на ризики кредитування перевищує 92% загальної суми резервів, при цьому в АКБ «Правекс-Банк» – найнижчий рівень ризикових активів, який належить до резервування (0,1 – 4,1% та 8,2% по нарахованим доходам).

– у 2003–2004 роках АКБ «Правекс-Банк» відносився до низькорентабельних банків (ROA=0,475%, ROE=8,22%), у 2005 році – менеджмент банку почав програму доведення рівней рентабельності банку ROA, ROE до рівнів, які відповідають вимогам для достатньорентабельного банку (достатньо рентабельні банки – рентабельність активів – від 1% до 2%, рентабельність капіталу – більше 7%);

Держава та Національний банк України за результатами функціонування банківської системи України в 1992–2004 роках прийняли ряд законодавчих та розпорядчих документів, які підвищують захищеність депозитів вкладників, особливо фізичних осіб, які в ринковій економіці є основним та стабільним джерелом депозитних коштів:

- законодавчі акти по Фонду гарантування вкладів фізичних осіб;

- нормативні акти по підвищенню вимог до спеціалізованих ощадних та інвестиційних банків по розміру їх власного (захисного) капіталу та нормативів структурного співвідношення коштів в балансі банку;

- диференціацію ставок обов'язкового резервування залучених коштів на коррахунку в НБУ для додаткової економічної привабливості для комерційних банків залучення довгострокових коштів та коштів фізичних осіб;

- зниженням облікової ставки НБУ, яка є мінімальною «ціною на гроші» в державі та є основою побудови депозитних та кредитних ставок комерційних банків.

Як показали результати дослідження за 2002–2005 роки:

– офіційна ціна на «гроші» – облікова ставка НБУ зменшилась з 12,5% річних до 8–9% річних;

– ставки обов'язкового резервування залучених коштів зменшились з 14% до 6–7%, при цьому для залучення довгострокових коштів в періоді 2003–2004 роки ставка обов'язкового резервування дорівнювала 0;

Відповідно, ставки депозитів для вкладів фізичних осіб в національній валюті зменшились:

- з рівня 22% для 2001 року

- до рівня 18% у 2002 році

- до рівня 16% у 2003–2004 році

Подальше зниження ставок є неможливим, оскільки доходи вкладників стають альтернативно невигідними на фоні фактичної цінової інфляції на товари першої необхідності (15 – 30% на рік).

Таким чином, депозитна політика банків по залученню вкладів населення має певні протиріччя:

- вкладники вимагають якнайбільші ставки депозитів;

- позичальники кредитів вимагають зниження ставок кредитування, що відповідно не дає можливості підняття ставок на депозити;

Похожие работы

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

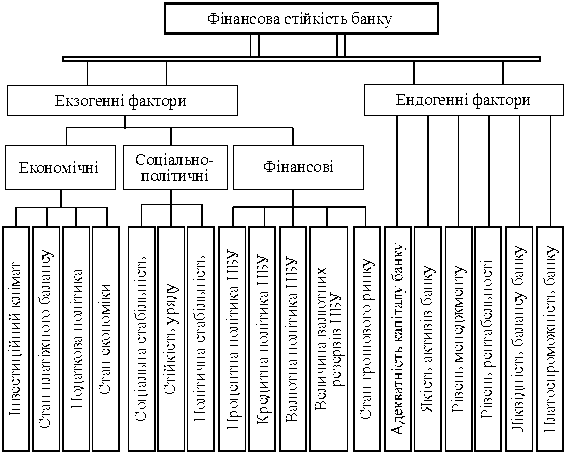

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

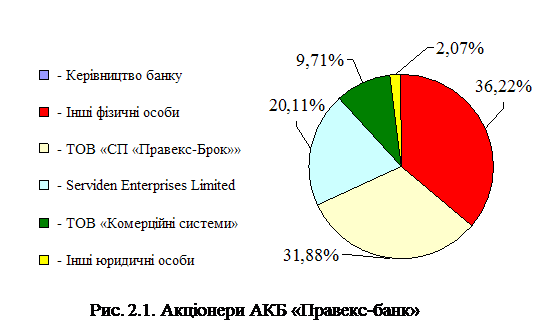

... ї конкурентоспроможності діючих тарифів; · Комітет управління активами та пасивами, який здійснює моніторинг фінансових показників з метою оптимізації використання фінансових ресурсів; · лімітний комітет, який встановлює ліміти на активні операції банку. Засновниками АКБ «ПРАВЕКС-БАНК» є юридичні та фізичні особи. Структура формування статутного капіталу і частка найбільших ...

... нестабільність завжди позначається на діяльності банківських структур; зберігається низька інвестиційна привабливість національної економіки як для внутрішніх, так і для зовнішніх інвесторів. Якщо влада не подолає цих негативних факторів, то банківська система їй нічим не допоможе. Комерційні банки, будучи складовою банківської системи, відчувають на собі весь спектр дії як загальноекономічної ...

0 комментариев