Навигация

Коефіцієнти ефективності управління активами

2. Коефіцієнти ефективності управління активами

Обіговість товарно-матеріальних запасів

![]() (2.3)

(2.3)

Виникає дві проблеми при визначенні та аналізі даного коефіцієнту.

По-перше , продаж відбувається за ринковими цінами . Тому якщо запаси зберігаються будучи обчисленими за ціною собівартості , розрахована величина перевищує дійсне значення . Тому більш доцільно було б використовувати або вартість проданих товарів у чисельнику або відповідно ринкову вартість запасів у знаменнику.

По-друге , збут відбувається на протязі року , а запаси фіксуються на певну дату . Тому якщо діяльність компанії має сезонний характер , або наявні суттєві коливання в обсязі запасів необхідно використовувати середні показники

Кількість днів до отримання заборгованості

![]() (2.4)

(2.4)

Цей показник виражає собою середню кількість днів яка проходить між реалізацією товару та отриманням за нього грошей. Необхідність у розрахунку є дуже суттєвою коли компанія має дуже великий асортимент товарів і неможливо точно визначити проміжок за який надходять гроші за товари. Але навіть якщо компанія має обмежений асортимент вона може порівняти цей показник з нормативним .

Таблиця 2.2

Визначення періоду погашення дебіторської заборгованості [57, c. 11]

| Фірма А за три роки достигла таких показникiв: | |||

| Рiк | Продаж, грн. | Дебіторська заборгованість, грн. | Період погашення дебіторської заборгованості |

| 2001 | 146000 | 22400 |

|

| 2002 | 160600 | 26400 |

|

| 2003 | 180000 | 36000 |

|

Висновок. Період погашення дебіторської заборгованості збільшується, це означає, що управління кредитами, які надані фірмі, погіршуються. Якби період погашення заборгованості в 2003 році був таким, як в 2001 році, то дебіторська заборгованість була б: 56/365*180000 грн. = 27600 грн., що на 8400 грн. менше від реальних вкладень (36000-2760 = 8400), і фірма змогла б обійтися без позичених засобів.

Обіг основного капіталу

![]() (2.5)

(2.5)

Даний коефіцієнт показує ефективність використання основних виробничих фондів .

Основною проблему при аналізі даного показника є те , що з часом через інфляційні процеси вартість фондів змінюється і необхідно використовувати систему індексів для порівняння вартостей майна придбаного в різні часові періоди. Ще одною проблемою є проблема вибору вартості майна яка буде використовуватися при підстановці в коефіцієнт : первісна , залишкова чи відновлювана .

Очевидно , що бухгалтери фірм для складання привабливих звітів для обрахунку даного коефіцієнту використовують той показник , що є меншим на даний час - це дасть можливість штучно збільшити його значення.

Обіг загальної вартості майна

![]() (2.6)

(2.6)

Зрозуміло що для аналізу використання ресурсів підприємства показника обігу основного капіталу замало , бо він не враховує активи , що не входять до його складу . А через те , що питома частка даних активів на багатьох підприємствах дуже значна - доцільно використовувати показник обігу загальної вартості майна ., що дасть можливість побачити ефективність використання майнового комплексу підприємства в цілому.

Товарно-матеріальні запаси в днях обороту

![]() (2.7)

(2.7)

Даний показник відображає середню кількість днів протягом якої запаси знаходяться в обігу . Фактично це є аналітичним доповненням до показника обігу товарно-матеріальних запасів.

3. Показники фінансового левереджу

Заборгованість до активів ( Ступінь залежності від кредиторів )

![]() (2.8)

(2.8)

Показник даної групи відображає ступінь залежності фірми від фінансування з боку кредиторів . На відміну від показників ліквідності в даному випадку враховується загальна сума боргу , яка включає крім поточної заборгованості ще і довгострокові зобов’язання фірми.

Покриття виплат по відсотках доходами компанії

![]() (2.9)

(2.9)

Економічний зміст – здатність підприємства за рахунок власного прибутку сплачувати відсотки по боргових зобов’язаннях. При обчисленні показника слід враховувати особливості законодавства , яке визначає джерела сплати відсотків . Існує два варіанти : сплачуються відсотки з прибутку до вирахування податку на прибуток чи після, відповідно до варіанту певний вигляд матиме і чисельник формули розрахунку показника.

Похожие работы

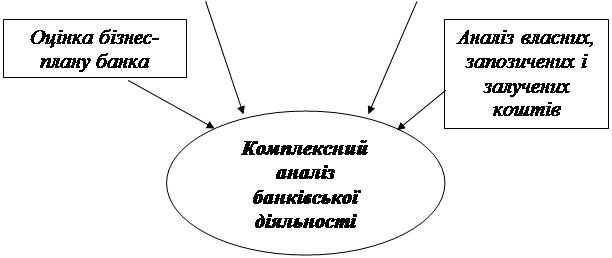

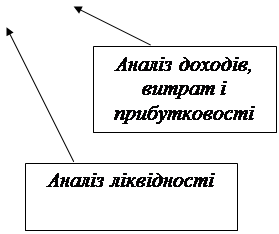

... і основною метою є стабілізація результатів. Це досягається за допомогою збалансованих методів управління активами і зобов'язаннями та стратегій хеджування ризиків. 3 Вдосконалення процентної політики комерційного банку 3.1 Загальні положення Розвиток та вдосконалення діяльності фінансових ринків, перетворення їх на світові ринки, інтенсивне впровадження сучасних засобів зв'язку та і ...

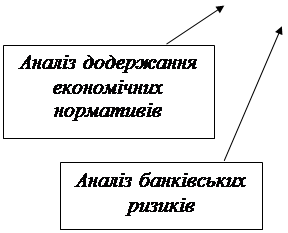

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... інвестиційної діяльності. В Україні сьогодні необхідним є розширення застосування кредитних відносин в інвестиційній сфері. Розділ 2. Організація кредитування в комерційному банку 2.1. Основні умови кредитної угоди Кредитні правовідносини між кредитором і позичальником регламентуються на підставі кредитних договорів. Кредитний договір – це юридичний документ, що визначає взаємні обов' ...

0 комментариев