Навигация

Лимитирование

1. Лимитирование.

Для управления финансовыми рисками при размещении денежных активов контрагенты межбанковского финансового рынка используют в качестве основного метода ограничения принятых обязательств, т.е. лимитирование. Под лимитом понимается максимальная величина требовании к банку-контрагенту по каждому виду проводимых операций.

В настоящее время разработаны некоторые новые подходы к формированию лимитов. За основу классификации лимитов принимается вид финансового риска. При этом лимитированию подлежат объем, потери, сроки и доходность операции.

При проведении межбанковских операций возможно использование трех видов лимитирования:

1) лимит на контрагента;

2) лимит на инструменты;

3) лимит уровня ответственности.

Лимит на контрагента предполагает операционный или позиционный лимит, который ограничивает суммарный объем осуществляемых контрагентом операций, и лимит на расчеты, ограничивающий суммарный объем платежей контрагента по всем операциям в течение одного операционного дня.

Лимит на инструменты означает ограничение количества сделок по размещению средств на межбанковском рынке, операциям Forex, операциям с драгоценными металлами, ценными бумагами, акциями и лимитирование остатков средств на счетах Ностро. Кроме того, устанавливается допустимый объем того или иного инструмента в портфеле (лимит концентрации и структурный лимит), срочность инструмента и лимиты потерь.

Лимит уровня потребности включает лимит ответственности сотрудника, лимит ответственности подразделения, лимит ответственности уполномоченного лица.

В качестве одного из методов управления финансовыми рисками используется система банковского мониторинга, в основу которой положена комплексная оценка коммерческого банка. Система банковского мониторинга предполагает:

1) формирование оценочной системы, определяющей выбор предпочтений при проведении комплексных сравнительный оценок кредитных организаций. Оценочная система включает следующие критерии:

· характеристика объекта оценивания (надежность, деловая активность деловая репутация. прибыльность, финансовое состояние):

· разработка шкалы оценивания объекта по каждому из критериев;

· принцип выбора для определения итоговой оценки или формирования совокупности однородных кластеров (классов сходства).

2) применение в качестве методики расчета бухгалтерской или экспертной оценки;

3) выбор способа представления результатов исследования (в форме единого рейтинга, ранжирующего все объекты по комплексному показателю сравнения, либо разработка категорий (классов, групп, сегментов), внутри которых осуществляется группировка данных);

4) определение итогового критерия оценивания и основных показателей сравнения. Модель оценки должна включать информативные показатели, характеризующие деятельность коммерческого банка, а именно:

• абсолютные показатели;

• относительные показатели, шли финансовые коэффициента;

• динамические показатели характеризующие тенденции изменения основных показателей деятельности банка во времени;

• качественные показатели отражающие неколичественные параметры банка (репутацию, опыт, возможность государе государственной поддержки).

Оценка финансового состояния контрагента

Оценка финансового состояния контрагента коммерческого банка как метол управления финансовыми рисками включает:

· рейтинговую оценку, которая предполагает анализ данных, полученных с использованием экспертного метола либо на основе

· системы коэффициентного анализа однородных групп, используемые для определении эффективности соотношения между агрегированными статьями банковской отчетности (например, систем коэффициентного анализа, применяемая Центральным банком Германии, BAKred Information System (BAKIS));

· системы комплексной оценки финансового риска, применяемые для получения детальной и всесторонней информации о финансовом положении коммерческого банка в разрезе анализа деятельности всех его крупных бизнес-подразделений;

· экономико-математические модели, направленные на оценку состояния банка в будущем и позволяющие генерировать ранние предупреждения об ухудшении финансового состояния до того момента, когда оно становится критическим.

Методики управления финансовыми рисками

Международный опыт использования методик анализа финансового состояния контрагентов не может быть полностью адаптирован к российской практике в сижу существующих различий между западной и российской банковскими системами.

Банковский сектор ведущих западных стран отличается от российского более длительным периодом развития и отлаженной системой регулирования, что сказывается на емкости финансового рынка и его ликвидности. Эти различия позволяют западным банкам удлинять сроки активных операций при одновременном снижении их рискованности. Широко распространенная секьюритизация активов способствует тому, что наиболее неподвижная и большая по объему часть баланса банка (кредитный портфель) приобретает дополнительную ликвидность.

В развитой банковской системе основным источником покрытия издержек и убытков банка является его капитал, основной прирост которого происходит за счет полученной прибыли, а не за счет источников, споео6етв\тощи\ его фиктивному раздуванию, как в России. Также не подлежат сравнению срочность кредитного портфеля (на Западе средние сроки кредитования составляют от трех до пяти лет, а в России — до трех лет) и величина активов.

В связи с этим российские коммерческие банки вынуждены разрабатывать собственные методики оценки финансового состояния! партнеров, которые они, однако, не делают достоянием конкурентов.

В основу комплексной оценки положена методика оценки финансового состояния банка-контрагента и расчета уровня риска, определения размера лимита на межбанковские операции и экономического резерва для покрытия финансовых рисков банка на межбанковском финансовом рынке. Методика предусматривает проведение количественной и качественной оценок финансового риска банка, обусловленного совершением операций с банками-контрагентами.

Количественная оценка риска реализуется через расчет лимита принятия денежных обязательств банка-партнера. Качественная оценка предполагает определение группы риска по продуктам, предоставляемым контрагенту в рамках данного лимита. Цель методики сводится к определению и принятию финансового риска путем установления лимита по межбанковским операциям; осуществлению ежемесячного мониторинга контроля действующих лимитов, составлению рейтинга банков-контрагентов и выработке предложений для различных подразделений банка при проведении взаимных межбанковских операций.

Комплексная оценка банка и определение размера лимита по межбанковским операциям осуществляется поэтапно:

· формирование укрупненного баланса банка, позволяющего на основе группировки балансовых счетов в разделы оценить качество активов, общие направления активно-пассивных операций, выявить их динамику;

· определение чистой структуры активов и пассивов, в результате чего выявляются банки нетто-кредиторы и нетто-заемщики, рассчитывается величина собственного оборотного капитала, которая определяет размер лимита принятия межбанковских обязательств;

· расчет величины чистого капитала банка для оценки рыночной стоимости активов, используемой для корректировки размера лимита;

· при оценке рискованности активов банка применяются методы экономико-статистического моделирования, экстраполяции и экспертной опенки; используются данные статистических и аналитических исследований по ценам на недвижимость (при опенке основных средств), состоянию показателей фондового рынка (при определении степени риска ПО ценным бумагам); учитывается положительная кредит идя история банков-партнеров и субъективное мнение экспертов-аналитиков;

· количественная оценка размера лимита или риска принятия денежных обязательств банка-контрагента.

Расчетный лимит на банк-партнер определяется как часть (от 10 до 30%) средней за период (год, 6 месяцев и 3 месяца) величины собственного оборотного капитала. Установление лимита в максимальном объеме возможно только для банков первой группы риска из пяти возможных. Для банков, чьи денежные обязательства попадают в другую группу, фактический размер лимита может достигать 50—70% от расчетного, а при наличии отрицательной величины чистого капитала, превышающей собственный оборотный капитал банка, вводится стоп-показатель, запрещающий установление лимита риска.

Для идентификации уровня кредитного риска межбанковское обязательство оценивается по таким группам факторов, как финансовое положение банка-контрагента, наличие обеспечения, дополнительные объективные и субъективные факторы, оценка аналитического подразделения. Группы факторов имеют свой собственный вес, определяющий значимость данной группы в интегральной оценке. Общее количество баллов получается как сумма произведений баллов, набранных банком-контрагентом по каждой группе факторов.

Поскольку наибольший вес в итоговом показателе имеет оценка финансового положения банка-контрагента, то применяется коэффициентный анализ показателей деятельности коммерческого банка. Каждая из шести групп коэффициентов имеет балльную оценку и служит индикатором финансового положения банка.

Коэффициенты зависимости от межбанковского рынка оценивают обеспеченность банка заемными межбанковскими источниками ресурсов, структуру банковских обязательств, отношение межбанковских требований к межбанковским обязательствам.

Коэффициенты ссудной задолженности характеризуют качество, структуру кредитного портфеля, а также его сбалансированность и доходность.

Коэффициенты независимости показывают степень покрытия рисковых активов банка собственным капиталом, уровень капитализации, выявляют степень иммобилизации капитала.

Коэффициенты ликвидности означают возможность банка своевременно и быстро выполнить свои обязательства, раскрывают структуру активов с точки зрения их ликвидности.

Вопросы управления рисками в «БТА Банк» занимается прежде всего Управление методологии (оно разрабатывает принципы управления рисками, их идентификации). В течение 2008 г. в банке были разработаны и утверждены Правлением принципы идентификации и оценки риска при кредитовании корпоративных клиентов, малого и среднего бизнеса, потребительских кредитов. С 2005 г. действуют Принципы оценки и минимизации рисков при проведении валютных операций.

Во всех этих документах подчеркивается, что основными методами управления рисками в банке являются:

- идентификация, анализ и оценка риска – применяются аналитические процедуры, позволяющие провести измерение риска, смоделировать и предсказать его

- регламентирование операций – установка лимитов на операции

- диверсификация операций – распределение активов по различным компонентам

- формирование достаточного уровня резервов на покрытие возможных потерь

- поддержание достаточности капитала – на приемлемом уровне.

Похожие работы

... в тот или иной проект, принесет ли он доходы, которые смогут окупить все затраты сил и средств. Бизнес - план включает в себя: 1. Краткая характеристика предприятия а) Характеристика продукта; б) Характеристика рынков; в) Характеристика конкурентов. 2. Организационный план В содержание этого раздела рассматриваются вопросы организации и управления производством. 3. План производства В ...

... , но исторически необходимой реформы в социальной, политической и экономической жизни возникает масса сложных проблем. Одна из них - как предвидеть сложности и возможности и как выбрать хозяйственную политику и стратегию? м. Какие из конкретных "ходов" используются большинством успешных компаний? Во-первых, это ориентация на долгосрочные отношения с клиентом. Мы часто слышим эту фразу, но не ...

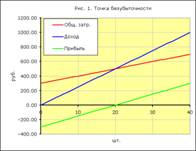

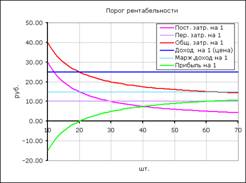

... влияния различных соотношений затрат и цен удобно использовать электронные таблицы Excel. 19. Оборотные активы организации: понятие и виды Ключевую роль в реализации краткосрочной финансовой политики предприятия занимают проблемы достаточности оборотных активов, источники их финансирования и эффективность использования. Управление оборотным капиталом предприятия – это ежедневная работа, ...

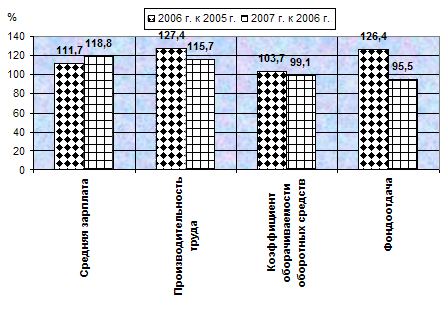

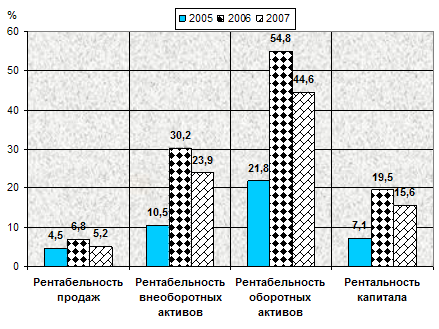

... политики предприятия; 4) управление оборотными средствами, кредиторской и дебиторской задолженностью; 5) управление издержками, включая выбор амортизационной политики; 6) выбор дивидендной политики. 2. Оценка финансовой политики предприятия на примере ОАО "Чебоксарский хлебозавод № 2" 2.1 Общая характеристика предприятия Открытое акционерное общество "Чебоксарский хлебозавод № 2" ...

0 комментариев