Навигация

Управление инвестициями на предприятиях

4. Управление инвестициями на предприятиях

Инвестиции представляют собой все виды материально-имущественных и иных ценностей, включая денежные средства, акции и другие ценные бумаги, технологии и оборудование, имущественные и интеллектуальные права, вкладываемые в предпринимательскую или другие виды деятельности в цепях получения прибыли в будущем, превышающей общий начальный вложенный капитал, и достижения положительного экономического и социального эффекта.

Объекты инвестирования – строящиеся, реконструируемые здания и сооружения, расширяемые предприятия, другие основные фонды, ориентированные на решение задач, связанных с производством новых товаров и услуг, увеличением их объема и улучшением качества.

Субъекты инвестиционной деятельности – инвесторы, инвестиционные посредники, получатели инвестиций, государство и его отдельные регионы, местные самоуправления.

Цель инвестирования – выпуск новой продукции, расширение объемов производства и улучшение качества продукции, а также решение социальных и экономических задач.

Инвестиции различают по следующим типам: финансовые (портфельные) и реальные инвестиции.

Под инвестиционным проектом для реализации на предприятии понимается развернутую во времени совокупность мероприятий, направленных на существенное обновление отдельных компонент деятельности предприятия или его положения в окружающей социально-экономической или природной среде и требующих для своей реализации значимых финансовых средств (инвестиций).

В зависимости от характера возникновения и стадии продвижения инвестиционного проекта все такие проекты в данный момент времени можно разделить на четыре группы:

· проекты, не связанные однозначно ни с конкретным исполнителем, ни с конкретным потребителем (проект типа А);

· проекты, содержание которых изначально связано с определенным предприятием-производителем новых товаров и услуг (проект типа Б);

· проекты, предназначенные для удовлетворения потребностей конкретного потребителя (проект типа В). Пример такого проекта – проект реконструкции предприятия, представленный на конкурс, объявленный этим предприятием;

· проекты, содержание которых изначально и однозначно определяет как производителя, так и потребителя продукции (проект типа Г). Здесь речь может идти, скажем, о выполнении договора с заказчиком на производство на данном предприятии определенной продукции (не следует думать, что в этом случае финансирующей стороной является непременно заказчик; такой договор может финансироваться и третьим лицом, заинтересованным в возмещении своих затрат в перспективе).

Каждый инвестиционный проект для своей реализации и даже для полноценного существования в качестве проекта требует вполне определенной формы описания, по возможности единообразной для различных инвестиционных проектов или их групп.

Международная практика оценки эффективности инвестиций существенно базируется на концепции временной стоимости денег и основана на следующих принципах:

Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

Инвестируемый капитал равно как и денежный поток приводится к настоящему времени или к определенному расчетному году (который, как правило, предшествует началу реализации проекта).

Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех методов оценки базируется на следующей простой схеме: Исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1, CF2, ... , CFn. Инвестиции признаются эффективными, если этот поток достаточен для

· возврата исходной суммы капитальных вложений и

· обеспечения требуемой отдачи на вложенный капитал.

Наиболее распространены следующие показатели эффективности капитальных вложений:

· дисконтированный срок окупаемости (DPB);

DPB = -К + ∑ (Rt - Ct)/ Es (1.1)

где К – первоначальные инвестиции;

Rt – приток денег в t году;

Ct – отток денег в t году;

Es– норма дисконта.

Существенным недостатком метода дисконтированного периода окупаемости является то, что он учитывает только начальные денежные потоки, именно те потоки, которые укладываются в период окупаемости. Все последующие денежные потоки не принимаются во внимание в расчетной схеме.

· чистое современное значение инвестиционного проекта (NPV);

NPV = ∑ CFк/(1+r)k (1.2)

где CFk – чистый денежный поток;

r – стоимость капитала, привлеченного для инвестиционного проекта.

Термин «чистое» имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков. В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение, величина которого определяет правило принятия решения.

1) для отдельного проекта: если NPV больше или равно нулю, то проект принимается;

2) для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

Типичные входные денежные потоки:

1) дополнительный объем продаж и увеличение цены товара;

2) уменьшение валовых издержек (снижение себестоимости товаров);

3) остаточное значение стоимости оборудования в конце последнего года инвестиционного проекта (так как оборудование может быть продано или использовано для другого проекта);

4) высвобождение оборотных средств в конце последнего года инвестиционного проекта (закрытие счетов дебиторов, продажа остатков товарно-материальных запасов, продажа акций и облигаций других предприятий).

Типичные выходные денежные потоки:

1) начальные инвестиции в первый годы инвестиционного проекта;

2) увеличение потребностей в оборотных средствах в первый годы инвестиционного проекта (увеличение счетов дебиторов для привлечения новых клиентов, приобретение сырья и комплектующих для начала производства);

3) ремонт и техническое обслуживание оборудования;

4) дополнительные непроизводственные издержки (социальные, экологические и т. п.).

· внутренняя норма прибыльности (доходности, рентабельности) (IRR).

Объекты инвестирования здесь – строящиеся, реконструируемые здания и сооружения, расширяемые предприятия, другие основные фонды, ориентированные на решение задач, связанных с производством новых товаров и услуг, увеличением их объема и улучшением качества.

5. Управление рисками

Риск и доход представляют собой две взаимосвязанные и взаимообусловленные финансовые категории. Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человека.

Для финансового менеджера риск – это вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться невероятно рискованным.

Риск – это экономическая категория. Как экономическая категория он представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль).

Финансовые риски разрешаются с помощью различных средств и способов. Средствами разрешения финансовых рисков являются их избегание, удержание, передача, снижение степени. Под избеганием риска понимается простое уклонение от мероприятия, связанного с риском. Однако избежание риска для предпринимателя зачастую означает отказ от получения прибыли. Удержание риска подразумевает оставление риска за инвестором, т.е. на его ответственности. Снижение степени риска – сокращение вероятности и объема потерь. Передача риска означает, что инвестор передает ответственность за финансовый риск кому-то другому, например страховому обществу. В данном случае передача риска произошла путем страхования финансового риска.

В страховых компаниях страхуются финансовые, валютные и биржевые риски. В международной практике применяются три основных способа страхования рисков:

1. Односторонние действия одного из партнеров.

2. Операции страховых компаний, банковские и правительственные гарантии.

3. Взаимная договоренность участников сделки.

На выбор конкретного метода страхования риска влияют такие факторы, как:

· особенности экономических и политических отношений со страной-контрагентом сделки;

· конкурентоспособность товара;

· платежеспособность контрагента сделки;

· действующие валютные и кредитно-финансовые ограничения в данной стране;

· срок покрытия риска;

· наличие дополнительных условий осуществления сделки;

· перспективы изменения валютного курса или процентных ставок на рынке.

СПИСОК ЛИТЕРАТУРЫ

1. Альтов В.В. Анализ финансового состояния компании. Основные подходы к проведению анализа финансового состояния предприятия. – М., 2003.

2. Анализ финансово-экономической деятельности предприятия: Учеб. Пособие для вузов/Под ред. проф. Н.П. Любушина. – М., 2005.

3. Финансовый менеджмент: Учебное пособие/ рук. авт. колл. проф. И.К. Ларионов. – 3-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2006.

4. Витрянский В.В. Банкротство: ожидание и реальность //Экономика и жизнь, 2004. № 49.

Похожие работы

... Все цеховые подразделения и подрядные организации призваны обеспечивать работоспособное состояние оборудования ГРЭС, выполнение заданий по рабочей мощностей графиков нагрузок. 2. Разработка модели системы управления развитием предприятия Главная задача руководителей, управленцев компании - определить цель создания организации, ее успешного развития и функционирования на огромном рынке бизнеса и ...

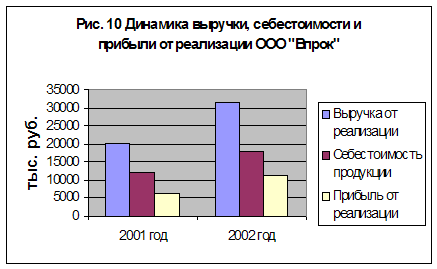

... и каждая управляющая система, управление прибылью реализует свою основную цель и главные задачи путем осуществления определенных функций. Состав основных функций системы управления прибылью предприятия приведен на рисунке 1 (см. Приложение 3) [10, с.176]. Рисунок рассматривает лишь основные функции управления прибылью, характерные для предприятий всех форм собственности и организационно-правовых ...

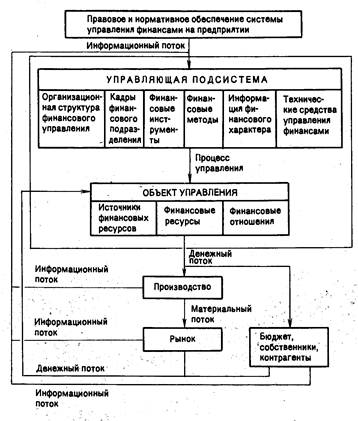

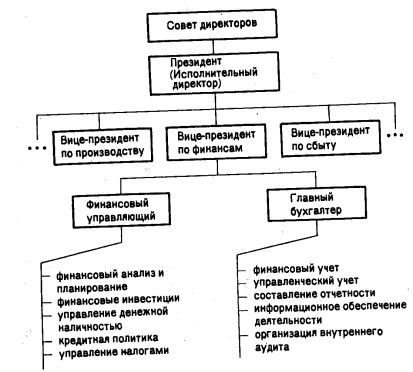

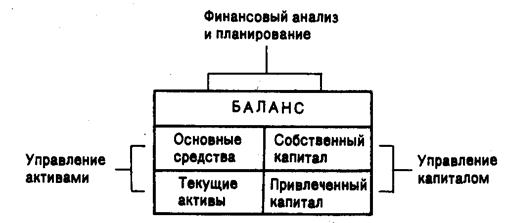

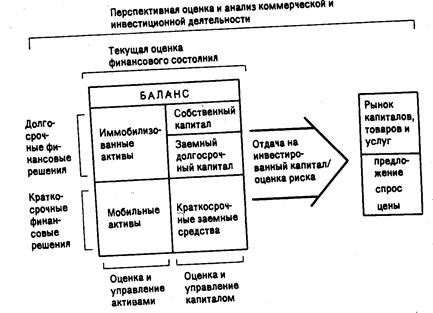

... обеспечение текущей финансово-хозяйственной деятельности; обеспечение участия хозяйствующего субъекта в осуществлении социальной политики. 1.2. СИСТЕМА УПРАВЛЕНИЯ ФИНАНСАМИ НА ПРЕДПРИЯТИИ 1.2.1. СТРУКТУРА И ПРОЦЕСС ФУНКЦИОНИРОВАНИЯ СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ НА ПРЕДПРИЯТИИ Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса: каковы должны быть ...

... денежные ресурсы, от их организации и эффективности использования зависит не только процесс материального производства, но и финансовая устойчивость предприятия. Поэтому организация оборотных средств выступает важным элементом в процессе управления активами и включает: - определение состава и структуры оборотных средств; - установление потребности предприятия в оборотных средства; - определение ...

0 комментариев