Навигация

Финансовая характеристика ООО «Камень-С»

3.2 Финансовая характеристика ООО «Камень-С»

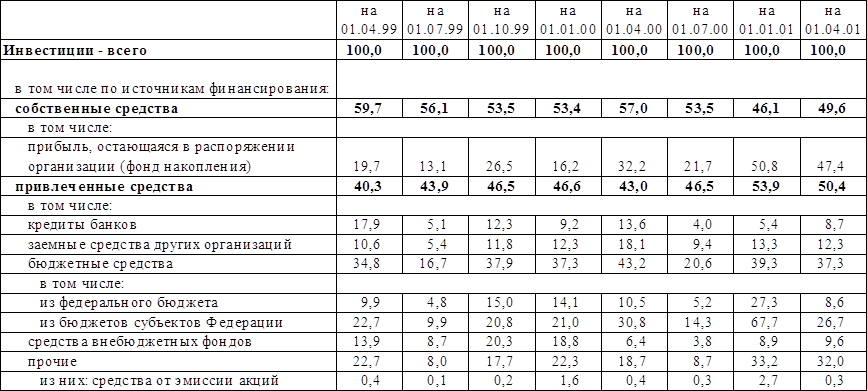

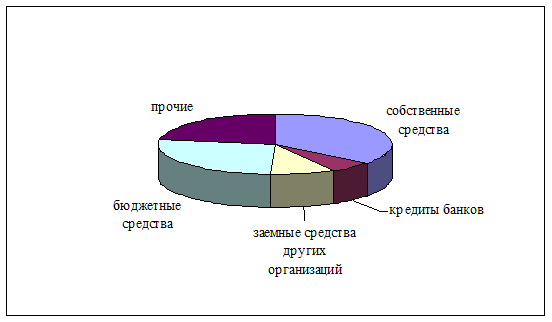

Анализ финансового состояния предприятия включает четыре основных блока: оценка финансовой устойчивости, платежеспособности, деловой активности и рентабельности. Результаты анализа финансового состояния ООО «Камень-С» представлены в таблицах 3.3-3.5.

Анализ финансовой устойчивости предприятия начинается с показателей, отражающих сущность устойчивости финансового состояния - наличие собственных оборотных средств. В течение исследуемого периода на предприятии отсутствовали собственные оборотные средства, поэтому финансовое положение ООО «Камень-С» в 2007-2009гг. характеризуется как неустойчивое. Динамику устойчивости финансового состояния предприятия можно проследить при помощи относительных показателей, представленных в таблице 3.3.

Таблица 3.3- Анализ коэффициентов финансовой устойчивости

| Показатели | 2007 | 2008 | 2009 | Изменение | |

| 07/06 | 08/07 | ||||

| Коэффициент автономии | 0,51 | 0,59 | 0,64 | 0,08 | 0,05 |

| Коэффициент маневренности | |||||

| собственного капитала | -0,24 | -0,19 | -0,13 | 0,05 | 0,06 |

| Удельный вес заемных средств | 0,49 | 0,41 | 0,36 | -0,08 | -0,05 |

| Соотношение заемных и | |||||

| собственных средств | 0,96 | 0,69 | 0,56 | -0,27 | -0,13 |

| Удельный вес дебиторской | |||||

| задолженности | 0,09 | 0,14 | 0,10 | 0,05 | -0,04 |

| Удельный вес собственных и | |||||

| долгосрочных заемных | |||||

| средств | 0,51 | 0,59 | 0,64 | 0,08 | 0,05 |

Значение коэффициента автономии позволяют судить о степени независимости предприятия от внешних источников финансирования. В целом за трехлетний период значения данного коэффициента находились в пределах нормального ограничения (>=0,5), а также имели тенденцию роста, что стало возможно за счет наращивания собственных средств предприятия (в первую очередь с возникновением добавочного капитала в результате переоценки основных средств и получении прибыли). Уменьшение суммы привлекаемых (заемных) средств способствовало снижению удельного веса заемных источников в общей величине пассивов предприятия, причем в 2007-2009гг. значения данного показателя находились в пределах нормального ограничения (<=0,5). Аналогичная картина сложилась в динамике показателя, характеризующего соотношение заемных и собственных средств. Несмотря на рост суммы и доли собственных источников финансирования значения коэффициента маневренности собственного капитала свидетельствуют о том, что собственный капитал предприятия полностью иммобилизован, то есть, вложен в основные средства комбината. Более того, часть стоимости основных средств финансируется за счет кредиторской задолженности. В международной практике финансового анализа считается, что значение коэффициента маневренности собственного капитала должно быть на уровне 0,5: половина собственных источников направляется на формирование оборотных средств. Только в этом случае можно говорить о нормальной финансовой устойчивости предприятия. В данном же случае, нарушение направлений финансирования активов предприятия за счет непредусмотренных для этого источников может привести к ухудшению устойчивости финансового положения, так как возможность погашения кредиторской задолженности снижается (ведь для этого потребуется время, чтобы реализовать не только готовую продукцию, производственные запасы, но и часть основных средств). Единственным положительным моментом в данной ситуации является незначительный рост значения коэффициента маневренности собственного капитала в течение исследуемого периода.

Таблица 3.4 - Показатели платежеспособности предприятия

| Показатели | 2007 | 2008 | 2009 | Изменение | |

| 07/06 | 08/07 | ||||

| Коэффициент абсолютной | |||||

| ликвидности | 0,01 | 0,03 | 0,02 | 0,02 | -0,01 |

| Коэффициент быстрой | |||||

| ликвидности | 0,18 | 0,34 | 0,19 | 0,16 | -0,15 |

| Коэффициент покрытия | 0,78 | 0,71 | 0,41 | -0,07 | -0,30 |

| Доля запасов и затрат в сумме | |||||

| краткосрочных обязательств | 0,59 | 0,36 | 0,24 | -0,23 | -0,12 |

В общем случае, рост удельного веса дебиторской задолженности в стоимости имущества предприятия, характерный для ООО «Камень-С» в 2007-2009гг., свидетельствует об увеличении объемов продаж, что подтверждает сделанные ранее выводы. Считается, что соотношение дебиторской и кредиторской задолженности для поддержания устойчивости финансового положения должно быть один к одному. На данном предприятии это соотношение составляет 0,2:1 в 2007г. и в 2009г., и 0,3:1 в 2008г., то есть предприятие находится по отношению к своим кредиторам в более льготных условиях оплаты, чем предоставляет своим дебиторам, что подтверждает наличие постоянного спроса на готовую продукцию предприятия.

Внешним проявлением финансовой устойчивости выступает платежеспособность предприятия. Результаты анализа платежеспособности ООО «Камень-С» в 2007-2009гг. представлены в таблице 3.4.

Значение коэффициентов платежеспособности свидетельствуют о том, что исследуемое предприятие в принципе является неплатежеспособным, как в краткосрочном аспекте, так и в перспективе. Значения трех основных показателей платежеспособности находятся ниже нормальных ограничений: уровень коэффициента абсолютной ликвидности меньше 0,2; коэффициента быстрой ликвидности меньше 0,7; коэффициента покрытия меньше 2. Предприятие является платежеспособным, если его денежных средств, дебиторской задолженности и готовой продукции достаточно для погашения краткосрочных обязательств. У ООО «Камень-С» для покрытия кредиторской задолженности в полной сумме потребуется реализовать не только вышеперечисленные активы, но производственные запасы, а также основные средства. Сложившаяся ситуация объясняется в первую очередь тем, что для предприятия в течение исследуемого периода было характерно снижение величины запасов (это прослеживается по динамике последнего показателя таблицы 3.4.) в связи с проблемами по закупке зернового сырья. Поэтому, показатель покрытия в 2007-2009гг. имел тенденцию снижения. Тем не менее, динамика первых двух показателей платежеспособности положительная, что связано с расширением объема и ассортимента выпускаемой продукции на вновь введенных макаронной линии и пекарне. Дальнейший рост объема производства продукции является наиболее значимым направлением восстановления платежеспособности и финансовой устойчивости.

Как видно из данных таблицы 3.4. динамика всех без исключения показателей деловой активности предприятия в 2007-2008гг. является положительной, что свидетельствует об ускорении оборачиваемости вложенного в предприятие капитала. Однако уровень оборачиваемости активов предприятия остается довольно низким. Так, авансированный в активы предприятия капитал не совершает даже одного оборота в год; период, в течение которого происходит трансформация производственных запасов в готовую продукцию и реализация последней составляет, примерно, полгода. Более высокий темп ускорения оборачиваемости запасов по сравнению с другими видами активов связан не столько с ростом выручки от реализации продукции, сколько с сокращением абсолютной величины материальных оборотных средств.

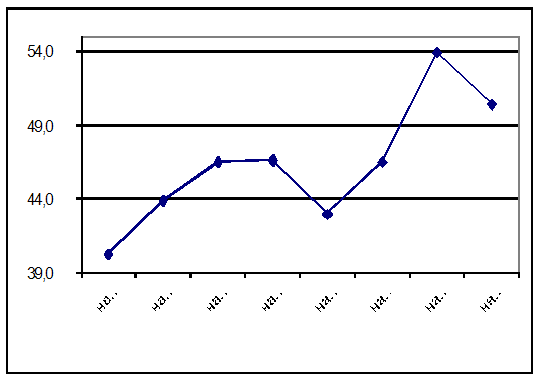

С анализом деловой активности предприятия тесно связан следующий блок финансового анализа - оценка рентабельности его деятельности. Основные показатели рентабельности ООО «Камень-С» и их изменения за 2007-2009гг. представлены в таблице 3.5.

Таблица 3.5 - Анализ показателей рентабельности

| Показатели | 2007 | 2008 | 2009 | Изменение | |

| 07/06 | 08/07 | ||||

| Общая рентабельность | 4,20 | 2,40 | 1,30 | -1,80 | -1,10 |

| Рентабельность собственного | |||||

| капитала | 4,51 | 4,50 | 2,10 | -0,01 | -2,40 |

| Рентабельность | |||||

| производственных фондов | 2,78 | 3,05 | 1,50 | 0,27 | -1,55 |

| Рентабельность основной | |||||

| деятельности | 4,15 | 3,04 | 1,90 | -1,11 | -1,44 |

| Рентабельность продаж | 3,90 | 2,72 | 1,60 | -1,18 | -1,12 |

Глава 4 Практическое создание проекта менеджмента производства на ООО «Камень-С»

Похожие работы

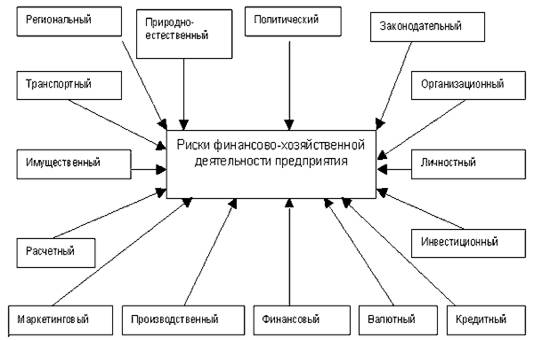

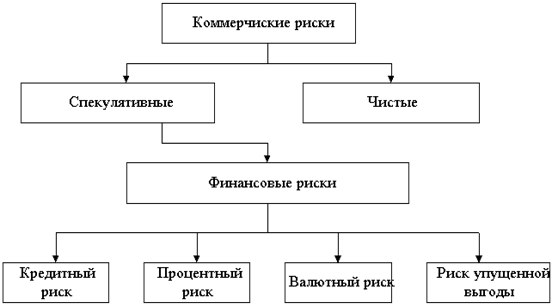

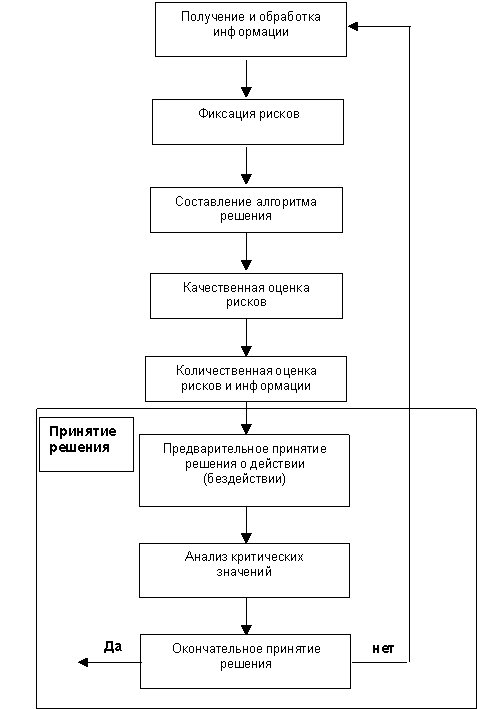

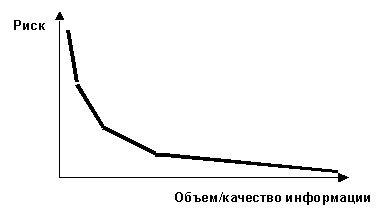

... деятельности, связанной с реализацией проекта; перечень процедур, обеспечивающих мониторинг рисков предпринимательского проекта. 2. Организация отдела риск-менеджмента 2.1 Структура отдела риск-менеджмента Влияние рисков сказывается на всех сторонах работы предприятия, ухудшая его финансовое положение, производственные, сбытовые возможности, способность отвечать по своим обязательствам и ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

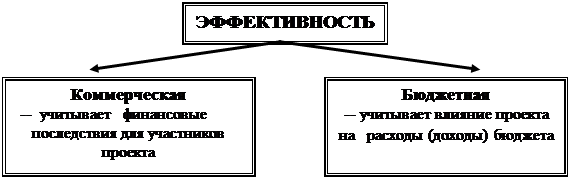

... даже если возникнут трудности с первоначальной оценкой. Критерии, необходимые для оценки инвестиционных проектов, могут различаться в зависимости от конкретных особенностей организации, ее отраслевой принадлежности и стратегической направленности. При составлении перечня критериев необходимо использовать лишь те из них, которые вытекают непосредственно из целей, стратегии и задач организации, ее ...

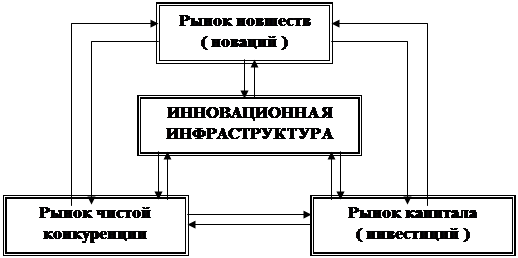

... инновационной деятельности. Фирма может оказаться в кризисе, если не сумеет предвидеть изменяющиеся обстоятельства и отреагировать на них вовремя. Выбор стратегии – важнейшая составляющая цикла инновационного менеджмента. В условиях рыночной экономики руководителю недостаточно иметь хороший продукт, он должен внимательно следить за появлением новых технологий и планировать их внедрение в ...

0 комментариев