Навигация

Коефіцієнти рентабельності

3. Коефіцієнти рентабельності

Коефіцієнти рентабельності показують, наскільки прибуткова діяльність компанії. Ці коефіцієнти розраховуються як відношення отриманого прибутку до витрачених коштів, або як відношення отриманого прибутку до обсягу реалізованої продукції.

Найбільше часто використовуваними показниками в контексті фінансового менеджменту є коефіцієнти рентабельності всіх активів підприємства, рентабельності реалізації, рентабельності власного капіталу.

Коефіцієнт рентабельності всіх активів підприємства (рентабельність активів) розраховується діленням чистого прибутку на середньорічну вартість активів підприємства. Цей показник є одним з найбільш важливих індикаторів конкурентноздатності підприємства. Рівень конкурентноздатності визначається за допомогою порівняння рентабельності всіх активів аналізованого підприємства зі средньогалузевим коефіцієнтом.

Коефіцієнт рентабельності реалізації (рентабельність реалізації) розраховується за допомогою розподілу прибутку на обсяг реалізованої продукції. Розрізняються два основних показники рентабельності реалізації: з розрахунку по валовому прибутку від реалізації (1) і з розрахунку по чистому прибутку (2).

Перший показник (1) відображає зміни в політику ціноутворення і здатність підприємства контролювати собівартість реалізованої продукції, тобто ту частину коштів, що необхідна для оплати поточних витрат, що виникають у ході виробничо-господарської діяльності, виплати податків і т.д. Динаміка коефіцієнта може свідчити про необхідність перегляду цін чи посилення контролю за використанням матеріально-виробничих запасів. У ході аналізу цього показника варто враховувати, що на його рівень істотний вплив роблять застосовувані методи обліку матеріально-виробничих запасів. Найбільш значимим у цій частині аналізу фінансової інформації є рентабельність реалізованої продукції, визначена як відношення чистого прибутку після сплати податку до обсягу реалізованої продукції.

Коефіцієнт рентабельності власного капіталу (рентабельність власного капіталу) дозволяє визначити ефективність використання капіталу, інвестованого власниками, і порівняти цей показник з можливим одержанням доходу від вкладення цих коштів в інші цінні папери.

З погляду найбільш загальних висновків про рентабельність власного капіталу, велике значення має відношення чистого прибутку (тобто після сплати податків) до середньорічної суми власного капіталу. У показнику чистого прибутку знаходять відображення дії підприємців і податкових органів по врегулюванню результату діяльності компанії. Тому тут звичайно спостерігається більш рівний рух показника.

![]()

Результати зводимо у таблицю 3.3.

Таблиця 3.3. Розрахунок коефіцієнтів рентабельності

| № п.п. | Показники | На кінець звітного періоду |

| 1 | Рентабельність активів | 0,23 |

| 2 | Рентабельність реалізації | 0,74 |

| 3 | Рентабельність власного капіталу | 0,50 |

Рентабельність всіх активів підприємства показує, що 0,21 грошових одиниць треба фірмі для одержання однієї грошової одиниці прибутку, незалежно від джерела залучення цих коштів.

Рентабельність реалізації підприємства показує, що 0,74 грошових одиниць чистого прибутку принесла фірмі кожна грошова одиниця реалізованої продукції. Чим вищий цей показник, тим краще.

Рентабельність власного капіталу показує, скільки грошових одиниць чистого прибутку (0,46) заробила кожна грошова одиниця, вкладена власниками компанії.

4. Показники структури капіталу (чи коефіцієнти платоспроможності)

Показники структури капіталу характеризують ступінь захищеності інтересів кредиторів і інвесторів, що мають довгострокові вкладення в компанію. Вони відображають здатність підприємства погашати довгострокову заборгованість. Коефіцієнти цієї групи називаються також коефіцієнтами платоспроможності. Мова йде про коефіцієнт власності, коефіцієнті фінансової залежності і коефіцієнті захищеності кредиторів.

Коефіцієнт власності характеризує частку власного капіталу в структурі капіталу компанії, а, отже, співвідношення інтересів власників підприємства і кредиторів. Цей коефіцієнт бажано підтримувати на досить високому рівні, оскільки в такому випадку він свідчить про стабільну фінансову структуру коштів, який віддають перевагу кредитори. Вона виражається в невисокій питомій вазі позикового капіталу і більш високому рівні коштів, забезпечених власними коштами.

Може розраховуватися також коефіцієнт позикового капіталу, що відображає частку позикового капіталу в джерелах фінансування. Цей коефіцієнт є зворотним коефіцієнту власності.

Коефіцієнт фінансової залежності характеризує залежність фірми від зовнішніх позик. Чим він вище, тим більше позик у компанії, і тим ризикованіше ситуація, що може привести до банкрутства підприємства. Високий рівень коефіцієнта відображає також потенційну небезпеку виникнення в підприємства дефіциту коштів.

Інтерпретація цього показника залежить від багатьох факторів, зокрема, таких, як:

ü середній рівень цього коефіцієнта в інших галузях;

ü доступ компанії до додаткових боргових джерел фінансування;

ü стабільність господарської діяльності компанії.

Вважається, що коефіцієнт фінансової залежності в умовах ринкової економіки не повинен перевищувати одиницю. Висока залежність від зовнішніх позик може істотно погіршити положення підприємства у випадку уповільнення темпів реалізації, оскільки витрати по виплаті відсотків на позиковий капітал зараховуються до групи умовно-постійних, тобто таких витрат, що за інших рівних умов фірма не зможе зменшити пропорційно зменшенню обсягу реалізації.

Крім того, високий коефіцієнт фінансової залежності може привести до ускладнень з одержанням нових кредитів по середньоринковій ставці. Цей коефіцієнт відіграє найважливішу роль при вирішенні підприємством питання про вибір джерел фінансування.

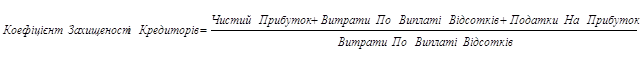

Коефіцієнт захищеності кредиторів (чи покриття відсотка) характеризує ступінь захищеності кредиторів від невиплати відсотків за наданий кредит. Цей показник відображає також припустимий рівень зниження прибутку, що використовується для виплати відсотків.

![]()

![]()

![]()

![]()

Коефіцієнт власності за розглянуті періоди, не дивлячись на незначне зниження в прогнозному періоді, є досить високий, що характеризує досить стабільний фінансовий стан за інших рівних умов в очах інвесторів і кредиторів. Тобто підприємство є інвестиційно привабливим.

Коефіцієнт фінансової залежності склав 4,53%, тобто не є високим. Фірма не наражена на ризикову ситуацію, яка могла б привести до банкрутства.

По коефіцієнту захищеності кредиторів судять, скільки разів - а саме, 74,97 - протягом звітного періоду компанія заробила коштів для виплати відсотків по позиках.

ВИСНОВКИ

Сучасна ринкова економіка має складну і розгалужену структуру, яка включає в себе виробничі підприємства різних галузей матеріального виробництва й сфери послуг, бюджетні установи, приватні й сімейні фірми, біржі, банки тощо. Ці підприємницькі структури випускають найрізноманітніші види продукції, надають специфічні послуги та виконують певні роботи. Об’єднує всі ці підприємства те, що всі вони в своїй діяльності формують і використовують фінансові ресурси. Оцінити ефективність їх господарювання можна шляхом співставлення певних фінансових результатів їх діяльності, розраховуючи відповідні показники.

В I розділі курсової роботи розкриті складові частини бюджету фірми (поточний і фінансовий), а також представлено алгоритм розробки цього бюджету. Розрахунки, зроблені в I розділі є основою для операційного аналізу виробничо-господарської діяльності та для аналізу фінансового стану фірми, що наведені у наступних розділах курсової роботи.

Часто виникають ситуації, що впливають на кінцевий фінансовий результат діяльності (зміна ціни, перемінних та постійних витрат). З цією метою у ІІ розділі був проведений аналіз чутливості:

• 10-відсоткове збільшення ціни приводить до збільшення прибутку на 46,76%, а також дозволяє скоротити обсяг реалізації на 17,04% за умови збереження старого прибутку при новій ціні.

• 10-відсоткове зниження постійних витрат приводить до збільшення прибутку на 1,13%, а також дозволяє скоротити обсяг реалізації на 4,85% за умови збереження старого прибутку при нових постійних витратах.

• 10-відсоткове зниження змінних витрат приводить до збільшення прибутку на 25,42%, а також дозволяє скоротити обсяг реалізації на 10,55% за умови збереження старого прибутку при нових змінних витратах.

Для фірми оптимальною зміною є 10-відсоткове збільшення ціни. При зміні цієї складової досягається найбільше збільшення прибутку на 46,76%, також обсяг реалізації, який забезпечить стару суму прибутку, можна скоротити на 17,04%. Таким чином аналіз чутливості дає змогу моделювати зміни показників структури витрат і виявляти найкращі результати для фінансового стану підприємства.

У III розділі курсової роботи по кожному коефіцієнту було визначено економічний зміст, розраховано числове значення у базовому та прогнозному періодах, виявлено відхилення та розкрито економічну сутність цього відхилення.

Найважливішими коефіцієнтами, використовуваними у фінансовому менеджменті , є:

ü коефіцієнти ліквідності (коефіцієнт поточної ліквідності, коефіцієнт термінової ліквідності, коефіцієнт абсолютної ліквідності і чистий оборотний капітал);

ü коефіцієнти ділової активності чи ефективності використання ресурсів (оборотність активів, оборотність дебіторської заборгованості, оборотність матеріально-виробничих запасів і тривалість операційного циклу);

ü коефіцієнти рентабельності (рентабельність всіх активів підприємства, рентабельність реалізації, рентабельність власного капіталу);

ü коефіцієнти структури капіталу (коефіцієнт власності, коефіцієнт фінансової залежності, коефіцієнт захищеності кредиторів).

Незважаючи на простоту й оперативність фінансових коефіцієнтів, при прийнятті фінансових рішень необхідно враховувати обмеженість цих показників, зв'язану з наступними обставинами:

• фінансові коефіцієнти в значній мірі залежать від облікової політики підприємства;

• диверсифікована діяльність підприємства ускладнює порівняльний аналіз коефіцієнтів по галузях;

• коефіцієнти, обрані за базу порівняння, можуть не бути оптимальними;

• коефіцієнти не враховують особливостей елементів, що беруть участь у розрахунках коефіцієнтів.

Узагальнюючи проведений аналіз, розкриємо вплив кожного з них на фінансовий стан підприємства.

Коефіцієнт загальної ліквідності у базовому періоді склав 2,67, що є нормою згідно з загальноприйнятими міжнародними стандартами. Цей же коефіцієнт у прогнозному періоді склав 4,30. Таке перевищення (майже в 2 рази) є небажаним, оскільки може свідчити про нераціональну структуру капіталу.

Коефіцієнт термінової ліквідності у базовому періоді 1,75, а в прогнозному періоді склав 4,07, що характеризує перевищення найбільш ліквідної частини оборотних коштів (грошових коштів, дебіторської заборгованості) над короткостроковими зобов’язаннями. Додатнє відхилення показує, що ліквідних оборотних коштів було більше в прогнозному періоді.

Відхилення за коефіцієнтом абсолютної ліквідності складає додатне число (1,67), що характеризує позитивну динаміку за розглянуті періоді, так як на підприємстві є достатньо коштів для покриття короткострокових зобов’язань перед кредиторами.

Чистий оборотний капітал необхідний для підтримки фінансової стійкості підприємства, оскільки перевищення оборотних коштів над короткостроковими зобов'язаннями означає, що підприємство не тільки може погасити свої короткострокові зобов'язання, але і має фінансові ресурси для розширення своєї діяльності в майбутньому. Протягом двох розглянутих періодів спостерігається перевищення оборотних коштів над короткостроковими зобов’язаннями. Це означає, що підприємство може не тільки погасити короткострокові зобов’язання, але і має фінансові ресурси для розширення своєї діяльності в майбутньому. На підприємстві за прогнозний період видно значне перевищення оборотного капіталу, що свідчить про неефективне використання ресурсів. Прикладами є: одержання кредитів понад реальні потреби для господарської діяльності, нагромадження оборотних коштів унаслідок продажу основних активів чи амортизаційних відрахувань без відповідної заміни їх новими об'єктами, нераціональне використання прибутку від господарської діяльності.

Порівняння оборотності дебіторської і кредиторської заборгованості негативно характеризує фінансове керування компанією, оскільки приплив коштів від дебіторів менш інтенсивний, чим їхній відтік кредиторам.

Коефіцієнт оборотності матеріально-виробничих запасів показує скільки днів потрібно для продажу (без оплати) матеріально-виробничих запасів, а саме 9,11 днів. У цілому, чим вище показник оборотності запасів, тим менше коштів зв'язано в цій найменш ліквідній статті оборотних коштів, тим більше ліквідну структуру мають оборотні кошти і тим стійкіший фінансовий стан підприємства.

Рентабельність реалізації підприємства показує, що 0,74 грошових одиниць чистого прибутку принесла фірмі кожна грошова одиниця реалізованої продукції. Чим вищий цей показник, тим краще.

Рентабельність власного капіталу показує, скільки грошових одиниць чистого прибутку (0,46) заробила кожна грошова одиниця, вкладена власниками компанії.

Кожне підприємство прагне підвищити рентабельність активів. Рентабельність активів обумовлена як ціноутворюючою політикою підприємства, так і рівнем затрат на виробництво реалізованої продукції. Це досягається такими шляхами: зниженням витрат на виробництво продукції або зростанням цін на продукцію. Витрати можуть бути знижені, наприклад, за рахунок використання більш дешевих видів сировини, матеріалів, автоматизації виробництва з метою збільшення продуктивності праці; скорочення умовно-постійних витрат – на рекламу, утримання апарату управління, представницьких тощо.

Коефіцієнт власності за розглянуті періоди, не дивлячись на незначне зниження в прогнозному періоді, є досить високий, що характеризує досить стабільний фінансовий стан за інших рівних умов в очах інвесторів і кредиторів. Тобто підприємство є інвестиційно привабливим.

Коефіцієнт фінансової залежності склав 4,53%, тобто не є високим. Фірма не наражена на ризикову ситуацію, яка могла б привести до банкрутства.

По коефіцієнту захищеності кредиторів судять, скільки разів - а саме, 74,97 - протягом звітного періоду компанія заробила коштів для виплати відсотків по позиках.

Незважаючи на важливість використання фінансових коефіцієнтів і їхніх нормативних значень у фінансовому аналізі, усе-таки не варто перебільшувати їхнє значення, тому що вони не можуть врахувати і відбити все різноманіття фінансово-господарської діяльності. Так, у ряді випадків значення коефіцієнта може не відповідати загальноприйнятій стандартній нормі в силу специфічності конкретних умов і особливостей ділової політики окремого підприємства. Це особливо актуально для вітчизняних підприємств, що часто потрапляють у нестандартні ситуації через зовнішні обставини (зміна оподатковування, процентних ставок, умов розрахунків, взаємозаліки, бартерні операції і т.д.), що утрудняє використання нормативних підходів в оцінці фінансового стану.

У цих умовах коефіцієнти можна використовувати тільки як орієнтовані індикатори. Вони вказують на найбільш хворобливі місця у діяльності підприємства, що мають потребу в ґрунтовному аналізі.

Закінчуючи аналіз фінансового стану підприємства, потрібно зосередити увагу на формуванні рекомендацій для подолання фінансових труднощів. Оскільки неплатоспроможність підприємства викликається, як правило, нестачею грошових коштів, а не обігових коштів взагалі, добрі результати дають цілеспрямовані дії щодо поліпшення структури обігових коштів. Для цього достатньо зменшити залишки непотрібних або надмірних виробничих запасів товарно-матеріальних цінностей через їх реалізацію або обмеження придбання при звичайних обсягах їх використання. Ефект буде однаковим, проте різним за часом. Ще одними елементами вхідного грошового потоку є чистий прибуток і амортизація. В процесі аналізу зіставляються притік і відтік коштів за певний період. Складовими елементами притоку і відтоку коштів є:

| вхідного (приток коштів): | вихідного (відтік коштів): |

| чистий прибуток; | додаткове вкладення коштів в запаси; |

| амортизаційні відрахування; | приріст дебіторської заборгованості; |

| додаткові внески в статутний фонд; | скорочення кредиторської заборгованості; |

| залучення нових кредитів і займів; | погашення кредитів і займів; |

| збільшення кредиторської заборгованості тощо. | зменшення статутного фонду. |

Стабільне перевищення притоку коштів над відтоком (позитивний грошовий поток) свідчить про надійний фінансовий стан підприємства. Різкі коливання цього перевищення або перевищення відтоку коштів над притоком означають, що фінансовий стан підприємства є нестійким.

Фінансова нестабільність вважається допустимою, якщо величина залучених для формування запасів і витрат короткострокових кредитів і залучених коштів не перевищують сумарної вартості запасів, готової продукції і товарів (найбільш ліквідної частини записів і витрат). Разом з тим в більшості випадків нестійке фінансове положення характеризується наявністю порушень фінансової дисципліни (затримки в оплаті праці, використання тимчасово вільних власних коштів резервного фонду, несвоєчасне перерахування коштів на розрахунковий рахунок, нестійка рентабельність тощо). Таким чином потрібно уникати виконання на підприємстві таких можливих ситуацій.

Скорочення понаднормативних залишків незавершеного виробництва і готової продукції на складі потребує вжиття цілих за своєю суттю заходів. Це і прискорення виконання замовлень покупців, і вдосконалення оперативного планування виробництва й відвантаження продукції, перегляд ціноутворення і маркетингових засад підприємства. Інколи вивільнення коштів інших цих залишків можливо тільки частково, оскільки без певної уцінки це не обходиться (наприклад, на складі багато застарілої і неякісної продукції). Проте нехтувати такими заходами не слід, а їх своєчасне і масове проведення дає життєво потрібні грошові кошти і оздоровче діє на виробничі неподобства і винних осіб.

На нашому підприємстві протягом року спостерігається збільшення дебіторської заборгованості. Як однією з пропозицій поліпшення фінансового стану фірми є зменшення суми цієї заборгованості. Слід запровадити комплекс заходів, починаючи з можливого вибіркового припинення відвантаження продукції замовникам боржникам, встановлення строків задавнення позиву за даними пояснювальної записки або відомостей про період виникнення кожної суми заборгованості до рішучих вимог повернення коштів у судовому порядку. Наполеглива робота з дебіторами, диференційний підхід до кожного партнера обов'язково дасть певні сплачені суми, це приведе до збільшення платіжних можливостей самого підприємства.

Пошук грошових коштів може бути пов'язаний також із зміною співвідношення основного й оборотного капіталу на користь останнього. При цьому реалізуються найбільш ліквідні види основних фондів (нові сучасні верстати, автомобілі, комп'ютери, окремі будівлі), а виторг зараховується на розрахунковий рахунок і використовується як обігові кошти. Доречним і суттєвим джерелом надходження коштів може бути здавання в оренду виробничих і складських приміщень, виробничих потужностей. Це не змінює структуру капіталу, проте дає змогу за рахунок вільних потужностей одержати додаткові грошові надходження на розрахунковий рахунок.

Радикальним засобом для залучення необхідних грошових коштів може бути часткова реалізація підприємства (акцій, паїв). При цьому з'являються нові власники підприємства, а одержані гроші спрямовуються на збільшення частки обігових коштів, що поліпшує фінансовий стан підприємства.

Тимчасовим заходом стабілізації фінансового стану є одержання банківських позик. Однак у більшості випадків позичені кошти не вирішують фінансових проблем, а лише зволікають їх розв'язання у часі. До того ж це дає змогу залучати в обіг підприємства кошти, коли фінансові негаразди незначні і є наслідком випадкових і в основному зовнішніх чинників. Підприємствам, що потерпають від фінансової скрути, банки вважають за краще позик не давати.

Однією з пропозицій щодо поліпшення фінансового стану підприємства може бути мінімізація податкового зобов’язання у відповідності з діючим законодавством. Кожен платник податків має право використовувати не заборонені законом способи для скорочення податків, що сплачуються. Підприємства можуть передбачати такі заходи зі зменшення податкового тягаря, як створення нових підприємств у вільних економічних зонах, які є офшорними центрами, тобто мають пільгове оподаткування та спрощену систему оподаткування.

Даючи оцінку факторам, які вплинули на фінансову стійкість підприємства, слід зазначити, що вони можуть бути як залежними від підприємства, так і незалежними від його діяльності.

До незалежних факторів можна віднести кризовий стан економіки, економічні умови господарювання, податкову і кредитну політику законодавчої та виконавчої влади країни, соціальний стан споживачів продукції (послуг), незадовільний платоспроможний попит, низький рівень фінансового ринку та інше.

До факторів, які повністю або частково залежать від підприємства, можна віднести:

ü вибір виду діяльності, складу та структури продукції (послуг);

ü впровадження нових технологічних моделей та забезпечення випуску конкурентоспроможної продукції;

ü забезпечення оптимального співвідношення між постійними та змінними витратами;

ü ефективне управління оборотними активами, недопущення понаднормативних залишків матеріалів, сировини, готової продукції, яка не знаходить попиту;

ü забезпечення раціональної структури капіталу;

ü правильний вибір тактики і стратегії управління фінансовими ресурсами, прибутком;

ü фінансове прогнозування, тобто дослідження та розробка можливих шляхів розвитку фінансів підприємства в перспективі.

Фінансовий стан підприємства, його стійкість і стабільність залежать від результату його виробничої, комерційної і фінансової діяльності. Отже, стійкий фінансовий стан не є щасливою випадковістю, а також і грамотного, вмілого управління всім комплексом факторів, які визначають результати господарської діяльності підприємства.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Положення (стандарт) бухгалтерського обліку 9 "Запаси", затверджений наказом Міністерства фінансів України від 20.10.99 р. № 246.

2. Положення (стандарт) бухгалтерського обліку 10 "Дебіторська заборгованість", затверджений наказом Міністерства Фінансів України від 8.10.99 р. № 237.

3. Положення (стандарт) бухгалтерського обліку 11 "Зобов'язання", затверджений наказом Міністерства Фінансів України від 31.01.00 р. №20.

4. Положення (стандарт) бухгалтерського обліку 15 "Доходи", затверджений наказом Міністерства Фінансів України від 29.11.99 р. № 290.

5. Положення (стандарт) бухгалтерського обліку 16 "Витрати", затверджений наказом Міністерства Фінансів України від 31.12.99 р. №318.

6. Балабанов И. Т. Основи финансового менеджмента. Как управлять капиталом. - М.: Финансы и статистика, 1995.

7. Банкротство. Стратегия и тактика вьіживания. 4.1 Как избежать банкротства. М.: СП МЛИ, 1993.

8. Бланк И.А. Основьі финансового менеджмента. - К.: Ника -центр,1999.

9. Быкова Е.В., Стоянова Е.С. Финансовое искусство коммерции. -М.: Перспектива, 1995.

10. Едронова В.И., Мизиковский Е.А. Учет и анализ финансовых активов. М.: Финансы и статистика, 1995.

11. Задачи финансового менеджмента / Под ред. Л.А.Муравья, В.А.Яковлева. - М.: Финансы, 1998.

12. Ковалев В.В. Финансовьш анализ. - М.: Финансы и статистика, 1996.

13. Ніхват Е., Гропелі А. Фінанси. К.: Основи, 1993.

14. Осипчук М.Ф., Сидельникова. Методы инвестирования капитала. - М.: Буквица, 1996.

15. Основы финансового менеджмента: Учебник / Под ред. А.И.Ступницкого. К., 1996.

16. Стоянова О.С. Финансовый менеджмент. - М.: Перспектива, 1996.

17. Финансовый менеджмент: Практ. пособие / Под ред. О.С.Стояновой. - М.: Перспектива, 1996.

18. Финансовое управление компаний / Под ред. Е.В.Кузнецовой. - М.: Фонд "Правовая культура", 1995.

19. Шим Джейк К., Сигел Джозл Г. Финансовьш менеджмент: Пер. с англ. - М., 1996.

20. Фінанси підприємств: Підручник / За ред. проф. А.М.Поддерьогіна, К.: КНЕУ, 1999.

Похожие работы

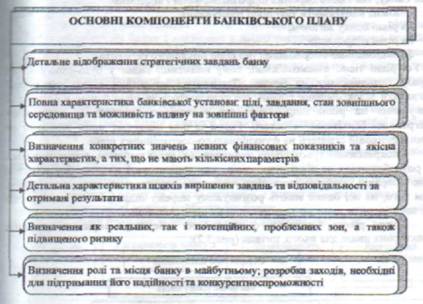

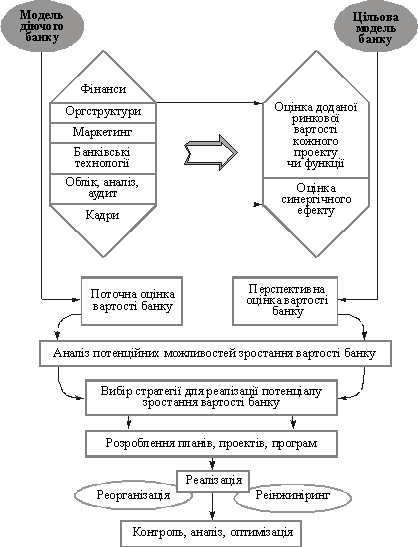

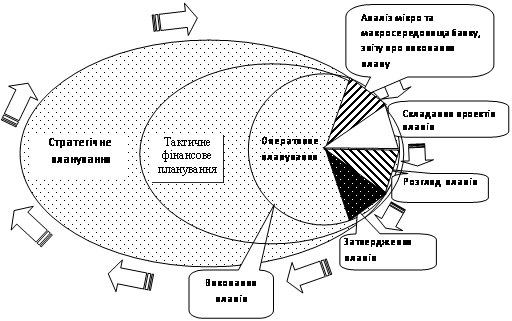

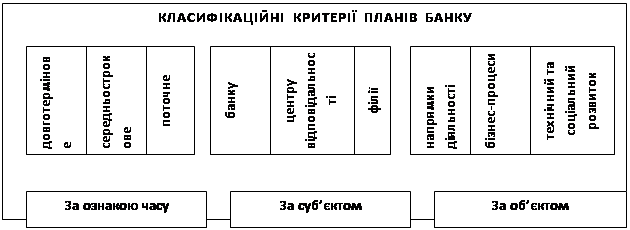

... меж для розробки кількісних та якісних завдань банку загалом та кожного його підрозділу зокрема (табл.1.1) [2, с. 32]. Таблиця 1.1 Завдання і елементи системи планування банківської діяльності Основні завдання планування Елементи планування Визначення перспектив та майбутнього профілю банку Інформаційна система Визначення та характеристика сегментів ринку, що їх має намір ...

... дешеві і низької якості товари"). Найбільш чіткі розбіжності між ціноутворенням "по волі випадку і ринку" і стратегічним ціноутворенням проявляються в конфліктах між керівниками фінансових і маркетингових служб фірми "Габен". В ідеалі вони повинні досягнути балансу своїх інтересів. Але на практиці часто зустрічаємось з тим , що маркетологи намагаються відстояти інтереси покупців , які бажають ...

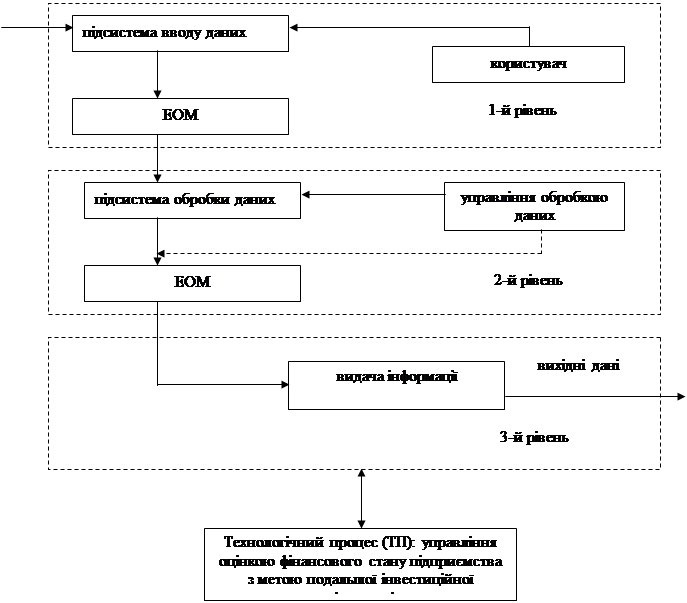

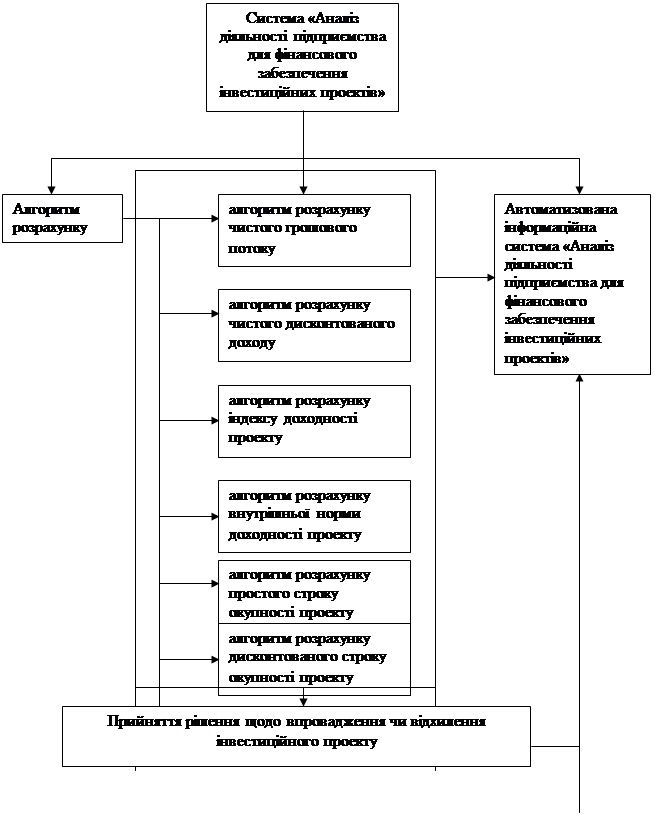

... »; 5) підсистема «Розрахунок чистого дисконтованого доходу»; 6) підсистема «Розрахунок індексу доходності проекту». Рис. 3.2. Структура інформаційної системи «Аналіз діяльності підприємства для фінансового забезпечення інвестиційних проектів» Далі приймається рішення щодо впровадження чи відхилення інвестиційного проекту. Усі ...

... розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функці ...

0 комментариев