Навигация

Проектирование денежного плана. Денежный план предприятия представлен в форме табл.6

6. Проектирование денежного плана. Денежный план предприятия представлен в форме табл.6

Поступления средств включают поступления в текущем месяце и оплату дебиторской задолженности – части выручки от реализации в предыдущем периоде и рассчитывается по формуле:

ПСi+1 = Пpi+1 + ОДЗi+1 = Вpi+1β + (1- β) Вpi, (1.14)

где Пpi+1 – поступления от реализации в текущем периоде, ОДЗi+1 – оплата дебиторской задолженности от реализации за предшествующий период, β – доля оплаты реализации в текущем периоде (задана в исходных данных)

Оплата закупок рассчитывается по формуле:

ОЗi+1 = δЗн + Знi+1 + (1- δ) Зн, (1.15)

где δ – доля оплаты закупок материалов в текущем периоде. Последнее слагаемое формулы характеризует кредиторскую задолженность на начало планового периода.

Суммарные платежи рассчитываются по формуле:

Рi+1 = ОЗi+1 + ЗПi+1 + К0i+1 + Иi+1 + ПЦgi+1 - ПЦki+1 + Нi+1 , (1.16)

где Иi+1 – планируемые инвестиции (заданные в исходных данных). Следует обратить внимание на то, что представленные платежи не включают амортизацию, которая фигурирует при расчете прибыли, но не является денежным потоком.

Денежные средства нетто определяются как разность поступлений и платежей в текущем периоде и определяются по формуле:

Дi+1 = ПСi+1 - Рi+1 , (1.17)

Начальный остаток денежных средств ДСi определяется из отчетного баланса за предшествующий период (таб.1). конечный остаток денежных средств планируемого периода определяется как:

ДСi+1 = ДСi + Дi+1 , (1.18)

Если конечный остаток выражается отрицательной величиной, то оно будет характеризовать потребность в кредитовании инвестиционной программы предприятия. В этом случае возможности предприятия для самофинансирования инвестиций недостаточно и ему следует привлекать дополнительные финансовые ресурсы, которые в расчетном примере привлечены за счет краткосрочного кредитования.

7. расчет чистых оборотных активов. Нетто оборотные активы на начало (t) и на конец (t+1) периода рассчитывается по формуле:

∆НОА = З + ДС + ДЗ – КЗ, (1.19)

где ДЗ, КЗ – соответственно дебиторская, кредиторская задолженности.

Значение НОА на начало планового периода определяется по формуле (1.19) по данным счетного баланса (таб.7)

Прирост чистых оборотных активов рассчитывается по формуле:

∆НОА = НОАi+1 - НОАi , (1.20)

8. проектирование инвестиционно-финансового плана. инвестиционно-финансовый план характеризует баланс источников средств и направлений затрат и представлен в виде таб.8

Баланс источников и направлений использования средств в условиях самофинансирования обеспечивается при:

ЧПi+1 + Аi+1 = ∆НОАi+1 + Иi+1 , (1.21)

9. Составление планового баланса. Структура планового баланса соответствует структуре баланса предприятия на отчетный период. Если все предшествующие расчеты осуществлены правильно, то в плановом балансе сумма пассивов будет тождественна сумме активов.

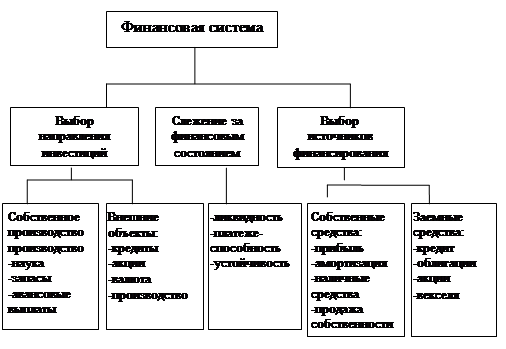

2 Анализ способов привлечения денежных средств

В 1 разделе предполагалось удовлетворить потребности финансирования инвестиций за счет краткосрочного кредитования.

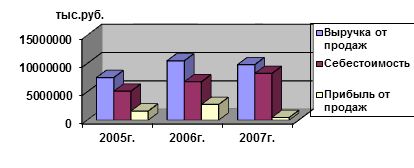

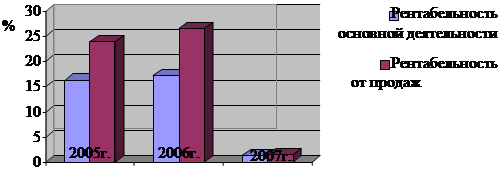

В таб.10 приведены основные характеристики деятельности предприятия и показатели оценки рентабельности

1. Группа показателей рентабельности. Рентабельность общих активов по балансовой стоимости рассчитывается по формуле:

Ра = ЧП/ОА, (2.1)

где ОА – общие активы.

Рентабельность инвестиционного капитала рассчитывается по формуле:

Ри = ЧП/И, (2.2)

Рентабельность акционерного капитала определяется по формуле:

РАК = ЧП/АК, (2.3)

Рентабельность продаж оценивается по формуле:

Рп = ЧП/ Вр , (2.4)

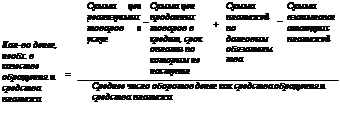

2. Группа показателей оборачиваемости. Оборачиваемость общих активов оценивалась по формуле:

Оа = Вр / АК, (2.5)

Оборачиваемость акционерного капитала вычисляется по формуле:

ОАК = Вр / АК, (2.6)

Оборачиваемость оборотного капитала рассчитывается по формуле:

ООК = Вр / ОК, (2.7)

3. Группа показателей ликвидности. Коэффициент общей платежеспособности рассчитывается по формуле:

Ко.п. = ОК / ТП, (2.8)

ТП – текущие пассивы.

Коэффициент немедленной ликвидности рассчитывается по формуле:

Кн.л. = ВА / КЗ, (2.9)

ВА – высоколиквидные активы, КЗ – кредиторская задолженность.

Планирование финансов компании за квартал (Расчеты)Рассмотрим инвестиционно-финансовый план на квартал по месяцам. Исходные данные представлены в таб.1,1а,2

Таб.1 Баланс предприятия за отчетный квартал, у.е.

| Актив | Пассив | ||

| 1. Основные средства | 74259,47 | 1. Уставный капитал | 41527,5 |

| Износ | 32266,87 | Прибыль | 6426,08 |

| Остаточная стоимость | 41992,61 | 2. Расчеты на пр.пассивы | |

| 2. Запасы | 9048,25 | Долгосрочный кредит | 3559,5 |

| Материалы | 3793,24 | Кредиторы | 9697,27 |

| НЗП | 4486,16 | ||

| Готовая продукция | 768,85 | ||

| 3. Денежные средства | 1975,52 | ||

| Дебиторы | 8193,97 | ||

| БАЛАНС | 61210,35 | 61210,35 |

Таб. 1а Исходные данные

| Реализация в предыдущем месяце | 11430,29 |

| Доля оплаты реализации в текущем месяце, % | 0,9 |

| Доля оплаты закупок в текущем месяце, % | 0,4 |

| Нормативы прямых затрат на планируемый квартал | |

| (в долях от реализации) | |

| Материалы | 0,5 |

| Зарплата производственного персонала | 0,2 |

| Инвестиции, у.е. | 9136,75 |

| Налог на прибыль, % | 0,2 |

| Проценты за долгосрочный кредит, % | 35 |

| Проценты за краткосрочный кредит, % | 25 |

Таб.2 Плановые показатели по периодам

| Наименование показателя | 1 | 2 | 3 | |

| Задание по росту реализации, % | 5 | 7 | 10 | |

| Задание по снижению нормативов оборотов запасов | ||||

| Материалы | 2 | 1 | 1 | |

| НЗП | 3 | 2 | 2 | |

| Готовая продукция | 4 | 3 | 2 | |

| Косвенные расходы, % | 0 | 0 | 0 | |

| Другие расходы, % | 0 | 0 | 0 | |

| Амортизация, у.е. | 342,17 | 324,17 | 324,17 | |

| Дивиденды, у.е. | 0 | 0 | 0 |

1. Расчет новой реализации. (Реализация в предыдущем периоде умножается на задание по росту реализации из исходных данных):

11430,29 * 1,05 = 12001,8

12001,80 * 1,07 = 12841,93

12841,93 * 1,10 = 14126,12

2. Материалы. (Исходные данные по материалам разделить на реализацию предыдущего периода (исх.д.), умножить на число дней месяца минус норматив по материалам (исх.д.), все это разделить на число дней месяца и умножить на новую реализацию):

((3793,24 / 11430,23) * 30 – 0,02) / 30 * 12001,80 = 3974,90

((3974,90 / 12001,80) * 30 – 0,01) / 30 * 12841,93 = 4248,86

((4248,86 / 12841,93) * 30 – 0,01) / 30 * 14126,12 = 4669,04

3. Прирост. (Затраты по материалам первого месяца минус запасы по материалам из исх. данных):

3974,9 – 3793,24 = 181,66

4248,86 – 3974,9 = 273,96

4669,04 – 4248,86 = 420,18

4. НЗП. (Запасы по НЗП из исх. Данных разделить на реализацию предыдущего периода (исх.данные), умножить на число дней месяца минус норматив по НЗП из исходных данных, все это разделить на число дней месяца и умножить на новую реализацию):

((4486,16 / 11430,29) * 30 – 0,03) / 30 * 12001,80 = 4698,46

((4698,46 / 12007,80) * 30 – 0,02) / 30 * 12841,93 = 5018,79

((5018,79 / 12841,93) * 30 – 0,02) / 30 * 14126,12 = 5511,25

5. Прирост. (запасы по НЗП первого месяца минус запасы по НЗП из исходных данных):

4698,46 – 4486,16 = 212,30

5018,79 – 4698,46 = 320,33

5511,25 – 5018,79 = 492,46

6. Готовая продукция. (Исходные данные по запасам готовой продукции разделить на реализацию предыдущего периода (исх. данные), умножить на число дней месяца минус норматив готовой продукции из исх. данных, все это разделить на число дней месяца и умножить на новую реализацию):

((768,85 / 11430,29) * 30 – 0,04) / 30 * 12001,80 = 791,29

((791,29 / 12001,80) * 30 – 0,03) / 30 * 12841,93 = 833,84

((833,84 / 12841,93) * 30 – 0,02) / 30 * 14126,12 = 907,81

7. Прирост. (Запасы готовой продукции первого месяца минус запасы готовой продукции из исходных данных):

791,29 – 768,85 = 22,44

833,84 – 791,29 = 42,55

907,81 – 833,84 = 73,97

8. Итого прирост запасов. (Сумма прироста материалов, прироста НЗП и прироста готовой продукции)

181,66 + 212,30 + 22,44 = 416,40

273,96 + 320,33 + 42,55 = 636,84

420,18 + 492,46 + 73,97 = 986,61

9. Плановая реализация. (Данные из расчетов новой реализации):

12001,80; 12841,93; 14126,12.

10. Всего затрат. (Сумма «Итого прирост запасов» и «Плановая реализация»):

416,40 + 12001,80 = 12418,20

636,84 + 12841,93 = 13478,77

986,61 + 14126,12 = 15112,73

11. Закупка материалов. (Прирост по НЗП плюс прирост готовой продукции, плюс плановая реализация и все это умножить на норматив прямых затрат по материалам из исходных данных и плюс прирост по материалам):

(212,30 + 22,44 + 12001,80) * 0,5 + 181,66 = 6299,93

(320,33 + 42,55 + 12841,93) * 0,5 + 273,96 = 6876,36

(492,46 + 73,97 + 14126,12) * 0,5 + 420,18 = 7766,45

12. Заработная плата производственного персонала. (Сумму прироста по НЗП, прирост готовой продукции и плановую реализацию умножить на норматив по зарплате производственного персонала из исходных данных):

(212,30 + 22,44 + 12001,80) * 0,2 = 2447,31

(320,33 + 42,55 + 12841,93) * 0,2 = 2640,96

(492,46 + 73,97 + 14126,12) * 0,2 = 2938,51

13. Всего прямых затрат. (Сумма закупок материалов и зарплаты производственного персонала):

6299,93 + 2447,31 = 8747,24

6876,36 + 2640,96 = 9517,32

7766,45 + 2938,51 = 10704,96

Приведем данные расчеты в таблице 3

Таблица 3. Расчет прямых затрат

| Наименование показателя | Месяцы | Показатели за квартал | ||

| 1 | 2 | 3 | ||

| Материалы | 3974,9 | 4248,86 | 4669,04 | 12892,8 |

| Прирост материалов | 181,66 | 273,96 | 420,18 | 875,8 |

| НЗП | 4698,46 | 5018,79 | 5511,25 | 15228,5 |

| Прирост НЗП | 212,3 | 320,33 | 492,46 | 1025,09 |

| Готовая продукция | 791,29 | 833,84 | 907,81 | 2532,94 |

| Прирост готовой продукции | 22,44 | 42,55 | 73,97 | 138,96 |

| ИТОГО прирост запасов | 416,4 | 636,84 | 986,61 | 2039,85 |

| Плановая реализация | 12001,8 | 12841,93 | 14126,12 | 38969,85 |

| Закупки материалов | 6299,93 | 6876,36 | 7766,45 | 20942,74 |

| Зарплата ПП | 2447,31 | 2640,96 | 2938,51 | 8026,78 |

| ВСЕГО прямых затрат | 8747,24 | 9517,32 | 10704,96 | 28969,52 |

Выводы: В данном разделе мы произвели расчет прямых затрат по предприятию за квартал с разбивкой по месяцам. По данным таблицы 3 видим, что прирост запасов за квартал составил 2039,85 у.е. Плановая реализация (выручка от реализации) – 38969,85 у.е., т.е. выросла по заданию на 12% по отношению к предыдущему месяцу, а прямые затраты предприятия за квартал составили 28969,52 у.е.

Смета затрат на производство и себестоимость продукции1. Начальный запас. (первый месяц - берется из исходных данных, второй – конечный запас первого, третий – конечный запас второго).

9048,25; 9464,65; 10101,49.

2. Затраты на производство.

Материалы: 6299,93; 6876,36; 7766,45.

Зарплата ПП: 2447,31; 2640,96; 2938,51.

Косвенные расходы: - прочерк -

3. Амортизация: 342,17

4. Итого затрат. (Сумма затрат на производство и амортизация):

6299,93 + 2447,31 + 342,17 = 9089,41

6876,36 + 2640,96 + 342,17 = 9859,49

7766,45 + 2938,51 + 342,17 = 11047,13

5. Конечный запас. (Итого прирост запасов плюс Начальный запас, итоговая цифра переносится на начальный запас следующего месяца):

416,40 + 9048,25 = 9464,65

636,84 + 9464,65 = 10101,49

986,61 + 10101,49 = 11088,10

6. Себестоимость продукции. (Начальный запас плюс Итого затрат минус Конечный запас):

9048,25 + 9089,41 – 9464,65 = 8673,01

9464,65 + 9859,49 – 10101,49 = 9222,65

10101,49 + 11047,13 – 11088,1 = 10060,52

Представим данные расчеты в таблице 4

Таб.4 Смета затрат на производство и себестоимость продукции

| Наименование показателя | Месяцы | Показатели за квартал | ||

| 1 | 2 | 3 | ||

| 1. Начальный запас | 9048,25 | 9464,65 | 10101,49 | 28614,39 |

| 2. Затраты на производство: | 8747,24 | 9517,32 | 10704,96 | 28969,52 |

| Материалы | 6299,93 | 6876,36 | 7766,45 | 20942,74 |

| Зарплата ПП | 2447,31 | 2640,96 | 2938,51 | 8026,78 |

| Косвенные расходы | 0 | 0 | 0 | 0 |

| 3. Амортизация | 342,17 | 342,17 | 342,17 | 1026,51 |

| 4. ИТОГО затрат | 9089,41 | 9859,49 | 11047,13 | 29996,03 |

| 5. Конечный запас | 9464,65 | 10101,49 | 11088,1 | 30654,24 |

| 6. Себестоимость продукции | 8673,01 | 9222,65 | 10060,52 | 27956,18 |

Выводы: По таб. 4 видим, что затраты на производство составили 28969,52, как и в таб. 3, но эти затраты не включают в себя амортизацию. Статья ИТОГО затрат включила в себя расходы на амортизацию и составила за квартал – 29996,03 у.е. Себестоимость продукции за квартал составила 27956,18 у.е.

Определение размера прибыли от реализации1. Реализация. (Плановая реализация):

12001,8; 12841,93; 14126,12.

2. Себестоимость продукции. (Себестоимость продукции):

8673,01; 9222,65; 10060,52.

3. Валовая прибыль. (Реализация минус Себестоимость):

12001,80 – 8673,01 = 3328,79

12841,93 – 9222,65 = 3619,28

14126,12 – 10060,52 = 4065,60

4. Другие расходы. – прочерк –

5. Прибыль. (Валовая прибыль):

3328,79; 3619,28; 4065,60.

6. Проценты за краткосрочный кредит. (Первый месяц – прочерк, второй – из раздела «Денежный план» п. Проценты за кр. кредит, третий – то же, что второй):

4492,6 * 0,25 = 1123,15

7. Процент за долгосрочный кредит. ( Из исх. данных Долгосрочный кредит умножить на Процент по долгосрочному кредиту из исх. данных):

3559,5 * 0,35 = 1245,82

8. Прибыль к налогообложению. (Прибыль – Проценты за долгосрочный кредит – Проценты за краткосрочный кредит):

3328,79 – 1245,82 = 2082,97

3619,28 – 1245,82 – 1123,15 = 1250,31

4065,60 – 1245,82 – 1123,15 = 1696,63

9. Налог на прибыль. (Исходные данные в процентном отношении от Прибыли к налогообложению):

2082,97 * 0,2 = 416,59

1250,31 * 0,2 = 250,06

1696,63 * 0,2 = 339,33

10. Прибыль нетто. (Прибыль к налогообложению минус Налог на прибыль):

2082,97 – 416,59 = 1666,38

1250,31 – 250,06 = 1000,25

1696,63 – 339,33 = 1357,30

11. Дивиденды. – прочерк –

12. Прибыль предприятия. (Прибыль нетто):

1666,38; 1000,25; 1357,3.

Данные расчеты представим в таблице 5.

Таб.5 Определение размера прибыли от реализации.

| Наименование показателя | Месяцы | Показатели за квартал | ||

| 1 | 2 | 3 | ||

| 1. Реализация | 12001,8 | 12841,93 | 14126,12 | 38969,85 |

| 2. Себестоимость продукции | 8673,01 | 9222,65 | 10060,52 | 27956,18 |

| 3. Валовая прибыль | 3328,79 | 3619,28 | 4065,6 | 11013,67 |

| 4. Другие расходы | 0 | 0 | 0 | 0 |

| 5. Прибыль | 3328,79 | 3619,28 | 4065,6 | 11013,67 |

| 6. % за долгосрочный кредит | 1245,82 | 1245,82 | 1245,82 | 3737,46 |

| 7. % за краткосрочный кредит | 0 | 1123,15 | 1123,15 | 2246,3 |

| 8. Прибыль к налогообложению | 2082,97 | 1250,31 | 1696,63 | 5029,91 |

| 9. Налог на прибыль | 416,59 | 250,06 | 339,33 | 1005,98 |

| 10. Прибыль нетто | 1666,38 | 1000,25 | 1357,3 | 4023,93 |

| 11. Дивиденды | 0 | 0 | 0 | 0 |

| 12. Прибыль предприятия | 1666,38 | 1000,25 | 1357,3 | 4023,93 |

Выводы: По данным таб. 5, валовая прибыль за квартал (которая состоит из реализации и себестоимости продукции) составила – 11013,67 у.е. После уплаты процентов по долгосрочным и краткосрочным кредитам, выплаты налогов, прибыль предприятия составила – 4023,93 у.е. Все выплаты по отношению к валовой прибыли составили 63,5%.

Денежный планПохожие работы

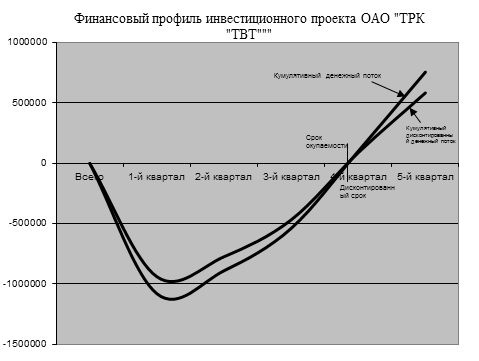

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

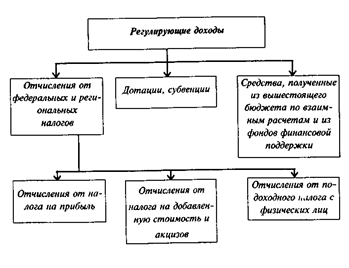

... и т.д. Финансовая система России Она включает следующие звенья финансовых отношений: 1.Государственную бюджетную систему 2.Внебюджетные специальные фонды 3.Государственный кредит. 4.Фонды имущественного и личного страхования. 5.Финансы предприятий всех форм собственности. Первые четыре блока финансовых отношений относятся к централизованным финансам и используются для регулирования ...

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

... отсутствуют обязательства работодателя по уплате вносов на социальное страхование. Лекция 5. Тема: Финансовые отношения: принципы организаций и роль в деятельности фирмы 1. Сущность финансов предприятия и их функции Финансы (франц. finances – денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономических отношений, возникающих в процессе создания и использования ...

0 комментариев