Навигация

Общая характеристика предприятия

2.1 Общая характеристика предприятия

Общество с ограниченной ответственностью «Санфлор» действует в соответствии с законодательством РФ, Уставом и внутренними документами общества. Целью деятельности общества является извлечение прибыли.

Основным видом деятельности ООО «Санфлор» является разработка, изготовление и сбыт металлорежущего и другого производственного оборудования: автоматических линий, станков, комплектующих изделий, запасных деталей, сварных изделий, дорожной техники, асфальтосмесительных установок, дорожных катков, комплектующих изделий, товаров народного потребления, производство других видов работ и услуг.

Также общество вправе осуществлять другие виды деятельности, не запрещенные российским законодательством.

ООО «Санфлор», как и любое другое предприятие, осуществляющее финансово-хозяйственную деятельность, получает доход, с которого уплачивает различные налоги и платежи в бюджет. Средства, остающиеся у предприятия после уплаты этих налогов и платежей, поступают в его полное распоряжение.

2.2 Анализ рынка, конкурентов, конкурентных преимуществ фирмы

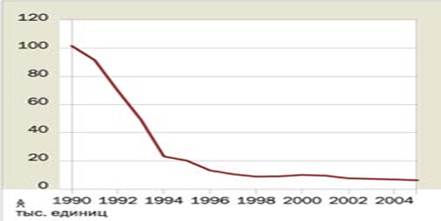

К 1990 году СССР был на втором месте в мире по потреблению металлообрабатывающего оборудования и на третьем месте — по его производству. Станочный парк страны насчитывал свыше 5,5 млн единиц оборудования, а годовой спрос промышленности, по оценкам Госплана, составлял около 200 тыс. станков. При этом благодаря целевым государственным инвестициям отрасль развивалась опережающими темпами (на 1-2% ежегодно) по отношению к остальной отечественной промышленности. Ликвидация плановой системы, то есть гарантированного спроса, и начавшийся затяжной общеэкономический кризис объективно должны были больнее всего ударить по отраслям, наиболее удаленным от финансовых потоков основных потребительских и сырьевых рынков.

Неудивительно, что станкостроение, выпускающее "средства производства для выпуска средств производства", оказалось в числе пострадавших.

Рис. 2.1 – Производство металлорежущих станков и кузнечно-прессового оборудования в России неуклонно падает

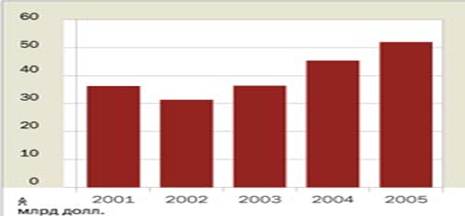

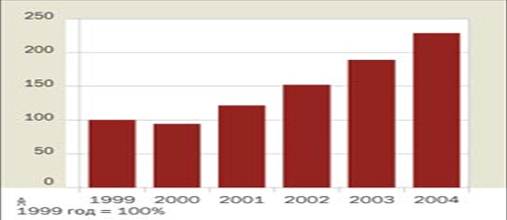

Рис. 2.2 – Мировое производство металлообрабатывающего оборудования последние годы стабильно растёт

Спад в экономике страны лишил отрасль главного потребителя — внутреннего. Покупать новые станки, когда простаивают без работы целые заводы, могло прийти в голову только сумасшедшему. При этом фатальную роль сыграло отсутствие компенсационного механизма, сформировавшегося к тому времени в станкостроительных секторах стран с рыночной экономикой. Продавать станки за рубеж, конкурировать с крупными зарубежными компаниями по сервису и качеству умели лишь единицы из сотен станкостроительных заводов страны. Именно они в основном и выжили, спасаясь в тяжелые времена экспортными поставками. Другие, как правило, либо разорились, либо были вынуждены перепрофилироваться.

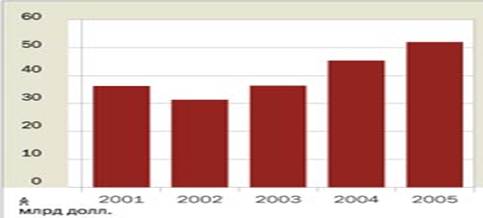

Рис. 2.3 – Потребности российских предприятий в станках и инструменте чем дальше, тем больше покрываются за счёт импорта

Иначе и быть не могло. Ведь станкостроительная промышленность представляет собой классический пример циклического развития: как только начинается общеэкономический спад, отрасль резко — и глубоко — уходит в минус. Единственный шанс выжить в таких обстоятельствах — сократить производство и издержки, выйти со своей продукцией на внешний рынок, сосредоточиться на ремонтных услугах. Цикличность, кстати, обстоятельство, объясняющее глубокую специализацию станкостроения и его раннюю по сравнению с другими отраслями глобализацию. Выживание компании, производящей определенный тип станков, прямо зависит от способности быстро переориентироваться с традиционных рынков, переживающих спад, на новые, с растущим спросом. Причем этот маневр лучше и быстрее удается тем компаниям, которые предлагают полную линейку оборудования, а не единичные станки и поэтому могут выполнять комплексные заказы. Тогда как мировое станкостроение довольно давно приобрело стойкий иммунитет к периодическим спадам, у советских станкостроителей, выключенных из мировой системы, такого иммунитета просто не было. Дефолт 1998 года, ставший началом подъема для многих машиностроительных компаний России, вызвал некоторое оживление производства механообрабатывающего оборудования и станков. Однако это не привело к решению системных проблем отрасли, в результате чего начиная с 2001 года и до недавнего времени объемы производства продукции станкоинструментальной промышленности продолжали стабильно снижаться.

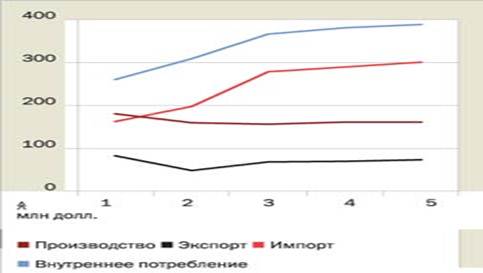

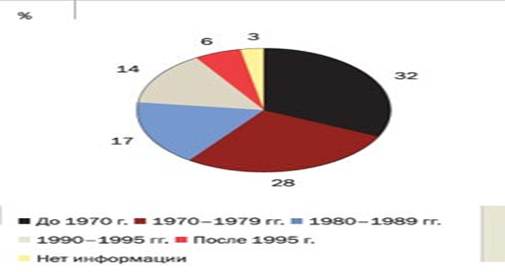

Рис. 2.4 – Более 60% российских машиностроительных мероприятий оснащены оборудованием старше 25 лет

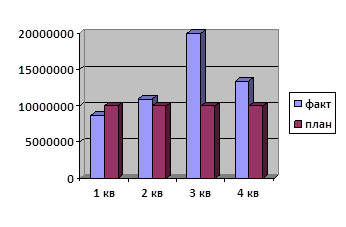

Первое, что бросается в глаза, — активный рост на машиностроительном рынке. Российское машиностроительное производство после дефолта 1998 года растет опережающими по отношению ко всей промышленности темпами. Вполне естественно, что рост машиностроительного производства ведет к повышению спроса на механообрабатывающее оборудование и инструмент. Объем инвестиций в основные фонды машиностроения составил в 2004 году 81,9 млрд рублей при ежегодном росте с 2001 года почти на 25% (см. рис. 2.5). Аналогичная тенденция прослеживается и на мировом рынке. Резкий спад в начале 2000-х не оказался затяжным, ситуация выправилась достаточно быстро, в первую очередь благодаря высокому спросу на станки и оборудование в Китае, куда несколькими годами ранее в массовом порядке переместились многие заводы из США и Европы. В последние три года мировое производство механообрабатывающего оборудования росло рекордными темпами (в 2003-2005 годах — в среднем на 19% в год) и достигло в 2005 году, по оценке ведущего маркетингового агентства США по механообрабатывающему оборудованию Gardner Publications Inc., 51,855 млрд долларов.

Рис. 2.5 – Инвестиции в обновление основных фондов отечественных машиностроительных предприятий уверенно растут...

Однако бум на внутреннем и мировом машиностроительном рынке очень слабо повлиял на рост портфеля заказов российских станкостроительных компаний. Небольшой рост по ряду сегментов произошел только в 2005 году. При этом ни по масштабам, ни по темпам он несопоставим с реальным спросом. Отсюда следует вывод: в каналах, по которым навстречу друг другу должны двигаться станки и деньги, за пятнадцать кризисных лет образовались прочные "пробки".

Эти проблемы с пропускной способностью можно с некоторой долей условности разделить на два подвида: внутриотраслевые проблемы станкостроения и проблемы машиностроительного комплекса в целом.

Затяжной кризис в станкостроении серьезно ослабил отрасль во всех отношениях. Отсутствие стабильных доходов не позволило большинству предприятий инвестировать во внедрение новых образцов продукции, подготовку кадров (см. рис. 2.7) и обновление собственных производственных фондов. Кроме того, низкая инвестиционная привлекательность станкостроительного бизнеса лишила отрасль стимулов к концентрации капитала, и сейчас отрасль по консолидации активов находится на крайне низком уровне. Как следствие, предложения большинства производителей сконцентрированы в секторе недорогого универсального оборудования, что обостряет конкуренцию между участниками рынка.

Рис. 2.6 – Однако физические объёмы производства продукции российского станкостроения падают

При этом структурной перестройки отрасли и компаний практически не произошло. В Советском Союзе станкостроительные предприятия создавались как почти самодостаточные единицы, с собственным литейным и металлообрабатывающим производствами, которые включали практически полный комплекс обработки широкого спектра деталей — от крупногабаритных заготовок до простых мелких деталей. В Европе, напротив, станкостроительный завод — это, как правило, небольшое предприятие, которое обладает собственной ключевой технологией производства, окончательной сборки, а большинство компонентов получает от партнеров по кооперации. Сохранение старой структуры, очевидно, приводит к огромным непроизводительным издержкам и с учетом морально и физически устаревшего оборудования резко снижает эффективность машиностроительных предприятий.

Рис. 2.7 – Численность работающих в станко-инструментальной промышленности снижается

Общий регресс станкоинструментальной промышленности имел особенно негативные последствия для производства комплектующих изделий, которое занимает в отрасли подчиненное положение. Отечественные производители комплектующих повсеместно были вынуждены свернуть производство или переориентироваться на выпуск продукции для более массовых потребителей, чем производители механообрабатывающего оборудования. В результате сегодня выпуск этого оборудования в основном обеспечивается за счет импорта и собственных мощностей непосредственных производителей оборудования. Наиболее наукоемкие комплектующие (системы управления, электроприводы, гидро- и пневмосистемы, измерительные системы, в которых сконцентрирована основная масса добавленной стоимости, определяющая конкурентоспособность конечного изделия) в основном поставляются из-за рубежа.

Не менее острое положение сложилось в инструментальном секторе отрасли. Инструментальное производство России почти полностью ориентировано на внутренний рынок. Доля экспорта составляет всего около 1,5%. Российские инструментальные предприятия тем не менее не обеспечивают полностью потребности машиностроения страны. Прежде всего это касается дорогостоящего современного инструмента для высокопроизводительных методов обработки. Например, производство сборного твердосплавного инструмента с 1990 года уменьшилось в физическом объеме в 8-10 раз, в связи с чем происходит активное замещение этого инструмента в промышленности импортными инструментами. Более 25% режущего инструмента из твердых сплавов и сверхтвердых материалов поступает из-за рубежа. Экспансия иностранных производителей на российский рынок наблюдается и в секторе дешевого традиционного инструмента из быстрорежущей стали и абразивных материалов. Более высокая производительность труда и низкие затраты на оплату труда по сравнению с российскими производителями позволяют фирмам из Юго-Восточной Азии, Восточной Европы и стран СНГ выходить на российский рынок с конкурентоспособными ценами.

Иными словами, ни по качественным, ни по количественным параметрам российские станкостроители сегодня не готовы обеспечить модернизацию отечественного машиностроения современным конкурентоспособным оборудованием.

У потребителей станков — машиностроительных компаний свои проблемы, и они не менее серьезны. Сегодня почти все российские машиностроительные предприятия — в энергетическом секторе, производители нефтегазового и горнодобывающего оборудования, ВПК и др. — столкнулись с острым дефицитом инвестиций для расширения производства. Спрос на их продукцию имеется (и достаточно высокий), но физический износ и моральное старение оборудования не позволяют им производить конкурентоспособную продукцию, либо производственные издержки делают это производство неэффективным. Возникла стихийная потребность в новом оборудовании. Однако, поскольку оборудование, определяющее основную технологию машиностроения, достаточно дорогостоящее, то финансировать его закупки за счет текущих доходов нереально, необходимо привлечение крупных целевых инвестиций.

Решить проблемы, накопившиеся в отношениях станко- и машиностроителей, без вмешательства государства вряд ли получится. Хью Хэмфрис, управляющий директор компании Delcam Plc, одного из мировых лидеров по производству программного обеспечения для станков с ЧПУ, уверен: если российское правительство не создаст благоприятные условия для развития автоматизированных производств, машиностроительные компании страны проиграют в мировой конкурентной борьбе.

По словам Хэмфриса, если машиностроительные предприятия в Великобритании инвестируют в оборудование, им отменяют все таможенные платежи, снижают налоги на сумму закупленного оборудования. И в Великобритании, и во всей Европе создание машиностроительных компаний активно поддерживается. Если они открывают новые рабочие места, то получают финансовую поддержку, часть оборудования оплачивается за счет государственных фондов. В России, к его удивлению, напротив, государство, которое декларирует проведение активной промышленной политики, пока никак модернизацию производства не поощряет[7].

Рост производства машин и оборудования в январе-июле 2007 года составил 127,9% к январю-июлю 2006 года и достигнут, в основном, в результате роста производства механического оборудования (191,9%), в том числе турбин гидравлических (в 3,4 раза), паровых (в 2,1 раза) и газовых (на 62,8%), дизелей и дизельгенераторов (на 20,3%), насосов центробежных, паровых и приводных (на 15,4%). Значительный рост выпуска паровых и гидравлических турбин обусловлен наступлением сроков отгрузки данной продукции по заключенным ранее договорам.

Опережающий рост выпуска достигнут также в производстве кранов на автомобильном ходу (на 27,7%) и башенных (на 30,7%), бульдозеров (на 57,8%), автогрейдеров (на 26,6%), лифтов (на 25,7%), экскаваторов (на 22%), тракторов на колесном (на 19,3%) и на гусеничном ходу (на 13,9%), прокатного оборудования (на 10,6%).

Рост производства ряда видов машин и оборудования обусловлен расширением спроса внутреннего рынка. Так, рост выпуска продукции строительно-дорожного машиностроения обусловлен увеличением объемов жилищного строительства, развитием современных технологий в строительстве, ростом спроса вследствие выделения бюджетных средств на строительство и ремонт дорог и объектов коммунальной инфраструктуры.

В интересах реализации приоритетного национального проекта «Развитие агропромышленного комплекса» увеличивается выпуск продукции сельскохозяйственного машиностроения. Так, возросло производство плугов тракторных (на 36,3%), сеялок тракторных (на 24,5%), доильных установок на (на 20,2%). Производство тракторов составило 7 тыс.шт. (116,8% к январю-июлю 2006 года). Наибольший прирост выпуска тракторов обеспечили: ОАО «Липецкий трактор», ООО «Челябинский тракторный завод - «Уралтрак», ОАО «Владимирский моторо-тракторный завод», ОАО «Волгоградский тракторный завод».

Рост станкостроительного производства на 15,7% (в том числе производства металлорежущих станков с числовым программным управлением - на 31,9%, электросварочного оборудования - на 23,1%, кузнечно-прессовых машин - на 17,5%) во многом обусловлен необходимостью обновления и модернизации парка технологического оборудования.

Потребительский спрос способствовал росту производства бытовой техники. Так, выпуск стиральных машин увеличился на 41,6%, электропылесосов – на 39,5%, электромясорубок – на 66,1%, электрокофемолок – на 40,7 процента.

Рост производства электрооборудования, электронного и оптического оборудования в январе-июле 2007 года составил 119,1 процента. При этом производство офисного оборудования и вычислительной техники возросло на 17,4%, производство аппаратуры для радио, телевидения и связи – на 30,9 процента.

Выпуск счетчиков электрических трехфазных увеличился на 28,9%, электродвигателей переменного тока (с высотой оси вращения 63-355 мм) – на 10,3 процента.

Стабильная положительная динамика в производстве электродвигателей переменного тока (с высотой оси вращения 63-355 мм) в течение 2006 года и января-июля 2007 года обусловлена, в основном, освоением предприятиями электротехнической промышленности производства новых энергоэкономичных, конкурентоспособных электродвигателей, имеющих повышенный спрос.

Спрос со стороны строительных предприятий и организаций жилищно-коммунального хозяйства способствует росту производства счетчиков электрических трехфазных.

В январе-июле 2007 года рост производства транспортных средств и оборудования составил 116% к январю-июлю 2006 года. При этом производство автомобилей, прицепов и полуприцепов возросло на 116,4%, производство судов, летательных и космических аппаратов и прочих транспортных средств – на 115,8 процента.

При этом опережающими темпами увеличивался выпуск грузовых автомобилей (119,5%), в том числе грузоподъемностью свыше 3т (129,3%), легковых автомобилей с мощностью двигателя свыше 90 л.с (в 1,98 раз), прицепов и полуприцепов к грузовым автомобилям (146,8%) и тракторных (169,8%), машин для городского коммунального хозяйства (116,5%), тепловозов магистральных (в 2,0 раза), тепловозов маневровых и промышленных широкой колеи (132,3%), вагонов пассажирских (119,8%), машин для строительства и планового ремонта путей (в 1,8 раза).

Рост производства во многом обусловлен интенсивным развертыванием сборочных производств легковых автомобилей; увеличением заказов на машиностроительную продукцию в рамках реализации национальных проектов, ростом объемов поставок на экспорт некоторых видов машиностроительной продукции.

Увеличение производства продукции транспортного машиностроения связано с ростом спроса ОАО «РЖД» и независимых перевозчиков на подвижной состав для сети железных дорог в результате роста емкости внутреннего рынка пассажирских и грузовых перевозок, а также расширением закупок для обновления оборудования вследствие критического износа отечественного парка железнодорожной техники.

Вместе с тем в январе-июле 2007 года снизилось производство генераторов к паровым, газовым и гидравлическим турбинам (на 12,1%), аккумуляторов и аккумуляторных батарей свинцовых автомобильных (на 12,2%), комбайнов зерноуборочных (на 12,4%), автобусов (на 5,9%), электровозов магистральных (на 1,2%), что обусловлено в основном снижением спроса внутреннего рынка[8].

Похожие работы

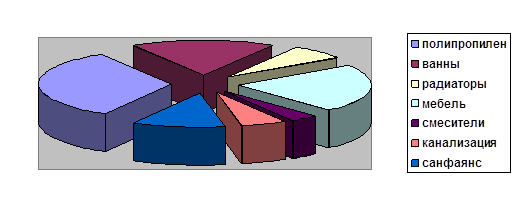

... акций, внедрение карт постоянных клиентов, улучшение качества дополнительных услуг оказываемых покупателям, улучшение торгово-технологического процесса магазина. 3. Разработка мер по совершенствованию коммерческой деятельности предприятия розничной торговли (на примере ООО Торгового Дома «Три кита») 3.1 Анализ и оценка коммерческой деятельности предприятия В магазине ООО «Три кита» ...

0 комментариев