Навигация

ТЕХНИКО-ЭКОНОМИЧЕСКАЯ ЧАСТЬ ОАО «РИАТ»

2. ТЕХНИКО-ЭКОНОМИЧЕСКАЯ ЧАСТЬ ОАО «РИАТ»

2.1. Экономическое планирование

Экономическое планирование осуществляется с использованием показателей и требований по их реализации стратегического плана. Поэтому структура экономического плана организации, состав разделов должны быть увязаны с перспективным планом.

При высокой подвижности внешней среды такой план разрабатывается на 2-3 года. Главное его отличие от стратегического плана в том, что он более обоснован количественно, так как в этом плане делается упор на распределение ресурсов для реализации конкретных проектов (конкретных действий по реализации стратегий). [3, с.29]

Экономические планы (производственные бизнес-планы) включают сведения о заказах, обеспеченности их материальными ресурсами, степени загрузки производственных мощностей, обеспеченности промышленно-производственным персоналом. В них также содержатся расчеты затрат на производство, расчеты прибыли, рентабельности, расходы на реконструкцию производственно-технической базы предприятия.

2.2. Оперативно-производственное планирование

В экономическом плане организации осуществляется детальная разработка оперативных планов для организации в целом и ее отдельных подразделений.

Оперативно-производственное планирование — это принятие решений о том, как должны быть распределены ресурсы организации для достижения стратегических целей.

Оперативно-производственное планирование обычно охватывает краткосрочный период, то есть является предметом забот среднего и низшего управленческого звена.

Оперативно-производственное планирование - это планирование отдельных операций в общем хозяйственном потоке в коротком периодах, например планирование производства, планирование маркетинга и т.п. Под оперативным планированием понимают также составление бюджета организации. [3, с.43]

Непосредственно промышленное производство в ОАО РИАТ подразделяется:

1. На серийное производство: водительские и пассажирские сидения и автокомпоненты из композитных и полимерных материалов;

2. На позаказное производство специальной техники на базе шасси

КАМАЗ с выполнением индивидуальных требований;

3. Стандартный заказ (продукт или услуга, на которую есть КТД, произведена ТПП, имеются рассчитанные нормы потребности материальных, производственных и трудовых ресурсов, рассчитанную себестоимость)

- оригинальный заказ (продукт или услуга, состоящий из набора отдельных совместимых технологических элементов или нескольких стандартных заказов)

-уникальный заказ (требующий разработки КТД, полных технико-экономических расчетов и проведения ТПП).

Данное производство реализуется в Механосборочном производстве (МСП) Исполнительной дирекции (ИД), которая находится в подчинении центра прибыли Дирекция по маркетингу и продажам (ДМиП). Производство МСП осуществляется на основании производственного плана, подготовленного экономической службой ДМиП.

Кроме промышленного производства ОАО РИАТ осуществляет строительные работы. Коммерческим строительством различных объектов занимается строительное подразделение ДКС (Дирекция капитального строительства).

Также ОАО РИАТ производит различные услуги по ремонту и обслуживанию автомобильной техники (ремонт, мойка и т.д.). Эту услугу оказывают два субъекта: РИВАЛИ и МСП.

2.3. Финансовая деятельность предприятия

В ходе прохождения производственной практики был проведен анализ финансово-хозяйственной деятельности и сравнение показателей достигнутых в 2005 году с показателями 2003-2004 года [См. приложение А и Б]. На основании анализа сформулированы основные выводы:

Анализируя баланс предприятия было выявлено, что суммарные активы ОАО «РИАТ» на 1 января 2006 года составили 357,3 млн. рублей, что на 25,9% больше чем на 1 января 2005 (см. табл. 1). При этом доля внеоборотных активов за 2005 год выросла с 21,5% до 23,7%, что связано со строительством 3-го корпуса. Общие инвестиции во внеоборотные активы за 2005 год составили 27,3 млн. руб. [7, с.2]

В структуре оборотных активов произошли изменения: существенно снизилась доля товарных запасов с 32,0% до 24,8% (в основном склад товарных автомобилей), зато выросли сразу все остальные статьи оборотных активов (рост доли ДЗ с 12,5% до 16,6%, рост доли выданных авансов с 14,2% до 24,7%, рост производственных запасов с 19,4% до 25,2%). Таким образом, при росте продаж в 2005 году на 38,6% рост (снижение) оборотных активов составил:

– товары и готовая продукция – (5,2%)

– производственные запасы - 59,0%

– дебиторская задолженность - 62,1 %

– авансы выданные поставщикам 113,1%.

– Итого оборотные активы 22,4%

Прирост собственного капитала составил 38,3% (29,5 млн. руб.). При этом доля собственного капитала выросла с 27,1% до 29,8%.

В 2005 году ОАО «РИАТ» рефинансировало краткосрочную задолженность перед банками долгосрочными кредитами. Сумма долгосрочных заемных обязательств выросла на 53,8 млн. руб. Что повысило долю инвестированного долгосрочного капитала с 28,2% до 45,7%.

Краткосрочные обязательства за счет рефинансирования краткосрочной задолженности снизились как в абсолютном значении с 203,8 до 194,1 млн. руб. (-4,8%), так и в относительном: (снижение доли с 71,8% до 54,3%).

Доля краткосрочных банковских кредитов снизилась с 60,1% до 32,3%. При этом доли кредиторской задолженности и авансов полученных выросли (с 18,6% до 33,0% и с 14,8% до 18,6% соответственно). При этом рост (снижение) краткосрочных обязательств в абсолюте составил:

– краткосрочные кредиты - (48,8%)

– кредиторская задолженность - 69,0%

– авансы покупателей - 20,1 %

– расчеты с бюджетом — 223,4%

– расчеты с персоналом - 81,2%

– Итого краткосрочные обязательства - (4,8%)

Анализ финансового состояния предприятия за 2003 год начинается с оценки ликвидности предприятия. Рассчитаем коэффициенты срочной, абсолютной и текущей ликвидности.

Коэффициент абсолютной ликвидности - характеризует немедленную платежеспособность предприятия:

К ал = ДС/Тек.об-ва = 10095/98634 = 0,10

Нормативное значение 0.2 - 0,25 => на предприятии недостаточно денежной наличности для покрытия текущих обязательств.

Коэффициент текущей ликвидности — характеризует платежеспособность предприятия на момент составления баланса:

К тл = Тек.А/Тек.об-ва - 125641/98634 = 1,27

Нормативное значение 2 - 2,5 => текущие активы не покрывают текущие обязательства.

Рассчитаем показатели финансовой устойчивости предприятия.

Собственные оборотные средства:

СОС = Тек.А - Тек. об-ва = 125641-98634=27007

Коэффициент обеспеченности СОС - характеризует долю оборотных средств, которая сформирована за счет собственных источников:

К обесп. СОС= СОС/Тек.А = 27007/125641-0,21

Нормативное значение не менее 0,1 => 21% оборотных средств сформированы за счет собственных источников.

Коэффициент маневренности — характеризует сумму СОС, которая приходится на каждый рубль собственных источников:

К маневр.=СОС/СК=27007/59032=0,46

Нормативное значение 0,1 => 0,46 рубля СОС приходится на каждый рубль собственных источников.

Коэффициент автономии — характеризует долю собственных источников в общей сумме имущества предприятия:

К авт. = СК/итог баланса = 59032/160522 = 0,37

Концентрация СК в общей сумме имущества предприятия составляет 37%.

Коэффициент финансовой зависимости - характеризует финансовую зависимость предприятия от привлеченных источников:

К фин.зав. = итог баланса/СК = 160522/59032 = 2,72 Проведем оценку деловой активности предприятия. Фондоотдача основных фондов - характеризует объем выручки в рублях, приходящейся на каждый рубль ОС: [7, с.3]

ФО оф = В/ср.год.ст-ть ОС = 634782/13585,5 = 46,72 => 46,72 рубля выручки приходится на каждый рубль ОС. Коэффициент оборачиваемости активов в оборотах — характеризует количество оборотов имущества предприятия в течение года:

К обор-ти А (об) = В/ср.год.ст-ть А = 634782/80261 = 7,91 => средства предприятия оборачиваются 7,91 раз в год. Коэффициент оборачиваемости активов в днях - характеризует продолжительность 1 оборота активов в днях:

К обор-ти А (дн) - 365/К обор-ти А (об) = 365/7,91 =46,14

=> 46 дней продолжительность 1 оборота.

Коэффициент оборачиваемости оборотных активов в оборотах -характеризует количество оборотов Об.С предприятия в течение года:

К обор-ти об.А (об) = В/ср.год.ст-ть об.А = 634782/62820,5 = 10,10

=> Об.С предприятия оборачиваются 10,10 раз в год.

Коэффициент оборачиваемости оборотных активов в днях -характеризует продолжительность 1 оборота Об.С в днях:

К обор-ти об.А (дн) - 365/К обор-ти об.А (об) = 365/10,10 = 36,14

=> 36 дней продолжительность 1 оборота.

Коэффициент оборачиваемости дебиторской задолженности в оборотах — характеризует количество оборотов ДЗ в течение года:

К обор-ти ДЗ (об) = В/ср.год.ст-ть ДЗ = 634782/10021= 63,35

Нормативное значение >= 4 => ДЗ погашается своевременно.

Коэффициент оборачиваемости дебиторской задолженности в днях -характеризует эффективность управления ДЗ:

К обор-ти ДЗ (дн) = 365/К обор-ти ДЗ (об) = 365/63,35= 5,76

Нормативное значение 90 дней => ДЗ не погашается вовремя.

Коэффициент оборачиваемости кредиторской задолженности в оборотах - характеризует количество оборотов, совершаемых КЗ в течение года:

К обор-ти КЗ (об) = В/ср.год.ст-ть КЗ = 634782/15305,5 = 41,47

Нормативное значение >= 4 => предприятие своевременно погашает КЗ.

Коэффициент оборачиваемости кредиторской задолженности в днях — характеризует продолжительность 1 оборота КЗ:

К обор-ти КЗ (дн) = 365/К обор-ти КЗ (об) = 365/41,47 = 8,8

Нормативное значение <= 90 дней => предприятие финансово устойчиво.

Проанализируем показатели рентабельности предприятия.

Рентабельность продаж - характеризует сумму полученной предприятием прибыли с каждого рубля выручки:

РП = ЧП/В - 14386/634782=0,0227

=> 0,0227 рубля прибыли с каждого рубля выручки.

Рентабельность активов — характеризует сумму ЧП, полученной предприятием на каждый рубль авансированного капитала:

РА = ЧП/ср.год.ст-ть А = 14386/80261 =0,18

=> 0,18 рубля ЧП приходится на каждый рубль авансированного капитала.

Рентабельность собственного капитала - характеризует доходность учредителей, приходящейся на каждый рубль вложенных средств:

Р ск = ЧП/ср.год.ст-ть СК = 14386/29516 = 0,49

=> на каждый рубль вложенных средств учредители получают 0,49 рубля дохода.

Производственная рентабельность - характеризует сумму ЧП, приходящейся на каждый рубль произведенных затрат:

Р пр = ЧП/С/с = 14386/537965 = 0,036

=> 0,036 рубля ЧП предприятие имеет с каждого рубля произведенных затрат.

Рентабельность оборотных средств - характеризует сумму ЧП, приходящейся на каждый рубль Об.С:

Р об.с = ЧП/ср.год.ст-ть Об.С = 14386/62820,5=0,23

=> 0,23 рубля ЧП приходится на каждый рубль Об.С. [7, с.4]

Общая рентабельность - характеризует эффективность работы предприятия с учетом использования всех имеющихся на предприятии ресурсов:

Р общ = (П/В) * (1/((1/ФО оф)+(1/ФО нма)+(1/К обор-ти Об.С))) * 100 = = (14386/634782)*(1/((1/46,72)+(1/10,10)))* 100=0,255

Определим тип финансовой устойчивости предприятия.

СОС>33 => устойчивое финансовое состояние

125641>62341

Проведем анализ финансового состояния предприятия за 2004 год.

Оценим ликвидность предприятия.

К ал = 30246/203807 = 0,148

=> на предприятии недостаточно ДС для покрытия текущих обязательств и оно испытывает недостаток в ликвидных средствах.

К тл = 222807/203807= 1,093

=> Текущие активы не покрывают текущие обязательства предприятия.

Оценим показатели финансовой устойчивости предприятия.

СОС=222807-203807 =19000

К обесп. СОС=19000/222807=0,085

=>85% Об.С сформировано за счет собственных источников.

К маневр.=19000/77004=0,246

=> 0,246 рубля СОС приходится на каждый рубль собственных источников.

К авт. = 77004/283742 = 0,27=>

Концентрация СК в общей сумме имущества предприятия составляет 27%.

К фин.зав. = 283742/77004= 3,68

Рассчитаем показатели деловой активности предприятия.

ФО оф = 974697/18089 = 53,88

=> 53,88 рублей выручки приходится на каждый рубль ОС.

К обор-ти А (об) = 974697/141871= 6,87

=> активы оборачиваются 6,87 раза в год.

К обор-ти А (дн) = 365/6,87 = 53,13

=> продолжительность одного оборота активов 53 дня.

К обор-ти об.А (об) = 974697/111403,5 = 8,75

=> оборотные активы предприятия оборачиваются 9 раз в год.

К обор-ти об.А (дн) = 365/8,75 =41,71

=> продолжительность 1 оборота Об.А 42 дня.

К обор-ти ДЗ (об) = 974697/13966,5= 69,79

=> ДЗ погашается своевременно.

К обор-ти ДЗ (дн) = 365/69,79 = 5,23

=> ДЗ не погашается вовремя.

К обор-ти КЗ (об) = 974697/18976 = 51,36

=> предприятие своевременно погашает свою КЗ.

К обор-ти КЗ (дн) = 365/51,36 = 7,11

=> предприятие финансово устойчиво.

Проведем анализ рентабельности предприятия.

РП = 21471/974697=0,0220

=> 0,22 рубля прибыли с каждого рубля выручки.

РА = 21471/141871 = 0,151

=> 0,15 рубля ЧП приходится на каждый рубль авансированного капитала.

Рек = 21471/38502 = 0,56

=> на каждый рубль вложенных средств учредители получают 0,56 рубля дохода.

Рпр = 21471/819682 = 0,026

=> 0,026 рубля ЧП предприятие имеет с каждого рубля произведенных затрат.

Роб.с=21471/111403,5=0,19

=> 0,19 рубля ЧП приходится на каждый рубль Об.С.

Р общ.=0,2926

Определим тип финансовой устойчивости предприятия.

19000>116215 => абсолютная финансовая устойчивость.

Проведем анализ финансового состояния предприятия за 2005 год.

Рассчитаем показатели ликвидности предприятия.

К ал = 5950/194076 = 0,031

=> предприятие испытывает недостаток в ликвидных средствах, чтобы покрыть текущие обязательства.

К тл = 272718/194076- 1,41

=> Текущие обязательства покрываются текущими активами.

Проанализируем показатели финансовой устойчивости предприятия.

СОС=272718-194076= 78642

К обесп.СОС = 78642/272718= 0,288

=> 28% оборотных средств сформированы за счет собственных источников.

К маневр. = 78642/106502= 0,738

=> 0,738 рубля СОС приходится на каждый рубль собственных источников.

К авт. = 106502/357323 = 0,29

=> концентрация СК в общей сумме имущества предприятия составляет 29%.

К фин.зав. = 357323 /106502= 3,355

Оценим деловую активность предприятия.

ФО оф = 1350926/20539,5 = 65,77

=> 65,77 рубля выручки приходится на каждый рубль ОС.

К обор-ти А (об) = 1350926/178661,5 = 7,56

=> активы предприятия оборачиваются 7,56 раза в год.

К обор-ти А (дн) = 365/7,56 = 48,28

=> продолжительность 1 оборота активов 48 дней.

К обор-ти об.А (об) = 1350926/136359 = 9,91

=> Об.А оборачиваются 9,91 раза в год. [7, с.5]

К обор-ти об.А (дн) = 365/9,91 = 36,83

=> продолжительность 1 оборота Об.А 37 дней.

К обор-ти ДЗ (об) = 1350926/22640,5 = 59,67

=> ДЗ погашается вовремя.

К обор-ти ДЗ (дн) = 365/59,67 = 6,12

=> ДЗ погашается своевременно.

К обор-ти КЗ (об) = 1350926/32070 = 42,12

=> предприятие своевременно погашает свою КЗ.

К обор-ти КЗ (дн) = 365/42,12 = 8,67

=> предприятие финансово устойчиво.

Рассчитаем показатели рентабельности предприятия.

РП = 34499/1350926= 0,025

=> 0,025 рубля прибыли приходится на каждый рубль выручки.

РА =34499/141871 =0,24

=> 0,24 рубля прибыли приходится на каждый рубль авансированного капитала.

Рек = 34499/53251 =0,65

=> на каждый рубль вложенных средств учредители получают 0,65 рубля дохода.

Р пр = 34499/1128001 = 0,031

=> 0,031 рубля ЧП предприятие имеет с каждого рубля произведенных затрат.

Р об.с= 34499/136359 = 0,253

=> 0,25 рубля прибыли приходится на каждый рубль Об.С.

Р общ. = 0,299

Определим тип финансовой устойчивости.

СОС > 33

Похожие работы

... 14- 15 % в рублях; - увеличились сроки кредитов, - уменьшились требования к размеру первоначального взноса до 15-20% от стоимости жилья, - появились новые кредитные продукты с переменой процентной ставкой. Активизация банков в развитии ипотечного кредитования обусловлена: Во-первых, благодаря правовому обеспечению ипотечных программ, в том числе упрощенной процедуре обращения взыскания на ...

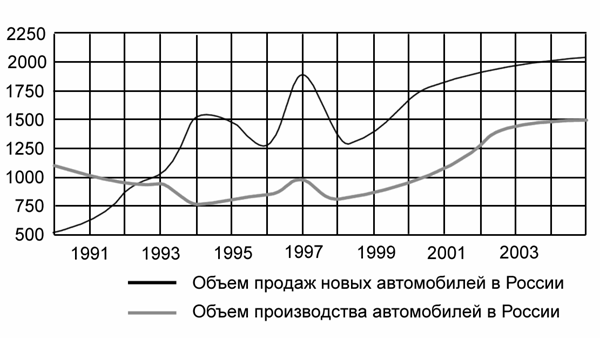

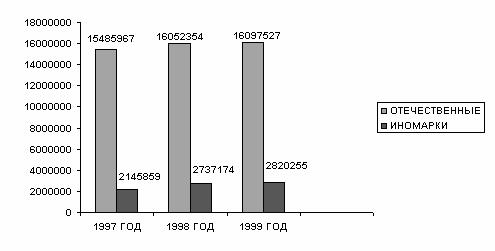

... в конечной продукции отрасли выросла с 62 до 86% (для примера, в Германии этот показатель составляет 94%, во Франции – 87%, в Италии – 88%). Решающим фактором в развитии легковой автомобильной промышленности в России стала бурная автомобилизация населения. В современной структуре российского автомобильного парка 76% приходится на легковые автомобили. Грузовое автомобилестроение практически более ...

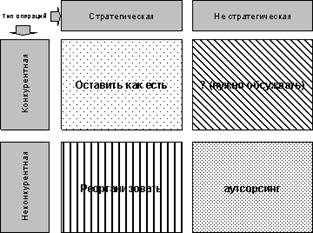

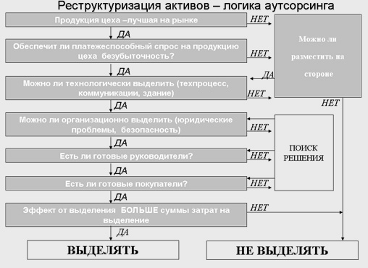

... отличаются максимально простой структурой, то есть не являются комплексными. Как отмечалось выше, одно предприятие выполняет только одну или несколько функций, а большинство операций вынесено на аутсорсинг. Производственное предприятие может быть единичным, самостоятельным бизнесом либо входить в структуру промышленной группы. Типичным примером единичного производственного предприятия служит ...

0 комментариев