Навигация

Среднетемпературное отделение (с точки зрения хладоснабжения) разделено на секцию с отрицательной и секцию с положительной температурами

2.2. Среднетемпературное отделение (с точки зрения хладоснабжения) разделено на секцию с отрицательной и секцию с положительной температурами.

2.2.1. Секция с положительной температурой состоит из камеры размером 18х9х6 (h)м (tк = +4°С) и тамбура (перегрузочной камеры) размером 12х21х6 (h)м (tк = +6°С).

Требуемая холодопроизводительность оборудования для хранения охлажденных продуктов (с коэффициентом загрузки k = 0,75) составляет Q0 » 105кВт при требуемых температурных режимах в камерах и температуре окружающего воздуха tов = +32°С.

Комплект холодильного оборудования включающий в себя:

· выносной горизонтальный трехвентиляторный (Æ 800мм) конденсатор марки Н8 158 М3 производства фирмы «HK Refrigeration» (Франция);

· 4 кубических трехвентиляторных (Æ 450мм) воздухоохладителя марки BRB 155 S8 с электрооттайкой производства фирмы «HK Refrigeration»;

· 2 кубических четырехвентиляторных (Æ 450мм) воздухоохладителя марки BRB 259 S8 с электрооттайкой, производства фирмы «HK Refrigeration»;

· компрессорную централь марки МО PSH 88/2Р на базе одноступенчатых полугерметичных компрессоров «Bitzer» (Германия) марки 4G-20.2 (на фреоне R22) суммарной холодопроизводительностью 100кВт при температуре кипения t0 = -6°С и температуре конденсации tк =+43°С производства фирмы «HK Refrigeration» (Франция);

· электрический щит и микропроцессорный пульт управления.

Общая стоимость комплекта оборудования первого блока среднетемпературной секции в г.Москве составляет 52 030 ?.

2.2.2. Секция с отрицательной температурой включает в себя камеру размером 18х9х6 (h)м (tк = -1°С), тамбур размером 12х9х6 (h)м (tк = -1°С) и тамбур низкотемпературного отделения размером 6х36х6 (h)м (tк = -5°С).

Требуемая холодопроизводительность оборудования для хранения охлажденных продуктов (с коэффициентом загрузки k = 0,75) составляет Q0 » 85кВт при требуемых температурных режимах в камерах и температуре окружающего воздуха tов= +32°С.

Комплект холодильного оборудования включающий в себя:

· компрессорную централь марки МО PSH 88/2Р на базе 2 одноступенчатых полугерметичных компрессоров «Bitzer» (Германия) марки 4G-20.2 (на фреоне R22), суммарной холодопроизводительностью 80 кВт при температуре кипения t0 = -12°С и температуре конденсации tк = +43°С производства фирмы «HK Refrigeration» (Франция);

· выносной горизонтальный трехвентиляторный (Æ 800мм) конденсатор марки Н8 158 М3 производства фирмы «HK Refrigeration» (Франция);

· 2 кубических четырехвентиляторных (Æ 450мм) воздухоохладителя марки BRB 259 S8 с электрооттайкой производства фирмы «HK Refrigeration»;

· 3 кубических трехвентиляторных (Æ 450мм) воздухоохладителя марки BRB 161 D7 с электрооттайкой, производства фирмы «HK Refrigeration»;

· электрический щит и микропроцессорный пульт управления.

Общая стоимость комплекта оборудования второго блока среднетемпературной секции в г.Москве составляет 57 660 ?.

2.3. Сухой склад включает в себя камеру размером 30х24х6 (h)м и тамбур размером 15х6х6 (h)м.

Требуемая холодопроизводительность оборудования (с коэффициентом загрузки k = 0,75) в летний период составляет Q0 » 58кВт при температуре воздуха в камере tк = +18°С и температуре окружающего воздухаtов = +32°С, в зимний период - Q0 » 50кВт при температуре воздуха в камере tк= +15°С и температуре окружающего воздухаtов = -31°С.

В качестве оборудования для охлаждения и нагрева воздуха в помещении склада предлагаем использовать крышный кондиционер («Roof-Top») производства фирмы «Lennox» (Франция) модели LDA 065S холдопроизводительностью 59кВт и теплопроизводительностю 70кВт в режиме теплового насоса и 54кВт при использовании газового модуля.

Общая стоимость «Roof-Top» со склада в Москве составляет 21 650 ?.

Итоговая стоимость холодильного оборудования составляет 212 070 ?.

Срок поставки оборудования: по холодильному оборудованию - 8¸9 недель с момента поступления авансового платежа на р/счёт Поставщика; по кондиционеру - 11¸13 недель с момента поступления авансового платежа на р/счёт Поставщика.

2.4. Стоимость монтажных и пуско-наладочных работ по холодильному оборудованию, включая комплектующие: трубопроводы, переходники, изоляцию, фреон, воздуховоды (для кондиционера) и прочее, составляет 49 900 ? (уточняется на этапе согласования проекта). Срок проведения монтажных и пуско-наладочных работ по оборудованию составляет 6¸7 недель.

На основании представленного выше описания упрощённого бизнес-плана по строительству складского комплекса с предварительными сметами, рассчитаем суммарную сметную стоимость строительства комплексного холодильного склада и суммарную сметную стоимость холодильного и климатического оборудования.

В связи с тем, что ценообразование в строительстве представляет собой комплекс сложных и разнообразных вопросов огромной информационной насыщенности и требует отдельного рассмотрения, невозможного в рамках настоящей работы, для упрощения необходимо принять допущения, а именно:

- стоимость проектных работ составляет 10% сметной стоимости;

- стоимость 1кв.м офисных и вспомогательных помещений - $1 200;

- размеры и стоимость комплекса уточняются при разработке проекта.

Суммарная сметная стоимость строительства комплексного холодильного склада, включая материалы, комплектующие и СМР составляет (с проектированием):

- склада с крытой рампой $1 614 813 + $16 000 = $1 630 813;

- офисных помещений 230кв.м х $1 200 = $276 000;

- вспомогательных помещений 312кв.м x $1 200 = $374 400.

При выборе и оценке стоимости земельного участка под строительство складского комплекса отмечалось, что для незастроенных участков возможны факторы, снижающие относительную ценность территории.

К инженерно-геологическим условиям строительства и степени подверженности территории разрушительным природным и антропогенным воздействиям, снижающим относительную ценность территории (учитываются со знаком минус) относятся сложный рельеф, слабые грунты, подтопление, заболоченность, высокое стояние грунтовых вод и так далее. Как показывают расчёты, устранение таких неблагоприятных для строительства условий приводит к удорожанию строительства в среднем на 20% (фактор – 0,2 в таблице №5 СНиП 2.07.01-89*). С учётом этого суммарная сметная стоимость на строительство в данном инвестиционном проекте равна:

(1 630 813 + 276 000 + 374 000 = 2 280 813) х 1,2 = $2 736 976

Итого строительство: $2 736 976

Суммарная сметная стоимость холодильного и климатического оборудования, включая материалы, комплектующие, монтажные и пуско-наладочные работы составляет сумму по соответствующим итоговым позициям таблицы 3.1 и описания:

80 730?+ 52 030? + 57 660? + 21 650? + 212 070? + 49 900? = 474 040? (монтаж) х (1,3 - 1,27) = $616 252 ~ $600 000

При покупке нового холодильного и климатического оборудования ныне имеющееся реализовываться не будет, так как оно сейчас арендуется вместе с помещениями. Предположим, что для снижения единовременных затрат при оснащении складского комплекса новым оборудованием, будет применён лизинг (см. Приложение 3). Тогда предполагаемые общие расходы на основное оборудование в данном инвестиционном проекте составят:

$600 000 + $191 400 (лизинг) = $791 400

Итого оборудование: $791 400

Общая стоимость реализации проекта, с учётом проведения проектных работ, представляет собой сумму стоимости земельного участка под строительство складского комплекса с затратами на освоение неосвоенного участка, суммарной сметной стоимости строительства комплексного холодильного склада и суммарной сметной стоимости холодильного и климатического оборудования:

(1 052 200) + (2 736 976) + (791 400) = $4 580 576

Далее будем исходить из того, что процесс покупки, освоения земельного участка и строительства складского комплекса займёт более 2 лет. Согласно экспертным оценкам, рекомендациям и данным по кредитованию и расчётам в строительстве, с учётом инфляции, возможных изменений ставки налога при оплате земельного участка, выплачиваемых налогов, увеличения накладных расходов, сметной прибыли, СМР, удорожания материалов и ГСМ можно ожидать удорожания строительно-инвестиционной сметы от первоначально планируемых расходов на покупку земельного участка и введение строительных объектов до 40% [9, 20, 28]. Такое удорожание регламентируется как непредвиденные расходы и не должно превышать половины планируемых средств, иначе проект возвращается и подвергается переработке (письмо Минстроя России от 13.11.96 №ВБ-26/12-367).

Если сроки выполнения работ будут соблюдены и последует только запланированное удорожание, то стоимость данного инвестиционного проекта составит не более:

4 580 576 х 1,4 = $6 412 807

Пусть стоимость (цена) авансированного капитала для компании “АБТ Чартер” составляет 35% со сроком погашения 5-6лет. (такие условия предлагали Внешторгбанк, Импексбанк, Внешэкономбанк). Тогда необходимые ресурсы увеличатся:

6 412 807 х 1,35 = $8 657 290

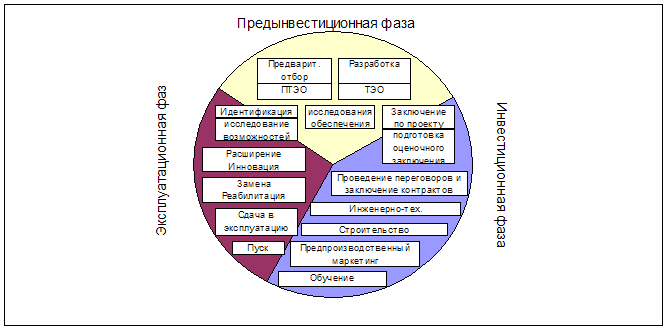

Предынвестиционные затраты - исследование возможностей проекта, предварительные технико-экономические исследования, разработку бизнес-плана (ТЭО самого проекта) и мониторинг обычно оценивают в 3% ($232 000). Тогда окончательная стоимость данного инвестиционного проекта составляет:

$8 657 290 х 1,03 ~ $8 917 000

Оценка предлагаемого проекта и его экономической эффективности.

Компания ОАО ”АБТ Чартер” рассматривает вопрос о возможности реализации инвестиционного проекта по строительству складского комплекса, основные характеристики которого рассмотрены выше и представлены в описании и в табл.3.2. Требуется обосновать целесообразность осуществления проекта на ближайшие 6 лет, в частности:

1. рассчитать и проанализировать критериальные показатели оценки эффективности инвестиционного проекта;

2. построить финансовый профиль проекта;

3. дать заключение о целесообразности реализации данного проекта при наличии альтернативных вариантов в случае изменения динамики доходов проектов при цене капитала в 20% и 80%.

В связи с тем предполагаемый инвестиционный проект можно отнести к среднесрочному и среднему по масштабу коммерческому проекту, ограничимся требованиями, обычно предъявляемыми к таким проектам [34].

Пусть цена авансированного капитала для компании ОАО ”АБТ Чартер” составляет 35%. Пусть по требованиям компании к реализации может быть принят инвестиционный проект со сроком окупаемости не выше 4 лет.

Рассчитаем аналитические коэффициенты эффективности проекта:

а) чистый дисконтированный доход равен:

ДД = - 232 + 4 229/1,35 + 6 655/(1 + 0,35)2 + 8 611/(1 + 0,35)3 + 10 413/(1 + +0,35)4 + 11 865/(1 + 0,35)5 = 15 834 $.

ЧДД = 15 834 – 8917 = 6 917 $.;

Основные характеристики инвестиционного проекта по строительству складского комплекса.

Табл. 3.2

| № | Наименование показателей | Значение показателей по годам, $. | |||||

| Первоначальное состояние | 2005 | 2006 | 2007 | 2008 | 2009 | ||

| 1 | Операционная деятельность | - 232 | 4 229 | 6 655 | 8 611 | 10 413 | 11 865 |

| 2 | Инвестиционная деятельность | - 8 917 | - | - | - | - | - |

| 3 | Финансовая деятельность | 8 917 | - 2 300 | -1625 | -1 750 | -1 800 | -1 800 |

| 4 | Излишек средств | 1 929 | 5 030 | 6 861 | 8 613 | 10 065 | |

| 5 | Суммарная потребность в средствах | 232 | - | - | - | - | - |

| 6 | Сальдо на конец года | - 232 | 1 697 | 6 727 | 13 588 | 22 201 | 32 266 |

б) индекс доходности инвестиций равен:

ИДД = 15 834/8917 = 1,78;

в) срок окупаемости затрат по рассматриваемому проекту составляет 2 года 8 месяцев, поскольку именно за это время кумулятивная сумма дисконтированных денежных поступлений равна объёму инвестиций;

г) внутренняя норма доходности (ВНД). Применение этого критерия для оценки эффективности инвестиционных проектов осложняется в условиях отсутствия специального финансового калькулятора. Поэтому в таком случае может быть использован метод последовательных итераций с использованием табулированных значений дисконтирующих множителей на основе формулы:

ВНД = Е1 + [f(Е1)/f(Е1) – f(Е2)] х (Е2 - Е1), (3.1)

где Е1 – значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя ЧДД;

Е2 - значение табулированного коэффициента дисконтирования,

максимизирующее отрицательное значение показателя ЧДД.

В условиях анализируемого инвестиционного проекта выберем два произвольных значения коэффициента дисконтирования: Е = 65% и Е = 70%.

Соответствующие результаты расчёта, служащие исходными данными для расчёта показателя ВНД анализируемого проекта, представлены в табл.3.3.

Значение показателя ВНД определяется следующим образом:

ВНД = 65% + [150/150 – (- 522)] х (70% - 65%) = 66,12%

Для более точной характеристики показателя ВНД необходимо определить ближайшие целые значения коэффициента дисконтирования, при которых ЧДД меняет знак на противоположный. В нашем случае это:

Результаты расчёта, служащие исходными данными для расчёта показателя ВНД анализируемого проекта при произвольных значениях коэффициента дисконтирования: Е = 65% и Е = 70%

Табл. 3.3

| Год | Денежный поток | № 1 | № 2 | № 3 | № 4 | ||||||||

| Е = 65% | ДД | Е = 70% | ДД | Е = 66% | ДД | Е = 67% | ДД | ||||||

| 0-й | - 9 149 | 1,0 | - 9 149 | 1,0 | - 9 149 | 1,0 | - 9 149 | 1,0 | - 9 149 | ||||

| 1-й | 4 229 | 0,606 | 2 563 | 0,588 | 2 488 | 0,602 | 2 548 | 0,599 | 2 532 | ||||

| 2-й | 6 655 | 0,367 | 2 444 | 0,346 | 2 303 | 0,363 | 2 415 | 0,359 | 2 386 | ||||

| 3-й | 8 611 | 0,223 | 1 917 | 0,204 | 1 753 | 0,219 | 1 883 | 0,215 | 1 849 | ||||

| 4-й | 10 413 | 0,135 | 1 405 | 0,120 | 1 247 | 0,132 | 1 371 | 0,129 | 1 339 | ||||

| 5-й | 11 865 | 0,082 | 970 | 0,070 | 836 | 0,079 | 941 | 0,077 | 913 | ||||

| + 150 | - 522 | + 9 | - 130 |

| |||||||||

при Е = 66% ЧДД = + 9; при Е = 67% ЧДД = - 130.

Исходя из этого, более точное значение ВНД составит:

ВНД = 66% + [9/9 – (- 130)] х (67% - 66%) = 66,06%

Таким образом, рассматриваемый инвестиционный проект целесообразно реализовывать, поскольку все рассчитанные показатели эффективности соответствуют критериальным требованиям, а именно:

ЧДД > 0; ИДД > 1; ВНД > CC.

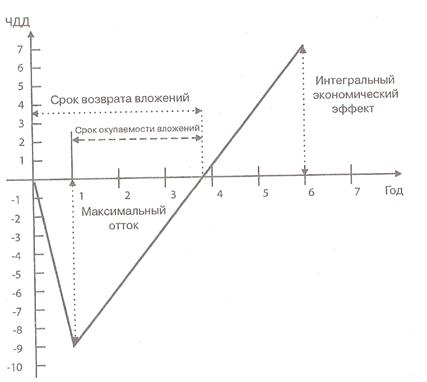

Важной характеристикой инвестиционного проекта является его финансовый профиль (под которым, как известно, понимается изображение динамики дисконтированного чистого денежного потока, рассчитанного нарастающим итогом), по данным которого легко определяются обобщающие финансовые показатели: максимальный денежный отток ресурсов; срок окупаемости инвестиций; интегральный экономический эффект проекта.

Для построения финансового профиля проекта можно свести исходные данные в табл.3.4, на основе которых построить финансовый профиль, представленный на рис.3.1. Как видно по рассматриваемому инвестиционному проекту погашение вложений может начинаться уже на следующий год после инвестирования. Совокупное погашение вложений может быть выполнено менее чем за три года, и в дальнейшем, начиная с конца 4-го года, происходит накопление чистого дохода.

Как было отмечено выше, рассматриваемый инвестиционный проект является эффективным по всем критериям и его целесообразно реализовывать как независимый проект. Однако, как это бывает, возможна иная ситуация.

Результаты расчёта показателей, служащих исходными данными для построения финансового профиля проекта

Табл. 3.4

| Показатели | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| 1. Приток наличностей (доход от продаж) | - 232 | 3 133 | 3 652 | 3 500 | 3 135 | 2 646 |

| 2. Отток наличностей (в основной и оборотный капитал и др.) | 8 917 | - | - | - | - | - |

| 3. Сальдо (чистый поток наличности) | 9 149 | 3 133 | 3 652 | 3 500 | 3 135 | 2 646 |

| 4. Кумулятивный поток наличности | 9 149 | 6 016 | 2 364 | + 1 136 | + 4 271 | + 6 917 |

Рис.3.1. Финансовый профиль проекта

Она может возникнуть при реализации данного проекта в качестве альтернативного. В частности, такое положение может сложиться при изменении динамики доходности проекта. Предположим, у компании может оказаться другая динамика доходности проекта при сохранении размера инвестиций. Представим эти результаты в табл.3.5.

Рассчитаем основные критерии оценки эффективности инвестиционного проекта № II:

а) при сложившейся цене капитала в 35% чистый дисконтированный доход проекта составит:

ЧДДII = - 9 149 + 12 150/1,35 + 8 300/(1 + 0,35)2 + 4 824/(1 + 0,35)3 + 4 211/(1 + 0,35)4 + 3 126/(1 + 0,35)5 = 8 331 $.

б) индекс доходности инвестиций равен:

ИДД = 17 480/8 917 = 1,96;

в) срок окупаемости затрат - 1 год 1 месяц;

г) внутренняя норма прибыли – 99,5%.

Таким образом, все оценочные характеристики более результативны по сравнению с проектом I.

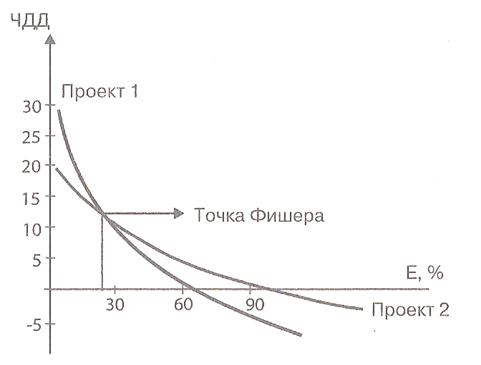

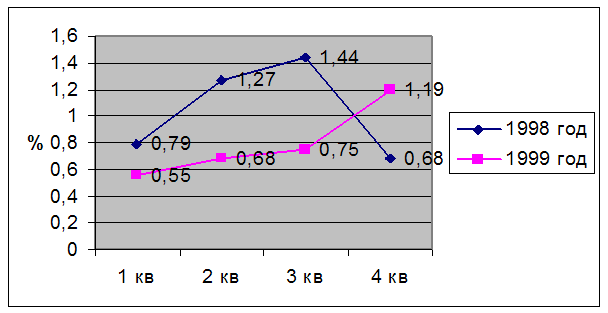

Для выяснения, насколько правомерным является это утверждение при цене капитала на уровне 20% и 80%, необходимо графически представить изменение чистых дисконтированных доходов в зависимости от ставки дисконтирования (рис.3.2). Точка пересечения двух графиков показывает значение коэффициента дисконтирования, при котором оба проекта имеют одинаковый чистый дисконтированный доход.

Результаты расчёта показателей проекта при изменении динамики доходности проекта и сохранении размера инвестиций для вариантов I и II

Табл. 3.5

| Проект | Инвестиции | Денежный поток по годам | ВНД,% | Точка Фишера | |||||

| 2005 | 2006 | 2007 | 2008 | 2009 | Е,% | ЧДД | |||

| I | - 9 149 | 4 229 | 6 655 | 8 611 | 10 413 | 11 865 | 66,06 | 24,74 | 11 184 |

| II | - 9 149 | 1 2150 | 8 300 | 4 824 | 4 211 | 3 126 | 99,50 | 24,74 | 8 331 |

| I - II | 0 | - 7 921 | - 1 645 | 3 787 | 6 202 | 8 739 | 24,74 | - | |

Рис.3.2. Графики чистых дисконтированных доходов проектов при наличии точки Фишера

Точка пересечения графиков, как известно, называется точкой Фишера.

В данном случае она определяет ставку дисконтирования на уровне 24,74%. Эта ставка дисконтирования может быть определена как норма доходности (ВНД) приростного денежного потока (в рассматриваемом случае это разность I и II потоков). Как видно из рис.3.2, ось абсцисс может быть представлена в виде 4 интервалов:

· если 0 < Е < 24,74%, то оба проекта приемлемы для реализации, но более эффективным является первый проект, поскольку он обеспечивает более высокий уровень чистого денежного дохода;

· если 24,74 < Е < 66,06%, то оба проекта также могут быть реализованы, но более эффективным будет уже второй проект;

· если 66,06 < Е < 99,5%, то второй проект ещё может быть приемлем, а первый необходимо отвергнуть;

· если Е > 99,5%, то и второй проект должен быть отвергнут.

Учитывая эти обстоятельства, при цене капитала 20% наиболее эффективным для реализации является первый проект. При возрастании цены капитала до 80% более предпочтительным является второй проект.

Выводы: С учётом принятых допущений и в связи с тем, что происходящее постоянно изменение экономической ситуации, требует её отслеживания, оценить окончательную стоимость данного инвестиционного проекта можно как ориентировочную, приблизительно равную ~ $8 917 000. Выбор экономических и финансовых инструментов остаётся за менеджментом компании и может меняться в процессе реализации инвестиционного проекта.

Проектная экономическая эффективность вложений или рентабельность проекта составляет не менее 20% в год, что соответствует современным требованиям кредитно-финансовых институтов, например, акционерной компании АБМ Партнер [9, 29].

Необходимо вести маркетинговый мониторинг проекта на протяжении всего его жизненного цикла и строго соблюдать основные принципы и методы оценки эффективности и финансовой реализуемости инвестиционных проектов.

Обязательно проводить и учитывать субъективные, основанные на личном опыте оценки инвестиционных рисков. Мнения финансового консультанта, других специалистов могут показаться противоположным объективным оценкам, основанным на обработке статистических показателей, особенно в части методов снижения рисков, но отвергать их нельзя.

Настоящая работа не претендует на всесторонность и полноту освещения вопросов, связанных с подготовкой и реализацией инвестиционного проекта. Скорее всего, её можно рассматривать как упрощённую модель для постановки самого вопроса о целесообразности инвестирования.

Для компании ОАО ”АБТ Чартер” такая постановка очевидна. Вопрос заключается, как в общих чертах представить практику осуществления проекта, избежав просчётов, и как при его реализации устранить опасные для безопасности жизнедеятельности последствия и снизить риски, особенно если в компании нет подразделения по управлению рисками или должностного лица, отвечающего за этот участок работы.

ГЛАВА 4

ОХРАНА ТРУДА И ОКРУЖАЮЩЕЙ СРЕДЫ

Похожие работы

... 751098 256380 9 Благоустройство 21315040 18630503 2684537 Сумма 75691563 2225626 11230336 16820306 16724688 25444960 3245647 7. Структура источников финансирования складского комплекса Для реализации данного проекта необходимы денежные средства. Компания «РИКИ» имеет собственные средства в размере 100 миллионов рублей. Компании требуется для ...

... постоянную конкурентную позицию на рынке пиломатериалов в г.Сергаче. В данном случае мы имеем постоянную (стабильную) позицию на рынке г.Сергача, что может положительно отразиться на создание деревообрабатывающего предприятия в г.Сергаче Нижегородской области. 1.2. Рассмотрение влияния внешней среды. Внешние факторы – это основные факторы, непосредственно влияющие на работу организаций извне ...

... 50 млн. долларов в виде поставки оборудования, обеспечения технико-экономического обоснования проекта, проведения консалтинговых и сопутствующих инжиниринговых работ. Инвестиции, целевым способом, должны были быть направлены на модернизацию электросталеплавильного производства Донецкого металлургического завода. Возвратность инвестиций, согласно условиям некоммерческого конкурса, обеспечивается из ...

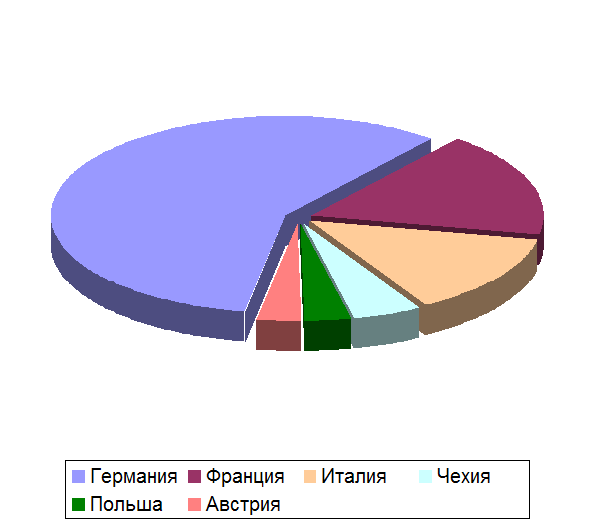

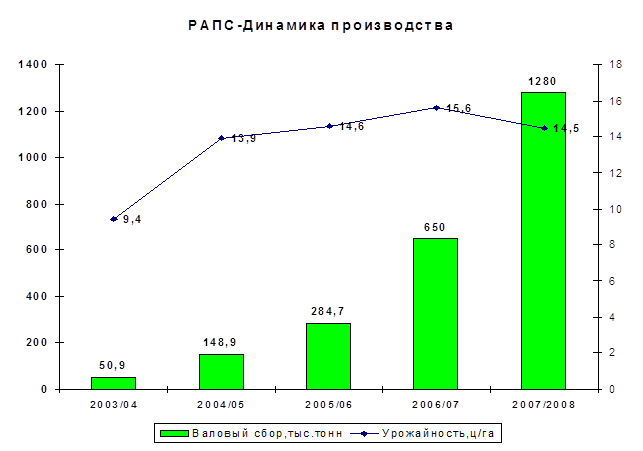

... , финансированием, качеством; l согласовать обязанности персонала и цели проекта; 2 наладить систему контроля и оперативного управления. РАЗРАБОТКА БИЗНЕС-ПЛАНА ПРОЕКТА СТРОИТЕЛЬСТВА БИОДИЗЕЛЬНОГО ЗАВОДА НА ТЕРРИТОРИИ ОДЕССКОЙ ОБЛАСТИ 2.1 Основные научно-методические требования к содержанию бизнес-плана Бизнес-план - это критическая стартовая точка и базис всей плановой и ...

0 комментариев