Навигация

Анализ основных показателей деятельности ООО «Хольц»

2.2 Анализ основных показателей деятельности ООО «Хольц»

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния: наличия, размещения и использования денежных средств, поэтому комплексный анализ и стратегия развития предприятия являются важнейшими составляющими его развития.

По данным таблицы 2.2 (см. приложение В) можно сделать вывод, что в структуре баланса в течение года произошли некоторые изменения.

Как положительную тенденцию следует рассматривать увеличение денежных средств на 18,851 тыс. руб. Удельный вес оборотных активов увеличился по сравнению с началом года на 6,25 %, а внеоборотных уменьшился – 6,25 %. Отрицательной тенденцией можно считать увеличение дебиторской задолженности на 297,159 тыс. руб., что составляет 46,17 % и увеличение кредиторской задолженности на 458,347 тыс. руб., что составляет 44,24 %.

За анализируемый период стоимость имущества организации возросла на 317,476 тыс. руб., в основном за счет увеличения незавершённого строительства, дебиторской задолженности и денежных средств, основных средств на 73,81 %, но произошло уменьшение запасов и затрат на - 53,52 %.

Доля собственных средств организации сократилась на 251,84 % в основном за счет непокрытого убытка прошлых и отчётного года, но общая стоимость источников финансирования увеличилась на 110,31 % по сравнению с началом изучаемого периода за счет увеличения кредиторской задолженности.

2.3 Оценка ликвидности и платежеспособности предприятия

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму стоимости соответствует сроку погашения обязательств.

При анализе ликвидности баланса необходимо сопоставить статьи баланса по активу со статьями баланса по пассиву.

Из таблицы 2.3 следует, что за отчетный период увеличился платежный недостаток наиболее ликвидных активов, так как увеличение денежных средств было незначительным, и составил 583,276 тыс. руб.

Таблица 2.3

Анализ ликвидности баланса организации тыс. руб.

| Активы | на начало 2007 года | на конец 2007 года | Пассивы | на начало 2007 года | на конец 2007 года | Платежный излишек или недостаток (+,-) | |

| на начало года | на конец года | ||||||

| А 1 | 28,957 | 47,808 | П 1 | 172, 737 | 631,084 | - 143,78 | - 583,276 |

| А 2 | 19,889 | 314,452 | П 2 | 88,021 | 69,336 | - 68,132 | 245,116 |

| А 3 | 82,937 | 62,900 | П 3 | - | - | 82,937 | 62,900 |

| А 4 | 103,624 | 180,120 | П 4 | - 25,351 | - 95,140 | 128,975 | 275,26 |

| БАЛАНС | 235,407 | 605,28 | БАЛАНС | 235,407 | 605,28 | х | х |

А 1 – наиболее ликвидные активы, к которым относятся денежные средства и краткосрочные финансовые вложения,

А 2 – быстро реализуемые активы, к которым относятся дебиторская задолженность и прочие активы,

А 3 – медленно реализуемые активы, к которым относятся запасы, за исключением расходов будущих периодов и долгосрочные финансовые вложения,

А 4 – труднореализуемые активы, к которым относятся внеоборотные активы, за исключением долгосрочных финансовых вложений

П 1 – срочные обязательства, к которым относится кредиторская задолженность

П 2 – текущие обязательства, к которым относятся краткосрочные кредиты и займы и прочие обязательства

П 3 – долгосрочные пассивы, к которым относятся долгосрочные кредиты и займы

П 4 – собственный капитал – расходы будущих периодов.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А-1 > П-1; А-2 > П-2; А-3 > П-3; А-4 < П-4.

Исходя из расчётов, приведенных в таблице 2.3, можно сделать выводы, что у хозяйствующего субъекта очень низкая текущая ликвидность, т.е. низкая платёжеспособность. Данный вывод можно сделать, сравнивая наиболее ликвидные средства и быстрореализуемые активы с наиболее срочными обязательствами и краткосрочными пассивами. На начало года активы (наиболее ликвидные средства) меньше пассивов (наиболее срочные обязательства) на 143,78 тыс. руб., на конец года уже на 583,276 тыс. руб.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность.

На начало и конец года активы превышают пассивы, соответственно на 82,937 тыс. руб. и 62,900 тыс. руб. это свидетельствует о том, что с учётом будущих поступлений и платежей хозяйствующий субъект сможет обеспечить свою платежеспособность и ликвидность.

Организация в отчетном периоде не имела долгосрочных обязательств, поэтому вся величина запасов и долгосрочных финансовых вложений – резерв ее перспективной платежеспособности.

Если встанет вопрос о банкротстве и ликвидации организации, то с помощью своих внеоборотных активов организация сможет погасить долги, но это займет довольно продолжительное время.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Он не дает представления о возможностях организации погашать наиболее срочные обязательства. Поэтому для оценки платежеспособности организации используют ряд коэффициентов ликвидности, представленных в таблице 2.4.

Таблица 2.4

Динамика показателей ликвидности

| Показатель | на начало года | на конец года | нормальное ограничение |

| Коэффициент абсолютной ликвидности | 0,111 | 0,068 | >= 0,2- 0,3 |

| Коэффициент покрытия | 0,706 | 0,607 | >= 2 |

| Коэффициент быстрой ликвидности | 0,187 | 0,517 | >= 1 |

Коэффициент абсолютной ликвидности на конец периода составил 0,068 при нормальном ограничении 0,2, поэтому организация не сможет погасить срочные обязательства перед кредиторами.

Коэффициент покрытия (текущей ликвидности) более чем в два раза ниже нормального значения и составил на конец периода 0,607, поэтому организация не сможет погасить текущие обязательства даже за счет реализации оборотных активов.

Коэффициент быстрой ликвидности далек от нормального значения и составил 0,517, но по сравнению с началом периода он повысился на 0,33.

В динамике эти коэффициенты практически не изменились, вдобавок к этому коэффициенты абсолютной ликвидности и покрытия снизились соответственно на 0,043 и 0,099 пункта.

Это дает полное основание сделать вывод о низкой платежеспособности и не ликвидности баланса ООО «Хольц» за анализируемый период.

Похожие работы

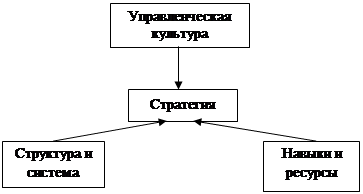

... выяснение того, в какой мере реализация стратегии приводит к достижению целей предприятия Механизм использования ресурсного потенциала предприятия приводится в соответствие с осуществляемой антикризисной стратегией. До функциональных подразделений, осуществляющих руководство движением ресурсов внутри предприятия, должны быть доведены новые задачи. При этом необходимо провести подготовительную ...

0 комментариев