Навигация

2 АНАЛИТИЧЕСКАЯ ЗАПИСКА

По имеющимся данным финансовой отчетности за 2005-2006 гг. (формы №1 и №2) осуществлен анализ деятельности предприятия ГП «УКРРЫБФЛОТОб». Данное предприятие характеризуется такими видами деятельности, как:

1) Рыболовство

2) Рыболовство в открытых районах Мирового океана и внутренних морских водах

3) Вылов рыбы и водных биоресурсов в открытых районах Мирового океана и внутренних морских водах сельскохозяйственными товаропроизводителями

4) Вылов рыбы и водных биоресурсов в открытых районах Мирового океана и внутренних морских водах несельскохозяйственными товаропроизводителями

Производственная деятельность предприятия представлена:

1) Продукция рыбная

2) Рыба замороженная

3) Рыба замороженная целая морская

4) Ракообразные и моллюски замороженные

5) Мука рыбная непищевая

6) Отходы рыбные

Был произведен расчет показателей ликвидности. Так, высоколиквидные активы за год увеличились на 144,5 тыс. грн. и составили на начало 2006 года 69,8 тыс. грн., а на конец 214,3 тыс. грн., а быстроликвидные активы увеличились на 133,3 тыс. грн. и на начало 2006 года составили А2=14,9 тыс. грн., а на конец А2=148,2 тыс. грн. В тоже время медленноликвидные активы сократились на 753,2 тыс. грн., в начале 2006 года А3= 1391,8 тыс. грн., а в конце А3= 638,6 тыс. грн. Также уменьшились тяжелоликвидные активы на 1683,5 тыс. грн., на начало 2006 года равны были А4= 1757,2 тыс. грн., а на конец А4=73,6 тыс. грн. Сократились и наиболее срочные пассивы на 1799,6 тыс. грн., на начало 2006 года составляли П1=7556,2 тыс. грн.,а на конец П1= 5756,6 тыс. грн. Краткосрочные пассивы за год не изменялись и равны были 0, то есть предприятие не имело краткосрочных кредитов и заемных средств. Долгосрочные пассивы увеличились за год на 360 тыс. грн., а постоянные пассивы - на 0,6 тыс. грн. На начало они составляли П4=-4682,5 тыс. грн., а на конец П4=-4681,9 тыс. грн., отклонение равно 0,6 тыс. грн.

Наибольший вес в показателе А1 заняли денежные средства в иностранной валюте, а в А2 – дебиторская задолженность с бюджетом, что мешает погашению задолженности и текущей задолженности за товары (услуги, работы), оплату труда и долгосрочной финансовой задолженности. Анализ статей баланса показал, что предприятие обладает незначительным объемом высоколиквидных активов (особенно по сравнению с наиболее срочными пассивами), которые в тоже время увеличились за отчетный год, но в тоже время наблюдается динамика сокращения показателей А3 и А4. Это отражается на сочетании показателей и выливается на неисполнение условия финансовой устойчивости.

Так, исходя из вычислений, мы имеем следующее соотношение:

А1<П1, А2>П2, А3>П3, А4>П4.

Оно характеризует нормальное условие финансовой устойчивости (выполняется 2 условия из 4х). При этом Запасы меньше, чем собственные О.С. (1391,8<1757,2), что также подтверждает нормальную финансовую устойчивость предприятия.

Таким образом, наиболее срочные обязательства предприятия не покрываются наиболее ликвидными активами. Первое условие ликвидности баланса (А1>П1) не выполняется ни в одном из анализируемых периодов времени (по данным 2005 года та же тенденция), однако положение улучшается с течением времени и в 2006 году уменьшается отклонение.

Второе условие ликвидности баланса (А2>П2) выполняется на протяжении всего года, более того положение складывается благополучно – быстроликвидные активы увеличиваются.

Третье условие ликвидности баланса (А3>П3) выполняется во всех анализируемых периодах. Однако его выполнение объясняется незначительной долей долгосрочных пассивов в структуре баланса предприятия (так в конце 2006 года долгосрочные пассивы вообще отсутствуют). Предприятие имеет слишком много медленно реализуемых активов (особенно на начало 2006 года), что может затруднять его работу. Целесообразность наличия такого количества медленно реализуемых активов (запасов) может быть оценена при детальном анализе материально-технического обеспечения предприятия.

Четвертое условие ликвидности баланса не соблюдается во всех исследуемых периодах. Ситуация имеет тенденцию к ухудшению и фактически объясняется невыполнением первого условия ликвидности - избытком наиболее срочных обязательств (кредиторской задолженности) и недостатком наиболее ликвидных активов (денежных средств). Кроме того, возможно, предприятие имеет избыточное количество основных средств (труднореализуемых активов) и недостаточное количество собственного капитала (постоянных пассивов) (в данном случае полное отсутствие основного капитала).

Таким образом, был рассмотрен общий показатель ликвидности баланса, выражающий способность предприятия осуществлять расчеты по всем видам обязательств (как по ближайшим, так и по отдаленным). Данный показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств, поэтому для оценки платежеспособности предприятия используются 3 относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Приводимые ниже рекомендуемые значения показателей ликвидности соответствуют хозяйственной практике зарубежных фирм.

Данными показателями являются коэффициенты покрытия, быстрой и абсолютной ликвидности.

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Он характеризует ожидаемую платежеспособность предприятия.

Коэффициент покрытия более чем 2 раза ниже нормы на каждую из рассмотренных дат. Изменение коэффициента происходит в соответствии с той же тенденцией, что и изменение рассмотренных далее коэффициентов ликвидности. Таким образом, ликвидность активов предприятия (за исключением наиболее ликвидных) не соответствует банковским критериям. Предприятие не в состоянии в срок погасить свои обязательства.

Коэффициент быстрой ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Коэффициент срочной ликвидности более чем в 5 раз ниже нормы, но имеет тенденцию к увеличению (в конце года он значительно увеличился.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Он характеризует платежеспособность предприятия на дату составления баланса.

Коэффициент абсолютной ликвидности превышает норму в конце 2006 года. Таким образом, предприятие в состоянии расплатиться по срочным обязательствам. Принимая во внимание противоречащие этому заявлению вышеприведенные выводы выше, можно рекомендовать проанализировать движение денежных потоков, что является более показательным для предприятия. На основании коэффициента абсолютной ликвидности можно утверждать лишь то, что на рассмотренные даты предприятие может быть признано платежеспособным по наиболее срочным обязательствам.

Доля оборотных средств предприятия мала, однако положение изменяется к концу года. С учетом вышесказанного можно заключить. Происходит увеличение рабочего капитала (разность между оборотными активами и текущими обязательствами) при отрицательном значении в обоих периодах на 1324,2 в абсолютном выражении. Следует отметить, что отрицательная величина функционирующего капитала объясняется существенным превышением кредиторской задолженности над дебиторской, в то время как в норме они должны быть близки по значению. Таким образом, финансовое положение предприятия крайне неустойчиво и требует принятия срочных мер по его исправлению. Особого внимания требует работа с дебиторами и кредиторами.

Для того чтобы анализ ликвидности баланса был более обоснованным, можно рекомендовать детальный анализ отдельных статей актива и пассива (запасов, основных средств, дебиторской и кредиторской задолженности и т.д.).

Коэффициент автономии равен отношению собственного капитала к валюте баланса. Данный коэффициент показывает долю активов должника, которые обеспечиваются собственными средствами. В анализируемом случае значение меньше требуемого (оно должно быть больше 0,5), что говорит о недостатках обеспеченности собственными средствами.

Коэффициент маневренности рабочего капитала равен отношению рабочего капитала к собственному капиталу. В данном случае показатель превышает норму более, чем в 2 раза, что положительно сказывается на финансовой устойчивости предприятия, поскольку он показывает, насколько мобильны собственные источники средств с финансовой точки зрения.

Коэффициент финансовой устойчивости равен отношению собственного капитала к заемному капиталу, в данном периоде предприятие. Данный показатель превышает норму, что говорит о достаточной финансовой устойчивости, однако он имеет тенденцию к уменьшению (показатель уменьшился на 21%)

Коэффициент соотношения заемного и собственного капитала имеет отрицательное значение, что указывает на зависимость предприятия от заёмных средств. В тоже время присутствует положительная тенденция у уменьшению данного показателя.

Коэффициент устойчивости финансирования равен отношению суммы собственного капитала, обеспечения обязательств и долгосрочных обязательств к валюте баланса. Показатель меньше норматива, более того он является отрицательным. Это говорит о недостаточном финансировании предприятия, о нехватке собственного капитала и непокрытии обязательств.

Коэффициент концентрации заемного капитала равен отношению обязательств к валюте баланса. Превышение нормы данного показатели подтверждает зависимость предприятия от заемных средств. Более того данный показатель увеличивается, что ещё более негативно сказывается на деятельности предприятия.

Коэффициент структуры финансирования необоротных активов равен отношению долгосрочных обязательств к необоротным активам. Данный коэффициент превышает нормативное значении, что говорит о достаточной обеспеченности необоротными активами.

Коэффициент обеспеченности собственными оборотными средствами равен отношению разности собственного капитала и необоротных активов к оборотным активам. На предприятии обеспеченность собственными оборотными средствами незначительна, что подтверждает данный показатель.

Коэффициент страхования бизнеса равен отношению резервного капитала к валюте баланса. На данном предприятии он равен 0, что говорит о плохом страховании и возможных негативных последствиях.

Коэффициент обеспеченности запасов рабочим капиталом равен отношению разности оборотных активов и текущих обязательств к запасам. Показатель имеет отрицательное значение, что говорит о полной необеспеченности предприятия рабочим капиталом, о значительном непокрытии текущих обязательств оборотными активами. При этом положительно сказывается лишь отсутствие в балансе статей о просроченной задолженности.

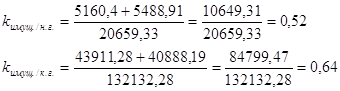

Коэффициент Оборачиваемости активов (Общая капиталоотдача) отражает количество оборотов за период (год) всего капитала предприятия, поэтому снижение значения этого показателя (на 92,7 %) по сравнению с предыдущим является крайне негативным фактором для предпрятия.

Оборачиваемость оборотных активов снизилась за исследуемый период на 92,18%. Такое снижение объясняется приростом оборотных, поэтому оборотные активы используются крайне неэффективно.

Коэффициент оборачиваемости запасов уменьшились на 95 %, то есть запасы стали оборачиваться быстрее. Это положительно сказывается на финансовой устойчивости предприятия. Коэффициент оборачиваемости собственного капитала увеличился на 96%, в тоже время их величина незначительна. Изменение этих коэффициентов объясняется увеличением доли собственного капитала при изменения выручки. Таким образом, увеличение оборачиваемости в данном случае является положительным фактором.

Оборачиваемость средств в расчетах (дебиторская задолженность) снизилась на 27,16%, соответственно, возросла оборачиваемость дебиторской задолженности в днях. Доля дебиторской задолженности на начало года в оборотных средствах имела огромное место, в то время как к концу года она значительно снизилась. Это также положительно сказывается на финансовом положении предприятия.

Оборачиваемость кредиторской задолженности в днях не высока и имеет огромную тенденцию к уменьшению. Оборачиваемость кредиторской задолженности в днях меньше продолжительности операционного цикла, таким образом, значения финансового цикла положительны. Более того, имеется тенденция к улучшению данного положения. Ситуация свидетельствует о том, что операционная деятельность предприятия покрывает в каждый момент деятельности его кредиторскую задолженность.

Коэффициент загруженности активов увеличился к концу года, также как и загруженность активов в обороте. Это негативно сказывается на финансовом состоянии предприятия и несет в себе отрицательную тенденцию в развитии.

В целом, стоит отметить, что на предприятии низкая эффективность использования всех имеющихся у предприятия ресурсов. В отчетном периоде происходит сокращение оборачиваемости дебиторской и кредиторской задолженностей. Это может означать, что ГП «УКРРЫБФЛОТ» сокращает объемы продукции, продаваемых в кредит, расплачивается по текущим обязательствам.

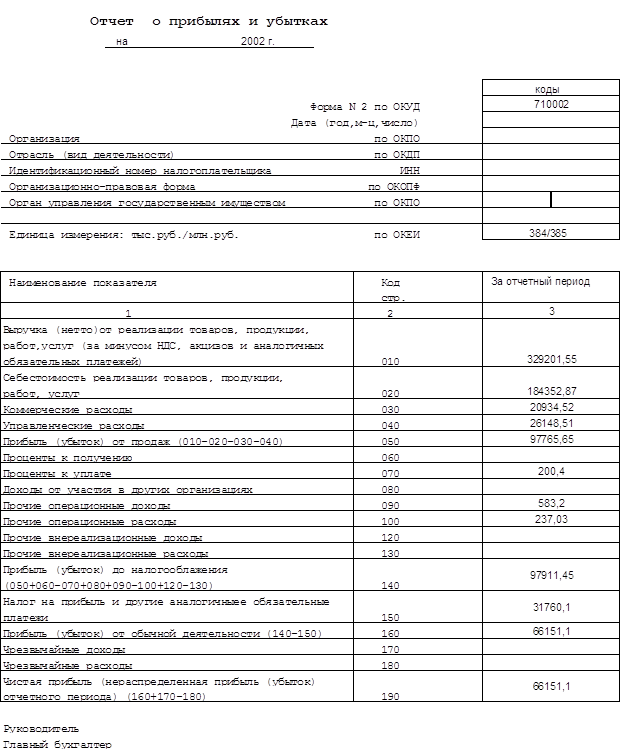

Рентабельность является одним из наиболее важных показателей финансово-хозяйственной деятельности предприятия. По данным, представленным в балансе, невозможно рассчитать рентабельность продукции (товаров, работ, услуг), рентабельность операционной деятельности, рентабельность дохода от операционной деятельности, а также другие показатели за 2005 год при отсутствии проведения определенных операций, то есть показатели рентабельности за 2005 г. находятся на крайне низком уровне. В 2006 году уровни рентабельности (различные показатели) увеличиваются, но не столь значительно, в целом они остаются достаточно низкими. Положительное значение приобретают такие показатели, как рентабельность оборотных и необоротных активов. Также увеличилась чистая рентабельность от продажи продукции. Это всё свидетельствует о более эффективной деятельности предприятия в 2006 году по сравнению с 2005.

Негативно сказывается на деятельность предприятия отрицательное значение коэффициента покрытия производственных затрат, исчисляемое отношением чистого дохода к себестоимости реализованной продукции (товаров, работ, услуг), а также отрицательное значение коэффициента окупаемости производственных затрат (отношение себестоимости реализованной продукции (товаров, работ, услуг) к чистым доходам). Непокрытие и неокупаемость производственных затрат чревато значительными задолженностями предприятия, в следствии чего возможно неустойчивое финансовое положение вплоть до банкротства.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев