Навигация

Анализ дебиторской и кредиторской задолженности

3.3. Анализ дебиторской и кредиторской задолженности

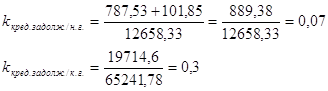

В финансовом анализе важное место занимает анализ дебиторской и кредиторской задолженности. Дебиторская задолженность – это отвлечение средств предприятия от хозяйственного оборота, т.е. задолженность других организаций по платежам данной организации. Кредиторская задолженность – это задолженность поставщикам, кредиты, займы, расчеты с бюджетом и прочие пассивы. Наличие значительных сумм дебиторской задолженности снижает эффективность использование оборотных средств. Большие суммы кредиторской задолженности свидетельствуют о внеплановом привлечении средств других. предприятия в оборот данного предприятия.

Таблица 20

Анализ дебиторской и кредиторской задолженности

| Статьи баланса | 2005 г. | 2006 г. | 2007 г. | 2007 г. к 2005 г., % |

| тыс. руб., | тыс. руб., | тыс. руб., | ||

| Дебиторская задолженность | 901 | 306 | 588 | 65,3 |

| -покупатели и заказчики | 564 | 306 | 588 | 65,3 |

| Итого | 9044 | 14365 | 16458 | 182 |

| Кредиторская задолженность | 543 | 590 | -26 | - |

| Поставщики и подрядчики | 333 | 590 | -26 | - |

| -задолженность перед государственными внебюджетными фондами | 71 | - | 62 | 87,3 |

| -задолженность перед персоналом организации | - | - | - | - |

| -задолженность по налогам и сборам | 44 | - | 21 | 47,7 |

| Прочие кредиторы | 95 | - | - | - |

| И т о г о | 877 | 1390 | 974 | 111,1 |

По данным таблицы 16 можно сделать вывод: в 2007 г. дебиторская задолженность уменьшилась на 34,7% по сравнению с 2005 г. Задолженность по налогам и сборам уменьшилась на 52,3%, задолженность перед государственными внебюджетными фондами снизилась в 2007 г. на 12,7% по сравнению с 2005 г.

Дебиторская задолженность возникает вследствие применяемых форм расчетов за товары и услуги, при предъявлении претензий, а также вследствие недостатков в работе предприятия, например, при выявлении недостаток и хищения товарно-материальных ценностей.

По существу, дебиторская задолженность в условиях инфляции представляет для покупателей источник кредитования их деятельности на очень выгодной основе, т.к. представляет собой беспроцентный кредит.

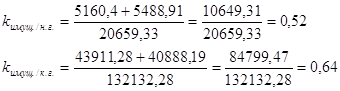

На финансовое состояние предприятия особое значение оказывает оборачиваемость дебиторской задолженности. Для оценки оборачиваемости дебиторской задолженности используют различные показатели.

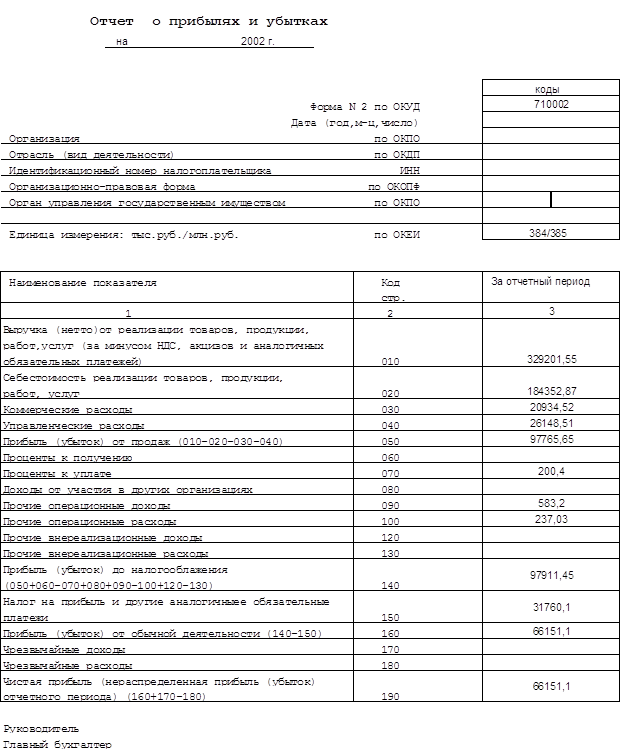

3.4. Анализ рентабельности производства

Рентабельность характеризирует доходность, прибыльность производства. Показатели рентабельности необходимы на оценки экономической эффективности хозяйствования и использования ресурсов предприятия. Анализ показателей рентабельности позволяет руководителям и специалистам сельскохозяйственных предприятий определять, какие виды продукция наиболее выгодно производить в хозяйстве, где заложены наибольшие возможности повышения доходности производства. Чем выше рентабельность производства, тем больше возможностей осуществлять научно-технический прогресс, решать социальные проблемы и повышать размеры материального стимулирования работников предприятий за конечные результаты и повышение рентабельности производства.

Основным показателем уровня рентабельности является уровень рентабельности реализованной продукции – это процентное отношение суммы прибыли к полной себестоимости реализованной продукции.

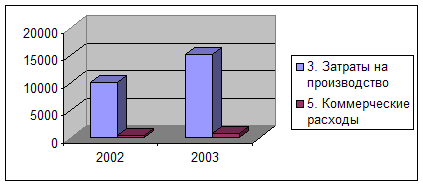

В СПК «Дружба» прибыль (убыток) в 2005 г. составила - 1176 тыс. руб., в 2006 году – 2136 тыс. руб., а 2007 году составила – 2244 тыс.руб., себестоимость валовой продукции в 2005 г. составляла 3644 тыс. руб., в 2006 году 4665 тыс. руб., а 2007 г. составляла 6097 тыс. руб. Исходя из этих данных можно рассчитать уровень рентабельности производства.

Ур(2005 г.)=(1176/3644) * 100%=32,3%

Ур(2006 г.) = (2136/4665) * 100 % = 45,8%

Ур(2007 г.) = (2244/6097) * 100%= 36,8%

Исходя из произведенных расчетов, можно сделать вывод о значительном повышении уровня рентабельности в 2007 году по сравнению с 2005 г. на 4,5%.

Для того, чтобы обеспечить повышение рентабельности производства предприятие должно осуществлять мероприятия по повышению производительности труда, снижение себестоимости производства единицы продукции, внедрению новой техники, новых методов организации труда и производства.

Заключение

Главная цель производственного предприятия в современных условиях – получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу.

Очевидно, что от эффективности управления финансовыми ресурсами и предприятием целиком и полностью зависит результат деятельности предприятия в целом. Если дела на предприятии идут самотеком, а стиль управления в новых рыночных условиях не меняется, то борьба за выживание становится непрерывной.

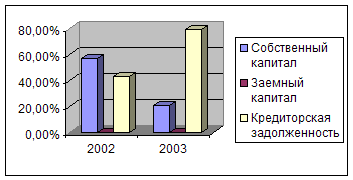

Исследования показали, что деятельность предприятия финансируется за счет собственных средств. Баланс предприятия можно считать ликвидным, хотя оно и постоянно испытывает недостаток в денежных средствах (факт, осложняющий положение предприятия). Произведенные расчеты оборачиваемости элемента текущих активов привели к выводу, что руководство предприятия не в достаточной мере использует имеющиеся резервы, т.к. изменение скорости оборота не отражает повышения производственно-технического потенциала предприятия.

Нужно сказать, что необоснованно высокий уровень производственных запасов, значительно влияющий на общую оборачиваемость активов предприятия.

Налицо тенденция к снижению финансовой устойчивости фирмы. Поэтому для стабилизации финансового состояния предприятия предлагается провести следующие мероприятия:

• осваивать новые методы и технику управления;

• усовершенствовать структуру управления;

• самосовершенствоваться и обучать персонал;

• совершенствовать кадровую политику;

• продумывать и тщательно планировать политику ценообразования;

• изыскивать резервы по снижению затрат на производство;

• активно заниматься планированием и прогнозированием управления финансов предприятия.

Одной из стратегических целей должно быть обеспечение долговременных конкурентных преимуществ по приоритетным видам продукции, обеспечение эффективности существующей организацией продаж, четко по всем параметрам отслеживать конъюнктуру рынка, избрать более широкую политику формирования розничных цен по отношению к конкурентам, в производстве должен быть задействован весь потенциал мощностей.

Список использованной литературы:

1. Гражданский кодекс Российской Федерации, М., 2002;

2. Налоговый кодекс Российской Федерации;

3. Гражданский кодекс Российской Федерации, М. – 2002;

4. Налоговый кодекс Российский Федерации;

5. Федеральный закон «Об акционерных обществах» от 22 апреля 1996 г. №39-ФЗ;

6. Федеральный закон «О несостоятельности (банкротство) от 26 октября 2002 г. №127-ФЗ;

7. Федеральный закон «Об особенностях несостоятельности (банкрот-стве) субъектов естественных монополий топливно-электрического комплекса» от 24 июня 1999 г. №122-ФЗ;

8. Постановление Правительства Российской Федерации «О некоторых мерах по реализации законодательства о несостоятельности (с изменениями от 7 июня 2001 г.; 24 августа, 3 октября 2002 г.);

9. Методические положения по оценке финансового состояния предприятия и установления неудовлетворительной структуры баланса (утвержденные распоряжения Федерального управления по делам несостоятельности (банкротстве) от 12 августа 1994. №31-Р);

10. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности. Учебник. М.: Финансы и статистика, 2000, 240 с.;

11. Балабанов И.Т. Анализ и планирование финансового и хозяйствующего субъекта. М.: Финансы и статистика, 1998, 112 с.;

12. Володин А.А. Управление финансами (Финансы предприятия). Гриф УМО ВУЗов России. Инфра-М, 2006.;

13. Донцова Л.В., Никифорова Н.А. Составление и анализ годовой бухгалтерской отчетности, ИКЦ «ДИС», 2000, 130 с.;

14. Гиляровская Л.Т., Ендовицкая А.В. Анализ и оценка финансовой устойчивости коммерческих организаций. ЮНИТИ. 2006.;

15. Ионова А.Ф., Селезнева Н.Н. Финансовый анализ. 2006.;

16. Ковалева А.М. Финансы в управлении предприятием. М.: Финансы и статистика. 2006.;

17. Ковалев В.В. Финансовый анализ: методы и процедуры. Финансы и статистика. 2006.;

18. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. М.: Проспект, 2000 г.;

19. Ковалев В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2000, 586 с.;

20. Клейникова В.Г. Анализ финансового состояния по данным бухгалтерского баланса. Консультант бухгалтера. 4, 1999, с. 12.;

21. Курс экономики. Учебник. 3-е изд., доп./Под ред. Б.А. Райзберга. М.: ИНФРА-М, 2000, 716 с.;

22. Любушин Н. Анализ финансового состояния организации: учебное пособие. Эксмо. 2006.;

23. Мельник М.В., Бердников В.В. Финансовый анализ: система показателей и методика проведения. Экономистъ. 2006.;

24. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – 7-е изд., доп., перераб. – Минск.: Новое знание, 2004, 834 с.;

25. Селезнева Н., Ионова А. Финансовый анализ. Управление финансами: Учебное пособие для вузов. 2-е изд., перераб. и доп. Юнити., 2006.;

26. Сухова Л.Ф., Глаз В.Н. Анализ финансового состояния и бизнес-план торговой организации потребительской кооперации: учебное пособие. Финансы и статистика, 2006.;

27. Тропаревская А.С. Предприятие в кризисе неплатежей. Финансы. 2.1 1999, С 11-14.;

28. Тронин Ю.Н. Анализ финансовой деятельности предприятия. Альфа-Пресс, 2005.;

29. Федотова М.А. Как оценить финансовую устойчивость пред-приятия. Финансы.6, 2000, с. 17;

30. Финансовый менеджмент/ Под ред. Стояновой Е.С. 5-е изд.; доп. и перераб. – М.; Перспектива, 2001, 240 с.;

31. Финансы предприятий: Учебник/ Под ред. Колчиной Н.В. – М.; Финансы, ЮНИТИ, 1998., 213 с.;

32. Черногорский С.А., Тарушкин А.Б. Основы финансового анализа. – СПб; ИД. Герда, 2002; 176 с.

33. Шеремет А.Д. Методика финансового анализа деятельности коммерческих организаций. Инфра-М, 2006.;

34. Шеремет А.Д., Негашев Е.В. Методика финансового анализа. Деятельность коммерческих организаций. – М.: ИНФРА-М, 2003., 237 с.;

35. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 1997., 176 с.;

36. Экономический анализ: Учебник для вузов/ Под ред. Гиляровской Л.Т. – 2-е изд. и доп. – М.: ЮНИТИ-ДАНА, 615 с.

Похожие работы

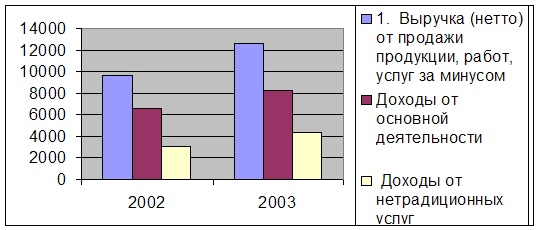

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев