Навигация

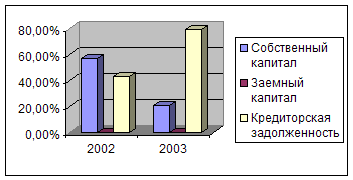

По признаку юридической принадлежности. Источники могут быть собственными и заёмными

1. По признаку юридической принадлежности. Источники могут быть собственными и заёмными.

Анализируя пассив, мы можем судить о финансовой устойчивости предприятия, т.е. способности существовать за свой собственный счёт и не зависеть от внешних источников финансирования.

2. По длительности использования источников. Они могут быть длительного использования и краткосрочного использования.

Источники длительного использования предпочтительнее, так как, используя их длительный срок можно получить большую экономическую эффективность.

Все расчёты по анализу пассива ведутся по тем же формулам, что и для актива и сводятся в такую же таблицу.

Таблица №2 - Анализ пассива баланса.

| Источники имущества предприятия | На начало периода | На конец периода | Отклонения | Процент к изменению валюты | |||

| Сумма (т. р) | Структура (%) | Сумма (т. р) | Структура (%) | Абсолютное (т. р) | Относи Тельное (%) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 / | 8 |

| I. СИС | |||||||

| -УК, ДК,РК | 6825 | 37,4 | 6903 | 37,6 | 78 | 101,1 | 51,8 |

| -ФСС | 284,7 | 1,56 | 284,7 | 1,55 | 0 | 100 | 0 |

| -ЦФ | 134,55 | 0,73 | 134,55 | 0,73 | 0 | 100 | 0 |

| -НП цр. л | 218,01 | 1, 19 | 152,29 | 0,82 | -65,72 | 69,8 | -43,7 |

| -НУ пр. л. | - | - | - | - | - | - | - |

| - НП отч. г. | 123,82 | 0,68 | 81,31 | 0,44 | -42,51 | 65,6 | -28,2 |

| -НУ отч. г. | 42,9 | 0,23 | 28,47 | 0,15 | -14,43 | 66,3 | -9,6 |

| II. ЗИС | |||||||

| -ДКЗ | 3379,35 | 18,55 | 3394,95 | 18,49 | 15,6 | 100,4 | 10,3 |

| -ККЗ | 5317,26 | 29,2 | 5323,11 | 29 | 5,85 | 100 | 3,9 |

| -КЗ | - | - | - | - | - | - | - |

| -ДБП | 1882,33 | 10,33 | 2055,88 | 11, 19 | 173,55 | 109 | 115,4 |

| Итого: | 18207,9 | 100% | 18358 | 100% | 150,34 | 100% | 100 |

Вывод: Рост пассива баланса на конец периода по сравнению с началом идет за счет увеличения добавочного капитала на 78000 (1,1%). При этом фонды социальной сферы и целевое финансирование остаются неизменными. Наибольшего внимания в пассивах заслуживает доля краткосрочных обязательств, в первую очередь кредиторской задолженности. В данном случае кредиты, займы и ссуды у предприятия отсутствуют. А ККЗ на конец периода возрастает на 0,1%. Долгосрочная кредиторская задолженность так же увеличивается на 0,4% на конец периода. Данная тенденция позволяет судить о финансовой устойчивости предприятия, т.е. способность существовать за свой собственный счет и не зависеть от внешних источников финансирования.

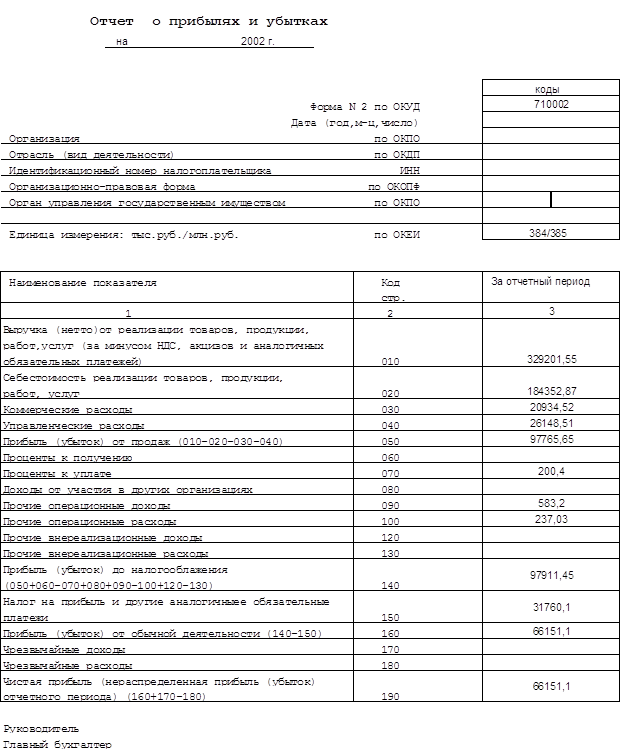

2.3. Определение показателей платёжеспособностиПлатежеспособность - это способность предприятия своевременно и в полном объеме выполнить все свои финансовые обязательства.

В общем виде платежеспособность характеризуется 3 показателями ликвидности, которые имеют одинаковую сущность: они показывают, какая часть краткосрочных обязательств может быть покрыта активами предприятия.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рассчитанные коэффициенты необходимо отразить в таблице №3.

Таблице №3 - Определение показателей платёжеспособности

| Показатели | Значение | Отклонение | ||

| НОРМА | На начало периода | На конец периода | ||

|

| ≥ 0,2 | 0,06 | 0,07 | 0,01 |

|

| ≥ 0,7 | 0,08 | 0,1 | 0,02 |

|

| ≥ 2 | 0,17 | 0,17 | 0 |

Вывод: Проводя анализ платежеспособности видно, что ни один из показателей не соответствует нормативным значениям. Это говорит о том, что данное предприятие является не платежеспособным. Финансовое состояние организации не позволяет своевременно и полно оплачивать предстоящие платежи, выполнять свои финансовые обязательства.

2.4. Анализ ликвидности балансаЭтот анализ делается для более углубленного анализа платежеспособности.

Ликвидность баланса - это степень покрытия обязательств предприятия его активами, превращение которых в деньги соответствует сроку погашения обязательств.

Для проведения этого анализа все средства в активе подразделяются на 4 группы по признаку их ликвидности и располагают в порядке убывания ликвидности; А1, А2, АЗ, А4.

Все источники средств в пассиве также группируются на 4 группы по срочности их оплаты и располагаются в порядке убывания срочности: П1, П2, ПЗ, П4.

А1=ДС+КФВ

А2=![]()

АЗ=![]() +ЗЗ+ДФВ

+ЗЗ+ДФВ

А4=ВА-ДФВ

П1=КЗ+РД.

П2=ККЗ

П3=ДКЗ

П4=РазделЗ+ДПБ

Рассчитанные показатели переносятся в таблицу № 4.

Таблица №4 - Анализ ликвидности баланса

| Группа статей | Сумма (т. р) | Группа статей пассива | Сумма (т. р) | ||

| На начало периода | На конец периода | На начало периода | На конец периода | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| А1 | 337,35 | 370 | П1 | 0 | 0 |

| А2 | 107,25 | 171,6 | П2 | 5317,26 | 5323,11 |

| АЗ | 1183,65 | 1080,3 | ПЗ | 3379,35 | 3394,95 |

| А4 | 16467,75 | 16651,05 | П4 | 1882,33 | 2055,88 |

Вывод: Анализ ликвидности баланса проводится в виде сравнительных средств по активу, сгруппированных по степени их ликвидности и распределенных в порядке снижения ликвидности с обязательствами по пассиву, сгруппированными по срокам их погашения и распределенных в порядке возрастания сроков. Предприятие считается абсолютно ликвидным, если выполняется следующее неравенство: А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4≤П4. В данном случае соблюдается только одно условие неравенства: А1 ≥ П1 - предприятие может отвечать по своим обязательствам в ближайшее время. Этому способствует наличие денежных средств и краткосрочные финансовые вложения и отсутствие кредиторской задолженности. Но этого не достаточно. Следовательно, предприятие считается не ликвидным. Таким образом, оно не может погасить свои платежные обязательства в бедующем.

2.5. Определение абсолютных показателей финансовой устойчивостиС помощью этих коэффициентов определяется: какая часть запасов и затрат покрыта собственными источниками средств, а какая часть - заемными.

1. Определяем наличие собственных источников средств для покрытия запасов и затрат:

СОС1=СИС-ВА (+; -)

СОС1 Н.П. =(6825+284,7+134,55+218,01+0+123,82+42,9) - (1014+15210+

+243,75+191,1) = - 9029,87

СОС 1 К.П. =(6903+284,7+134,55+152,29+0+81,31+28,47) - (996,45+15453,75+200,85+179,4) = - 9246,13

Определяем наличие собственных источников средств и приравниваемых к ним средств (ДКЗ) для покрытия запасов и затрат:

СОС2=(СИС+ДКЗ) – ВА (+; -)

СОС2 Н.П. =(7628,98+3379,35) - 16658,85= - 5650,52

СОС 2 К. П= (7584,32+3394,95) - 16830,45= - 5851,18

3. Определим наличие собственных и заёмных источников для покрытия запасов и затрат:

СОС3=(СИС+ДКЗ+ККЗ) - ВА (+; -)

СОС з н. п. =(7628,98+3379,35+5317,26) - 16658,85= - 333,26

СОС з к. п. = (7584,32+3394,95+5323,11) - 16830,45= - 528,07

Основываясь на приведённых расчетах, определяем, какая часть 33:

А) Покрыта СИС:

Δ СОС 1 = СОС1 - 33 (+; -)

Δ СОС 1 Н.П. = - 9029,87 - 592,8= - 9622,67

Δ СОС 1 К.П. = - 9246,13 - 555,75 = - 9801,88

Б) Покрыта собственными и приравненными к ним источниками:

Δ СОС 2 =С0С2-33 (+; -)

Δ СОС 2 Н.П. = - 5650,52 – 592,8= - 6243,32

Δ СОС 2 К.П. = - 5851,18 – 555,75 = - 6406,93

В) Покрыта собственными и заёмными источниками:

Δ СОС3 = СОС3 - 33 (+; -)

Δ СОС3 Н.П. = - 333,26 – 592,8 = - 926,06

Δ СОС3 К.П. = - 528,07 – 555,75 = - 1083,82

Вывод: В ходе проведенных расчетов было выявлено, что состояние предприятия считается неустойчивым или кризисным, т.е. ЗЗ > СОС+КЗ. Таким образом, если собственные оборотные средства (СОС) <0, то у предприятия недостаток собственных оборотных средств, т.е. его постоянные пассивы недостаточны для финансирования постоянных активов. Так же из приведенных расчетов видно, что ни структура источников средств, ни собственные и приравненные к ним источники, ни собственные и заёмные источники не в состоянии покрыть запасы и затраты.

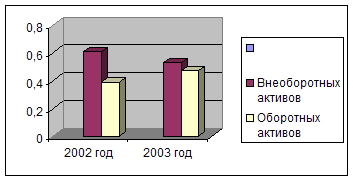

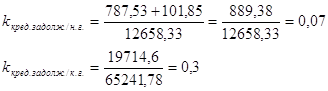

2.6. Определение относительных показателей финансовой устойчивостиОтносительные показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов.

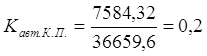

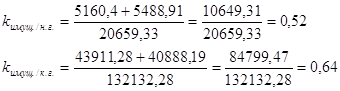

1. Коэффициент автономии показывает, какую часть составляют собственные источники средств в общей сумме всех вложенных источников.

![]()

2. Коэффициент соотношения заёмных и собственных средств показывает, сколько заёмных средств привлекло предприятие на каждый рубль вложенных собственных средств.

![]()

![]()

![]()

3. Коэффициент соотношения мобильных и иммобилизованных средств показывает, сколько ликвидных средств на предприятии приходится на каждый рубль неликвидных.

![]()

![]()

4. Коэффициент ликвидности показывает, какая доля собственных источников средств находится в мобильной форме, позволяющей более или менее свободно маневрировать этими средствами.

![]()

![]()

![]()

Похожие работы

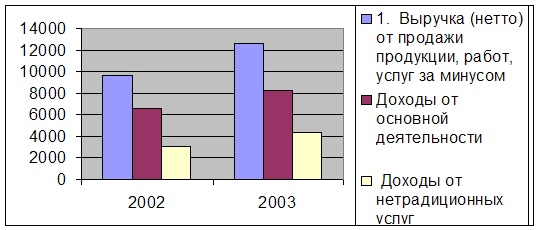

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев