Навигация

Анализ ликвидности и платежеспособности предприятия

2.4 Анализ ликвидности и платежеспособности предприятия

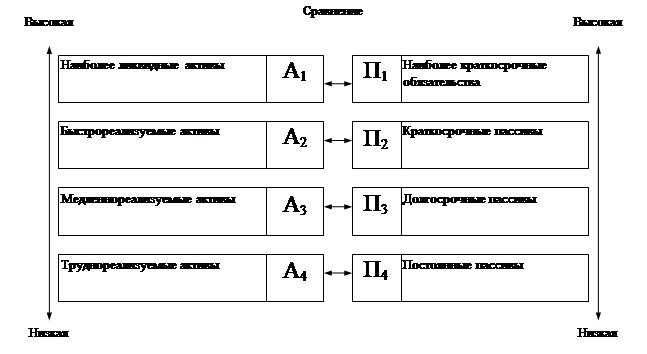

Ликвидность предприятия – способность предприятия своевременно отвечать по своим обязательствам. Иными словами, ликвидность определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов – величина, обратная времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы – денежные средства предприятия и их эквиваленты;

А2 – быстрореализуемые активы – все виды текущей дебиторской задолженности и текущие финансовые инвестиции;

А3 – медленно реализуемые активы – статьи раздела II актива «Запасы», прочие оборотные активы, а также статьи раздела III актива баланса «Расходы будущих периодов»;

А4 – трудно реализуемые активы – статьи раздела I актива баланса «Необоротные активы».

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства. К ним относится статьи раздела IV пассива «Текущие обязательства», за исключением краткосрочных кредитов и заемных средств;

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства;

П3 – долгосрочные пассивы – долгосрочные кредиты и заемные средства;

П4 – постоянные пассивы – источники собственных и приравненных к ним средств.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения [36]:

А1≥П1; А2≥П2; А3≥П3; А4≤П4. (2.21)

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, означающего, что величина постоянных пассивов должна превышать величину труднореализуемых активов в случае абсолютной ликвидности баланса. Поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий характер» и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости, то есть наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

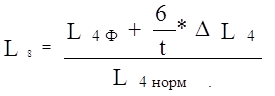

Результаты анализа ликвидности баланса оформляются в виде табл. 2.4. в графах 2,3,5,6 даны итоги групп актива и пассива, вычисляемые по приведенным выше соотношениям, на начало и конец отчетного периода. В графах 7 и 8 представлены абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода [37]:

![]() (2.22)

(2.22)

Первое неравенство отражает соотношение текущих платежей и поступлений (сроки до 3 месяцев) и таким образом позволяет оценить текущую ликвидность. Текущая ликвидность свидетельствует о платежеспособности или неплатежеспособности предприятия на ближайший период.

Второе неравенство показывает соотношение быстрореализуемых активов и краткосрочных пассивов (сроки от 3 до 6 месяцев) и отражает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Третье и четвертое неравенства характеризуют соотношение поступлений и платежей в относительно отдаленном будущем, то есть перспективную ликвидность. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Таблица 2.5

Оценка ликвидности бухгалтерского баланса государственного предприятия «Керченский комбинат хлебопродуктов» за 2004год, тыс. грн.

| Актив | начало периода | конец периода | Пассив | начало периода | конец периода | Платежный излишек (недостаток) | В % к величине группы пассива | ||

| начало периода | конец периода | начало периода | конец периода | ||||||

| А1 | 3,2 | 258,9 | П1 | 174,5 | 1879,2 | -171,3 | -1620,3 | -0,9817 | -0,8622 |

| А2 | 3303,6 | 4724,9 | П2 | 85,7 | 0 | 3217,9 | 4724,9 | 37,5484 | - |

| А3 | 994,8 | 1928,2 | П3 | 0 | 0 | 994,8 | 1928,2 | - | - |

| А4 | 6557,8 | 6463,7 | П4 | 10599,2 | 11496,5 | -4041,4 | -5032,8 | -0,3813 | -0,4378 |

| Баланс | 10859,4 | 13375,7 | Х | 10859,4 | 13375,7 | Х | Х | Х | Х |

Характеризуя ликвидность баланса государственного предприятия «Керченский комбинат хлебопродуктов» за 2004год по данным таблицы 2.5, следует отметить, что ликвидность нельзя считать абсолютной, так как не выполняется первой условие: А1≥П1. Это означает, что у предприятия не достаточно денежных средств, что свидетельствует о неплатежеспособности предприятия на ближайший период. Но недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные. Четвертое неравенство (А4≤П4) свидетельствует о наличии у предприятия собственных оборотных средств [37].

Аналогично проанализируем бухгалтерский баланс данного предприятия за 2005год, полученный результат оформим в виде таблицы 2.6.

Таблица 2.6

Оценка ликвидности бухгалтерского баланса государственного предприятия «Керченский комбинат хлебопродуктов» за 2005год, тыс. грн.

| Актив | начало периода | конец периода | Пассив | начало периода | конец периода | Платежный излишек (недостаток) | В % к величине группы пассива | ||

| начало периода | конец периода | начало периода | конец периода | ||||||

| А1 | 258,9 | 7,6 | П1 | 1879,2 | 8575,4 | -1620,3 | -8567,8 | -0,8622 | -0,9991 |

| А2 | 4724,9 | 10755,2 | П2 | 0 | 225 | 4724,9 | 10530,2 | - | 46,8009 |

| А3 | 1928,2 | 3134 | П3 | 0 | 0 | 1928,2 | 3134 | - | - |

| А4 | 6463,7 | 6542,4 | П4 | 11496,5 | 11638,8 | -5032,8 | -5096,4 | -0,4378 | -0,4379 |

| Баланс | 13375,7 | 20439,2 | Х | 13375,7 | 20439,2 | Х | Х | Х | Х |

В 2005 году ликвидность у анализируемого предприятия нельзя считать абсолютной, так как не выполняется первой условие: А1≥П1. Это означает, что у предприятия в 2005 году, так же как и в 2004 году, не достаточно денежных средств, что свидетельствует о неплатежеспособности предприятия на ближайший период. Но у предприятия достаточно собственных оборотных средств, о чем свидетельствует четвертое неравенство (А4≤П4).

Для оценки ликвидности средств предприятия используют и другие показатели.

1. Величина собственных оборотных средств (чистый оборотный капитал). Этот расчетный показатель зависит также от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя рассматривается как положительная тенденция. Основным постоянным источником увеличения собственных оборотных средств предприятий является прибыль.

Величина собственных оборотных средств равна разнице между текущими активами и текущими обязательствами. На практике встречаются ситуации, когда величина текущих обязательств превышает величину текущих активов. С позиции теории такая ситуация аномальна, поскольку в этом случае одним из источников покрытия основных средств и необоротных активов является краткосрочная кредиторская задолженность. Финансовое положение такого предприятия характеризуется как крайне неустойчивое и требует безотлагательных мер по его исправлению [38].

2. Коэффициент маневренности функционального капитала, то есть собственных оборотных средств, (КМС.О.С) характеризует их состав и показывает, какая их часть находится в форме денежных средств, то есть средств, имеющих абсолютную ликвидность. Определяется показатель как отношение суммы денежных средств и краткосрочных финансовых вложений к собственным оборотным средствам [35]:

![]() . (2.23)

. (2.23)

Для нормально функционирующего предприятия этот показатель изменяется в пределах от 0 до 1. При прочих равных условиях его рост рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в собственных денежных ресурсах.

3. Коэффициент покрытия (Кп), или общий коэффициент ликвидности, равный отношению всех оборотных средств предприятия (текущих активов) к величине текущих обязательств (сумма кредиторской задолженности и краткосрочных кредитов и займов) [34]:

![]() . (2.24)

. (2.24)

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Согласно стандартам, этот коэффициент должен находится в пределах между 1 и 3. нижняя граница обусловлена тем, что текущих активов должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе предприятие может оказаться неплатежеспособным. Вместе с тем превышение оборотных активов над краткосрочными обязательствами более чем в два раза считается нежелательным, поскольку свидетельствует о нерациональном вложении предприятием своих средств и неэффективном их использовании. Особое внимание при анализе этого коэффициента обращается на его динамику.

4. Коэффициент текущей (быстрой) ликвидности (Ктл), определяемый как отношение наиболее ликвидных и быстрореализуемых активов (дебиторской задолженности) к текущим обязательствам [33]:

![]() . (2.25)

. (2.25)

Необходимость расчета этого показателя обусловлена тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова.

Считается, что достаточным является значение этого показателя, превышающее 0,7-0,8.

5. Коэффициент абсолютной ликвидности (Кал), который равен отношению наиболее ликвидных средств (денежных средств и краткосрочных ценных бумаг) к величине текущих обязательств [24]:

![]() . (2.26)

. (2.26)

Нормальной считается величина коэффициента абсолютной ликвидности, превышающая 0,2. Это наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно.

Расчет коэффициентов ликвидности по государственному предприятию «Керченский комбинат хлебопродуктов» приведен в таблице 2.7.

Таблица 2.7 Коэффициенты ликвидности государственного предприятия «Керченский комбинат хлебопродуктов» за 2004-2005 г.г.| Показатель | 2004 год | Отклонение | 2005год | Отклонение | Норм значение | |

| Начало периода | конец периода | конец периода | ||||

| величина чистых оборотных активов (тыс. грн) | 4041,4 | 5032,8 | 991,400 | 5096,4 | 63,6 | |

| текущая ликвидность (коэффициент покрытия) | 16,532 | 3,678 | -12,854 | 1,579 | -2,099 | >2; [1;1,5] |

| быстрая ликвидность | 12,709 | 2,652 | -10,057 | 1,223 | -1,429 | >1 |

| абсолютная ликвидность | 0,012 | 0,138 | 0,125 | 0,001 | -0,137 | 0,2 |

| коэффициент маневренности собственных оборотных средств | 0,000792 | 0,0514 | 0,051 | 0,0015 | -0,050 | [0;1] |

| доля оборотных средств в активах | 0,396 | 0,517 | 0,121 | 0,6799 | 0,163 | |

| доля запасов в текущих активах | 0,225 | 0,262 | 0,037 | 0,2232 | -0,039 | |

| доля чистых оборотных активов в покрытии запасов | 4,184 | 2,782 | -1,401 | 1,6432 | -1,139 | |

Как видно из таблицы 2.7, приведенные данные подтверждают сделанный ранее вывод о недостаточной ликвидности средств предприятия, и прежде всего о недостаточности денежных средств у предприятия.

Таким образом, активы предприятия, согласно данных формы №1, по состоянию на 01.01.2005г. составили 13375,7 тыс. грн., а на 01.01.2006г. – 20439,2 тыс. грн., следовательно, в 2005году активы предприятия увеличились на 7063,5 тыс. грн. В 2005году увеличилась сумма дебиторской задолженности. Дебиторская задолженность по выданным авансам на основании распоряжения Правительства ежегодно пролонгировалась. Прочая дебиторская задолженность в 2005году образовалась по предоплате за электроэнергию, воду, зерно. На 620,6 тыс. грн. предъявлены претензии, вынесены арбитражные решения на иск в порядке очередности.

Изменения движения стоимости нематериальных активов раскрыты в форме через сумму накопленной амортизации, поступления и выбытия нематериальных активов. Право пользование амортизацией использовано в сумме 315,2 тыс. грн., что влечет за собой финансовую стабильность предприятия. Капитальные инвестиции за год составили 440,7 тыс. грн. В 2005году создан резерв сомнительных долгов в сумме 152,0 тыс. грн. Текущая дебиторская задолженность возникла при неуплате предприятиями Госкомрезерва услуг по перемещению зерна:

Ивано-Франковский комбинат хлебопродуктов 41,0 тыс. грн.;

Дунаевецкий комбинат хлебопродуктов 72,0 тыс. грн.;

ДП ГАК «Хлеб Украины» 38,0 тыс. грн.

Резерв создан согласно правил учета дебиторской задолженности сомнительных долгов.

Таким образом, согласно П(С)БУ4 финансовая деятельность предприятия – это деятельность, приводящая к изменениям размера и состава собственного и заемного капитала предприятия. Движение денежных средств в результате финансовой деятельности определяется на основании изменений в статьях баланса по разделу «Собственный капитал» и статьям, связанным с финансовой деятельностью, в разделах баланса: «Обеспечение будущих расходов и платежей», «Долгосрочные обязательства» и «Текущие обязательства» («Краткосрочные кредиты банков» и «Текущая задолженность по долгосрочным обязательствам», «Текущие обязательства по расчетам с участниками» и т.п.).

РАЗДЕЛ 3

ИНФОРМАЦИОННАЯ СИСТЕМА ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ предприятия

Похожие работы

... 100%/100%*62=62 ЗКР 97=100%/100%*62=62 ЗКР 98=100%/100%*62=62 Предприятие 2: ЗКР 96=100%/100%*45=45 ЗКР 97=100%/100%*45=45 ЗКР 98=100%/100%*45=45 Находим коэффициент финансовой устойчивости по каждому предприятию. Предприятие 1: КФУ 96=5762,1+62/41007=0,14 КФУ 97=6165,8+62/38976=0,15 КФУ 98=7968,3+62/37561=0,19 Предприятие 2: КФУ 96=5879,3+45/61007=0,09 КФУ 97=6436+45/77568=0,08 КФУ 98=8021,6+45/ ...

... аудиторской проверке” определены условия, при которых аудиторская проверка является обязательной. Результаты аудиторской проверки следует учитывать при проведении анализа финансово-экономического состояния предприятия. В то же время следует постоянно повышать квалификацию работников, ответственных за принятие управленческих решений как в области финансового планирования и формирования бюджетов ...

... ее достоверности, понимание управленческих решений на уровне всей структуры, эффективное финансовое управление, поскольку функции каждого менеджера представляют элементы единой системы. 6. Экономические службы и финансовое состояние предприятия МУП «Коммунальщик» по размеру собственного капитала является средним предприятием и естественно, что финансами организации управляет так называемая ...

... для экспресс-диагностики отбирают несколько наиболее информативных аналитических показателей и для определения кризисного состояния предприятия проводят сравнение фактических значений с предлагаемыми значениями показателей. Система аналитических показателей для экспресс-анализа представлена в таблице 4. Таблица 4. Система аналитических показателей для экспресс-анализа Показатель Значение ...

0 комментариев