Навигация

Варьирование границей норматива отнесения актива к основным средствам

1. Варьирование границей норматива отнесения актива к основным средствам.

В настоящее время к основным средствам относятся объекты стоимостью свыше 100 минимальных размеров оплаты труда за единицу. Предприятия имеют право снижать этот норматив. Таким образом может быть изменена величина текущих затрат, а следовательно, и прибыли.

2. В соответствии с решениями федеральных органов проводится периодическая переоценка основных средств. В случаях, когда финансово-экономические показатели предприятий и организаций после переоценки основных фондов существенно ухудшаются, разрешено использовать понижающие коэффициенты к амортизационным отчислениям в размере до 0,5. Принятие того или иного решения влияет на прибыль.

3. Предприятия имеют право применять ускоренную амортизацию активной части производственных основных фондов (для некоторых высокотехнологических отраслей и эффективных видов машин и оборудования; их перечень устанавливается федеральными органами исполнительной власти). При введении ускоренной амортизации применяется равномерный (линейный) метод ее исчисления, при котором утверждённая в установленном порядке норма годовых амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше двух. В целях стимулирования обновления машин и оборудования малым предприятиям в первый год их функционирования предоставлено право наряду с применением механизма ускоренной амортизации списывать дополнительно как амортизационные отчисления до 50% первоначальной стоимости основных средств со сроком службы выше трёх лет. Решение об использования указанного права может существенно повлиять на прибыль предприятия.

4. Положение о бухгалтерском учёте и отчётности разрешено применение различных методов оценки производственных запасов (ФИФО, ЛИФО, средних цен). Выбор того или иного метода может существенно отразиться на величине прибыли.

5. Возможен различный порядок учёта процентов по кредитам банков, используемых на капитальные вложения, что отражается не только на текущих финансовых результатах, но и некоторых балансовых статьях.

6. Не существует формализованных критериев оценки нематериальных активов, а также методов их амортизации. Варьируя этими оценками, можно влиять на размер прибыли.

7. Имущество, переданное в натуральной форме в собственность предприятия в счёт вкладов в уставной капитал, учитывается в оценке, определённой по договоренности участников. Этот фактор также влияет на финансовые результаты.

8. Не существует формальных критериев для создания резерва по сомнительным долгам; применяются экспертные оценки, что дает возможность варьировать прибыльно.

9. Существует несколько разрешенных методов списания малоценных и быстроизнашивающихся предметов: либо путем начисления износа в размере 100% при их передаче в эксплуатацию, либо путем начисления износа в размере 50% стоимости при передаче в эксплуатацию и в размере остальных 50% при выбытии за непригодность.

10. Возможен различный порядок отнесения отдельных видов расходов на себестоимость реализованной продукции (путем непосредственного их списания либо с помощью предварительного образования резерв предстоящих расходов и платежей).

1.4. Пути увеличения прибыли на предприятии.На каждом предприятии должны предусматриваться плановые мероприятия по увеличению прибыли. В общем плане эти мероприятия могут быть следующего характера:

ü увеличение выпуска продукции,

ü улучшение качества продукции,

ü продажа излишнего оборудования и другого имущества или сдача его в аренду,

ü снижение себестоимости продукции за счет более рационального использования материальных ресурсов, производственных мощностей и площадей, рабочей силы и рабочего времени,

ü диверсификация производства,

ü расширение рынка продаж и др.

Из этого перечня мероприятий вытекает, что они тесно связаны с другими мероприятиями на предприятии, направленными на снижение издержек производства, улучшения качества продукции и использование факторов производства.

2. Анализ финансовых результатов деятельности предприятия. 2.1 Задачи анализа и источники информации.

Финансовый результат деятельности предприятия выражается в изменение величины его собственного капитала за отчётный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Обобщено наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчётности.

К ним относятся: прибыль (убыток) от реализации; прибыль (убыток) от финансово-хозяйственной деятельности; прибыль (убыток) отчётного периода; нераспределённая прибыль (убыток) отчётного периода. Непосредственно по данным формы №2 могут быть рассчитаны также следующие показатели финансовых результатов; прибыль (убыток) от финансовых и прочих операций; прибыль, остающаяся в распоряжении организации после уплаты налога на прибыль и иных обязательных платежей (чистая прибыль); валовый доход от реализации товаров, продукции, работ, услуг. В форме №2 по всем перечисленным показателям приводятся также сопоставимые данные за аналогичный период прошлого года.

Показатели финансовых результатов (прибыли) характеризует абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Однако различных показателей бухгалтерской отчетности интересуют только определённые качества финансовых результатов. Например, администрацию предприятия интересуют масса полученной прибыли и ее структура, факторы, воздействующие на ее величину. Налоговые инспекции заинтересованы в получении достоверной информации обо всех слагаемых налогооблагаемой базы по налогу на прибыль. Потенциальных инвесторов интересуют вопросы качества прибыли, т.е. устойчивости и надежности получения прибыли в ближайшей и обозримой перспективе, для выбора и обоснования стратегии инвестиций, направленной на минимизацию потерь и финансовых рисков от вложений в активе данной организации.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов, во-первых, оценку изменений по каждому показателю за анализируемый период (“горизонтальный анализ” показателей); во-вторых, оценку структуры показателей прибыли и изменений их структуры (“вертикальный анализ” показателей); в-третьих, изучение хотя бы в самом общем виде динамики изменения показателей за ряд отчётных периодов (“трендовый анализ” показателей); в-четвертых, выявление факторов и причин изменения показателей прибыли и их количественную оценку.

Основными задачами анализа финансовых результатов являются:

· анализ и оценка уровня и динамики показателей прибыли;

· факторный анализ прибыли от реализации продукции (работ, услуг);

· анализ финансовых результатов от прочей реализации, внереализационной и финансовой деятельности;

· анализ и оценка использования чистой прибыли;

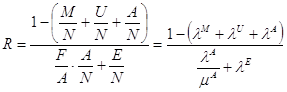

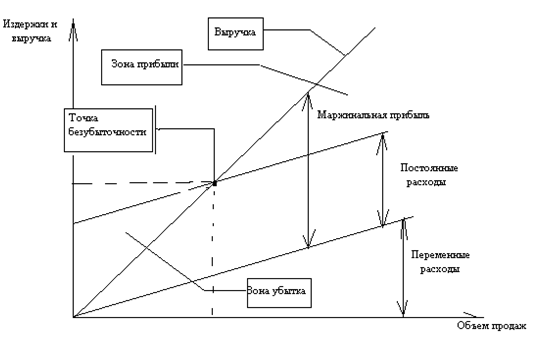

· анализ взаимосвязи затрат, объёма производства (продаж) и прибыли;

· анализ резервов роста прибыли на основе оптимизации объёмов реализации и издержек производства и обращения.

2.2. Анализ и оценка уровня и динамики показателей прибыли.Для анализа и оценки уровня и динамики показателей прибыли составляется таблица (табл.1), в которой используются данные бухгалтерской отчетности организации из формы №2.

Общий финансовый результат отчетного периода, как было сказано выше, отражается в отчетности в развернутом виде и представляет собой алгебраическую сумму прибыли (убытка) от реализации продукции (работ, услуг), реализации основных средств, нематериальных активов и иного имущества и результата от финансовой и прочей деятельности; прочих внереализационных операций.

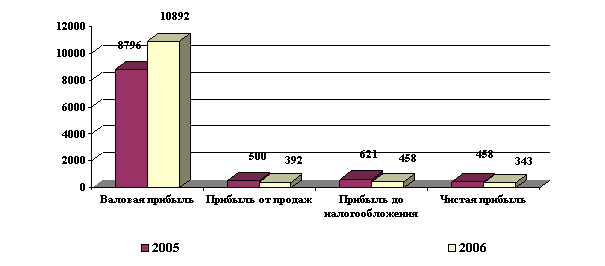

Из данных табл.1 следует, что прибыль по отношению к предшествующему периоду выросла на 34,8%,что привело также к соответствующему увеличению прибыли, остающейся в распоряжении организации.

В динамике финансовых результатов можно отметить следующие положительные изменения.

Прибыль от реализации растёт быстрее, чем нетто- выручка от реализации товаров, продукции, работ, услуг. Это свидетельствует об относительном снижении затрат на производство продукции.

Чистая прибыль растёт быстрее, чем прибыль от реализации, прибыль от финансово-хозяйственной деятельности прибыль отчётного периода. Это свидетельствует об использовании организацией механизма льготного налогообложения.

Вместе с тем динамика финансовых результатов включает и негативные изменения. Опережающими темпами растут расходы периода (148,7%) , внереализационные расходы. Все это привело к снижению прибыли отчётного периода на 8,2%.

Таблица 1.

Динамика показателей прибыли

| Показатели | Отчетный период | Аналогичный период прошлого гола | Отчетный, в %, к предшествующему периоду |

| 1.Выручка (нетто) от реализации товаров, продукции, услуг | 3232,6 | 2604 | 124,1 |

| 2.Себестоимость (производственная) реализации товаров, работ, услуг | 1840 | 1630 | 112,9 |

| 3. Валовый доход | 1392,6 | 974 | 143,0 |

| 4.Расходы периода (коммерческие и управленческие) | 684 | 460 | 148,7 |

| 5. Прибыль (убыток) от реализации | 708,6 | 514 | 137,8 |

| 6. Сальдо операционных результатов | - | 2 | - |

| 7. Прибыль (убыток) от финансово-хозяйственной деятельности | 708,6 | 516 | 137,3 |

| 8. Сальдо внереализационных результатов | -2 | 8 | - |

| 9.Прибыль (убыток) отчетного периода | 706,6 | 524 | 134,8 |

| 10. Прибыль остающаяся в распоряжении организации | 480,6 | 344 | 139,7 |

| 11. Нераспределенная прибыль (убыток) отчетного периода | 7 | 50 | 14,0 |

Изменения в структуре прибыли отчётного периода характеризуются данными табл. 2.

Как следует из данных табл.2., в отчётном периоде произошли положительные изменения в структуре прибыли. Возросла доля прибыли от реализации товаров ( продукции, работ, услуг), от финансово- хозяйственной деятельности и финансовых операций. Возросла также против предшествующего периода доля прибыли, остающейся в распоряжении предприятия (чистой прибыли). Вместе с тем в отчётном периоде (см. табл.1) в обороте оставлено только 7 млн. руб. чистой прибыли, тогда как в предшествующем- 50 млн. руб.

Значимость финансовых результатов может быть оценена также по показателям рентабельности реализации товаров (продукции, работ, услуг), которая в отчётном периоде составила 21,9%, что выше, чем за предшествующей период.

Таблица 2.

Структура прибыли

| Показатели | Отчетный период | Аналогичный период прошлого гола | Отклонения (+,-) |

| Прибыль (убыток) отчетного периода-всего в % | 100 | 100 | - |

| В том числе: | |||

| Прибыль (убыток) от реализации | 100,3 | 98,1 | 2,2 |

| От финансовых операций | 2,4 | 1,5 | 0,9 |

| От прочей реализации | -2,4 | -1,1 | -1,3 |

|

| 100,3 | 98,5 | 1,8 |

| от внереализационных операций | -0,3 | 1,5 | -1,8 |

| Чистая прибыль | 68,0 | 65,6 | 2,4 |

| Нераспределенная прибыль | 1,0 | 9,5 | -8,5 |

Прибыль отчетного периода отражает общий финансовый результат производственно-хозяйственной деятельности предприятия с учетом всех ее сторон. Важнейшая составляющая этого показателя - прибыль от реализации продукции - связана с факторами производства и реализации продукции. Поэтому основное внимание аналитика должна быть сконцентрирована на исследовании причин и факторов изменений данного показателя.

Изменение прибыли от реализации продукции формируется под воздействием следующих факторов: изменения объема реализации; изменения структуры реализации; изменения цен на сырье, материалы, топливо, тарифов на энергию и перевозки; изменения уровня затрат материальных и трудовых ресурсов.

Приведем методику формализованного расчета факторных влияний на прибыль от реализации продукции:

1. Расчет общего изменения прибыли (DR) от реализации продукции:

DR = R1 - R0 ,

Где R1 – прибыль отчетного года;

R0 – прибыль базисного года.

2. Расчет влияния на прибыль изменений отпускных цен на реализованную продукцию (DR1):

DR1 = N P1 - N R1,0 = Sp1q1- Sp0q1 , где

N P1 =Sp1q1- реализация в отчетном году в ценах отчетного года (р- цена изделия; q- количество изделий);

N R1,0 = Sp0q1- реализация в отчетном году в ценах базисного года.

3. Расчет влияния на прибыль изменений в объеме продукции (DR2) (объема продукции в оценке по базовой себестоимости):

DR1 = R0K1- R0= R0(K1- 1), где

R0- прибыль базисного года;

K1- коэффициент роста объема реализации продукции

S1,0

![]() K1=

, где

K1=

, где

S0

S1,0- фактическая себестоимость реализованной продукции за отчетный год в ценах и тарифах базисного года;

S0 - себестоимость базисного года.

4. Расчет влияния на прибыль изменений в структуре реализации продукции (DR3):

DR3 = R0(K2 - K1), где

K2 - коэффициент роста объема реализации в оценке по отпускным ценам

N r1,0

![]() K2 =

,

K2 =

,

N r0

N r1,0- реализация в отчетном периоде по ценам базисного года;

N r0 - реализация в базисном году.

5. Расчет влияния на прибыль экономии от снижения себестоимости продукции (DR4):

DR4 = S1,0- S1, где

S1,0- себестоимость реализованной продукции отчетного года в ценах и условиях базисного года;

S1- фактическая себестоимость реализованной продукции отчетного года.

6. Расчет влияния на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции (DR5):

Отдельным расчетом по данным бухгалтерского учета определяется влияние на прибыль изменений цен на материалы и тарифов на услуги (DR6):

Сумма факторных отклонений дает общее изменение прибыли от реализации за отчетный период, что выражается следующей формулой:

DR=R1-R0=DR1+DR2+DR3+ DR4+DR5+DR6 или

6

DR=S DRi , где

i=1

R – общее изменение прибыли;

R i – изменение прибыли за счет i – го фактора.

В табл.3 приведем исходные данные и цифровой пример факторного анализа прибыли от реализации продукции.

Определим степень влияния на прибыль следующих факторов:

а) изменение отпускных цен на продукцию. Это влияние определяется как разность между выручкой от реализации по отчету в фактически действующих ценах (графа 4) и ценах базисного периода (графа 3). В нашем примере она составляет 421,6 млн. руб. (3232,6-2811) и отражает рост цен в результате инфляции. Анализ данных бухгалтерского учета позволит раскрыть причины и величину завышения (снижения) цен в каждом конкретном случае (по видам товаров, продукции, работ, услуг);

б) изменение договорных цен отчетного года на материалы, тарифов на энергию, перевозки и прочее. Для этого используют сведения о себестоимости продукции. В нашем примере влияние данных факторов составило:

-374 млн. руб. (2150 - 2524);

в) увеличение объема реализации продукции в оценке по базисной себестоимости (собственно объема продукции). Для расчета влияния данного фактора исчисляют коэффициент роста объема реализации продукции в оценке по базисной себестоимости. В нашем примере он равен

11,067 = 2230 - 2090.

Затем корректируют базисную прибыль на данный коэффициент и вычитают из нее базисную прибыль:

514х1,067х514 = 34,4 млн. руб.;

Таблица 3.

Анализ прибыли по факторам

| Показатели | По базису | По базису фактически реализованную продукцию | Фактические данные по отчету | Фактические данные до корректировок на изменение договорных цен |

| 1 | 2 | 3 | 4 | 5 |

| 1.Выручка (нетто) от реализации товаров, продукции, работ, услуг | 2604 | 2811 | 3232,6 | 2811 |

| 2.Полная себестоимость реализации товаров, продукции, работ, услуг | 2090 | 2230 | 2524 | 2150 |

| 3.Прибыль (убыток) от реализации | 514 | 581 | 708,6 | 661 |

г) увеличение объема реализации продукции за счет структурных сдвигов в составе продукции. Для расчета влияния данного фактора базисная величина прибыли корректируется на разность между коэффициентом роста объема реализации в оценке по отпускным базисным ценам и коэффициентом роста объема реализации продукции в оценке по себестоимости в базисных ценах. Приведем результат расчета:

2811 2230

514 = –––––– - –––––– = 6,4 млн. руб.;

2604 2090

д) уменьшение затрат на 1 руб. продукции. Влияние данного фактора определяется как разность между полной себестоимостью, в базисных ценах фактически реализованной продукции и фактической себестоимостью, исчисленной без учета изменения договорных цен отчетного года на материальные и прочие ресурсы.

В нашем примере это влияние составило

2230 - 2150 = 80 млн. руб.;

е) изменение себестоимости за счет структурных сдвигов в составе продукции. Влияние данного фактора определяется как разность между базисной полной себестоимостью, скорректированных на коэффициент роста объема реализации продукции, и полной себестоимостью в базисных ценах фактически реализованной продукции:

Похожие работы

... показателем экономической эффективности производства, так как в ней отражены все стороны хозяйственной деятельности предприятия, от её уровня зависит финансовый результат деятельности предприятия, темпы расширенного воспроизводства и финансовое состояние субъектов хозяйствования. Основными задачами анализа являются: - выявить тенденции изменения себестоимости; -определить выполнения плана по ...

... таким образом Отчет о прибылях и убытках ООО «Водоканал-сервис» за 2006г. представлен в приложении 2. 3 Анализ прибыли ООО «Водоканал-сервис» от финансово-хозяйственной деятельности 3.1 Цели, задача и информационная база анализа Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов[22]: во-первых, оценку изменений по каждому показателю за ...

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

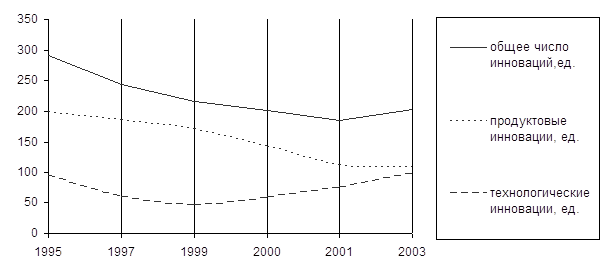

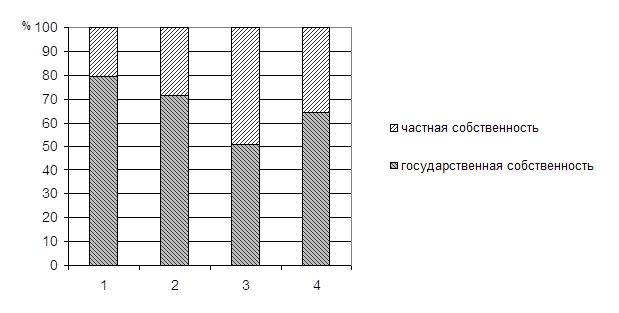

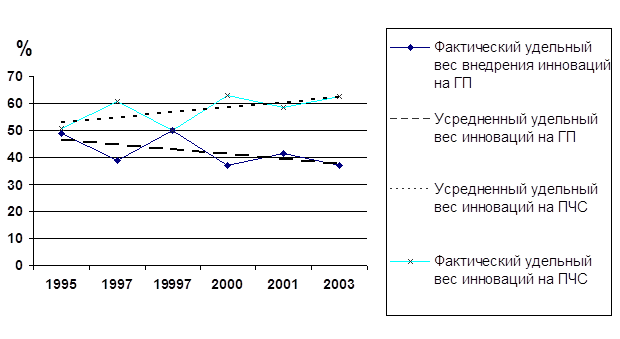

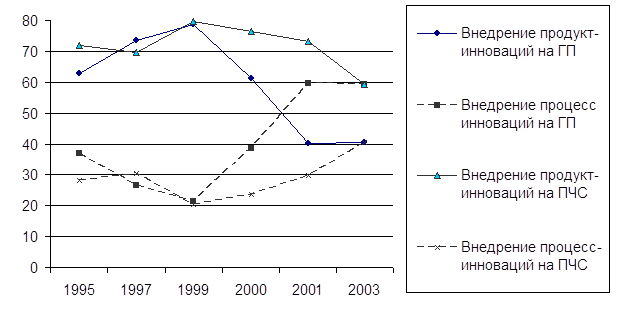

... деятельности они значительно уступают предприятиям частной формы собственности. ГЛАВА III РАЗРАБОТКА МЕТОДОВ ОПРЕДЕЛЕНИЯ РЕЗЕРВОВ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПРОМЫШЛЕННЫХ ПРЕДПРИЯТИЙ 3.1. Обоснование резервов повышения эффективности инновационной деятельности и их классификация Технический уровень и эффективность промышленного производства в будущем определяются ...

0 комментариев