Навигация

Фіскальна політика держави, її особливості в трансформаційній економіці України

Міністерство освіти та науки України

КУРСОВА РОБОТА

з курсу макроекономіки

на тему: «Фіскальна політика держави,

її особливості в трансформаційній економіці України»

2009План

Вступ

Глава 1. Поняття фіскальної політики, її види і значення

1.1 Сутність і функції фіскальної політики

1.2 Дискреційна і автоматична фіскальна політика

Глава 2. Фіскальна політика як система державного регулювання економіки

2.1 Принципи і механізми впливу фіскальної політики на економіку

2.2 Ефективність фіскальної політики

Глава 3. Особливості фіскальної політики в трансформаційній економіці України

3.1 Природа фіскальних проблем в Україні і необхідність реформування бюджетно-податкової системи

3.2 Шляхи і методи вдосконалення фіскальної політики

Висновки

Перелік посилань

Вступ

Сучасна фіскальна політика визначає основні напрями використання фінансових ресурсів держави, методи фінансування і головні джерела поповнення скарбниці. Залежно від конкретно-історичних умов в окремих країнах така політика має свої особливості. Будь-який уряд завжди проводить деяку фіскальну політику, незалежно від того, усвідомлює воно це чи ні.

Останнім часом в Україні простежується тенденція до посилення ролі уряду в регулюванні національної економіки через фінансову систему, тобто здійснюються витрати на програми по соціальному забезпеченню, на підтримку середнього рівня доходів, охорону здоров'я, освіту і так далі.

З іншого боку, з початку економічних реформ український уряд узяв орієнтир на введення надзвичайно високого оподаткування на доходи фірм, що негативно позначилося на стані національної економіки і перспективах її підйому. Не випадково у відповідь реакцією є активний розвиток тіньової економіки, внаслідок чого уряд не в змозі зібрати в прибуткову частину бюджету і половини передбачених надходжень.

Сьогодні тема фіскальної політики є дуже актуальною, оскільки економіка України переживає далеко не найкращі дні, і від того, як уряд здійснюватиме бюджетно-податкову політику, залежить доля кожної людини, що живе в нашій країні і доля всієї країни в цілому.

Отже, метою даної роботи є визначення поняття фіскальної політики і її складових, позначення принципів, механізмів і інструментів дії фіскальної політики на господарську систему суспільства. У роботі буде даний всесторонній розгляд фіскальної політики як методу державного регулювання економіки, а також буде проведений аналіз сучасної фіскальної політики України: освітлені об'єктивні причини необхідності її реформування і можливі шляхи удосконалення.

Глава 1. Поняття фіскальної політики, її види і значення

1.1 Сутність і функції фіскальної політики

Фіскальна політика — це урядовий вплив на економіку через оподаткування, формування обсягу і структури державних витрат з метою забезпечення належного рівня зайнятості, запобігання й обмеження інфляції та згубного впливу циклічних коливань. Вона є головною складовою фінансової політики та дуже важливою ланкою економічної політики. Термін "фіскальна" походить від латинського fiscua, що в перекладі означає "державна казна".

Серед численних завдань фіскальної політики, так званого дерева цілей, твірних, основними є:

стійке зростання національного доходу;

помірні темпи інфляції;

повна зайнятість;

згладжування циклічних коливань економіки.

Фіскальну політику ще називають бюджетно-податковою. Пояснюється така назва тим, що цей вид державного впливу на економіку здійснюється шляхом формування доходів держбюджету та несення витрат у вигляді державних закупівель, видатків у формі трансфертних та процентних виплат за борговими зобов'язаннями. Щоб зрозуміти загальні принципи державного регулювання, необхідно чітко виділити два компоненти фіскальної політики: витрати і податки.

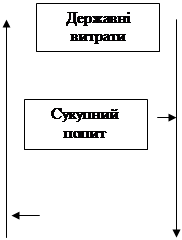

За допомогою урядових витрат на закупівлю товарів і послуг можна збільшити або зменшити сукупні витрати, а тим самим впливати на обсяг національного виробництва. До урядових витрат відносяться всі бюджетні асигнування, направлені на будівництво доріг, шкіл, лікарень, установ культури, здійснення екологічної і енергетичної програм і інші суспільні потреби. Сюди відносяться і витрати на оборону, зовнішньоторговельні закупівлі, придбання необхідної для населення сільськогосподарської продукції та ін. Такого роду витрати і закупівлі можна назвати державно-суспільними, тому що споживачем товарів і послуг є суспільство в цілому в особі держави. Витрати, що направляються на регулювання стійкого функціонування ринкової економіки, сприяють збільшенню або скороченню об'єму внутрішнього виробництва (ЧВП) в періоди його спаду або підйому. Державні витрати не тільки прямо, але і через мультиплікаційний ефект впливають на об'єм внутрішнього виробництва, викликаючи його збільшення або скорочення.

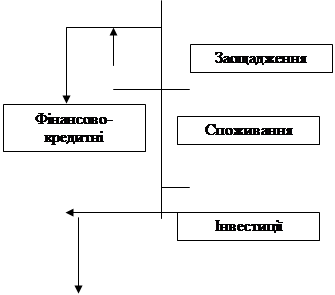

Держава впливає на об'єм внутрішнього виробництва і через свою податкову політику. Очевидно, що чим вищі податки, тим менший дохід матиме в своєму розпорядженні населення, а значить, тим менше купувати і зберігати. Тому розумна податкова політика припускає всесторонній облік тих чинників, які можуть стимулювати або гальмувати економічний розвиток і добробут суспільства.

На перший погляд, здається, що високі податки, сприяючи збільшенню державного доходу, працюватимуть на суспільство і бюджет країни. Але при найближчому розгляді виявляється протилежне: ні підприємству, ні трудівнику при надмірно високих податках працювати виявляється невигідним. Проте низькі ставки податків значно підірвуть державний бюджет і такі його найважливіші статті, як витрати на зміст бюджетних організацій і на соціально-культурні заходи. От чому при проведенні обережної і розумної податкової політики доводиться, що називається, сім разів відміряти і один раз відрізувати.

До податкової системи кожної країни належать суб'єкти оподаткування, тобто ті, хто сплачує податки, — фізичні особи та юридичні особи (підприємства), та об'єкти оподаткування — прибуток підприємств, заробітна плата, вартість майна, виторг фірми, кількість землі тощо. Одиниця оподаткування — це одиниця виміру об'єкта оподаткування (наприклад, для земельного податку — гектар). Податкова ставка — це величина податку на одиницю оподаткування. Для визначення величини податку кількість податкових одиниць множать на податкову ставку. Наприклад, податкова ставка величиною 20% для прибуткового податку з громадян означає, що за доходу у 200 гривень цей дохід розподіляється так: 40 гривень — державі, 160 — отримувачеві доходу.

Податкові ставки, що визначаються як відсоток, поділяються на такі види:

· пропорційні, коли ставка оподаткування є однаковою і не залежить від розмірів доходу;

· прогресивні, коли ставки оподаткування зі збільшенням доходу зростають. Інакше кажучи, такі ставки передбачають більший відсоток вилучення доходу у вигляді податку, коли дохід збільшується ;

· регресивні, коли податкова ставка зі збільшенням доходу знижується.

Податки поділяють на прямі та непрямі.

Прямі податки стягуються безпосередньо з індивідів та фірм. В Україні такими є прибутковий податок з громадян, податок з прибутку підприємств та ін.

Непрямі — це податки, що встановлюються на товари та послуги і входять в їхню ціну. До таких податків в Україні належать акцизи, податок на додану вартість, мито. Непрямі податки сплачують ті громадяни і фірми, що купують оподатковувані товари й послуги.

Прибутковий податок з громадян в Україні є прогресивним, тобто особи з вищими доходами сплачують виший відсоток свого доходу у вигляді податку, ніж ті, хто заробляє менше.

Платниками податку з прибутку є виробничі підприємства, фінансові й некомерційнї установи, які мають доходи, не звільнені від оподаткування. В Україні передбачене пропорційне оподаткування прибутку підприємств. Ставки цього податку диференціюються залежно від сфери діяльності (підприємництво, акційна торгівля, продаж цінних паперів тощо).

Об'єктом оподаткування при стягуванні податку з майна є його вартість у період володіння ним або під час продажу чи успадкування. Протягом століть точиться дискусія про справедливість податку на майно: перерозподіляти багатство чи змиритися з тим, що від народження люди опиняються у нерівних умовах.

Акцизи — це непрямі податки, що входять у ціни певних товарів і стягуються в момент їх придбання. Акцизи поділяються на індивідуальні, коли оподатковується кожна одиниця товару, і універсальні, коли об'єктом оподаткування є обсяг продажу.

Згідно із законодавством України, індивідуальні акцизи встановлюються на високоприбуткові товари. Ставки індивідуального акцизу коливаються в межах від 20 до 300%. Товари, які оподатковуються акцизним збором, називаються підакцизними (алкогольні напої, вироби з хутра, телевізори, шоколад тощо).

Найпоширенішим у світі видом універсального акцизу нині є податок на додану вартість, що міститься у ціні всіх товарів і послуг. Додана вартість — це різниця між виторгом підприємства і вартістю матеріалів і сировини, що куплені у постачальників. Ставка цього податку в Україні становить 20%. Формально його платниками є виробничі і торговельні підприємства, оскільки податок надходить у бюджет від них. Фактично його сплачують покупці підчас купівлі товарів і послуг

Мито — це податок на товари, які імпортуються. Мито є однин із важелів захисту національного ринку і поповнення бюджетних коштів.

Податкова система в Україні ґрунтується на двох основних податках — на додану вартість і на прибуток підприємств. Значення прибуткового податку з громадян та індивідуальних акцизів у надходженнях до державною бюджету менш вагоме. Частка податків зборів і платежів на соціальне страхування у ВВП України становить майже 50%. Це один із найвищих показників у світі.

Стягнення податків передбачає надання певних податкових пільг. Типовими пільгами є: неоподатковуваний мінімум заробітної і плати — мінімальна її сума, з якої не стягується прибутковий податок з громадян; капітальні знижки — зменшення ставки оподаткування прибутку, котрий отримують за допомогою капітального устаткування; прискорена амортизація — фактичне зменшення оподаткованих сум прибутку в перші роки використання устаткування.

Державні витрати на закупівлю товарів і послуг звичайно складають значну частину бюджету. Державний бюджет України містить чимало статей видатків, які можна згрупувати у шість основних напрямів: 1) національна оборона; 2) утримання державного апарату; 3) фінансування бюджетного сектора економіки; 4) соціальні видатки; 5) фінансування розвитку економіки; 6) проценти за державний борг. Обсяг кожного з напрямів видатків установлюється в законодавчому порядку і відбиває політику уряду.

У структурі видатків державного бюджету України найвагомішими є частки, пов'язані з утриманням державного сектора економіки (освіта, правоохоронна діяльність, охорона здоров'я, житлово-комунальне господарство, наука, культура, спорт тощо), з фінансуванням національної економіки, обслуговуванням державного боргу, а також заходів щодо ліквідації наслідків Чорнобильської катастрофи.

Зараз в нашій країні склався величезний дефіцит державного бюджету, що приводить до фінансової розбалансованості народного господарства і тому вимагає особливо ретельного планування витрат, добиваючись максимальної ефективності. Значну роль в поповненні бюджету може зіграти не стільки розумна податкова політика, скільки міри по посилюванню податкової дисципліни. Це стосується перш за все кооперативів, орендних і спільних підприємств і особливо комерційних структур, які часто ухиляються від сплати податків, знаходячи всілякі лазівки в законах і інструкціях. Це свідчить про вельми низький рівень організації нашої фіскальної політики як по державних витратах, так і по оподаткуванню. У останньому випадку спостерігається, з одного боку, дуже високі податки на прибуток і додану вартість, що не дає можливості розвернути виробництво товарів народного споживання, а з іншого, - держава дуже багато втрачає від несплати тих цілком законних і обгрунтованих податків, від яких ухиляються багато комерційних структур, не говорячи вже про пряме розкрадання мільярдних сум з банків по підроблених документах і сприянні корумпованих посадовців.

Мабуть, багато недоліків в нашій податковій системі пояснюються тим, що у нас по суті справи вона тільки почала складатися. Багато законів і інструкції виявилися недосконалими і їх довелося уточнювати і доповнювати, особливо після розпаду Радянського Союзу; апарат податкової інспекції виявився мало підготовленим для боротьби з порушниками законів. Успішному проведенню податкової політики заважають і старі погляди і психологічні установки, згідно яким податки вважалися типово буржуазним інструментом господарювання. Незайве нагадати, що в 60-і роки у нас був виданий закон про поступову відміну всіх податків, який, звичайно, ніколи не був введений, оскільки всякому ясно, що без податків ніяка держава існувати не може.

Оподатковуються доходи (майна) фізичних і юридичних осіб. Як нормативна форма, що накладається на доходи, податки характеризуються обов'язковістю і терміновістю платежу. Тому всяке ухилення від податків і невчасна їх сплата ведуть до відповідних юридичних і адміністративно-фінансових санкцій.

Принципово новим в нашому законодавстві є введення податку на прибуток, який більше відповідає структурі ринкового господарства, ніж існуючі раніше платежі, особливо ті, які йшли міністерствам. Хоча податки на прибуток все ще залишаються високими, проте поступово законодавчі органи починають усвідомлювати, що їх розміри повинні бути понижені, і поступово вони дійсно починають переглядатися. Разом з цим підприємствам надаються різні пільги, наприклад, при проведенні науково-дослідних, дослідно-конструкторських робіт і освоєнні нових і наукоємких технологій.

Похожие работы

... та інших змінних перетворює макроекономічну модель на макроеконометричну. Макроеконометричною називається модель, що відображає економіку не лише якісно, а й кількісно. 3.Зміст державного бюджету та проблеми його формування Фінансово-бюджетне регулювання є основою фіскальної політики - кейнсіанського методу досягнення макроекономічної рівноваги. Під фінансами розуміють систему економічних ...

... доцільно ввести законодавчу заборону на переведення у державний борг зовнішньої заборгованості підприємств і банків [10]. Структура власності на засоби виробництва є визначальною у розробці стратегії фінансової політики держави та її регіонів. Глибокий аналіз змін, що відбуваються у структурі власності на засоби виробництва в країні та її регіонах, дасть змогу правильно зрозуміти тенденції, що ві ...

... ї політики в Україні є забезпечення фінансової стабільності, поступове зниження інфляції, виведення економіки з кризи та поступове економічне зростання. 2. Зарубіжний досвід проведення грошово-кредитної політики держави Спираючись на кількісну теорію грошей, можна стверджувати, що головним чинником, який формує темпи інфляції, є темпи зміни грошової маси в обігу, а тому вивчення механізмів ...

... функції держави виступають першопричиною щодо функціонування окремих елементів, вибору методів державного регулювання економіки (зокрема, бюджетно-податкових), їх ефективності. У такому розумінні сутність та закономірності трансформації ролі держави в економіці здійснюють Перетворюючий вплив на політику витрат, податкову політику, які як частини системи підпорядковані цілому. Тому важливо в першу ...

0 комментариев