Навигация

Предприятия и частные лица

3 предприятия и частные лица.

В зависимости от объема, характеру валютных операций и набору валют рынки разделяются на международные, региональные и национальные.

Международный рынок - совокупность операций с валютами, которые выступают на свободном мировом рынке в стране происхождения валюты. Совокупность операций с валютами, которые выступают на свободном мировом рынке вне страны их происхождения, осуществляется на еврорынке.

На региональных и национальных рынках банки проводят операции с ограниченным количеством свободно конвертированной валюты.

Рынок ценных бумаг охватывает достаточно широкую совокупность общественных отношений, которые возникают и существуют относительно ценных бумаг, включая государственную и институционно-правовую их регуляцию.

1.2 Субъекты финансового рынка

Главными субъектами финансового рынка являются домашние хозяйства, фирмы и предприятия, финансовые институты и государство.

Через финансовые институты (банки, страховые компании, целевые фонды) сбережения домашних хозяйств, фирм и предприятий поступают к другим субъектам ведения хозяйства и дают им возможность удовлетворить потребность в средствах для расширения своей деятельности.

Государство, предоставляя кредит и получая ссуды, играет решающую роль на финансовом рынке. Свое влияние она осуществляет через управление процентом, денежной массой, кредитами, валютным курсом.

Субъекты финансового рынка могут выступать в роли заемщика и инвестора. А финансовые институты играют на этом рынке роль посредника.

Заемщики - это физические или юридические лица, которые привлекают средства других субъектов для развития своей деятельности.

Инвесторы - граждане и юридические лица страны, а также иностранные граждане, фирмы, государства, которые принимают решение о вложении личных, одолженных или привлеченных средств в объекты инвестирования.

Финансовые институты - это посредники, которые обеспечивают встречу инвестора и заемщика. К ним принадлежат: банковские учреждения (эмиссионные, коммерческие, инвестиционные, ипотечные, внешнеторговые банки) и специализированные небанковские учреждения (страховые и инвестиционные компании, финансовые, пенсионные фонды, сберегательные учреждения).

Основная функция финансовых посредников - это помощь в передаче средств от потенциальных заемщиков и наоборот. Их деятельность выгодная и для сберегателей (инвесторов), и для заемщиков, а именно:

1 отпадает потребность в поисках друг друга;

2 снижается риск невозвращения ссуды или неэффективных капиталовложений;

3 из предыдущего выплывает рост процентного дохода сберегателя;

4 снижаются суммарные расходы заемщика на получение ссуды за счет уменьшения моральных, физических усилий и расходов времени на привлечение капитала нескольких сберегателей для получения нужной суммы ссуды;

5 финансовые посредники уменьшают расходы на осуществление финансовых операций. Это достигается за счет унификации и специализации, которые дают возможность лучше выучить рынок, финансовое состояние потенциальных клиентов и получать большие прибыли.

Таким образом. Финансовые посредники уменьшают операционные расходы, снижают риск, уменьшают асимметричность информации во взаимоотношениях "кредитор (инвестор) - заемщик" (сторона, что предоставляет ссуду или инвестирует деньги, имеет меньше информации о стороне, что ее получает).

1.3 Характеристика объектов финансового рынка

Товарами финансового рынка являются средства и ценные бумаги, которые выступают объектами купли-продажи на рынке.

Деньги с экономической точки зрения - это все ликвидные активы, которые могут быть сравнительно быстро и без больших потерь переведены в наличность.

Ценные бумаги - основной товар финансового рынка, своеобразный предмет купли-продажи этого рынка. Ценные бумаги, как инструменты финансового рынка, представляют собой документы-свидетельства о долговом обязательстве или праве собственности.

Ценные бумаги являются весомой составляющей своеобразного "товара товаров" - денег. Они должны иметь такие характеристики:

1 стандарт - надпись эмитента, сумма, доход, информация об эмитента;

2 рыночность - подтверждение того, что ценная бумага может вращаться на рынке;

3 ликвидность - свидетельство того, что ценная бумага может быть в любой момент реализованный без больших потерь;

4 регуляция государством - наличие стандартов, регистрация эмиссии.

За многими своими функциями ценные бумаги тождественные деньгам, что являются еще одной их экономической характеристикой (имея в виду, что в каждом конкретном случае такой тождественности речь не обязательно идет обо всем массиве ценных бумаг). Так, эмитент многих ценных бумаг и денег тот же - государство и уполномоченные ею органы. Выпуск тех и других регулируется Правительством, Министерством финансов, Центральным банком, некоторыми другими органами. И деньги, и ценные бумаги временами выпускаются для покрытия дефицита государственного бюджета, они строго стандартизировали, имеют определенную степень защиты от подделок.

И деньги, и ценные бумаги подпадают под действие инфляционных процессов. Много общего есть и в механизме их обесценивания, что происходит, если денег выпущено больше, чем нужно обслуживание товарооборота, или если эмиссия ценных бумаг превышает вместимость фондового рынка. И деньги, и ценные бумаги могут накапливаться, быть средством образования сокровищ. Кроме того, деньги и такие ценные бумаги, как вексель или чек, используются как средства платежа. При этом вексель, будучи кредитными деньгами, является их разновидностью, а чек - их заменителем.

Еще одна важная тождественность ценных бумаг и денег заключается в том, что они являются товаром особенного рода. И те и другие, в частности, имеют свойство элемента авансированного капитала. Как товар особенного рода деньги могут обмениваться на товары, а ценные бумаги - обмениваться на деньги. Ценные бумаги можно также обменивать на активы элементов. Особенный характер ценных бумаг как товару заключается в особенном - относительно реальных инвестиций - характере обращения (обращение самостоятельное, но под воздействием изменений, что происходят в реальных инвестициях, капитале).

Деньги и ценные бумаги являются таким товаром, что имеет значение не сам собой, а лишь как представитель, инструмент соответствующих рынков, процессов, потребности которых они и обслуживают.

Сказанное выше не ликвидирует существенных разногласий между ценными бумагами и деньгами. Так, если деньги могут выпускаться только государством или Центральным банком, то ценные бумаги - практически любыми юридическими, а в ряду случаев и физическими лицами.

Немало разногласий существует и в сфере экономических характеристик ценных бумаг и денег. Ценные бумаги отражают процессы, что происходят внутри капитала и на фондовом рынке, а деньги - процессы, что происходят внутри всего товарного мира. Деньги - мерило национального богатства активов, пассивов, имущества отдельного предприятия и частного лица. Деньги – измеритель капитализации (объема выпуска) ценных бумаг. Ценные бумаги - это титул собственности, а деньги - показатель богатства.

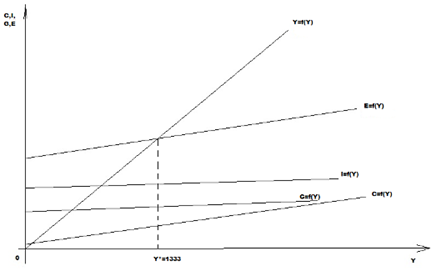

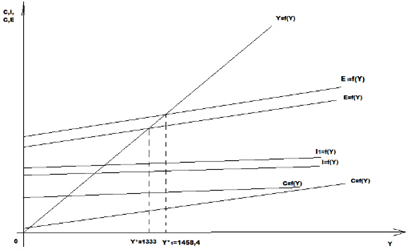

Деньги имеют, как правило, бессрочный характер, а ценные бумаги ограничены сроками. Уровни ликвидности и надежности денег обычно намного выше, чем ценных бумаг. В наибольшей степени это ощутимо в условиях равновесного рынка. Относительно прибыльности, то в ценных бумагах она обычно запрограммирована. Деньги же сами собой, не став инвестициями, дохода не дают. Эту связь можно показать таким способом:

Г>Iнв. (ЦП)> Гъ (1.1)

где Г - деньги вложены; Iнв. - инвестиции; ЦП - ценные бумаги; Гъ - деньги получены.

Первая фаза этой формулы, Г>Iнв. (ЦП), является стадией инвестирования, или приобретения за деньги ценных бумаг (документируемых инвестиций).

Вторая фаза, Iнв. (ЦП)> Гъ, является стадией реализации ценной бумаги (полного или частичного погашения), стадией реализации экономического права собственности на нее. Для получения дохода при реализации ценной бумаги (полном погашении) важно превышение Гъ над Г:

Доход = Гъ - Г. (1.2)

За характером начисления платы за ссуду инструменты финансового рынка можно разделить на такие основные типы:

1 Простая ссуда. Это ссуда в размере Р, которая предоставляется при условии возвращения через t лет в размере, увеличенном на величину так называемых процентных платежей, которые насчитываются в размере проценту ежегодно на сумму, что будет перебывать в распоряжении заемщика;

2 Дисконтная ссуда. Это ссуда, номинальная величина которой больше той величины, что фактически передается заемщику в момент выдачи ссуды. Разница между этими величинами есть по форме ссудного процента, который взимается авансом;

3 Ссуда с фиксированными выплатами. Это ссуда в размере Р, что предоставляется на t лет, причем погашение ссуды осуществляется ежегодно, начиная с первого года, в течение t лет в фиксированном размере Р*. Такого рода ссуды очень распространены как потребительские ссуды;

4 Купонная облигация. Она имеет срок погашения t, нарицательную стоимость F, которая указывается на самой облигации и выплачивается при погашении облигации принадлежат t* купонов стоимостью Р* каждый, которые дают право владельцу облигации получать ежегодно выплаты в размере Р*.

Развитие и усовершенствование финансового рынка способствует появлению разнообразных ценных бумаг, которые функционируют в разных его сегментах, дают возможность отложить сегодняшнее потребление, накопить сбережение, направить их в сферу предпринимательской деятельности.

Таким образом, финансовый рынок осуществляет мобилизацию средств для экономического развития; перераспределение их между отраслями, областями и регионами; обеспечивает нагромождение средств и определяет экономический рост. Финансовый рынок образует достаточные фонды средств для всех субъектов экономики - государства, фирм и предприятий, домашних хозяйств.

2 Рынок ценных бумаг

2.1 Сущность рынка ценных бумаг и его место в рыночной экономике

Рынок ценных бумаг – это сектор финансового рынка, аккумулирующий временно свободные капиталы инвесторов, выступающий местом столкновения и реализации инвесторов продавцов и покупателей ценных бумаг. Фондовый рынок способствует более адекватному реагированию финансовой системы на конъюнктурные колебания и регулируют потоки капиталов, обеспечивает их перелив из отраслей с низкой нормой прибыли в отрасли с более высокой.

Важнейшие преимущества рынка ценных бумаг состоят в следующем.

1. При получении банковского кредита компания ограничена временем, жесткими обязательствами по выплате высоких процентов вне зависимости от размера полученной прибыли, в то время как продажа ценных бумаг позволяет в короткие сроки использовать привлеченные ресурсы, по объему значительно превышающие те, которые можно получить по кредитам.

2. На рынке ценных бумаг можно получить капиталы на несколько десятилетий (при выпуске облигаций) и даже в бессрочное пользование – при выпуске акций.

3. Доходы по некоторым видам ценных бумаг выплачиваются в зависимости от размера полученной прибыли, в то время как проценты по кредитам номинально фиксированы.

4. Средства, инвестированные в ценные бумаги, продолжают оставаться в распоряжении всего жизненного цикла фондовых ценностей, даже если владельцы ценных бумаг передают их друг другу.

5. Рынок ценных бумаг дает возможность участвовать в управлении производством.

6. Операции с ценными бумагами снижают уровень налогообложения инвесторов – держателей ценных бумаг.

Несмотря на огромные достоинства и недостатки рынка ценных бумаг, не следует все же идеализировать этот экономический механизм рыночных отношений, необходимо трезво и взвешенно подходить к его возможностям и оценивать его потенциал. В связи с этим выделяют основные недостатки рынка ценных бумаг.

1. Рынок ценных бумаг чувствителен к различного рода манипуляциям и прочим действиям, искажающим ценообразование и решения о размещении, что уменьшает предложение ценных бумаг на фондовых рынках.

2. Внутренние рынки ценных бумаг подвержены сильному влиянию со стороны международного рынка ценных бумаг.

3. Рынок ценных бумаг может оказать отрицательное воздействие на платежные системы и на банковские удельные капитальные показатели, которые могут возникнуть из-за нестабильности цен и объемов на рынке ценных бумаг. Такое воздействие ощущается в двух направлениях: эффекты потоков, подтверждающих движение денег в ответ на движение ценных бумаг, эффекты капитала. Участники рынка ценных бумаг должны адекватно реагировать на движение цен.

4. Рынок ценных бумаг приводит к созданию мощного механизма перемещения богатства, что может привести к общественно нежелательным результатам. Во-первых, движение цен на рынке в условиях изначально неравной профессиональной подготовки участников ведет к перераспределению финансовых активов в пользу наиболее квалифицированных, к концентрации капиталов, к монополизации рынка. Во-вторых, доступ к списку на фондовой бирже может быть ограничен, и проход к нему может использоваться как направленный кредит, обеспечивая фонды фирмами, находящимся в более благоприятном положении.

2.2 Функции рынка ценных бумаг

Фондовый рынок позволяет решать следующие задачи:

Ø аккумулировать капитал эмитентами в кратчайшие сроки;

Ø вкладывать капитал инвесторами при менее затратной форме заимствования;

Ø регулировать сбережения, потребление, инфляцию, занятость и другие макроэкономические показатели;

Ø привлекать инвесторов к правам и обязательствам собственника;

Ø диверсифицировать капитал и распределять риск, связанный с вложениями инвесторов;

Ø способствовать долгосрочному экономическому росту.

Рассмотрим основные факторы, определяющие характер рынка ценных бумаг. Можно выделить два основных фактора, которые влияют на рынок ценных бумаг:

1. макроэкономика и финансовые условия;

2. законодательная, правовая и институциональная инфраструктура.

Рассмотрим элементы инфраструктуры рынка ценных бумаг более подробно.

1. Институциональная инфраструктура.

Включает элементы, обеспечивающие возможность функционирования фондового рынка: посредники для проведения всех видов операций с ценными бумагами и действий с их потенциальными покупателями; информационно-технические системы и технологии для проведения на биржевом и внебиржевом рынке ценных бумаг операций, связанных с ценными бумагами и клиентурой; депозитарные, регистрационные структуры рынка ценных бумаг; финансово-аудиторские, э консультационные функции и соответствующие субъекты, э непосредственного участия в торговле ценными бумагами не принимающие, но обеспечивающие принятие решений по инвестированию и оценивающие полученные результаты.

Похожие работы

... на войне, стали центром финансово-экономической эксплуатации всего мира и начали вывозить капиталы во все возрастающих размерах. Новые условия, сложившиеся на международном рынке капиталов после 2-й мировой войны, повлекли за собой структурные сдвиги в заграничных капиталовложениях. Если раньше иностранные инвестиции направлялись главным образом в добывающую промышленность, плантационное ...

... активности ни с абсолютными, ни с относительными (по отношению к среднеотраслевому уровню) показателями производительности труда выявить не удалось[6]. Глава 3. Эволюция рынка капитала в России. Развитие рынка капитала в России в современных условиях Все проблемы экстенсивного экономического роста были гиперболизированы во всех сферах экономики СССР. Типичной в этом отношении является ...

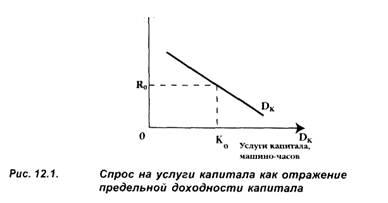

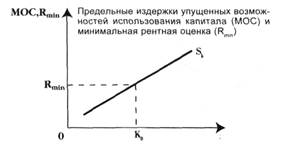

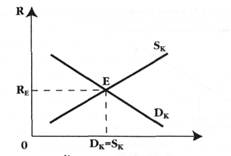

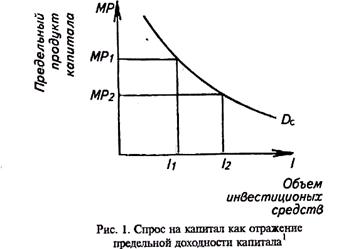

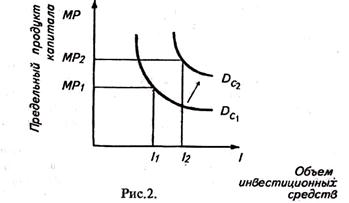

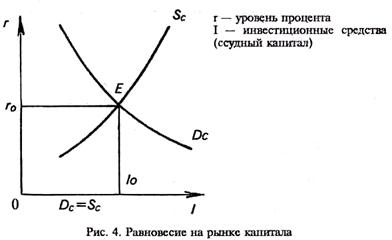

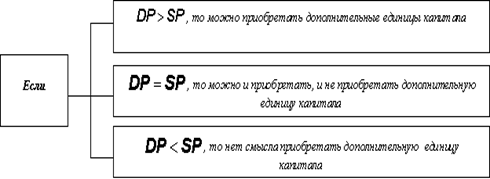

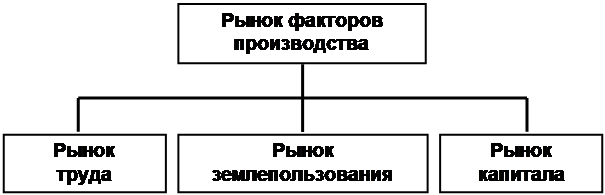

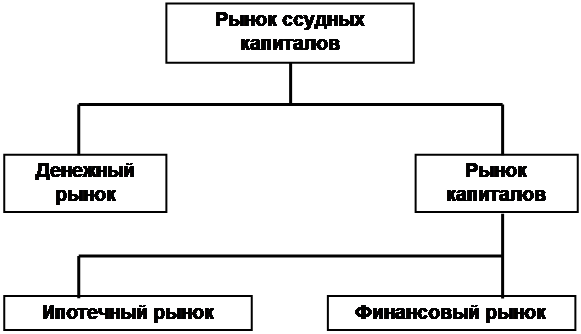

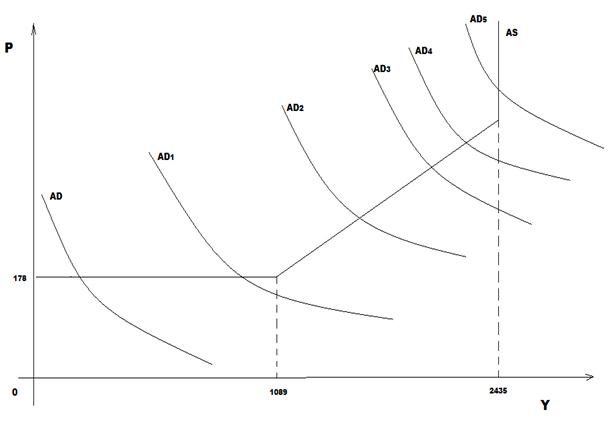

лях российской экономики. 3. Провести анализ инвестиционной привлекательности для иностранного капитала в экономике России. Глава 1. Рынок капитала и капиталовложений: сущность, структура, механизм функционирования 1.1 Капитал как фактор производства. Спрос и предложение на рынке капитала Слово «капитал» происходит от латинского capitalis — главный. Как особый фактор производства ...

... Особенности рынка капитала в Республике Беларусь На данном этапе развития экономических отношений в Беларуси одной из основных проблем является непонимание потребности в развитом рынке капитала, и, как следствие, недостаточное использование его инструментов и возможностей. Несмотря на наличие законодательных основ его формирования и работу валютно-фондовой биржи, никто не воспринимает рынок ...

0 комментариев