Навигация

Дополнительные источники финансирования хозяйственной деятельности малых предприятий

3 Дополнительные источники финансирования хозяйственной деятельности малых предприятий

Одним из основных факторов, ограничивающих развитие малых предприятий, является отсутствие реальных возможностей получения финансирования. Банки обычно предъявляют к ним довольно жесткие требования по гарантиям возврата кредита ввиду отсутствия у них достаточно длительной кредитной истории и наличия повышенных рисков. Малому бизнесу присуща специфическая структура активов с незначительной долей недвижимости, которая могла бы использоваться в качестве залога возврата кредита. Это также усложняет поиск сторонних источников финансирования. Кроме того, банковский сектор в большей мере ориентирован на обслуживание крупных компаний, что существенно повышает издержки кредитования малых предприятий и приводит к повышению ставок по кредитам.

Поэтому поддержка малого бизнеса в финансовой сфере связана с созданием условий для удешевления кредитов его субъектам, а также с формированием специальных институтов и инструментов, облегчающих доступ малых предприятий к источникам финансирования. Одним из таких инструментов является микрокредитование.

Микрокредитование - это предоставление небольших краткосрочных кредитов предпринимателям, занятым в сфере малого бизнеса. Этот вид кредитования отличают несколько принципиальных особенностей:

- сумма получаемого впервые кредита обычно не превышает 50% валового внутреннего продукта, приходящегося на душу населения той страны, где осуществляется программа микрокредитования. После своевременного возвращения первоначального кредита клиент в случае повторного обращения может рассчитывать на получение кредита в более крупных размерах;

- микрокредиты выдаются, как правило, на срок до 12 месяцев. Это, с одной стороны, стимулирует своевременный возврат заемных средств, поскольку заемщик может рассчитывать на получение новых кредитов. С другой стороны, краткосрочный характер кредита снижает степень риска и повышает эффективность использования заемных средств;

- процентные ставки по микрокредитам находятся на уровне рыночных значений для банковских кредитов или даже превосходят их.

В качестве формы обеспечения кредита используется залог, а также поручительство группы заемщиков. В последнем случае несколько (обычно 4 - 6) человек - знакомых, родственников, соседей - объединяются в группу, которая несет солидарную ответственность (известный принцип «круговой поруки») за возврат кредита, полученного каждым членом этой группы. Используя именно такую форму обеспечения, программы микрокредитования добиваются 95 - 98 % возвратности кредита.

Институты микрокредитования - это своеобразные финансовые посредники, которые, с одной стороны, аккумулируют предназначенные для микрофинансирования средства, поступающие из разных финансовых источников, а с другой - обеспечивают доступ субъектам малого бизнеса к финансовым ресурсам и сопутствующим услугам.

Роль институтов микрокредитования могут выполнять:

- сберегательные и универсальные банки;

- кредитные союзы;

- общественные организации;

- специализированные банковские учреждения.

С целью практической апробации развития системы микрокредитования в Республике Беларусь в 1999 – 2001гг. в рамках совместного проекта Программы развития ООН и Правительства страны на базе Белорусского фонда финансовой поддержки предпринимателей (далее - Фонд) был реализован пилотный проект по микрокредитованию субъектов малого предпринимательства. Фонду было передано 50 тыс. дол. США в виде кредитных ресурсов, а также оргтехника, компьютерное и другое оборудование на сумму 20 тыс. дол. США.

В качестве базовой для Беларуси была принята модель индивидуального микрокредитования. В соответствии с ее условиями получателями микрокредитов являлись только субъекты малого предпринимательства - малые предприятия (юридические лица) и индивидуальные предприниматели.

Положением Фонда были установлены следующие условия выдачи микрокредитов:

- размер кредита при первом обращении - до 2500 минимальных заработных плат (МЗП), в случае повторного обращения того же заемщика - до 5000 МЗП;

- срок - от 1 до 12 месяцев;

- процентная ставка - в соответствии с кредитным договором, но не выше ставки рефинансирования Национального банка;

- способ перечисления - в безналичной форме непосредственно поставщику продукции (товара, работ, услуг), минуя расчетный счет получателя кредита;

- залог - имущество заемщика или поручителя, в качестве обеспечения кредита использовались также банковские гарантии;

- валюта - кредиты выдавались в денежных единицах Республики Беларусь.

Положение регламентировало и направления использования микрокредитов: они выдавались только на цели, связанные с движением текущих и долгосрочных активов, а также реализацией производственных и коммерческих проектов субъектов хозяйствования.

За счет микрокредитов не допускалось:

- покрывать бесхозяйственность и убытки;

- осуществлять взносы в уставные фонды субъектов хозяйствования;

- покупать ценные бумаги;

- оплачивать проценты за пользование банковским кредитом;

- выплачивать дивиденды по акциям;

- погашать ранее полученные кредиты;

- осуществлять уплату налогов, сборов, таможенных пошлин;

- оплачивать пени, штрафы, неустойки;

- осуществлять ломбардные операции.

При обращении за кредитом заемщик должен был представить в Фонд пакет документов, включающий заявку на получение кредита, свидетельство о государственной регистрации, краткий бизнес-план или технико-экономическое обоснование. Юридические лица представляли также выписку о движении средств на расчетном счете, а частные предприниматели - декларацию о доходах, заверенную в налоговой инспекции, и справку об отсутствии задолженности по платежам в бюджет.

При рассмотрении заявки на кредит представитель Фонда в обязательном порядке посещал потенциального заемщика.

Вся процедура рассмотрения и принятия решения относительно выдачи микрокредита при условии представления всех необходимых документов занимала не более двух недель.

Только в течение 1999 г. Фондом было выдано 19 микрокредитов. При этом каких-либо проблем с реализацией кредитных соглашений и возвратом долгов не возникало, что свидетельствует о высокой эффективности данного финансового инструмента.

Наряду с Фондом, в настоящее время микрокредиты в Беларуси предоставляет ряд специализированных банков (ОАО «БелГазпромбанк» и ОАО «Приорбанк»), работающих со средствами кредитной линии Европейского банка реконструкции и развития по поддержке малого и среднего бизнеса. Эти микрокредиты ориентированы на очень малые и малые предприятия (количество работников которых, как правило, не должно превышать 20 человек), а также на ИП. Цель кредита - финансирование торговых операций, производства и услуг, сумма - до 50 тыс. дол. США.

Микрокредит может быть выдан как в безналичной форме, так и наличными деньгами в иностранной валюте или белорусских рублях. Процентная ставка - 12 - 14 % годовых, срок кредитования - от 1 до 18 месяцев. При этом может быть предоставлена отсрочка выплаты основного долга (до одного месяца).

Если получатель кредита не осуществлял хозяйственную деятельность, то минимум 30 % всех расходов по проекту должно быть профинансировано за его счет (в денежной или натуральной форме). При этом должно быть предоставлено высоколиквидное обеспечение в размере не менее 100 % суммы основного долга и процентов, рассчитанных на весь срок микрокредита. Возможно также поручительство третьих лиц (физических и юридических), обеспеченное залогом.

Процедура кредитования максимально упрощена. Все действия, необходимые для получения кредита, осуществляются клиентом непосредственно в банке.

Кроме того, в Республике Беларусь финансовая поддержка субъектов малого предпринимательства осуществляется при реализации ими инвестиционных проектов посредством предоставления на льготных условиях кредитов, лизинга, компенсации расходов по выплате процентов за пользование банковскими кредитами, а также расходов по выплате лизинговых платежей по договорам финансовой аренды в части оплаты банковских процентов за пользование лизингодателем заемными средствами на приобретение объекта лизинга. Указанная финансовая поддержка оказывается на уровне страны - Белорусским фондом финансовой поддержки предпринимателей, на уровне регионов - соответствующими территориальными структурами. Основным источником средств является республиканский бюджет и бюджеты областей (городов, районов).

Условия предоставления кредита или лизинга, как правило, следующие:

- процентная ставка - ниже или на уровне ставки рефинансирования Национального банка страны для инвестиционных проектов;

- обязательное залоговое обеспечение (недвижимость, автотранспортные средства, товары в обороте, поручительство юридических и физических лиц, банковская гарантия);

- обязательное страхование имущества;

- срок использования денежных средств - до 18 месяцев. Объем финансовой помощи - до 20 тыс. дол. США.

Для финансирования самозанятости населения, а также создания новых рабочих мест для трудоустройства безработных граждан используются средства Фонда занятости. Поддержка осуществляется в виде возвратного финансирования или безвозмездных субсидий.

Одним из перспективных финансовых инструментов поддержки малого бизнеса, не получившим пока широкого распространения в Республике Беларусь, являются кредитные союзы или общества взаимного кредитования.

Общество взаимного кредитования (ОВК) - кредитная организация, образованная на основе членства физических и юридических лиц с целью оказания взаимной кредитной и сберегательной поддержки.

Общество взаимного кредитования образуется и осуществляет свою деятельность на основании:

- добровольности членства;

- образования по профессиональному, отраслевому и территориальному признакам;

- оказания услуг по кредитованию только членам ОВК;

- субсидиарной ответственности членов ОВК по его обязательствам;

- императивности принципа в управлении ОВК «один член ОВК - один голос»;

- открытости информации о деятельности ОВК для его членов;

- непосредственного участия членов ОВК в принятии решений по кредитным отношениям.

В ОВК устанавливается равный для всех его членов обязательный паевой взнос.

Помимо обязательного паевого взноса в уставе ОВК может предусматриваться обязанность его членов вносить дополнительные паевые взносы пропорционально объему кредитов, которыми пользуется или предполагает пользоваться данный член ОВК.

Размер обязательных и дополнительных паевых взносов, сроки и порядок их внесения определяются его уставом.

Общество взаимного кредитования может выдавать кратко-, средне- и долгосрочные ссуды и оказывать другую аналогичную финансовую помощь своим членам.

Кредиты выдаются на срок под проценты и на условиях обеспечения, установленные высшим органом управления ОВК.

Все члены ОВК несут субсидиарную ответственность по обязательствам общества в размере, предусмотренном его уставом, но, как правило, не менее своего взноса в ОВК. Для обеспечения непредвиденных расходов ОВК формирует резервный фонд, а для покрытия возможных убытков - страховой фонд. Размеры указанных фондов утверждаются общим собранием членов ОВК.

Список использованных источников

1. Базылев Н.И., Базылева М.Н. Основы бизнеса: Учеб. пособие. – Мн.: Мисанта, 2003. – 253 с.

2. Мазоль С.И. Совместные предприятия в экономической системе общества.– Мн.: Элайда, 2002. – 176 с.

3. Мазоль С.И. Экономика малого бизнеса: учеб. пособие. – Мн.: Книжный дом, 2004. – 272 с.

4. Предпринимательство: Учебник/ под. ред. М.Г. Лапусты. – М.: ИНФРА–М, 2002. – 448 с.

5. Экономическая история зарубежных стран: Учеб. пособие/ Н.И. Полетаева, В.И. Голубович, Л.Ф. Пашкевич и др.; под. ред. В.И. Голубовича. – Мн.: Экоперспектива, 2002. – 592 с.

6. Экономика малого бизнеса: Учеб. пособие / М.И. Балашевич, Т. П. Быкова. – Мн.: БГЭУ, 2005 . – 231 с.

Похожие работы

... Беларусь институциональной экономической моделью, ориентированной преимущественно на административно-правовые методы управления. 3 Пути улучшения среды функционирования предпринимательства 3.1 Совершенствование административных процедур как фактор развития предпринимательства в Республике Беларусь Следует отметить, что Правительство Беларуси уделяет внимание разработке механизмов решения ...

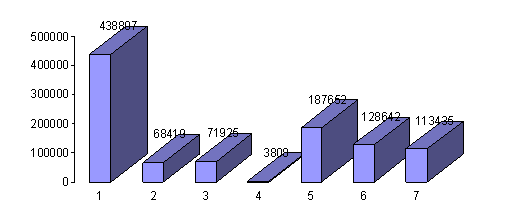

... более чем на 50% (табл. 2.5). При этом меняется и целевое использование средств. Таблица 2.5 Распределение средств по разделам Программ государственной поддержки малого предпринимательства в Республике Беларусь на 2008 и 1 квартал 2007 года № п/п Раздел программы 2008 1 квартал 2007 1 2 3 4 Объем финансирования, млн. руб Удельный вес в объеме ...

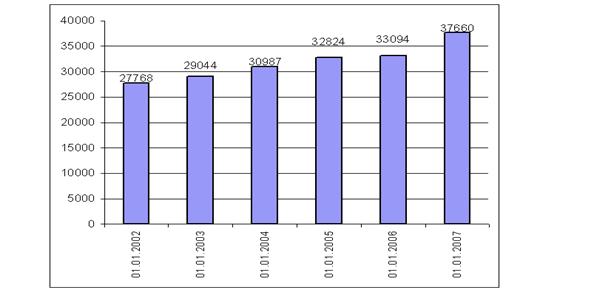

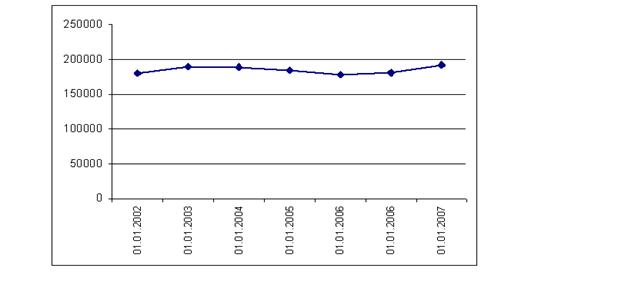

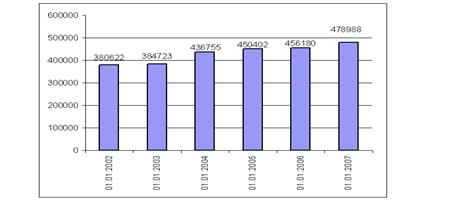

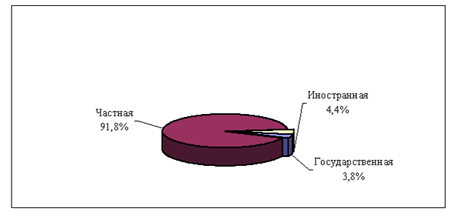

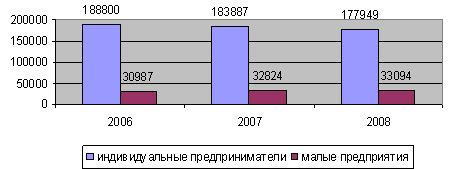

... Беларусь, существует, развивается и, естественно, требует постоянного совершенствования с целью создания благоприятных условий деятельности субъектов малого предпринимательства. 2. Динамика развития малого бизнеса в Республике Беларусь История развития малого предпринимательства в Республике Беларусь насчитывает почти 15 лет. За этот период произошли значительные изменения в количественном и ...

... количества регистрируемых предприятий, налоговых поступлений в бюджет и экономическому развитию страны. Улучшение условий функционирования субъектов малого бизнеса В данную группу путей развития входят: совершенствование системы лицензирования, упрощение процедуры получения разрешений, упрощения контроля и надзора за текущей предпринимательской деятельностью. Как показал проведенный анализ ...

0 комментариев