Навигация

Определение характера финансовой устойчивости

2. Определение характера финансовой устойчивости.

Компания №1.

По абсолютным показателям финансовой устойчивости, за прошлый период финансовое положение предприятия неустойчивое, сопряженное с нарушением платежеспособности, предприятие вынуждено привлекать дополнительные источники покрытия запасов и затрат, наблюдается снижение доходности производства. Тем не менее, еще имеются возможности для восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

В текущем году финансовое положение предприятия существенно не изменилось. При взаимоотношениях с таким предприятием существует риск потерять средства и проценты даже после принятия мер к оздоровлению бизнеса.

Компания №6.

По абсолютным показателям финансовой устойчивости за прошлый период финансовое положение предприятия устойчиво. Предприятие практически не нуждается в краткосрочном кредитовании. Собственные средства и приравненные к ним долгосрочные заемные средства полностью покрывают запасы и затраты. Текущие активы превышают кредиторскую задолженность.

В текущем году финансовое положение предприятия существенно не изменилось.

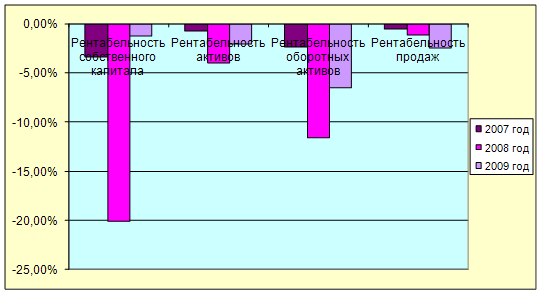

3. Анализ доходности и рентабельности финансово-хозяйственной деятельности:

Рентабельность продаж.

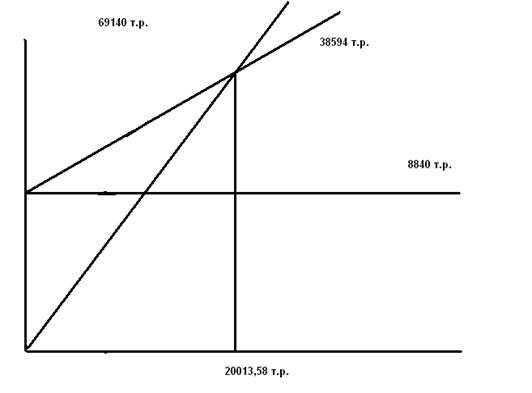

Маржинальная прибыль (маржинальный доход)является важнейшим определяющим фактором при анализе прибыльности предприятия. Экономический смысл маржинальной прибыли заключается в том, что она обеспечивает покрытие производственных затрат (постоянных расходов). После того, как за счет полученной маржинальной прибыли покрыты производственные затраты предприятия, фирма начинает получать прибыль от деятельности (операционную прибыль). До этого, в случае недостаточности маржинальной прибыли, организация терпит убытки. В случае обоих анализируемых компаний, маржинальная прибыль покрывает не только производственные, торговые и управленческие расходы предприятий, но и расходы по обслуживанию заемных средств. Это говорит о правильном выборе политики финансово-хозяйственной политики предприятия с точки зрения безубыточной работы.

Отношение прибыли от деятельности (операционной прибыли) к выручке (объему продаж) (ROS1): характеризует действительную рентабельность продаж. Так как этот показатель не испытывает влияния элементов, не относящихся к продажам (финансовых расходов – в нашем случае процентов уплаченных и финансовых доходов- процентов полученных), он позволяет наиболее точно оценить эффективность производственно-торговой и маркетинговой деятельности компании в рамках основной деятельности.

Отношение чистой прибыли к выручке (объему продаж) (ROS2) является конечным показателем в системе рентабельности продаж и отражает влияние на конечный финансовый результат всей совокупности доходов и расходов. Этот показатель является определяющей оценкой финансово-хозяйственной деятельности предприятия с точки зрения получения прибыли.

Чем выше рентабельность продаж, тем более доходным при прочих равных условиях является бизнес.

Компания №1

Для анализируемого предприятия, увеличение прибыли от деятельности в отчетном периоде по сравнению с предыдущим на 1539 у.е. по абсолюту сопровождалось ростом рентабельности продаж на 11,15% ( 33,05%-21,90%). В общем случае, это характеризует повышение эффективности производственно- торговой и маркетинговой деятельности компании в отчетном периоде.

Для анализируемого предприятия, увеличение чистой прибыли в отчетном периоде по сравнению с предыдущим на 1004 у.е. по абсолюту сопровождалось ростом рентабельности компании на 6,6% (25,01%-18,410%). В общем случае, это характеризует повышение эффективности финансово-хозяйственной деятельности компании в отчетном периоде.

Компания №6.

Для анализируемого предприятия, уменьшение прибыли от деятельности в отчетном периоде по сравнению с предыдущим и на 232 у.е. по абсолюту сопровождалось снижением рентабельности продаж на -2,14% (14,69%-16,83%). В общем случае, это характеризует снижение эффективности управления доходами и расходами компании, относящимся к продажам в условиях ухудшения конъюнктуры рынка в отчетном периоде.

Также уменьшение чистой прибыли в отчетном периоде по сравнению с предыдущим на 99 у.е. по абсолюту сопровождалось снижением рентабельности продаж компании на -1,01% (10,12%-11,13%). В общем случае, это характеризует снижение эффективности финансово-хозяйственной деятельности компании в условиях ухудшения конъюнктуры рынка и роста непроизводственных расходов в отчетном периоде.

Рентабельность продаж выше в компании №1. И она даже выше среднеотраслевых. Это свидетельствует о более доходном бизнесе.

Но другие показатели - Рентабельность инвестированного капитала, Прибыль на общую сумму активов (Return on assets), Рентабельность собственного капитала (Return on equity ) – выше у компании № 6.

4. При анализе вероятности банкротства компаний мы укрепили свои намерения инвестировать в «Компанию 6», потому что угроза банкротства «Компании 1» высокая (z=1,53), а «Компании 6» очень низкая (z=3,47), что очень важно для нас. Конечно же, мы как инвесторы заинтересованы в компании, показатели которой более стабильны и вероятность банкротства крайне мала.

В заключение отметим, что при выполнении анализа финансового состояния корпорации на основе коэффициентов всегда нужно помнить правило, выработанное опытом практической деятельности для организаций любых типов: собственники (акционеры) предпочитают оптимальный для сложившихся хозяйственных условий рост доли заемных средств; для инвесторов, кредиторов и контрагентов предпочтительнее организации с высокой долей собственного капитала, то есть с большей финансовой независимостью.

В отчетном периоде в компании № 6 собственный капитал составляет 73,67%, а в компании № 2- 53,83%. С точки зрения финансовой независимости предпочтительнее компания № 6.

Список использованной литературы

1.Финансы Республики Коми.2008:стат.сб./Комистат-Сыктывкар, 2008.-167с.

2. Абрютина М.С. Экономика предприятия: Учебник. - М.: Изд-во "Дело и Сервис", 2004. - 528 с.

3. Кейлер В.А. Экономика предприятия: Курс лекций. - М.: ИНФРА-М, Новосибирск: НГАЭиУ, 1999. - 132 с.

4. Анализ финансово-экономической деятельности предприятия / Под ред. проф. Н.П. Любушина. - М.: "ЮНИТИ", 2001. - 471 с.

5. Савицкая Г.В. Анализ эффективности и рисков предпринимательской деятельности: методологические аспекты. - М.: ИНФРА-М, 2008.

6. 1. Бухонова С.М., Дорошенко Ю.А., Бендерская О.Б. Комплексная методика анализа финансовой устойчивости предприятия // Экономический анализ: теория и практика. - 2004. - N 7(22). - С. 8 - 15.

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

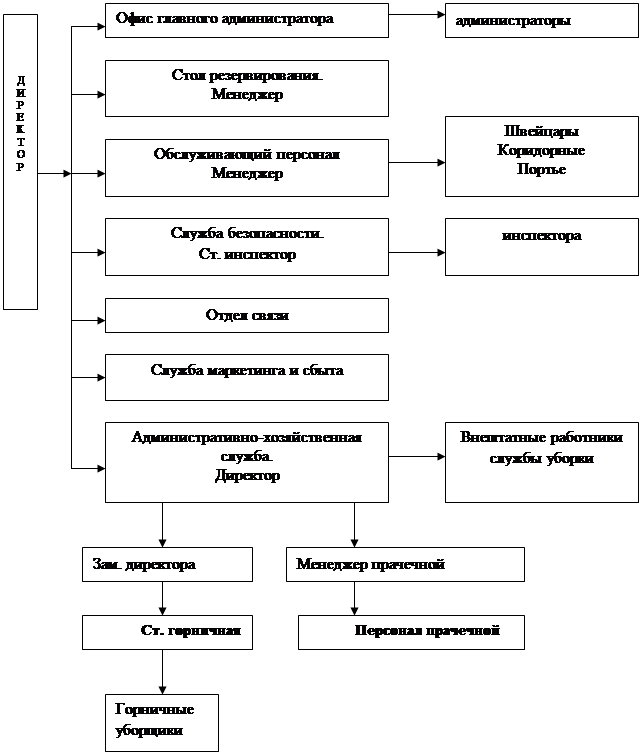

... – запасах и затратах. Также на предприятии наблюдается высокие значения дебиторской и кредиторской задолженности, что также говорит о недостаточно стабильном финансовом положении ОАО «Гостиница «Обь». 4 Мероприятия по улучшению деятельности предприятия На мой взгляд, чтобы улучшить деятельность предприятия необходимо предпринять следующее: Во-первых, предприятию следует решить кадровые ...

... только при условии, что у финдиректора есть все права для решения своих и постановки задач всем функциональным подразделениям компании. 3 ОЦЕНка финансовых рисков 3.1 Методы оценки и анализ финансовых рисков Применение методов оценки финансовых рисков дает возможность количественно оценить потери при колебаниях рынка. Они также позволяют оценить объем капитала, который необходимо ...

... и 2007 году уже к III группе, т.е. в кризисном финансовом положении. Заключение В дипломной работе исследована тема «Роль бухгалтерской отчетности в оценке финансового состояния и прогнозирования банкротства коммерческой организации». Учетный процесс в организации завершается формированием форм бухгалтерской отчетности, которая является источником оценки финансового состояния предприятия. ...

0 комментариев