Навигация

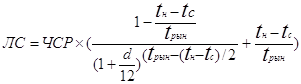

Пересчет чистого операционного дохода в текущую стоимость объекта

4. Пересчет чистого операционного дохода в текущую стоимость объекта.

Метод прямой капитализации – метод определения рыночной стоимости доходного объекта, основанный на прямом преобразовании наиболее типичного дохода первого года в стоимость путем деления его на коэффициент капитализации, полученный на основе анализа рыночных данных о соотношениях чистого дохода и стоимости активов, аналогичных оцениваемому объекту, полученных методом рыночной экстракции. Такой западный классический вариант метода прямой капитализации, при котором коэффициент капитализации извлекается из рыночных сделок, применять в российских условиях практически невозможно в связи с возникающими сложностями при сборе информации (чаще всего условия и цены сделок являются конфиденциальной информацией). Исходя из этого, на практике приходится использовать алгебраические методы построения коэффициента капитализации, предусматривающие отдельную оценку нормы отдачи на капитал и нормы его возврата.

Следует отметить, что метод прямой капитализации применим для оценки действующих активов, не требующих на дату проведения оценки больших по длительности капиталовложений в ремонт или реконструкцию. [37, 19]

1.3 Проблемы оценки собственности

Трудности связаны с рядом проблем, возникающих при оценке собственности (подходы и методы), некорректностью или несогласованностью законов и постановлений в этой области. Рассмотрим эти вопросы чуть подробнее.

Первая проблема по счету, а не по назначению – выбор ставки капитализации и дисконтирования.

Существует несколько рекомендаций по выбору ставки: [40, 27-28]

1. Стоимость ссуды (стоимость капитала) – для предприятий, не имеющих самостоятельного поведения (отсутствует рынок ценных бумаг).

2. Средняя маржинальная стоимость собственных финансов – для предприятий, акции которых котируются на рынке.

3. На основе средней производственной рентабельности предприятия или собственной отрасли.

4. Средние маржинальные предельные издержки изучаемых проектов (при инвестировании).

5. Нормы возмещения по займам.

6. Плановые нормы.

7. Норма ссудного процента (политэкономическое понятие, связанное с национальным доходом (НД) и внутренним национальным продуктом (ВНП)).

8. Доходность альтернативного вложения (например, депозитный счет в банке).

9. Минимальная безрисковая доходность, с точки зрения инвестора.

Реальная краткосрочная процентная ставка, определяемая как разность между доходностью казначейских векселей и индексом потребительских цен.

Множество практических приемов выбора ставки с одинаковой теоретической базой говорит о неблагополучии способов и критерия ее выбора. Определение ставки помещения находится за пределами теории управления финансами – в области психологии (сфера искусства, а не науки).

Чтобы сделать оценку разными специалистами, следует величину сложной процентной ставки принять законодательно и отразить в методике, как было в свое время, по нормативному коэффициенту эффективности капитальных вложений (инвестиций — как сейчас принято говорить). Первоначально норма эффективности была разной для каждой отрасли, затем была принята одна норма для всех отраслей. Следует подчеркнуть, что нормативный коэффициент эффективности выполнял ту же роль (нес ту же нагрузку), что и ставка капитализации (ставка эффективности, ставка сравнения, ставка помещения инвестиций).

Вторая проблема связана с точечной оценкой стоимости собственности. Ситуация такая, что десять экспертов, работающих независимо друг от друга, дадут десять разных оценок стоимости одной и той же собственности (имущества). Это связано с процедурой расчета и выбором нормативных коэффициентов. Ситуация напоминает изготовление детали. На одном и том же станке одним и тем же рабочим по одному и тому же чертежу будут изготовлены разные детали. Для этого существует масса причин, большинство из которых в принципе исключить невозможно. Поэтому в производстве принята система допусков на размеры деталей. Если размеры изготовленной детали находятся в пределах допуска, то она считается годной. Отклонения и разброс исходных данных, используемых для расчета во всех подходах и методах, в процентном отношении к среднему более значительны, чем допуски на размеры деталей. [45]

Выход из этого положения (решение этой проблемы) заключается в замене точечной оценки стоимости собственности интервальной – с одной стороны, и числовой расчет следует вести вероятностными методами. Понятие оценки в математике подразумевает приблизительный расчет, чаще всего на уровне порядка числа. Например, при расчетах на логарифмической линейке требовалось определить количество цифр в целой части числа.

Другая проблема связана с выбором весовых коэффициентов при согласовании расчетов стоимости собственности, выполненных по трем подходам. Каждый автор (эксперт, оценщик) принимает весовые коэффициенты (коэффициенты значимости метода расчета) по своему усмотрению, и разница между оценками бывает существенна. Одним из выходов из этой ситуации является принятие весового коэффициента, равномерно распределенного в определенном диапазоне по каждому методу (подходу) оценки. [41, 48-49]

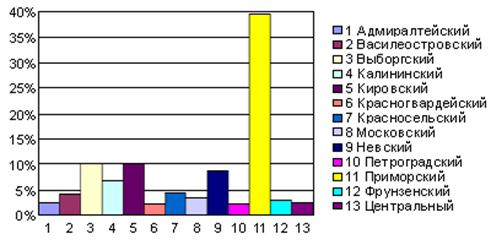

Следующая проблема возникает при сравнительной (рыночной) оценке стоимости собственности, когда необходимо вводить поправочные коэффициенты для приведения к сопоставимому виду оцениваемого объекта и рыночных аналогов. Здесь тоже имеется значительный произвол. Особенно это касается поправочных коэффициентов при сопоставлении мест территориального размещения оцениваемых объектов собственности и ряд других.

Одна из самых сложных проблем – достоверность информации. Это касается как рыночной информации о запрашиваемой и проданной цене оцениваемой стоимости собственности, так и информации по нормативам при расчете стоимости нормативным методом в затратном подходе. Раньше эта информация была у проектных и технологических институтов всех отраслей народного хозяйства. Такая информация либо потеряна, либо устарела. [36, 29]

Чтобы снять большинство проблем, возникающих в процессе оценки стоимости собственности, следует все расчеты выполнять на основе вероятностных интервалов. В результате расчета стоимость собственности будет представлена в виде усеченного распределения. В качестве офертной (offer price of cost) цены стоимости следует рекомендовать медианную оценку стоимости. В этом случае шансы у продавца и покупателя одинаковы: вероятность покупателю купить дешевле предложенной цены равна вероятности продавцу продать дороже предложенной цены.

В этом случае и продавец, и покупатель имеют полную информацию о возможных ценах купли-продажи и их вероятности. В зависимости от срочности предполагаемой сделки контрагенты могут принимать взвешенные решения: для покупателя ждать и искать другой объект приобретения, если время терпит; для продавца – снижение запрашиваемой цены, если возникает срочность в реализации сделки. [33, 110]

Таких вариантов, возникающих на рынке, – множество. Для продавца и покупателя срочность в покупке-продаже может быть разная.

В 2001 году принято Постановление Правительства РФ от 6 июля № 519, в котором Министерству имущественных отношений РФ вменяется в обязанность "разработка и утверждение методических рекомендаций по оценочной деятельности". Это должно быть выполнено применительно к различным объектам оценки, видам стоимости объекта оценки, проведению оценки, а также экспертизы отчетов об оценке. Работа выполняется по согласованию с федеральными органами исполнительной власти, осуществляющими регулирование в соответствующей сфере деятельности.

Однако министерство не в состоянии разработать методику на все объекты собственности (на все случаи жизни) и тем более разработать нормативные материалы.

Поэтому на уровне региона в зависимости от существующего рынка собственности на базе общеотраслевой методики разработать региональные методики по группам однородных объектов с созданием необходимой нормативной базы. Тогда возникает задача согласования и утверждения местных методик на уровне администрации края, города или региона.

Процедура согласования и утверждения региональных методических материалов применительно к различным объектам собственности должна быть регламентирована Министерством имущественных отношений Российской Федерации.

Это поможет более обоснованно проводить оценку всех типов стоимости различных видов собственности, что снимет различные недоразумения, приведет к сравнимости результатов расчета разными оценщиками и фирмами по оценке и снизит полукриминальный оттенок в сфере оценочной деятельности.[2]

Глава 2. Определение рыночной стоимости объекта недвижимости

2.1 Описание объекта оценки

В настоящее время существует достаточно устойчивый спрос на новую недвижимость в виде отдельно стоящих зданий, в интервале цен $330-$3250 кв.м. В целом предложение колеблется от $400 кв.м до $4500 кв.м. В то же время заметна тенденция к некоторому повышению верхней границы цены предложения.

Это объясняется тем, что еще недавно неплатежеспособный спрос становится финансово обоснованным.

С другой стороны, особо престижные офисные помещения и торговые площади к настоящему времени «нашли» своих относительно постоянных владельцев. Соответственно растут цены на помещения хотя менее престижные, но пока еще предполагаемые для продажи. Помимо этого колебания цен предложений не всегда оправданы с точки зрения экономической логики.

Объект недвижимости находится в собственности ООО «Арис» и расположен в Ленинском районе города Калуги.

Объект включает в себя трехэтажное кирпичное административное здание с рестораном общей площадью 1.375,8 кв.м.

Объект находится на одной из наиболее протяженных магистралей города, относительно недалеко от делового и административного центра г.Калуги. Транспортная доступность – хорошая.

Описание земельного участка

Форма участка – прямоугольная;

Площадь участка – 556,0 м2

Состояние почвы – основанием фундаментов здания служат песчаные почвы.

Топография местности: рельеф участка спокойный.

Обеспеченность инфраструктурой:

К жилому дому подключены следующие коммуникации для:

· водоснабжения;

· канализации;

· электроснабжения;

· теплоснабжения;

· телефонизации

Возможные ограничения по использованию и сервитуты

Разрешенное использование. Практика работы на рынке недвижимости показывает, что изменение функционального назначения недвижимого имущества возможно лишь при согласовании с органами местной администрации, что подтверждает и собственник объекта оценки.

Сервитуты. Предполагается, что на участок распространяются типичные сервитуты, такие как право проезда и проведения коммуникаций, однако делается допущение, что ни один из существующих сервитутов не должен являться препятствием для наилучшего и наиболее эффективного использования участка. В состав участка не входят памятники, уникальные природные объекты, опоры ЛЭП, створные знаки и т.д., поэтому особых ограничений для строительства офисных и жилых помещений не имеется.

Описание здания

Здание имеет 3 этажа, выполнено при соблюдении современных стандартов строительства.

Таблица 1

Конструктивные элементы здания

| Конструктивный элемент | Характеристика | Техническое состояние |

| Фундаменты | Бетонные ленточные | Отличное |

| Стены и их наружная отделка | Силикатный кирпич красный отделочный кирпич, t=0,5 | Отличное |

| Перегородки | Кирпичные | Отличное |

| Перекрытия: - чердачные; - междуэтажные; - надподвальные | Ж/бетонные Ж/бетонные Ж/бетонные | Отличное |

| Крыша | Совмещенная | Отличное |

| Полы | Паркет, плитка, линолеум | Отличное |

| Проемы -оконные -деревянные | Деревянные модернизированные | Отличное |

| Внутренняя отделка | Еврокласс | Отличное |

| Санитарно- и э/технические устройства: · отопление · водопровод · канализация · э/освещение · телефон · вентиляция | Центральное, от котельной От сети Сток в городской коллектор Скрытая проводка АТС Естественная | Отличное |

| Прочие работы | отмостки | Отличное |

В качестве объекта-аналога в данном случае выбрано здание административное кирпичное трехэтажное согласно сб. УПВС № 33, табл. 4 (Укрупненные показатели восстановительной стоимости строительства жилых, общественных, коммунальных зданий и зданий бытового обслуживания. М: 1972) табл.52 как наиболее соответствующее по конструктивным признакам объекту оценки.

Таблица 2

Сравнительный анализ объекта оценки и объекта-аналога

(Определение коэффициента подобия)

| Конструктивные элементы | Объект-аналог | Объект оценки | Степень подобия (коэфф. подобия) | Удельный вес, элементов % | |||

| объект-аналог | объект оценки | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1. Фундаменты | ж/б блоки | ж/б блоки | 1,00 | 5,0 | 5,0 | ||

| 2. Стены и перегородки | кирпич | кирпич | 1,00 | 24,0 | 24,0 | ||

| 3. Перекрытия | ж/бетон | ж/бетон | 1,00 | 9,0 | 9,0 | ||

| 4. Полы | бетонные | бетонные | 1,00 | 10,0 | 10,0 | ||

| 5. Проемы | простые деревянные | простые деревянные | 1,00 | 11,0 | 11,0 | ||

| 6. Внутренняя отделка | простая | - | 0,00 | 8,0 | 0,0 | ||

| 7. Санитарно-технические и электротехнические устройства | · центр.отопл. · водопровод · канализация · вентиляция · эл/освещение | · центр.отопл. · водопровод · канализация · вентиляция · эл/освещение | 1,00 | 12,7 | 12,7 | ||

| 8. Крыша | рулон по ж/б плитам | ─ | 0,00 | 6,0 | 0,0 | ||

| 9. Лестницы и входы | – | – | 1,00 | 5,0 | 5,0 | ||

| 10. Простые работы | – | – | 1,00 | 9,3 | 9,3 | ||

| ИТОГО: | 0,8 | 100 | 86 | ||||

| Поправочный коэффициент | 0,86 | ||||||

Определение полной восстановительной стоимости объекта оценки.

Основные исходные данные:

· Группа капитальности – I.;

· Строительный объем: Vстр. = 4 444 м3;

· Общая площадь: S=1.375,8 м2;

· Источники нормативных данных: Сб УПВС № 4, табл.52

Основная расчетная формула:

ПВС = УС1969 х Vстр. х И69-84 х И84-20.12.2007 х Кn, (3.1)

где ПВС – полная восстановительная стоимость объекта, руб.

УС1969 – стоимость строительства единицы строительного объема в ценах 1969 г.; УС1969=24,9 р/ м3

Vстр. – строительный объем, куб. м;

И69-84 – индекс пересчета стоимости из цен 1969 г. в цены 1984 г.; для жилых и коммерческих зданий в среднем – 2,21;

И84-20.12.2007 - индекс пересчета стоимости из цен 1984 г. в цены на дату оценки (20.12.2007 г.) по Инф. сб. по ценообразованию и расчетам за выполненную работу в строительстве, г.Калуга: декабрь 2007 г;

К84-20.12.2007 = 61,07

Кn – поправочный коэффициент на отличие объекта-аналога оценки. Кn=0,86

Расчет полной восстановительной стоимости объекта:

ПВС=24,9 х 4 444 х 2,21 х 61,07 х 0,86 = 12.843.755,88 руб.

Оценка износа (обесценения) объекта

Исходя из предполагаемого эффективного срока жизни объекта (I группа капитальности), физический износ (обесценение) на дату оценки составит 5%, т.е. 642.187,80 руб.

Поскольку здание новое, функциональный (моральный) износ отсутствует.

Экономический (внешний) износ не установлен: здания данного типа и состояния в настоящее время востребованы рынком, и нет оснований предполагать, что указанное положение сколько-нибудь ощутимо изменится в ближайшем будущем.

Определение прибыли предпринимателя

Прибыль предпринимателя – это устанавливаемый рынком уровень дохода, который предпринимателя ожидает получить в виде премии за использование своего капитала, инвестированного в строительство.

Прибыль предпринимателя (Ппр) можно определить из соотношения предпринимательского дохода Дпр и себестоимости строительства (С/б стр.) с учетом периода строительства (Тстр.) по формуле:

(3.2)

(3.2)

По данным Калужских строительных организаций, себестоимость строительства 1 кв. м отдельных офисных зданий обычной постройки составляет в среднем 10500 руб. с учетом отделки. Обычная отделка помещений увеличивает стоимость строительства на 9-12%. Отделка класса «люкс» повышает стоимость отдельных работ в 1,38 раза (Справочник Marshall & Swift). Период строительства в настоящее время обычно не превышает 2-х лет. Стоимость инвестирования в г. Калуге в торговые площади, расположенные в пределах центральной части города лежит в диапазоне $$ 1200÷3500 кв. м. Примем для наших расчетов величину – 1200 долл. США, или 30936 руб. При этих условиях прибыль предпринимателя:

= 0,937, или 97,3%.

= 0,937, или 97,3%.

Таблица 3

Расчет итоговой величины стоимости объекта оценки

| Элементы стоимости | Величина стоимости, руб. |

| Полная восстановительная стоимость объекта оценки (ПВС) | 12.843.755,88 |

| Совокупный износ (обесценение) | 642.187,80 |

| Прибыль предпринимателя. | 12.496.974,47 |

| Стоимость земельного участка (в соответствии с заданием на оценку не рассчитывалась) | – |

| Итоговая величина стоимости | 25.982.918,15 |

Таким образом, рыночная стоимость объекта недвижимости, полученная с помощью затратного подхода, составляет 25.982.918,15 руб., или округленно 25.982.918 руб. (Двадцать пять миллионов девятьсот восемьдесят две тысячи девятьсот восемнадцать рублей) без НДС.

2.3 Определение рыночной стоимости недвижимости в рамках рыночного подходаТаблица 4

Характеристика объектов сравнения

| Характерис-тика объектов сравнения | Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 |

| |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| |||

| Адрес объекта | г. Калуга, ул. Суворова, д.29 | г. Калуга, ул.Теле-визионная, д.2а | г. Калуга, ул. Московская, д.237 | г. Калуга, ул. Азаровская, д.26 | г. Калуга, ул. Хрустальная, д.18 |

| |||

| Год постройки | 2002 г. | 1995 г., реконструкция – 1998г. | 2003 г. | 1971 г., реконструкция – 2002г. | 1988 г. |

| |||

| Общая площадь (кв. м.) | 1375,8 | 1157,1 | 297,3 | 2234,0 | 3806,0 |

| |||

| Основное назначение в текущем состоянии | Офисные помещения, кафе, места отдыха | Офисные помещения | Офисные помещения, места отдыха | Офисно-выставочные помещения | Офисные помещения |

| |||

| Первоначальное назначение | то же | Административное здание | Административное здание | Книжная база | Админ.-произ-водственное здание |

| |||

| Наружные ограждающие конструкции | кирпич | кирпич | кирпич | кирпично-панельное со вставками из пеноблоков | ж/б панели |

| |||

| Местоположение | выше среднего | среднее | среднее | ниже среднего | ниже среднего |

| |||

| Земельный участок | 554,5 м2 | 122971 м2 (имеются другие строения) | под зданием | 6250 м2 | под зданием + прирамповая площадка |

| |||

| Качество отделки | класс «Э» | класс «У» | класс «люкс» | класс «люкс» | класс «Э» | ||||

| Качество парковки и автотранспорта | Вдоль улицы, спец. организованная, длиной 20 м; площадка во дворе | Парковка вдоль улицы (20 м); внутренняя парковка | Организованная парковка (спец. площадка) | Вдоль улицы, спец. организованная длиной 20 м; внутренняя парковка | Ограниченная внутренняя парковка | ||||

| Период продажи | –– | декабрь 2007 г. | август 2007 г. | февраль 2007 г. | октябрь 2006 г. | ||||

| Этажность | 3 этажа | 2 этажа | 3 этажа | 2 этажа | 3 этажа | ||||

| Цена 1 кв. м. общей площади, руб. руб. | – | 33000 | 41500 | 28500 | 15500 | ||||

Определение (обоснование) корректировок

Похожие работы

... время, как на других сегментах коммерческой недвижимости кризис спровоцировал обвальное снижение цен и увеличение предложения на открытом рынке. Анализ продуктивности первоклассной коммерческой недвижимости в Санкт-Петербурге, даёт основания предположить, что риск инвестиций в такую недвижимость вероятно ниже, чем риск инвестиций в потерявшие кредит доверия финансовые инструменты. Если с этим ...

... наличия и сроки действующих договоров аренды объекта, опционов на их продление, договоров (опционов) на продажу объекта. 4.10 Провести обоснованное согласование расчетных оценок стоимости недвижимости, полученных в результате использования различных методов оценки (на основе анализа данных о рынке аналогичных объектов, с помощью оценки затрат на создание объекта, который может служить заменой ...

... чистый доход, если своевременно будет включать в недвижимость либо изымать из нее конкретные объекты, памятуя о том, что улучшения объекта недвижимости обладают ценностью, когда они сопровождаются увеличением рыночной стоимости. Суть «принципа возрастающего и уменьшающегося дохода» состоит в том, что по мере добавления капитала и труда к земле доходность будет увеличиваться до определенной ...

... структуре экспорта сырье и материалы составляют 95,8%, машины и оборудование – 1,4%, товары народного потребления – 2,8%. 3.2 МЕСТОПОЛОЖЕНИЕ ОБЪЕКТА Оцениваемое недвижимое имущество, общей площадью 42 кв.м., представляет собой объект нежилого назначения - торговый павильон, расположенный по адресу: Тульская область, город Кимовск, улица Ленина 52а. Объект находится в самом центре города, на ...

0 комментариев