Навигация

Оценка деловой активности и рентабельности СХПК «Ххх»

2. Оценка деловой активности и рентабельности СХПК «Ххх»

2.1 Анализ деловой активности

Пред тем как начать оценку деловой активности предприятия проанализируем степень выполнения «золотого правила экономики предприятия», которое учитывает, что оптимальным является следующее соотношение темпов изменения основных показателей его деятельности:

Тп> Тв> Та>100%, (2)

где Тп, Тв, Та – соответственно темпы изменения чистой прибыли, объема реализации, суммы активов (капитала).

На предприятии данное правило не выполняется, а именно:

Тп = 0,353; Тв = 1,16;Та = 1,124.

0,353 > 1,16> 1,124 >100%.

А именно по состоянию на 2004 год в СХПК «Ххх» темп изменения чистой прибыли значительно ниже темпов изменения объемов реализации и суммы активов.

Расчет показателей деловой активности представлен в таблице 8. Исходные данные для расчета представлены в приложении 1.

Таблица 8.

Показатели, характеризующие деловую активность СХПК «Ххх»

| Наименование показателя | Формула расчета | 2003 г. | 2004 г. | Изменения, ± |

| Коэффициент деловой активности | Выручка от продаж /средняя стоимость активов | 1,19 | 1,23 | +0,04 |

| Фондоотдача внеоборотных активов | Выручка от продаж /средняя стоимость внеоборотных активов | 2,62 | 2,56 | -0,06 |

| Коэффициент оборачиваемости оборотных средств | Выручка от продаж /средняя стоимость оборотных средств | 2,19 | 2,88 | +,069 |

| Длительность одного оборота оборотных средств, дн. | 365 / Коэффициент оборачиваемости оборотных средств | 166,70 | 126,70 | -40,00 |

| Коэффициент оборачиваемости запасов | Выручка от продаж /средняя стоимость запасов и затрат | 2,77 | 2,88 | +,011 |

| Коэффициент оборачиваемости готовой продукции | Выручка от продаж /средняя стоимость готовой продукции | 50,40 | 28,20 | -22,20 |

| Коэффициент оборачиваемости дебиторской задолженности | Выручка от продаж /средняя за период дебиторская задолженность | 14,25 | 19,90 | 5,65 |

| Период погашения дебиторской задолженности | 365 / Коэффициент оборачиваемости дебиторской задолженности | 25,60 | 18,30 | -7,30 |

| Коэффициент оборачиваемости кредиторской задолженности | Выручка от продаж /средняя за период кредиторская задолженность | 12,75 | 16,90 | +4,15 |

| Период погашения кредиторской задолженности | 365 / Коэффициент оборачиваемости кредиторской задолженности | 28,60 | 21,60 | -7,00 |

| Коэффициент оборачиваемости наиболее ликвидных активов | Выручка от продаж /средняя стоимость ликвидных активов (денежные средства и КФВ) | 274,40 | 287,20 | +12,80 |

| Коэффициент оборачиваемости собственного капитала | Выручка от продаж /средняя стоимость источников собственных средств | 1,56 | 1,62 | +0,06 |

Коэффициент деловой активности СХПК «Ххх» в 2004 году составил 1,23, это означает, что 1,23 руб. выручки предприятия было получено в расчете на один рубль среднегодовой стоимости имущества. Рост коэффициента по сравнению с предыдущим периодом на 0,04 пункта свидетельствует об ускорении цикла производства и обращения.

Снижение фондоотдачи на 0,06 объясняется ускоренным техническим перевооружением предприятия и значительным ростом стоимости внеоборотных активов.

Коэффициенты оборачиваемости оборотных средств, запасов, дебиторской задолженности, наиболее ликвидных активов и собственного капитала увеличились за исследуемый период, что оценивается положительно. Отрицательно следует оценить снижение коэффициента оборачиваемости готовой продукции. Проанализируем влияние факторов на изменение скорости оборачиваемости оборотных средств (таблица 9).

Таблица 9.

Анализ оборачиваемости оборотных средств

| Показатели | Порядок расчета | 2003 г. | 2004 г. | Изменения, ± |

| 1. Выручка от реализации без НДС и акцизов, млн. руб. | N | 149,13 | 173,02 | +23,99 |

| 2. Количество дней анализируемого периода | t | 365 | 365 | - |

| 3. Однодневная выручка, млн. руб./день | n= | 0,4086 | 0,474 | +0,0654 |

| 4. Средний остаток оборотных средств, млн. руб. | O | 68,0445 | 72,795 | +4,75 |

| 5. Коэффициент оборачиваемости оборотных средств (число оборотов) | Ko= | 2,192 | 2,3768 | +0,0185 |

| 6. Продолжительность одного оборота, дней | m= | 166,50 | 153,60 | -12,90 |

| 7. Коэффициент загрузки средств в обороте | Кз= | 0,46 | 0,42 | -0,04 |

К концу 2004 года на предприятии коэффициент оборачиваемости оборотных средств составил 2,37, что на 0,18 пункта больше уровня 2003 года. Указанные изменения следует оценивать положительно. При этом продолжительность одного оборота оборотных средств за исследуемый период снизилась.

Коэффициент загрузки средств в обороте составил 0,42, а значит 42 копейки оборотных средств требуется для получения 1 рубля выручки от реализации, за исследуемые годы коэффициент имеет тенденцию к снижению (на 0,04 пункта) – динамика положительная.

Проведем анализ влияния факторов на изменение скорости оборачиваемости оборотных средств, используя расчетные формулы.

![]() о,(3)

о,(3)

где ![]() - изменение длительности оборота оборотных средств при изменении выручки, дн.

- изменение длительности оборота оборотных средств при изменении выручки, дн.

Оо – средний остаток оборотных средств базисного года, млн. руб.

n1 – однодневная выручка отчетного года, млн. руб.

mo – продолжительность одного оборота базисного года, дн.

![]()

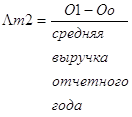

о,(4)

о,(4)

где ![]() - изменение длительности оборота при изменении стоимости оборотных средств, дн.

- изменение длительности оборота при изменении стоимости оборотных средств, дн.

Оо – средний остаток оборотных средств базисного года, млн. руб.

О1 – средний остаток оборотных средств отчетного года, млн. руб.

![]()

![]() ,(5)

,(5)

![]()

Исходя из расчетов видно, что за счет увеличения выручки средняя продолжительность одного оборота оборотных средств сократилась на 22,95 дня, а за счет увеличения среднего остатка оборотных средств показатель увеличился на 0,0274 пункта, то есть первый фактор оказал доминирующее положительное влияние, а второй фактор отрицательное.

Также необходимо определить сумму дополнительного привлечения капитала или его высвобождение (при ускорении оборачиваемости) из одного оборота в целом за год.

Ооб = n1 ×(m1-m0) (6),

где Ооб – высвобождение оборотных с средств из оборота (привлечение в оборот);

n1 – однодневная выручка отчетного года;

m1 – продолжительность оборота отчетного года;

m0 – продолжительность оборота базисного года.

Ооб = 0,474 ×(153,6-166,5)= -6,1 млн. руб.

Огод = Ооб × Ко (7),

где Огод – дополнительное высвобождение (-), вовлечение средств (+) в оборот в результате ускорения (замедления) оборачиваемости за год, млн. руб.

Ооб – высвобождение (вовлечение) оборотных с средств из одного оборота, млн. руб.

Ко – коэффициент оборачиваемости отчетного года.

Огод = -6,1 × 2,3768 = -14,5 млн. руб.

Как показали расчеты, за счет ускорения оборачиваемости оборотных средств, на предприятии произошло высвобождение оборотных средств в размере 6,1 млн. руб. из одного оборота и 14,5 млн. руб. за год.

В целом проведенный анализ деловой активности СХПК «Ххх» показал, что фондоотдача внеоборотных активов на предприятии составляет 2,56, то есть на 1 рубль среднегодовой стоимости внеоборотных активов предприятие получает 2 рубля 56 копеек выручки.

Коэффициент оборачиваемости оборотных средств составил 2,88. то есть среднегодовая стоимость оборотных активов за 2004 год совершила 2,88 оборота. Коэффициент оборачиваемости запасов и затрат составил 2,88, что на 0,69 больше уровня 2003 года. Рост коэффициента оборачиваемости оборотных средств можно оценить положительно, так как он сочетается с ростом коэффициента оборачиваемости запасов и затрат.

Коэффициент оборачиваемости дебиторской задолженности составил 19,9, что на 5,65 пункта больше уровня 2003 года, что свидетельствует о снижении объема предоставляемого коммерческого кредита предприятием своим покупателям. Также положительно можно оценить снижение на 7,3 дня в 2004 году по сравнению с 2003 годом периода погашения дебиторской задолженности, что свидетельствует об эффективности организации расчетов с дебиторами.

Коэффициент оборачиваемости кредиторской задолженности составил 16,9, что на 4,15 пункта больше уровня 2003 года. Это показатель снижения доли коммерческого кредита, предоставленного другими предприятиями. Также негативным является то, что период погашения кредиторской задолженности в 2004 году по сравнению с 2003 годом сократился на 7 дней.

Положительно то, что период погашения кредиторской задолженности за 2003-2004 г.г. превышал период погашения дебиторской задолженности.

В целом коэффициент деловой активности предприятия в 2003 году составил 1,23, то есть 1,23 рубля выручки предприятия было получено на 1 рубль среднегодовой стоимости имущества. Рост коэффициента в динамике на 0,04 свидетельствует об ускорении цикла производства и обращения.

2.2 Анализ рентабельности

Показатели рентабельности продукции, характеризуют уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1.Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации (без НДС);

2.Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции (без НДС);

3.Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

4.Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Рентабельность вложений предприятия - это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют 5 основных:

1.Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1 рубль имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющая установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4.Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5.Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

На основе данных приложения 1 рассчитаю показатели рентабельности СХПК «Ххх» за 2003-2004 гг. (таблица 10).

Таблица 10.

Показатели рентабельности, %

| Наименование показателя | Формула расчета | 2003г. | 2004г. | Отклонения, ± |

| 1. Рентабельность основной деятельности | (стр.1-стр.2)/стр. 2 | 22,8 | 8,5 | -14,3 |

| 2. Рентабельность продаж | (стр.1-стр.2)/стр. 1 | 18,6 | 7,9 | -10,7 |

| 3. Рентабельность активов (имущества) | ||||

| 3.1. по прибыли до налогообложения | стр.3/стр.7 | 14,9 | 4,8 | -10,1 |

| 3.2. по чистой прибыли | стр.5/стр.7 | 14,7 | 4,6 | -10,1 |

| 4. Рентабельность долгосрочных активов по прибыли до налогообложения | стр.3/стр.8 | 32,8 | 9,9 | -22,9 |

| 5. Рентабельность текущих активов по прибыли до налогообложения | стр.3/стр.9 | 27,4 | 11,2 | -16,2 |

| 6. Рентабельность производственных фондов по прибыли до налогообложения | стр.3/(стр.10+стр.11) | 18,2 | 5,6 | -12,6 |

| 7. Рентабельность собственного капитала | ||||

| 7.1. по прибыли до налогообложения | стр.3/стр.12 | 19,6 | 6,3 | -13,3 |

| 7.2. по чистой прибыли | стр.5/стр.12 | 19,3 | 6,1 | -13,2 |

| 8. Рентабельность общих инвестиций | ||||

| 8.1. по прибыли до налогообложения | стр.3/(стр.12+стр.13) | 18,7 | 5,8 | -12,9 |

| 8.2. по чистой прибыли | стр.5/(стр.12+стр.13) | 18,4 | 5,6 | -12,8 |

| 9. Рентабельность долгосрочных обязательств по прибыли до налогообложения | стр.3/стр.13 | 394,3 | 80,8 | -313,5 |

Показатели рентабельности предприятия отражают эффективность финансово-хозяйственной деятельности. Показатель рентабельность продаж составил в 2004 году 7,9%, что на 14,3% ниже уровня 2003 года, то есть 7,9 копеек прибыли от продаж содержится в 1 рубле выручки от реализации.

Рентабельность основной деятельности предприятия составляет 8,5, что на 143 пункта ниже уровня 2003 года. Показатель свидетельствует, что 8,5 копеек прибыли от продаж было получено в 2004 году на 1 рубль вложенных в производство средств.

Рентабельность долгосрочных активов показывает эффективность использования внеоборотных активов. В 2004 году она составила 9,9, при значительном снижении по сравнению с уровнем 2003 года (32,8%) на 22,9%. В 2004 году рентабельность внеоборотных активов ниже уровня процентной ставки (18-20%), поэтому ситуация оценивается отрицательно. Так если в 2003 году на 1 рубль среднегодовой стоимости внеоборотных активов было получено 32,8 копейки прибыли до налогообложения, то в 2004 году лишь 9,9 копейки.

Рентабельность текущих активов в 2004 году составила 11,2 %, что ниже уровня 2003 года на 16,2%. Показатель отражает снижение эффективности использования имущества производственного назначения.

В 2004 году все виды рентабельности сократились по сравнению с уровнем 2003 года, что свидетельствует о снижении эффективности производственной деятельности предприятия. Однако все указанные показатели за исследуемый период имеют положительное значение, а это показатель эффективной работы предприятия.

Также следует проанализировать изменение показателя рентабельности основных видов продукции, наиболее полно характеризующего результаты хозяйственной деятельности.

Как видно из таблицы 11 наиболее рентабельным является производство племенных яиц. Наиболее высокий уровень рентабельности производства племенных яиц был достигнут в 1999 году в размере 227,1%. В последующие годы превысить данный показатель не удалось. В 2004 году рентабельность производства племенных яиц составила 140,2%, что на 38,3% ниже, чем в 2003 году. Также высокую рентабельность имеет производство суточного молодняка. По данному виду продукции наиболее высокий показатель за исследуемый период был достигнут в 2003 году (162,6%). Отрицательную рентабельность за 1999-2004 годы имели следующие виды продукции: товарное яйцо, мясо птицы, яичный порошок и майонез. В целом, рентабельность по птицефабрике за 1999-2004 годы имеет положительную величину, однако она значительно сократилась в 2004 году (10,8%), что на 20% ниже уровня 1999 года.

Таблица 11.

Динамика рентабельности основных видов продукции| Виды | 1999г. | 2000г. | 2001г. | 2002г. | 2003г. | 2004г. | 2004г. в % к 1999г. |

| Яйцо всего | 73,2 | 49,4 | 30,7 | 43,2 | 59,6 | 27,7 | 37,8 |

| в том числе: племенное | 227,1 | 174,1 | 163 | 168,6 | 172,6 | 140,2 | 61,7 |

| товарное | 4,4 | -11,1 | -17,4 | -13,2 | -10,3 | -16,4 | - |

| Мясо птицы | -45,6 | -26,5 | -40,7 | -51,1 | -62,4 | -72 | - |

| Суточный молодняк | 39,8 | 50,6 | 95,6 | 124,5 | 162,6 | 94,4 | 237,2 |

| Яичный порошок | -36,6 | -37,5 | -24,6 | -23,5 | -12,5 | -37,6 | - |

| Реализация живой птицы | 37,1 | 36,4 | 16,8 | -0,25 | 13,7 | 39,7 | 107,0 |

| Итого по птицеводству | 26,4 | 26 | 14,6 | 14,7 | 25,9 | 8,7 | 32,9 |

| Корма | 16,6 | 42,6 | 32,4 | 4,4 | 16,4 | 6,1 | 36,7 |

| Торговля | 6,7 | 62,6 | 49,2 | 17,1 | 3,9 | 32,1 | 479,1 |

| Столовая | -41,4 | -48,6 | -38 | -61 | -63,2 | -74,7 | - |

| Услуги транспорта | 5,6 | -5,2 | -1,3 | 1,9 | 6,3 | 29,8 | 532,1 |

| Реализация ТМЦ | 7,7 | 9,8 | 22,8 | 7,8 | -5,5 | -3 | - |

| Майонез | -30,2 | 5 | -27,5 | - | - | - | |

| Итого по прочим | 9,9 | 38,4 | 29,4 | 4,7 | 7,9 | 20,2 | 204,0 |

| ВСЕГО | 24,7 | 27 | 15,8 | 13,8 | 24,7 | 9,1 | 36,8 |

| Рентабельность с дотациями | 30,8 | 33,6 | 26,8 | 20,7 | 28 | 10,8 | 35,1 |

Как видно из таблицы 12, в 2004 году по сравнению с 2003 годом в два раза сократился объем полученной прибыли, почти в три раза сократился уровень рентабельности в целом по хозяйству. Уровень рентабельности за 2004 год по всем видам птицеводческой продукции значительно ниже уровня 2003 года, прибыль, полученная от реализации племенных яиц и суточных цыплят, почти в два раза превышает прибыль, получаемую по хозяйству, за год.

Таблица 12.

Финансовые результаты от реализации птицеводческой продукции

| Наименование продукции | 2003 г. | 2004 г. | ||||||

| Себ-ть, тыс. руб. | Выручка, тыс. руб. | Прибыль, тыс. руб. | Ур. рент-ти, % | Себ-ть, тыс. руб. | Выручка, тыс. руб. | Прибыль, тыс. руб. | Ур. рент-ти, % | |

| Яйцо, всего | 52486,7 | 83796,9 | 31310,2 | 59,6 | 76876,3 | 98158,3 | 21282,2 | 27,7 |

| в т. ч. племенное | 20069,4 | 54711,6 | 34642,2 | 172,6 | 82335,9 | 51991,7 | 30344,2 | 140,2 |

| товарное | 32417,3 | 29084,4 | -3332,9 | -10,28 | 55228,8 | 46166,6 | -9062,2 | -16,4 |

| Мясо птицы | 13578,9 | 5139,2 | -8439,7 | -62,15 | 37914,2 | 10622,7 | -27291,5 | -72,0 |

| Суточные цыплята | 10944,1 | 28737,1 | 17793,0 | 162,58 | 21064,4 | 40951,3 | 19886,9 | 94,4 |

| Всего по птицеводству | 104619,3 | 131734,2 | 27114,7 | 25,91 | 144018,8 | 156535,3 | 12516,8 | 8,7 |

| Всего по хозяйству | 112503,2 | 140243,7 | 27740,5 | 24,65 | 149404,7 | 163008,9 | 13604,2 | 9,1 |

Можно предложить следующие основные пути улучшения финансового состояния предприятия:

1) по возможности уменьшить период оборачиваемости дебиторской задолженности и увеличить период оборачиваемости кредиторской задолженности, что позволит средства, полученные от кредиторов, использовать более продолжительное время. Стараться, чтобы период погашения дебиторской задолженности всегда был ниже периода погашения кредиторской задолженности. Этого можно достичь благодаря изменению дисциплины составления договоров;

2) для увеличения рентабельности совершенствовать систему сбыта продукции;

3) увеличивать наиболее ликвидные активы путем более эффективного использования материальных запасов и ускорения оборачиваемости оборотных средств.

Выводы и предложения

Выбранная тема курсовой работы является актуальной, так как изучение вопросов, касающихся анализа деловой активности и рентабельности предприятия, позволяет дать объективную оценку финансового состояния предприятия.

В качестве объекта изучения выступил СХПК «Ххх». Основной объем выручки фабрика получает от реализации племенных яиц и суточного молодняка, что подтверждает ее специализацию на производстве племенной продукции. Высокий уровень специализации хозяйства на производстве племенной продукции характеризует и коэффициент специализации равный в среднем за последние три года 0,36.

За 2001-2004 гг. наблюдается рост объемов производства валовой продукции, а так же на фабрике за последние три года растут размеры производства яиц, в том числе и племенных и сокращаются размеры производства мяса.

За анализируемый период предприятие работало стабильно и являлось финансово устойчивым. Производство мяса в хозяйстве за последние годы было убыточным. Наиболее рентабельным является производство племенных яиц и суточных цыплят. Так прибыль, полученная от реализации племенных яиц и суточных цыплят, почти в два раза превышает прибыль, получаемую по хозяйству за год.

В целом СХПК «Ххх» можно охарактеризовать как финансово устойчивое предприятие, имеющее достаточное количество активов для расчета по своим текущим обязательствам. То есть предприятие имеет достаточно средств, чтобы погасить обязательства и имеет реальную возможность не утратить свою платежеспособность. Предприятие за исследуемый период увеличило свои обороты, а период погашения кредиторской задолженности за 2003-2004 г.г. превысил период погашения дебиторской задолженности, что можно оценивать положительно, так как меньше средств отвлекается из оборота. Нежелательным моментом является снижение коэффициента деловой активности предприятия и сокращение основных показателей рентабельности.

Список литературы

1. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учеб. для студентов экономических специальностей -4-е изд., дополненное и переработанное - М.: Финансы и статистика, 2003.-416 с.

2. Борисов Е.Ф. Экономическая теория: Учебник. - М.: Юристъ, 2001. -568 с.

3. Палий В.Ф., Суздальцева Л.П. Технико-экономический анализ производственно-хозяйственной деятельности предприятий: Учебник для вузов.- М.: Финансы и статистика, 2000.-272 с.

4. Савицкая Г.В. Анализ хозяйственной деятельности предприятия - Мн.: Экоперспектива, 2004.

5. Савицкая Г.В. Анализ хозяйственной деятельности предприятий АПК: Учебник / Г.В. Савицкая. – 2-е изд., испр. – Мн.: Новое знание, 2002. – 687 с.

6. Финансовый анализ деятельности фирмы. - М.: ИСТ-cервис, 2004.-240 с.

7. Экономика. Под редакцией доц. А.С. Булатова. 2-е изд., переработанное и дополненное - М.: Издательство БЕК, 200

Приложение 1.

Таблица 1.

Исходные данные для расчета показателей деловой активности и рентабельности СХПК «Ххх», тыс. руб.

| Наименование показателя | 2003 г. | 2004 г. |

| 1. Выручка от продажи товаров работ, услуг без НДС и акцизов | 149132 | 173020 |

| 2. Затраты на производство реализованной продукции | 121418 | 159416 |

| 3. Прибыль до налогообложения | 18659 | 6716 |

| 4. Налог на прибыль и другие аналогичные платежи | 260 | 219 |

| 5. Чистая прибыль | 18399 | 6497 |

| 6. Доходы по ценным бумагам и от долевого участия | - | - |

| 7. Средняя стоимость имущества | 124916 | 140418,5 |

| 8. Средняя величина основных средств и прочих внеоборотных активов | 56871,5 | 67623,5 |

| 9. Средняя стоимость текущих активов | 68044,5 | 60108,5 |

| 10. Средняя величина основных средств по остаточной стоимости | 48484 | 59588 |

| 11. Средняя стоимость материальных оборотных активов (без расходов будущих периодов) | 53866,5 | 60048,5 |

| 12. Средняя величина источников собственных средств | 95115 | 106901 |

| 13. Средняя величина долгосрочных заемных средств | 4732,5 | 8311,5 |

Похожие работы

... , можно отметить, что в СХПК «Ххх» природные и экономические факторы производства оказывают положительное воздействие на результаты хозяйственной деятельности. 3. Анализ организации труда работников птицеводства в СХПК «ХХХ» и разработка предложений по ее совершенствованию 3.1 Технико-технологические особенности производства продукции птицеводства В СХПК «Ххх» вся птица содержится в ...

... наличие, состояние и оценка имущества и обязательств. Данный документ не разработан и не утвержден в учетной политике ЗАО «Ххх». 3. СОСТОЯНИЕ ОРГАНИЗАЦИИ ПЕРВИЧНОГО БУХГАЛТЕРСКОГО УЧЕТА В ЗАО «Ххх» 3.1 Организация первичного бухгалтерского учета Как известно, начальным этапом бухгалтерского учета является сплошное документирование всех хозяйственных операций путем составления определенных ...

... ". Прибыль предприятия используется путем предварительного распределения и учета на счете 99 "Прибыли и убытки", 84 "Нераспределенная прибыль". В целях обеспечения достоверности данных бухгалтерского учета и отчетности предприятие обязано проводить инвентаризацию имущества и финансовых обязательств согласно порядку и срокам проведения, установленных предприятием самостоятельно. Выявленные ...

0 комментариев