Навигация

Определяется значение чистого приведенного дохода для каждого варианта ставки

2. Определяется значение чистого приведенного дохода для каждого варианта ставки.

3. Подбор ставки и соответствующие расчеты продолжаем до первого отрицательного значения чистого приведенного дохода.

Все подстановки и расчеты фиксируем в таблице 7.

Таблица 7. Определение чистого приведенного дохода для каждого варианта ставок.

| Показатели | Значения на шаге, грн. | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Результат от инвестиционной деятельности | -216 | 0 | 0 | 0 | 0 | 7,27 |

| Результат от операционной деятельности | 0 | 155,73 | 99,27 | 148,92 | 69,51 | 104,58 |

| Ставка дисконта 45% | ||||||

| Дисконтный множитель | 1 | 0,690 | 0,476 | 0,328 | 0,226 | 0,156 |

| Дисконтированная инвестиционная деятельность | -216 | 0 | 0 | 0 | 0 | 1,13 |

| Дисконтированная операционная деятельность | 0 | 107,45 | 47,25 | 48,85 | 15,7 | 16,3 |

| Величина чистого приведенного дохода | +20,68 | |||||

| Ставка дисконта 50% | ||||||

| Дисконтный множитель | 1 | 0,667 | 0,444 | 0,296 | 0,198 | 0,132 |

| Дисконтированная инвестиционная деятельность | -216 | 0 | 0 | 0 | 0 | 0,96 |

| Дисконтированная операционная деятельность | 0 | 103,87 | 44,08 | 44,08 | 13,76 | 13,8 |

| Величина чистого приведенного дохода | +4,55 | |||||

| Ставка дисконта 55% | ||||||

| Дисконтный множитель | 1 | 0,645 | 0,416 | 0,269 | 0,173 | 0,112 |

| Дисконтированная инвестиционная деятельность | -216 | 0 | 0 | 0 | 0 | 0,81 |

| Дисконтированная операционная деятельность | 0 | 100,45 | 41,3 | 40,06 | 12,03 | 11,7 |

| Величина чистого приведенного дохода | -9,65 | |||||

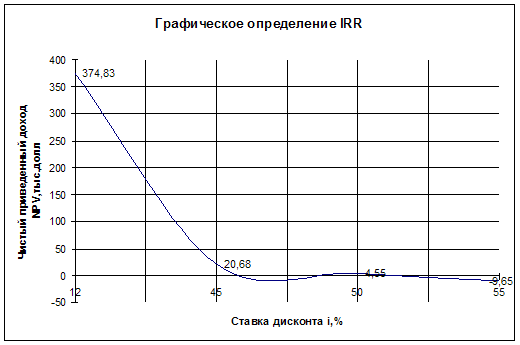

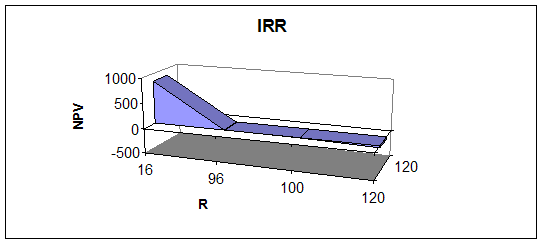

4. Берутся как минимум два значения: предпоследняя и последняя ставки процента с соответствующим им значением чистого приведенного дохода. По ним строится график.

|

| |

|

5 Методом интерполяции находим расчетное значение внутренней нормы доходности по формуле:

![]() ,

,

![]()

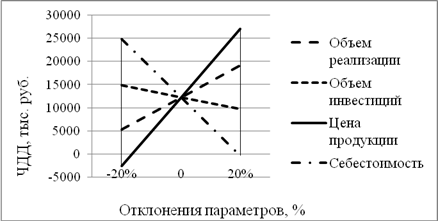

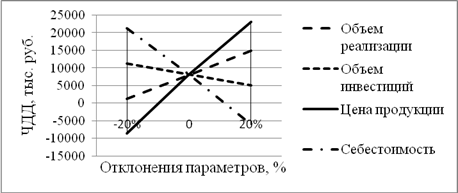

Анализ чувствительности (устойчивости) проекта.

В ходе анализа чувствительности (устойчивости) каждый раз только одна из переменных меняет свое значение на прогнозное число процентов и на этой основе пересчитывается новая величина чистого приведенного дохода. Затем оценим процентное изменение чистого приведенного дохода по отношению к базисному случаю и рассчитаем показатель чувствительности, представляющий собой отношение процентного изменения чистого приведенного дохода к изменению значения переменной на один процент (эластичность изменения показателя). Таким же образом вычисляем показатели чувствительности по каждой из остальных переменных. Далее, используя результаты проведенных расчетов, осуществим экспертное ранжирование переменных по степени важности и экспертную оценку прогнозируемости (предсказуемости) значений переменных. Затем можем построить «матрицу чувствительности», позволяющую выделить наименее и наиболее рискованные для проекта переменные (показатели).

Среди исследуемых факторных элементов проекта, влияющих на результат – NPV, могут быть:

- сумма инвестируемых средств;

- объем реализации или цена единицы продукции;

- затраты на материалы;

- затраты на оплату труда;

- проценты по кредиту:

- налог на прибыль.

Процент изменения чистого приведенного дохода по любому из факторов составит:

![]()

где NPV1 – новое значение NPV при изменении фактора на Х процентов;

NPV – базовое значение NPV.

Эластичность изменения чистого приведенного дохода по данному фактору составит:

где ![]() - процент изменения фактора.

- процент изменения фактора.

Похожие работы

... эффективности капиталовложений. В практике оценки применяются также некоторые модификации этого метода, связанные с учетом различных темпов капитализации доходов. Нетрадиционные методы оценки инвестиционных проектов Запас финансовой устойчивости Идея подобного критерия изложена в опубликованных материалах, посвященных финансовому менеджменту, и, в частности подробно описана в работе [41], где ...

... осуществления проекта, в масштаб цен, сопоставимый с имеющимся «сегодня». Операция такого пересчета называется «дисконтированием» (уценкой). Расчет коэффициентов приведения в практике оценки инвестиционных проектов производится на основании так называемой, «ставки сравнения» (коэффициента дисконтирования или нормы дисконта). Смысл этого показателя заключается в изменении темпа снижения ценности ...

... (рис. 1), что не исключает другую очередность и возврат к предыдущим этапам оценки. Все сказанное позволяет еще раз подчеркнуть сложность, многогранность реального процесса прохождения от идеи проекта до стадии подведения итогов. 1. Экономический анализ инвестиционных проектов Экономический анализ проекта предпринимается с целью сравнения затрат и выгод альтернативных вариантов проекта. ...

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

0 комментариев