Навигация

Підстави і порядок надання заяви про відкриття справи про банкрутство боржника

1. Підстави і порядок надання заяви про відкриття справи про банкрутство боржника.

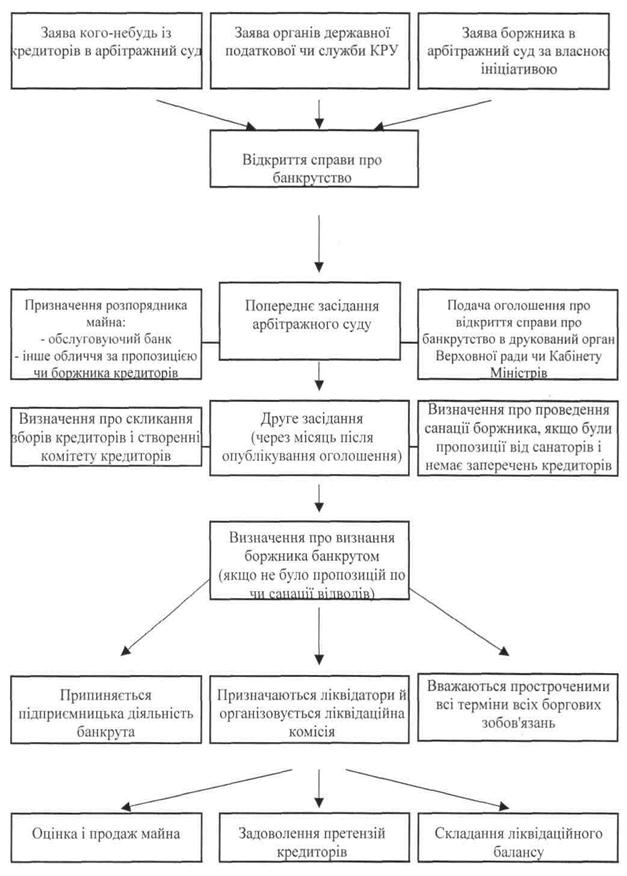

Справа про банкрутство підприємства відкривається по письмовій заяві - кого-небудь із кредиторів боржника, органів державної податкової чи служби контрольно-ревізійної служби, працівників підприємства до арбітражного суду при наявності відповідних основ (формальних ознак фінансової неспроможності). Кредитори мають право об'єднати свої вимоги до боржника і звернутися в суд з однією заявою. Боржник може звернутися в арбітражний суд за власною ініціативою про його фінансову чи неспроможність погрози такої неспроможності.

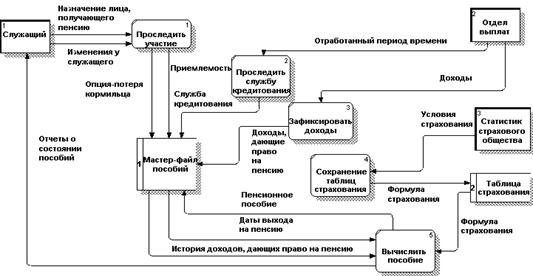

Рис. 3.1. - Проходження справи про банкрутство згідно Закону "Про банкрутство" від 1992 року

Згідно зі статтею 15 АП і статтею 6 Закону «Про відновлення платоспроможності чи боржника визнання його банкрутом» справи про банкрутство розглядаються арбітражними судами за місцем перебування боржника.

Справа про банкрутство збуджується арбітражним судом, якщо безперечні вимоги кредитора (кредиторів) до боржника складають не менше трьохсот мінімальних розмірів заробітної плати і не були задоволені боржником протягом трьох місяців після встановленого для їхнього погашення терміну.

Відзначимо, що згідно з положеннями колишнього Закону, кредитор міг звернутися з заявою про оголошення боржника банкрутом, якщо останній не міг задовольнити протягом одного місяця визнані їм претензійні вимоги. Отже, до основних нововведень у частині порушення справи слід віднести такі:

- уведення положення щодо мінімальних розмірів вимог кредиторів, не вдоволених боржником;

- змінено термін, після закінчення якого в кредитора виникає право на звертання в арбітражний суд із заявою про порушення справи; змінено характер події, від якого відраховується термін, після закінчення якого кредитор може звернутися з заявою (3 місяці з дня, установленого для виконання зобов'язань, замість одного місяця після визнання претензійних вимог).

Справа про банкрутство збуджується при наявності формальних ознак фінансової неспроможності боржника. Вітчизняне законодавство виділяє дві таких ознаки:

1. Неплатоспроможність. Боржник вважається неплатоспроможним, якщо він не в змозі виконати свої платіжні зобов'язання, термін оплати яких настав. Зовнішньою ознакою неплатоспроможності боржника є припинення їм будь-яких платежів.

2. Погроза неплатоспроможності. Боржник перебуває під загрозою неплатоспроможності, якщо він припускає свою неспроможність виконати платіжні зобов'язання у випадку настання терміну їхнього погашення. З формальної сторони, погроза неплатоспроможності позначається на основі оперативного фінансового плану боржника.

У законодавстві про банкрутство гнітючого більшості країн виділяють ще один, третя ознака фінансової неспроможності, що може бути основою для порушення справи про банкрутство боржника - це перевищення заборгованості підприємства над його активами (майном). Неплатоспроможність такого підприємства настає з настанням термінів виконання зобов'язань.

У першому випадку маємо справа з зовнішньою ознакою фінансової неспроможності (фактична неплатоспроможність). В другому і третьому - із припущенням (прогноз неплатоспроможності).

Зрозуміло, що кредитор може звернутися з заявою про порушення справи лише у випадку неплатоспроможності боржника, оскільки погрозу неплатоспроможності може виявити лише сам боржник. Кредиторами, що мають право збуджувати справа про банкрутство, можуть бути будь-які фізичні чи юридичні особи, що мають підтверджені належними документами майнові вимоги до боржника, крім кредиторів, чиї майнові вимоги цілком забезпечені заставою.

Кредитор, чия вимога забезпечена заставою, може звернутися з заявою про порушення справи про банкрутство щодо вимог, не забезпечених заставою, чи якщо вартість предмета застави недостатня для повного задоволення його вимоги. У даному випадку, кредитор повинний привести доказу того, що вартість предмета застави недостатня для повного задоволення вимоги, забезпеченого заставою.

Боржник, у випадку чи неплатоспроможності погрози неплатоспроможності і при наявності майна, достатнього для покриття судових витрат, може звернутися в арбітражний суд за власною ініціативою з заявою про порушення справи про своє банкрутство за таких умов:

- якщо задоволення вимог одного чи декількох кредиторів унеможливить виконання грошових зобов'язань перед іншими кредиторами;

- якщо, у випадку ліквідації боржника не в зв'язку з процедурою банкрутства, боржник не має можливості задовольнити грошові вимоги кредиторів у повному обсязі;

- при наявності ефективної концепції санації і відсутності необхідного часу для її реалізації (необхідних відстрочок платежів можна досягти, склавши світову угоду під час ведення справи про банкрутство).

3.6. Механізм фінансової стабілізації

Кожен етап аналізу фінансового стану, проведений аналіз у попередніх главах, указує на те, що СХПК ім. Карбишева функціонує з високою імовірністю банкрутства.

Щоб надалі не допустити його ліквідацію, варто негайно шукати і застосовувати можливі механізми фінансової стабілізації.

Усі механізми фінансової стабілізації можна розділити на внутрішні і зовнішні.

Внутрішній механізм фінансової стабілізації здійснюється по таких етапах:

1. Усунення неплатоспроможності. У якому би ступені не оцінювався масштаб кризового стану підприємства, невідкладною задачею в системі мір його фінансової стабілізації є відновлення здатності платежів по своїм поточним зобов'язанням.

2. Відновлення фінансової стійкості. Хоча неплатоспроможність підприємства може бути усунута протягом щодо короткого періоду часу за рахунок здійснення ряду аварійних фінансових заходів, причини генерирующий неплатоспроможності, можуть залишатися незмінними, якщо не буде відновлена до безпечного рівня фінансова стійкість підприємства. Це дозволить усунути погрозу банкрутства не тільки в короткому, але й у відносно тривалому періоді.

3. Зміна фінансової стратегії з метою прискорення економічного росту. Повна фінансова стабілізація досягається тільки тоді, коли підприємство забезпечує стабільне зниження вартості використовуваного капіталу і постійний ріст своєї ринкової вартості. Ця задача вимагає прискорення темпів економічного розвитку шляхом внесення визначених коректив у фінансову стратегію. Скоректована, з урахуванням несприятливих факторів фінансова стратегія підприємства повинна забезпечити високі темпи його виробничого розвитку при одночасному зниженні погрози його банкрутства в майбутньому періоді.

Кожному етапу фінансової стабілізації підприємства відповідає визначений механізм. Однак, у нашому випадку внутрішні механізми фінансової стабілізації не дозволять усунути погрозу банкрутства.

Тільки за рахунок власних коштів СХПК ім. Карбишева не зможе вирішити проблему своєї фінансової неспроможності, кредитори також не бажають взяти участь у санації. Отже, щоб не допустити ліквідації господарства і задовольнити вимоги кредиторів, необхідно шукати компромісні рішення даної проблеми.

Можливим таким рішенням може бути використання прийому, схожого на зворотний лізинг. При який СХПК ім. Карбишева, за згодою кредиторів, у рахунок погашення кредиторської заборгованості продасть їм на суму боргів будинку і спорудження з одночасним складанням договору про лізинг даних об'єктів нерухомості.

Кредитори також можуть взяти участь у фінансовому оздоровленні боржника у формі пролонгації і реструктуризації заборгованості, у формі надання додаткових кредитних ресурсів.

Однак, участь кредиторів буде безглуздим, якщо господарство не задіє внутрішні джерела фінансової санації.

Так, господарство повинне різко скоротити витрати, відмовитися від збиткового виробництва, скоротити весь незабезпечений роботою персонал.

Також СХПК може провести реструктуризацію активів. У рамках реструктуризації активів виділяють наступні види санаційних заходів:

а) мобілізація схованих резервів через реалізацію окремих об'єктів основних і оборотних коштів, що безпосередньо не зв'язані з процесом виробництва і реалізації продукції (будинку і спорудження невиробничого призначення, наднормативні запаси сировини і матеріалів і т.д.);

б) лізинг основних фондів. Цей метод уможливлює модернізацію устаткування без який подальше виробництво сільськогосподарської продукції буде нерентабельним;

в) здача в оренду основних фондів, що не повною мірою використовуються у виробничому процесі;

г) продаж окремих, низькорентабельних структурних підрозділів. За рахунок такої операції підприємство може одержати інвестиційні ресурси для перепрофілювання виробництва на більш прибуткові види діяльності;

д) домогтися погашення дебіторської заборгованості.

Поліпшення фінансового стану СХПК можна домогтися тільки діючи по всім перерахованим вище напрямках одночасно.

Крім перерахованих методів, домогтися погашення боргу і мобілізації необхідних для фінансового оздоровлення ресурсів можна також за рахунок цільового банківського кредиту. Така форма санації здійснюється, як правило, комерційним банком. Оскільки одержання такого кредиту зв'язано з високим рівнем ризику, ставка відсотків за нього досягає максимального рівня. При цьому, якщо банк дає кредит підприємству, у відношенні якого розглядається справа про банкрутство, до моменту висновку кредитної угоди, а інформація про розгляд такої справи був опублікований, безнадійна заборгованість за кредит погашається за рахунок власних коштів кредитора.

Такий кредит варто брати лише тільки в тому випадку, коли в підприємства буде впевненість у тім, що до моменту повернення кредиту кредитний проект окупиться.

Ще одним, на мій погляд найбільш реальною умовою виходу СХПК ім. Карбишева з критичного стану міг би стати механізм, при якому земля одержала б реальну ринкову вартість і могла бути включена (у вартісному вираженні) до складу основних фондів.

Грошова оцінка землі перетворить її у виробничий капітал, що буде функціонувати в системі ринку землі. Це дасть наступні переваги:

а) кожен землевласник одержує можливість оформити під заставу землі банківський кредит (іпотека), що є необхідним для зміцнення матеріально-технічної бази і розширення виробництва. У країнах з ринковою економікою сільським товаровиробникам під заставу землі і нерухомості виділяють до 40% кредитних ресурсів;

б) утворяться умови для покупки-продажу землі;

в) капіталізація землі - за принципом зворотного зв'язку - буде благоприятствовать подальшому розвитку ринкових відносин.

Ринок землі повинний стати діючим механізмом добору ефективних форм господарювання й економічно найбільш сильних хазяїнів на землі.

Покупка-продаж землі повинен здійснюватися під контролем держави, через Земельний банк. Необхідно також установити порядок, при якому земля може бути продана тільки тим, хто її безпосередньо обробляє і здатний ефективно використовувати.

Дотепер не доведений до логічного завершення основний принцип реформування земельних відносин, що був проголошений у жовтні 1994р.: " Земля повинна належати тим, хто неї обробляє, мати власника і хазяїна".

Селяни стали власниками земельних паїв, однак отримані ними сертифікати не забезпечують реалізацію права володіння, користування і розпорядження приватною власністю на землю в повному обсязі. А без цього дарма сподіватися на залучення в агропромисловий комплекс серйозних інвестицій на технічне і технологічне переоснащення сільськогосподарського виробника.

Указ Президента України "Про негайні заходи по прискоренню реформування аграрного сектора економіки" створює вагомі умови для істотного прискорення ринкових перетворень у селі, завершення реформування суспільного сектора сільськогосподарського виробництва на підставі приватної власності.

Однак, визначених Указом норм недостатньо для істотної зміни в селі ситуації до кращого. Приватна власність і засновані на її фундаменті нові господарства не зароблять, якщо не будуть утворені ефективні механізми кредитного обслуговування села, спеціалізовані банківські інституції.

У посланні Президента України до Верховній Раді України, у розділі "Реформи в аграрному секторі", указуються наступні шляхи удосконалення економічних і фінансово-кредитних відносин у селі:

- впровадження іпотечного кредитування під заставу землі з реально діючим механізмом її вилучення у випадку неповернення кредитів;

- утворення Земельного (іпотечного) банку;

- створення механізму фінансових гарантій повернення кредитів сільськогосподарськими виробниками через спеціалізовані структури по оцінці платоспроможності і санації підприємств;

- забезпечення адресної підтримки окремих диверсифікованих галузей виробництва (наприклад, виробництво зерна) за рахунок цільових позик (насіння, техніка) під конкретну продукцію;

- упровадження механізму відповідальності власників і керівників підприємств, господарств за своєчасну виплату заробітної плати і дивідендів, а також за розрахунки з державою.

У цьому ж посланні відзначено, що Кабінет Міністрів зобов'язався внести протягом трьох місяців із дня опублікування послання на розгляд Верховній Раді зміни і доповнення до Земельного кодексу України, підготувати і подати на розгляд у встановленому порядку проекти законів "Про купівлю і продаж земельних ділянок", "Про земельний (іпотечному) банці" і т.д.

Однак, зазначені терміни вже минули, а необхідні законодавчі акти і зміни до них ще не прийняті. Але навіть якщо будуть прийняті, існує ще одна проблема, що вимагає розгляди, - проблема грошової оцінки землі.

Проведені дослідження формування ринкової ціни землі-товару дозволяють зробити важливий теоретичний висновок: ринкова ціна землі підвищується тоді, коли банківські відсотки знижуються, і навпаки, підвищення банківських відсотків приводить до зниження ринкової ціни землі. Саме останнє пояснює те, що ціна на землю в нашій державі, за даними опитування селян - нових землевласників, більш ніж у 10 - 40 разів нижче кадастрової.

Звернемося до існуючого реаліям. За даними вибіркового опитування селян, реальна ціна землі сільськогосподарського призначення складає 100 -300 грн. за 1 га, а не 3500 - 4000 грн., як це передбачено кадастром. Таке положення на ринку землі обумовлено загальноекономічною ситуацією в агропромисловому комплексі. Потенційними продавцями землі будуть в основному сільські жителі похилого віку, що не мають перспектив на майбутнє, не можуть самостійно обробляти свої паї і мають величезну потребу в грошах (оплата послуг, ліки і т.д.), а також соціально неблагополучні жителі села, що мають ще велику потребу в грошах. Вони продадуть землю за вищевказаними цінами. У Росії, наприклад, в окремих областях, де дозволений продаж землі, ціна 1 га еквівалентна 10 діл. СІЛА.

При таких цінах на землю, навіть якщо будуть упроваджені механізми купівлі-продажу й іпотеки землі, істотних кредитних надходжень сільськогосподарські виробники не одержать.

Висновки

Фінансовий аналіз є найважливішою функцією керування в умовах ринкової економіки. Сільськогосподарські підприємства, здійснюючи виробничу діяльність, вступають у взаємини з багатьма суб'єктами господарювання, і від того, наскільки реально дана оцінка фінансового стану підприємства залежить результат фінансово-виробничої діяльності підприємства.

СХПК ім. Карбишева розташовує значним ресурсним потенціалом: площа сільськогосподарських угідь протягом аналізованого періоду залишалася незмінної і складала 7188,6 га, у тому числі на зрошенні - 2105 га; досить високий рівень забезпеченості основними й оборотними фондами (у вартісному вираженні). Так, у 2000 році фондооснащеність була 183 тис. га, а фондоозброєність - 51,2 тис. га і навіть підвищилася на 5% у порівнянні з базисним 1998 роком (за рахунок зниження чисельності працівників на 27 чоловік); поголів'я тварин в умовних головах знизилося на 27,2% і склало -670,9 ум. гол.; енергетичні ресурси в звітному періоді знизилися на 4,8% і склали 7852 л. с Однак, результати від використання цих ресурсів невтішні: валова продукція в 2000 році складала лише тільки 39,1% від 1998 року, тобто 695,2 тис. грн., фондовіддача основних фондів знижується і росте фондоємкість. У 2000 році на 1 грн. виробництва валової продукції було витрачено 20 грн. основних фондів, балансовий збиток на кінець звітного періоду склав 1463,9 тис. грн.; рентабельність реалізованої сільськогосподарської продукції досягла рівня, рівного - 50,8%.

Такий стан виробничо-фінансової діяльності викликало необхідність провести всебічний і заглиблений аналіз руху і використання фінансової стійкості СХПК ім. Карбишева. На підставі проведеного аналізу можна зробити наступні висновки:

1. Сума авансованого капіталу на кінець 2000 року зменшилася на 290,1 тис. грн., в основному за рахунок зменшення основного капіталу підприємства на 129,2 тис. грн. і матеріальних оборотних коштів на 164,8 тис. грн. Результатом такої зміни є значне скорочення власного капіталу на 936,4 тис. грн., ріст кредиторської заборгованості і відсутність необхідних сільськогосподарському підприємству короткострокових кредитів і позик.

2. Відбувається зниження загальної ліквідності засобів підприємства, що підтверджують коефіцієнти ліквідності (див. дипломну роботу) відсутністю на кінець року найбільш ліквідних активів.

3. Тип фінансової стійкості (за загальноприйнятою методикою) нормальний, але в той же час всі ознаки показують на кризовий стан: висока кредиторська заборгованість (неплатежі в бюджет, заборгованість постачальникам, заборгованість по оплаті праці).

4. Знижується ефективність використання капіталу - -14,4% , а також сповільнюється оборотність активів.

5. На підставі моделі Альтмана були проведені розрахунки прогнозування банкрутства - імовірність банкрутства СХПК ім. Карбишева дуже висока і вона підвищилася на кінець 2000 року.

На підставі отриманих результатів аналізу фінансового стану необхідно провести ряд заходів щодо фінансової стабілізації в СХПК ім. Карбишева:

1. Провести реструктуризацію активів, усунути причини іммобілізації оборотних коштів.

2. Використання зворотного лізингу, для залучення додаткових позикових засобів.

3. Продаж низькорентабельних структурних підрозділів.

4. Погашення дебіторської заборгованості.

5. Розробити механізм залучення земельних ресурсів до складу основного капіталу для використання під заставу в іпотечному кредитуванні.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Родионова В.М., Федотова М.А. Финансовая устойчивость предприятия в условиях инфляции. -М: Перспектива, 1998. С.

2. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта. - М.: Финансы и статистика, 1998. С.78

3. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: ИНФРА-М, 1996.

4. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. -Центр экономики и маркетинга, 1997.

5. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. - М.: Изд-во"ДИС", 1998.

6. Мазурова И.И., Астапенко З.Н., Брылева Н.Д. Лекции по анализу финансово - хозяйственной деятельности предприятия. - СПбУЭФ, 1993

7. Анализ экономической деятельности клиентов банка: учебное пособие. Под ред. Проф. О.И. Лаврушина. - М: ИНФРА-М, 1996.

8. Анализ хозяйственной деятельности в промышленности: Учебник /Богдановская Л.А., Виногоров Г.Г., Мигун О.Ф. и др.; под общей редакцией В.И. Стражева. - 2-е изд., стереотип.-Мн.: Выш.шк., 1996. - 363 с.

9. Баканов М.И. Анализ хозяйственной деятельности в торговле. - М.: Экономика, 1990. - 352 с.

10. Баканов М.И., Шеремет А.Д.Теория экономического анализа: Учебник. -4-е изд. - М.: Финансы и статистика, 1997. - 416 с.

11. Бороненкова С.А., Маслова Л.И., Крылов СИ. Финансовый анализ предприятий. - Екатеринбург: Изд - во Урал. гос. Университета, 1997. -200с.

12. Зудилин А.П. Анализ хозяйственной деятельности предприятия развитых капиталистических стран. - Екатеринбург: Каменный пояс, 1992. - 224 с.

13. Инновационный менеджмент /Под ред. П.Н. Завлина, А.К. Казанцева, Л.Э. Миндели. - 2-е изд., перераб. и доп. - М.: ИСН, 1998. - 568 с.

14. Ковалев В.В., Патров В.В. Как читать баланс. - 3-е изд., перераб. и доп. М.: Финансы и статистика, 1998. - 448 с.

15. Любушин Н.П., Рябинин Л.А. Оценка эффективности сдвигов в технологической структуре экономики //Малый и средний бизнес: тезисы международной конференции (Н.Новгород, 8-9 апр. 1996 г.).-Н.Новгород: ННГУ. - С. 25-27.

16. Любушин Н.П. Теория экономического анализа: Курс лекций. -Н.Новгород: НКИ, 1998. - 81 с.

17. Макконел К.Р., Брю С. Л. Экономика: принципы, проблемы и политика. В 2т.: Пер. с англ.. Т. Ш. - М.: Республика, 1992. - 399 с.

18. Русак Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования. -Мн.: Выш. Шк., 1997. - 309 с.

19. Савицкая Г.В. Анализ хозяйственной деятельности предприятий. - Мн.: ИП Экоперспектива, 1997. - 498 с.

20. Финансовый менеджмент /Под ред. Е.С. Стояновой. - М.: Изд-во "Перспектива", 1996.-405 с.

21. Хелферт Э. Техника финансового анализа: Пер. с англ. /Под ред. Л.П. Белых. - М.: Аудит, ЮНИТИ, 1996. - 633 с.

22. Баканов М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика, 1996.

23. Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие. - М.: Финансы и статистика, 1997. - 480 с.

24. Агенство по вопросам предупреждения банкротства предприятий. Методика интегральной оценки инвестиционной привлекательности предприятий и организаций //Украинская ивестиционная газета. 1998. - № 3.

25. Закон Украины "О банкротстве" // Голос Украины. - 1992.

26. Закон Украины "О возобновлении плежеспособности должника или признание его банкротом" // Голос Украины. - 1999. - 30 липня.

27. Бланк И.А. Основы финансового менеджмента: В 2-х т. - К.: Ника -Центр, 1999.-512 с.

28. Бригхем Е.Ф. Основы финансового менеджмента: Учебник.: Пер. с англ. - К.: Молодь, 1997. - 1000 с.

29. Ван Хори Дж. К. Основы управления финансами: Учебник: Пер. с агл.. -М.: Финансы и статистика, 1996. - 800 с.

30. Витлинский В.В., Пернаровский О.В., Баранова А.В. Оценка кредитоспособности заимодавца и риска банка //Финансы Украины. -1999.-№12.

31. Глазунов В.Н. Анализ финансового состояния предприятий// Финансы. -1999. - №.2.

32. Голов С, Пархоменко В. Новый план счетов: построение и применение //Бухгалтер, учет и аудит. - 2000. - № 1.

33. Жежера М. Сравнительная характеристика методики проведения анализа финансового состояния предприятий Украины и за границей //Экономика, финансы, право. - 1999. - № 5.

34. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 1998. -512с.

35. Колесников В.П., Кроливецкая Л.П. Банковское дело. - М.: Финансы и статистика, 1995. - 476 с.

36. Крейнина М.Н. Финансовое состояние предприятий: Методы оценки. -М.: ДИС, 1998.-224 с.

37. Лігоненко Л., Ковальчук Г. Оцінка платоспроможності підприємства: Методичні підходи // Економіка, фінанси, право. - 1998. - № 9.

38. Литвин М.И. О критериях платежеспособности предприятия // Финансы. -1993.-№ 10.

39. Литвин М.И. Применение матричных балансов для оценки финансового состояния предприятия // Финансы. 1995. - № 3.

40. Миддлтон Д. Бухгалтерский учет и принятие финансовых решений: Учебник: Пер. с англ. - М.: Аудит. ЮНИТИ, 1997. - 408 с.

41. Нікбахт Е., Гропеллі А. Финансі: Пер. с англ. -К.: Основи, 1993. -384 с.

42. Николаева С.А. Особенности учета затрат в условиях рынка: система "директ - костинг" - М.: Финансы и статистика, 1993. - 128 с.

43. Патров В.В., Ковалев В.В. Как читать баланс. - М.: Финансы и статистика, 1994. - 254 с.

44. Операції комерційних банків / Р. Коцовська та ін. - Львів: Центр "Європа", 1997.-228 с

45. Хелферт Э. Техника финансового анализа: Пер. с англ. - М.: Аудит. ЮНИТИ, 1996.-664 с.

46. Фінансова діяльність підприємств / О.М. Бандурка та ін. - К.: Либідь, 1998.-312 с.

47. Рабочая тетрадь: Национальные стандарты бухгалтерского учета // Национальный центр экономического образования. - К., 1999.

Похожие работы

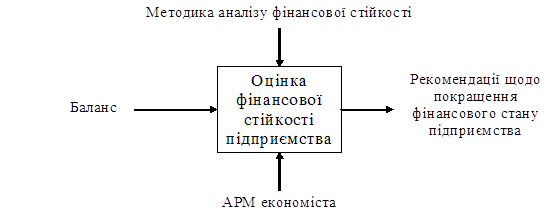

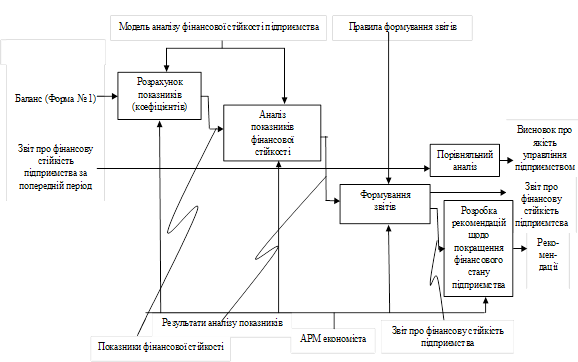

... і ним кошти використовуються так, що грошові надходження від його діяльності, насамперед прибуток, є достатніми для погашення кредиторської заборгованості та здійснення податкових та інших обов'язкових платежів. Отже, оцінка фінансової стійкості підприємства є однією з найважливіших складових оцінки фінансового стану підприємства. У наступному розділі цієї роботи мі проведемо фінансовий аналіз ...

... інформації системи аналізу фінансової стійкості є інформаційна база даних програми «1С:Підприємство». База даних розміщена на головному сервері. Тип бази даних — dBASE IV. Інформаційна система для аналізу фінансової стійкості підприємства працює під керівництвом операційної системи Windows 9x/Me/2000/XP з мінімальною системною конфігурацією Pentium I 133/32Mb RAM. Всі розрахунки виконуються на ...

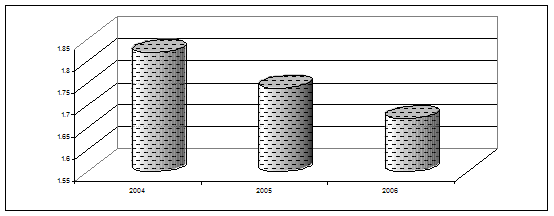

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

... фондів менше на 458,4 ніж у 2007 р. наявність на кінець 2008 р. становить більше на 80,7 ніж у 2007 р. Таблиця 11. Аналіз стану основних засобів підприємства Показники Базовий рік Звітний рік Темп приросту,% 1. Коефіцієнт спрацювання 0,56 0,58 4 2. Коефіцієнт придатності 0,44 0,42 -5 3. Коефіцієнт оновлення 0,7 0,15 -79 4. Коефіцієнт вибуття 0,22 0,07 -68 5. Коефіцієнт ...

0 комментариев