Навигация

Планирование (прогноз), финансовый план

3.3 Планирование (прогноз), финансовый план

Планирование лизинговых платежей

В какой форме планируется выплата лизинговых платежей (денежная, компенсационная или смешанная)?

Какова периодичность (ежегодная, полугодовая, квартальная или ежемесячная)? Способ уплаты (равные доли, увеличивающиеся размеры или уменьшающиеся). Наличие авансовых платежей.

График лизинговых платежей.

Способ начисления (периодическое возмещение, авансом, с отсрочкой, с учетом стоимости выкупаемого имущества).

Планируется ли выкуп имущества?

Прогноз объема продаж

Первые шесть месяцев идет разбивка по месяцам, следующие 1,5 года по кварталам далее по годам.

Таблица 9

Прогноз объема продаж

| № п/п | Товарная позиция (продукция, услуга) | Цена без НДС | Объем реализации за (указать период) в натур, ед. измерения | Стоимость реализованной продукции в тыс. руб. за (указать период) |

| ИТОГО: |

Таблица, отражающая чистый объем реализации (без НДС) в соответствии с представленным бизнес-планом

Таблица 10

Чистый объем реализации

| Показатель | Периоды | |||

| 1 | 2 | 3 | 4 | |

| Чистый объем реализации, всего | ||||

| в т.ч. с использованием оборудования по лизингу | ||||

Финансовый план (финансовая стратегия):

Цель финансового плана - определить эффективность предлагаемого бизнеса. Поэтому задачей раздела является общая экономическая оценка всего проекта с точки зрения окупаемости затрат, рентабельности и финансовой устойчивости предприятия. Для инвестора этот раздел представляет наибольший интерес, так как позволяет оценить степень привлекательности проекта по сравнению с иными способами вложения денежных средств. В полном виде раздел включает следующие финансовые документы:

♦ отчёт о прибылях и убытках;

♦ баланс денежных расходов и поступлений;

♦ прогноз на баланс активов и пассивов (для предприятия);

♦ анализ безубыточности;

♦ стратегию финансирования.

Для принятия решения по предпринимательскому проекту необходимо определить инвестиции и производственные издержки, учитывая, что прибыльность проекта будет зависеть от их размеров, структуры и графика осуществления. Инвестиции и основные элементы производственных издержек, определённые в предыдущих разделах плана, сводятся в финансовом плане, с тем чтобы рассчитать общие инвестиционные затраты и определить финансовую и экономическую рентабельность проекта. При этом разрабатывается график осуществления суммы инвестиций и производственных издержек. Планирование инвестиций и производственных издержек осуществляют на годичной основе с учётом результатов анализа движения наличности.

Общая сумма инвестиционных затрат на осуществление предпринимательского проекта включает издержки на формирование основного капитала (инвестиций), оборотного капитала и производственных издержек. Основной капитал представляет собой средства, необходимые для строительства и оснащения оборудованием инвестируемого проекта. Оборотный капитал – средства, необходимые для функционирования проекта.

Основной капитал складывается из первоначальных инвестиций и капитальных затрат на подготовку производства. Сумма первоначальных инвестиций и капитальных затрат включает позиции:

а) земельный участок (его стоимость);

б) подготовку и освоение земельного участка и площадки предприятия;

в) сооружения и объекты гражданского строительства;

г) основной акционерный капитал;

д) машины, оборудование, вспомогательное оборудование;

е) некоторые приобретённые части основного капитала, такие как права на промышленную собственность.

Дополнительно предпринимательский проект влечёт за собой затраты на стадии, предшествующей производству, образующиеся в ходе приобретения или формирования основного капитала. Эти затраты складываются из статей:

· предварительные расходы, возникающие во время регистрации и образования

компании и расходы на эмиссию ценных бумаг;

· расходы на предварительные исследования, в том числе инженерные;

· расходы на пусконаладочные работы и сдачу объекта в эксплуатацию.

1.Счета дебиторов определяются торгово-кредитной политикой компании:

Сумма Сроки кредита (помесячно) Общий

![]() дебиторской = ´ ежегодный

дебиторской = ´ ежегодный

задолженности 12 месяцев объём продаж

2. Товарно-материальные ценности. На потребность в оборотном капитале значительное влияние оказывают объём капитальных средств, находящихся без движения в форме товарно–материальных ценностей. Необходимо стремиться к максимальному сокращению их объёма. [8]

Производственные материалы. При исчислении запасов производственных материалов обращают внимание на источники и способы их доставки. При этом создают минимально необходимые запасы производственных материалов, т.к. часто они требуют особых способов хранения. Если материалы импортируются, а условия импорта не стабильны, то образуют товарно-материальные запасы в объёме шестимесячной потребности. На объём товарно-материальных запасов ценностей влияют надёжность сезонных поставок, число поставщиков, возможность замены одних поставок другими и предполагаемые изменения цен.

Незавершенная продукция. Анализ процесса производства и степени отработки материалов дают возможность оценить объём незавершенного производства. Стоимость незавершенной продукции исчисляется на основе её заводской себестоимости.

Готовые изделия. Запасы готовых изделий зависят от характера изделий и особенности их сбыта. Их стоимость исчисляется на основе заводской себестоимости.

3. Наличность на руках и банковские счета. Оборотный капитал может возрасти за счёт начисляемых процентов. На непредвиденные расходы в кассе имеют некоторую наличность (5%) за счёт выделения из оборотного капитала в качестве резерва.

4. Счета кредиторов. Сырьё, вспомогательные материалы, товарно-материальные ценности, вспомогательные средства приобретают в кредит, предоставляемый на определённое время. Начисленные налоги также уплачиваются по истечение определённого срока и представляют собой ещё один источник средств, аналогичный счетам, подлежащим оплате. Кредитуемые платежи сокращают объём необходимого чистого оборотного капитала. При исчислении потребности в оборотном капитале определяют минимальное число дней, обеспеченных текущими активами и пассивами. Потребность в оборотном капитале возрастает по мере постепенного выхода проекта на полную мощность. Поэтому подготавливают данные о заводской себестоимости и производственных издержках для периодов пуско-наладки и выхода производства на полную мощность.

Оборотный капитал – это финансовые средства для эксплуатации объекта в соответствии с его производственной программой. Иначе, оборотный капитал представляет собой текущие оборотные средства за вычетом краткосрочных обязательств, т.е. счета дебиторов, товарно-материальные ценности (сырьё, вспомогательные материалы, запасные части, мелкий инструмент), незавершенную и готовую продукцию и наличные средства. Краткосрочные обязательства складываются из подлежащих к оплате счетов (кредиторов), на которые проценты не начисляются.

Следующим шагом является определение коэффициента оборачиваемости составных частей текущих активов и пассивов, который может быть найден в результате деления 360 дней на количество дней минимального обеспечения. Данные об издержках по каждой статье текущих активов и пассивов делятся на соответствующие коэффициенты оборачиваемости и вносятся в таблицу «Расчёт потребности в оборотном капитале». Исходя из сумм расходов на подготовку производства, фиксированных инвестиций и расчётов чистого оборотного капитала исчисляют общую потребность в финансовых ресурсах. Для реализации предпринимательского проекта в бизнес-плане в зависимости от конкретных условий могут быть предусмотрены различные источники финансирования: собственные средства (уставной капитал, прибыль от основной деятельности и внереализованных операций, амортизационные отчисления, резервный фонд, резерв предстоящих платежей и расходов), привлечённые средства (кредиты краткосрочные, государственные, долевое участие, в производстве прямые инвестиции, совместные предприятия или производство, в капитале, эмиссия ценных бумаг); иные формы (лизинг, внебюджетные формы, государственные субсидии, местные бюджеты).

Для финансирования расчётов используются специальные ведомости:

· таблицы движения наличности;

· ведомости чистого дохода;

· проектный баланс.

Чистая текущая стоимость (ЧТС) определяется по каждому году периода функционирования проекта путём дисконтирования разности всех оттоков и притоков средств к какому-либо моменту времени (началу осуществления процента при фиксированной, заранее определённой норме процента). Значения ЧТС, полученные по каждому году, суммируются.

Коэффициент дисконтирования (или минимальный коэффициент окупаемости) должен быть равен либо фактической величине ставки процента по долгосрочным займам на рынке капиталов, либо ставке процентов, выплачиваемой заёмщиком. Он всегда меньше единицы, в противном случае деньги сегодня стоили бы меньше, чем деньги завтра. Определяется коэффициент дисконтирования по формуле К = 1 / (1 + r)t , где r – норма прибыли (ставка дисконта), которую инвесторы хотят получить за согласие отсрочить поступления на будущие периоды; t – номер расчётного периода.

При ЧТС>0 рентабельность инвестиций превышает минимальный коэффициент дисконтирования. При ЧТС=0 рентабельность проекта равна минимальной норме. Проект, ЧТС для которого имеет положительное или нулевое значение, считают приемлемым. При ЧТС<0 рентабельность проекта ниже минимальной нормы, от данного проекта следует отказаться.

Внутренняя норма окупаемости (ВНО) представляет собой коэффициент дисконтирования, при котором денежные потоки равны текущей величине оттоков наличностей, или же коэффициент, при котором текущая величина поступлений по проекту равна текущей сумме инвестиций, а величина чистой текущей стоимости равна нулю. Коэффициент ВНО показывает рентабельность проекта.

Период окупаемости и простая норма прибыли

Период окупаемости – это срок, необходимый для возмещения исходных инвестиций за счёт доходов от проекта, под которыми подразумевается сумма чистой прибыли. Под сроком окупаемости понимается продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций: n

И = åЧПН /(1+r)t ,

t=0

где И – суммарные инвестиции в предпринимательский проект; ЧПН – чистый поток наличностей по каждому году; n – срок окупаемости (месяц, квартал); t=0 – момент окончания инвестиций; t – годы реализации предпринимательского проекта. Проектное предложение может быть принято, если период окупаемости меньше или равен приемлемому периоду времени, определяемому на основе прошлого опыта осуществления аналогичных проектов или принятых нормативов.

Простая норма прибыли определяется как отношение прибыли за обычный полный год эксплуатации к инвестиционным затратам.

Индекс доходности (ИД) – это отношение суммы приведённых эффектов (ЧТС) к величине инвестиций (И). Если ЧТС положительная, то и ИД > 1, и наоборот. Если ИД < 1, то проект эффективен.

Анализ безубыточности – определение точки безубыточности (Х), т.е. минимального объёма выпускаемой продукции, при которой доход от продажи равен издержкам производства. Точка безубыточности может быть выражена в виде определённого уровня использования производственных мощностей предприятия, при котором доходы от продаж и издержки производства равны, что можно представить в виде равенства произведения цены продажи (Ц) единицы продукции на количество проданных единиц (х) и суммы постоянных издержек на весь объём производства (Ипос) плюс удельные переменные расходы (Ипер), умноженные на количество проданных единиц продукции (Х), т.е. Ц ´Х = Ипос + Ипер ´ Х. Точка безубыточности предпринимательского проекта определяется как отношение постоянных издержек производства (Ипос) к разнице между ценой (Ц) и переменной составляющей себестоимости единицы продукции (Ипер): Х = Ипос / (Ц – Ипер). Максимальная сумма постоянных издержек из этого выражения: Ипос = Х (Ц – Ипер). Можно рассчитать и минимальную цену реализации продукции исходя из заданного объёма продаж, суммы постоянных и удельных переменных издержек производства:

Ц = Ипер + (Ипос / Х)

К постоянным затратам относятся накладные расходы, кредиты, начисляемые на них проценты, амортизационные отчисления по основному оборудованию. К переменным – все прямые затраты материалов, сырья, комплектующих изделий, электроэнергии, тепла, заработной платы основного производственного персонала и др.

При отборе предпринимательских проектов с использованием перечня критериев сначала устанавливают критерии, вытекающие из целей, стратегии и задач проекта, его ориентации и долгосрочных планов. Затем по каждому критерию даётся оценка проектов. Результаты анализа формализуются с помощью бальной оценки. Для этого определяют наиболее важные факторы, каждому критерию присваиваются весы в зависимости от степени влияния их на результаты проектов. Качественным оценкам по каждому критерию экспертами придаются количественные значения. Общая оценка получается путём перемножения весов рангов на вероятность достижения этих рангов и получения вероятного веса критерия, который затем умножается на вес критерия. Полученные данные по каждому критерию суммируются.

Раздел отвечает на самый важный вопрос для кредитора: как фирма планирует отвечать по своим обязательствам.

Прежде чем составить бизнес-план, намечают ряд потенциальных инвесторов, выясняют, каким методикам они доверяют или к каким привыкли, какие разделы в бизнес-плане являются для них принципиально важными.

Структура плана маркетинга фирмы зависит от конкретных целей его составления. Разделы плана включают коммерческие, производственные, организационные и финансовые аспекты будущей деятельности. Их обоснование должно убедить будущих партнеров по бизнесу в реалистичности, компетентности и продуманности шагов в развитии фирмы.

Анализ финансовой устойчивости проекта лизингополучателя:Анализ финансовой устойчивости, или анализ чувствительности бизнес-плана инвестиционного проекта, реализуемого на основе финансового лизинга, решает задачу: оценки и проверки результатов (показателей эффективности) бизнес-плана в условиях более неблагоприятных, чем те исходные данные, которые использовались при разработке проекта

С одной стороны, любой план маркетинга — это всегда субъективный подход и прогнозные ожидания предприятия-лизингополучателя.

С другой стороны, плана маркетинга — это своеобразная аргументация, призванная убедить лизинговую компанию-лизингодателя в реализуемости, надежности и эффективности конкретной лизинговой операции.

Для проведения анализа чувствительности лизингового проекта необходимо:

•определить перечень негативных факторов, которые могут проявиться при реализации конкретного бизнес-плана.

•выбрать границы варьирования или проявления негативных факторов, то есть — от «самого неблагоприятного» до «наиболее вероятного» значения

Самый неблагоприятный вариант, когда происходит воздействие неблагоприятных факторов одновременно.

Однако, как показала практика, одновременное проявление факторов крайне редко.

Поэтому анализ чувствительности проекта осуществляется по схеме:

Наиболее характерные негативные факторы с учетом российской специфики для бизнес-плана проекта, реализуемого на основе финансового лизинга:

• уровень инфляции («инфляция»); инфляцию можно задать и спрогнозировать для наиболее характерных или значимых элементов себестоимости продукции (фонд оплаты труда, материальным ресурсам и т.п.);

• снижение объема реализации у лизингополучателя из-за неблагоприятной рыночной конъюнктуры («конъюнктура»);

• снижение объема реализации у лизингополучателя из-за неплатежей («дебиторская задолженность»).

Выводы

1.Структура затрат включает в себя основные статьи затрат, которые включают в себя фонд оплаты труда, начисления на фонд оплаты труда, материальные затраты, ремонт и техническое обслуживание оборудования, амортизационные отчисления (собственного оборудования на балансе предприятия), лизинговые платежи, страхование оборудования по лизингу, налоги и другие платежи, отнесённые на себестоимость.

Наглядное отражение затрат позволяет более четко рассчитать и оценить свои финансовые возможности.

2. В рыночных условиях этот раздел особенно важен, и от глубины его проработки в значительной степени зависит доверие потенциальных инвесторов, кредиторов и партнеров по бизнесу.

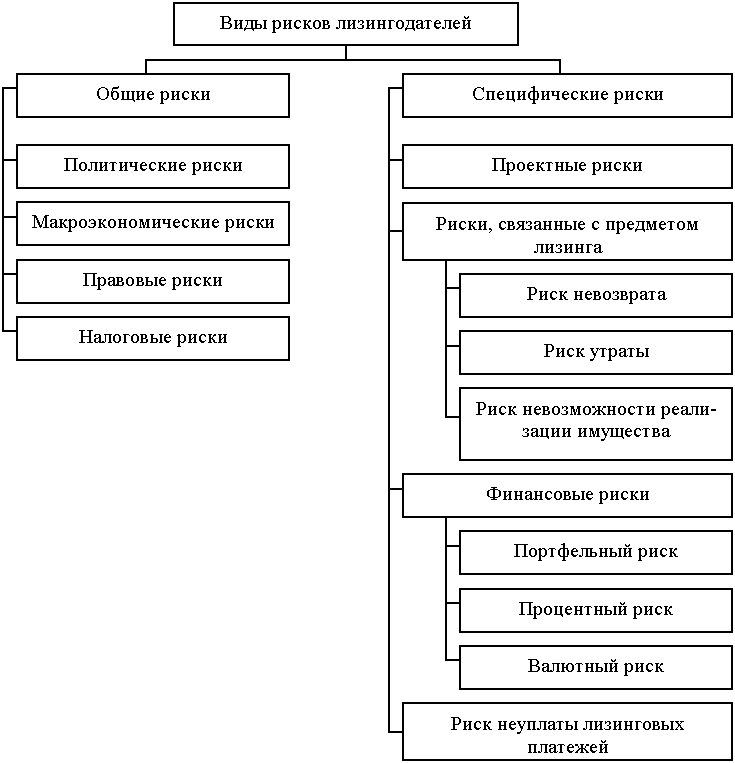

Раздел содержит анализ рисков и альтернативные пути снижения степени риска при достижении поставленной цели. Обычно в качестве основных рисков по проекту выделяют риски, связанные с неожиданной реакцией конкурентов, изменениями во внешней среде, резким изменением рыночной конъюнктуры, отсутствием согласия и профессионализма в управленческой команде.

Для российского предпринимательства особенностью являются нетипичные для западной инвестиционной деятельности риски: нецелевое расходование кредита, несоблюдение запланированного проектного бюджета, отсутствие гарантированных источников финансирования программы в целом, срыв графика разработки продукции (услуг), нестабильное положение основных поставщиков. Анализ этих рисков и заблаговременная разработка альтернативных вариантов реализации проекта оптимизируют конечный результат и прибавляют значимость бизнес-плану.

При анализе рисков проекта рассматриваемая основная доля рисков приходится на начальную его стадию, что связано с возможностью срыва порядка привлечения инвестиционных средств, закупкой или получением оборудования в лизинг, затягиванием начала или вообще не реализацией проекта. Значительно выше те потери, которые понесут участники проекта в связи с ранее осуществлёнными моральными и финансовыми затратами (экспериментальные работы, опытное производство, анализ рынка и др.). Рассматриваются и анализируются основные виды рисков по стадиям проекта.

Похожие работы

... маркетинга в банках состоит в том, что он постоянно ориентирован на определение степени возможного риска при предоставлении ссуд предприятиям, организациям, кооперативам и населению. В рамках маркетинга в банках в полной мере должны реализовываться следующие общие принципы: 1. Направленность действий всех банковских работников на достижение конкретных рыночных целей. 2. Комплексность процесса ...

... регулирования, оценки состояния экономики страны, - прогнозирования возможной экономической, фискальной и монетарной политики, - расчетов валового внутреннего продукта и др. Статистика: Развитие международных финансовых отношений и международных сопоставлений потребовало унификации методов составления платежных балансов в различных странах и согласования их с системой национальных счетов. ...

... методические рекомендации. Рекомендации для практической деятельности: Предложенные в дипломной работе рекомендации даются исходя из представленных в работе относительно новых для России методов управления рисками в лизинговых операциях. При изучении кредитной структуры и источников возврата кредита необходимо рассматривать как кредит лизинговой фирме, так и лизинг арендатору. Основной целью ...

... , которые и определяют эволюцию рынка и маркетинга. [3, с.267] 3.2 Стратегии управления маркетинговой деятельностью Сбор информации, анализ и прогноз каждого из элементов системы маркетинга в банке, выявление его конкурентных преимуществ должны найти своё отражение в стратегии управления маркетинговой деятельностью. Стратегия показывает, как достигнуть поставленных целей; она определяет, где ...

0 комментариев