Навигация

3.3. Налоговые правонарушения.

Налоговое правонарушение - противоправное, виновное деяние, в виде умышленного либо не умышленного действия или бездействия субъекта налоговых правоотношений, нарушающее права и интересы участников данного вида общественных отношений, за которое законодательством установлена определённая ответственность финансового, административного либо уголовного характера. Противоправность налогового правонарушения заключается в несоблюдении правовой формы данного деяния, виновность состоит в совершении данного нарушения умышленно или по неосторожности.

Такое определение налогового правонарушения можно выделить из многих работ по данной теме, причём, во многих работах достаточно подробно описаны и виды ответственности, и права участников налоговых правоотношений, но не достаточно раскрыты сами субъекты данной сферы общественных отношений.

Причины возникновения налоговых правонарушений в России, на мой взгляд всегда были одни и те же, а если и менялись, то незначительно. Все эти причины можно разделить на три условных категории:

правовые;

экономические;

моральные.

Экономические причины обусловлены действием довольно высоких налоговых ставок и невозможностью некоторых налогоплательщиков своевременно и полно платить налоги. Причина в том, что, по моему мнению, законодатель, вводя такие высокие налоговые ставки, не учитывает сложившуюся в стране экономическую ситуацию, законодатель, видимо, рассчитывает на предприятия, занимающиеся торгово-закупочной деятельностью и имеющие постоянный и достаточно высокий доход. Да, такие предприятия могут своевременно и полно платить налоги, но ведь есть и другие предприятия, предприятия - производители, зачастую использующие устаревшее оборудование, не имеющие оборотных средств и не могущие реализовать свою продукцию из-за её неконкурентноспособности. Следствием этого становится неплатёжеспособность предприятия и невозможность оплаты им налоговых платежей.

Моральными причинами являются, по моему мнению, низкая правовая культура, неприязненное отношение к имеющейся налоговой системе и, не в последнюю очередь, корысть налогоплательщиков. Низкая правовая культура обусловлена историческим фактором - существование института налогового права, в более не менее цивилизованном виде, насчитывает в Украине не многим более ста лет. За это время не смогла сформироваться в стране культура, подобная налоговой культуре западноевропейских государств, где история сбора налогов насчитывает много веков. Ведь это на фоне борьбы с единоличной властью монарха на ввод и сбор налогов, в странах западной Европы сформировался институт парламента.

Неприязненное отношение к имеющейся налоговой системе основывается на предыдущих причинах, налогоплательщик не может уважать систему, которая не уважает его, как налогоплательщика, не учитывает его возможность оплаты налогов.

Корысть, умысел при уклонении от уплаты налогов играют не последнюю роль в причинах существования налоговых правонарушений. Однако, не все правонарушения подобного характера имеют личную мотивацию.

Руководители, могут использовать сокрытые от налогообложения средства на развитие своего предприятия. И у них существует заинтересованность иного рода, выражающаяся в стремлении улучшить финансовое состояние своего предприятия.

Как видно из вышеописанного, на возникновение налоговых правонарушений влияют причины не только субъективного, но и объективного характера, что следует учитывать в сложившейся в стране экономической обстановке.

3.4. Ответственность за совершение налогового правонарушения.

Законодательство устанавливает, что в случае, предусмотренном НК, ответственность за совершение налоговых правонарушений несут организации и физические лица. При этом физическое лицо, может быть привлечено к налоговой ответственности лишь с шестнадцатилетнего возраста. Касательно выводов налоговых органов о привлечении к ответственности лиц, виновных в совершении налоговых правонарушений, надлежит отметить следующие моменты:

В отношении правонарушений, выявленных по результатам выездной налоговой проверки, выводы и решения налоговых (таможенных) органов могут считаться окончательными только при согласии привлекаемого к ответственности лица с выводами проверяющих и его желании добровольно уплатить сумму штрафных санкций. В противном случае проводящие проверку органы обязаны обратиться в суд.

Нарушения налогового законодательства, совершаемые банками, «не в качестве самостоятельных налогоплательщиков или налоговых агентов, а в качестве своего рода «агентов правительства», через которые производятся платежи в бюджет или внебюджетные фонды…выделены в специальную категорию нарушений и выведены в отдельную главу».

3.5. Формы вины при совершении налогового правонарушения.

Согласно Российскому законодательству виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности.

Таким образом, законодательно установлены две формы вины, то есть и ответственность за одно и то же правонарушение.

Налоговое правонарушение признается совершенным умышленно, если лицо, его совершившее, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия).

Налоговое правонарушение признается совершенным по неосторожности, если лицо, его совершившее, не осознавало противоправного характера своих действий (бездействия) либо вредный характер этих действий (бездействия), хотя должно было и могло это осознавать.

Необходимо учитывать, что организация не может действовать самостоятельно, поэтому вина организации в совершении налогового правонарушения определяется в зависимости от вины её должностных лиц либо её представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения.

Если должностное лицо организации намеренно исказило налоговую отчетность, то данные действия будут рассматриваться как умышленная фальсификация документов, совершенная их должностным лицом.

Мерой ответственности за совершение налогового правонарушения является налоговая санкция. Налоговые санкции устанавливаются и применяются в виде денежных взысканий (штрафов) в размерах, предусмотренных соответствующими статьями НК. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза по сравнению с размером, установленным за совершение данного налогового правонарушения. При наличии обстоятельства, отягощающего вину налогоплательщика, размер штрафа увеличивается на 100%. При совершении одним лицом двух и более налоговых правонарушений налоговые санкции взыскиваются за каждое правонарушение в отдельности без поглощения менее строгой санкции более строгой.

Сумма штрафа, присужденного налогоплательщику за повлекшее задолженность нарушение законодательства, подлежит перечислению с его счетов только после перечисления в полном объеме этой суммы задолженности и соответствующих пеней, в очередности, установленной гражданским законодательством Украины. Налоговые санкции взыскиваются с налогоплательщиков только в судебном порядке.

Заключение.

В результате проделанной работы можно сделать следующие выводы и предположения.

В работе определен бюджет и структура бюджетного процесса. Основные задачи рассмотрения роли местного бюджета в социально-экономическом развитии региона заключается в следующем. Сформулировать роль, которая отражается в расходной части местного бюджета, выявить проблемы в финансировании социально-экономических программ.

В данной работе уделено внимание налоговому контролю и налоговым правонарушениям. Налоговый контроль осуществляется в трех формах: предварительного, текущего и последующего, используя при этом такие методы как наблюдение, обследование, анализ и проверки, которые подразделяются на камеральные и документальные. Последние являются специфическим методом налогового контроля, который сочетает в себе все методы.

Важнейшим фактором повышения эффективности контрольной работы налоговой инспекции является совершенствование действующих процедур налогового контроля:

системы отбора налогоплательщиков для проведения документальных проверок;

форм, приемов и методов налоговых проверок ;

использование системы оценки работы налоговых инспекторов.

Совершенствование каждого из этих элементов позволит улучшить организацию налогового контроля.

Наличие эффективной системы отбора налогоплательщиков позволит выбрать наиболее оптимальное направление использования кадровых и материальных ресурсов налоговой инспекции.

Совершенствование форм и методов налогового контроля должно происходить по следующим направлениям:

увеличение количества совместных проверок с органами ФСНП;

повторные проверки предприятий, допустивших сокрытие налогов в крупных размерах;

проведение рейдов в вечернее и ночное время;

проведение перекрестных проверок;

использование косвенных методов исчисления налогооблагаемой базы при наличии законодательных норм.

Работа с кадрами также является необходимой частью совершенствования форм и методов налогового контроля. Перспективным здесь выглядит переход на балльную оценку работы налоговых инспекторов.

Естественно, данный перечень путей совершенствования не является исчерпывающим. Необходимо искать дальнейшие направления улучшения контрольной работы налоговой инспекции, при этом мобилизуя усилия на выше упомянутых направлениях.

Список литературы

Альвианская Н.В. Местные бюджты в условиях бюджетной реформы// Финансы. – 1995.-№2-С.15-16

Беспамятных Н.Н О бюджетных взаимоотношениях в регионе // Финансы. – 1994-№8-С.23-25

Глазьев С.Ю. Ожидаемые направления экономической политики и социального поведения// Социология и власть. – 1997.-№2 – С.25-35

Общая теория финансов: Учебник /Л.А. Дробозина, Ю.Н. Констонтинова, Л.П. Окунева и др.; Под ред Л.А. Дробозиной. – М.: Банки и биржи, ЮНИТК, 1998.

Бабич А.М., Павлова Л.Н./ государственные и муниципальные финансы: Учебник. М:Финансы, 1999

Алпатов Ю.Ф. Повышение эффективности контрольной работы -важная задача налоговых органов. // Налоговый вестник.-1997.-№ 1.-с.3-8.

Брысина Г.П. Из практики контроля за исполнением налогового законодательства. // Налоговый вестник.-1998.-№ 2.-с.60-61.

Макарьева В.И. Сущность камеральных и документальных проверок. // Налоговый вестник.-1997.-№ 11.- с.53-58.

Щербинин А.Т. Совершенствовать налоговый контроль. //Финансы. - 1995. - № 9. - с.17-21.

10. Пепеляев С.Г. «Основы налогового права», М. 1995 г.

11. Петрова Г.В. «Ответственность за нарушение налогового законодательства», М. 1995 г.

12. Кучеров И.И. «Налоговые преступления», М. 1997 г.

Приложение.

Условие:

Подакцизный товар ввезен на таможенную территорию Украины с целью дальнейшей перепродажи. 1 доллар США = 5,5 грн.

Определить:

- сумму акцизного сбора;

- сумму НДС, уплаченного на таможне;

- цену реализации товара;

- сумму НДС, перечисленного торговым предприятием в бюджет.

Исходные данные:

Фактурная стоимость – 3450 дол.

Транспортные расходы – 590 дол.

Таможенный сбор - 0,3 %

Таможенная пошлина – 0,055 %

Акцизный сбор – 15 %

Издержки торговли – 2200 грн.

Прибыль – 4300 грн.

Решение:

Стоимость товара – (3450 + 590) * 5,5 = 22220 грн.

Таможенный сбор – 22220 * 0,003 = 66,66 грн.

Таможенная пошлина – 22220 * 0,00055 = 12,22 грн.

АС = ставка АС% (ст. тов. + ∑ТС + ∑ТП )=0,15 * (22220 + 66,66 + +12,22)= = 3344,83 грн.

НДС1 = ( Ст.тов + Тп + Тс +АС ) * 0,2 =(22220 + 66,66 + 12,22 + 3344,83) * *0,2 = 5128,74 грн.

Цена реал = (Ст.тов + Тп + Тс +АС + НДС1 + изд. торг. + прибыль)= =(22220+12,22+66,66+3344,83+5128,74+2200 +4300)=37272,45 грн.

НДС реал. = Цена реал * 0,2=37272,45 * 0,2 = 7454,49 грн.

НДС2 в = НДС реал. - НДС1 = 7454,49 – 5128,74 = 2325,75 грн.

Похожие работы

... контрольной работы налоговых органов является совершенствование действующих процедур контрольных проверок. Необходимыми признаками любой действенной системы налогового контроля являются: -наличие эффективной системы отбора налогоплательщиков для проведения выездных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов ...

... наличие истребуемых документов у организации, которой направлен запрос налогового органа. 3. Изменение роли налоговых проверок в системе налогового контроля Важным направлением развития налоговой системы в Российской Федерации в последние годы является совершенствование налогового администрирования, а в частности – повышение эффективности контрольной работы налоговых органов. Минфин России ...

... уровней отдельных показателей, содержащихся в отчетности, с предельными значениями этих показателей для соответствующей отрасли. Очевидно, что основной путь совершенствования системы налогового контроля – переход к информационным технологиям, позволяющим полностью автоматизировать процесс отбора налогоплательщиков с наиболее характерными отклонениями уровней, динамики, соотношений различных ...

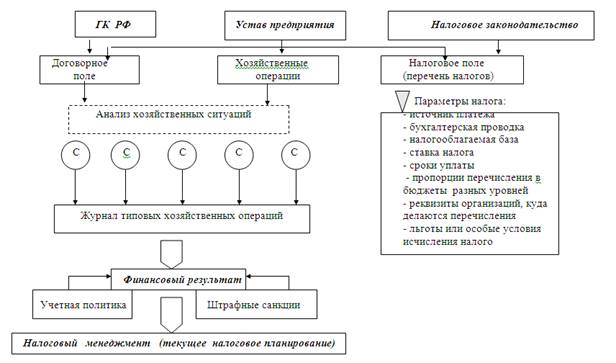

... решать налоговые проблемы после внешних налоговых проверок. С учетом вышеизложенных функций, которые должна выполнять система корпоративного налогового менеджмента, управление налоговыми обязательствами включает в себя несколько направлений (см. рисунок 2). 1. Организация налогового и бухгалтерского учета 2. Разработка схем минимизации налогов 3. Контроль правильности расчетов и сроков ...

0 комментариев