Навигация

Особливості управління валютними ризиками суб’єктів господарювання і комерційних банків на сучасному етапі ринкових перетворень в Україні

8. Особливості управління валютними ризиками суб’єктів господарювання і комерційних банків на сучасному етапі ринкових перетворень в Україні

Вітчизняні підприємства, що не мають достатнього досвіду роботи на зовнішньому ринку, досить часто тільки на своїх помилках починають розуміти важливість урахування у повсякденній діяльності, тим більше, у перспективі динаміки валютного курсу. Необхідно чітко уявляти те, що конкурентноздатність компанії на світовому ринку потребує від неї якісно нового підходу до фінансового аналізу діяльності, змушуючи приймати міжнародні стандарти і правила гри. Тому фінансовий менеджер будь-якої компанії рано чи пізно зіткнеться з проблемою хеджування фінансових ризиків, у тому числі і валютних. Деякі українські компанії вже активно розглядають це питання.

Але, в цілому, в Україні проблемам управління валютними ризиками не приділяється належної уваги. Це обумовлено наступними обставинами.

По-перше, керівники багатьох компаній не мають достатніх знань та досвіду хеджування валютних ризиків. Фінансовий менеджмент здійснюється на вкрай низькому рівні, не існує ніякого довгострокового планування руху коштів. Страхування ж валютних ризиків доцільно проводити тільки за умови точної постановки мети. Фірма може проводити хеджування в рамках загальної фінансової стратегії, спрямованої на зниження витрат і собівартості продукції, аналіз майбутніх фінансових потоків. Або, навпаки, компанія намагається за допомогою різних фінансових інструментів (деривативів) одержати прибуток за рахунок коливання валютних курсів чи скоротити можливі збитки від курсових змін.

У першому випадку перед компанією стоїть завдання управління всіма видами валютних ризиків, а в другому – пошук можливості спекулювання на різниці курсів із одночасним захистом від впливу транзакційного ризику.

По-друге, велика кількість вітчизняних компаній страхується від валютних ризиків без належного аналізу ситуації, розрахунку вартості альтернативних методів хеджування тощо.

По-третє, ринок строкових контрактів (в першу чергу ф’ючерсів і опціонів) в Україні після серпневої кризи 1998 р. практично перестав функціонувати і, як наслідок, інструменти цього ринку на сьогодні не можуть використовуватися для хеджування валютного ризику. Крім того, Постановою Правління НБУ “Зміни до правил здійснення операцій на міжбанківському валютному ринку України” від 17.11.2000 № 452 “...забороняється проведення операцій на умовах “форвард” а також операцій з валютними деривативами (ф’ючерс, опціон тощо) на внутрішньому валютному ринку України”.

По-четверте, динаміка валютного курсу в Україні залежить від цілого ряду кон’юнктурних факторів, які практично неможливо передбачити. Будь-яка постанова Уряду чи Національного банку України може змінити існуючу тенденцію зміни валютного курсу на протилежну.

Крім того, у більшості вітчизняних компаній, на жаль, проблемі управління валютними ризиками або приділяється недостатньо уваги, або вона зовсім ігнорується. Тому важливо визначити коло завдань, що з'являються на початковому етапі страхування валютних ризиків. Серед них відзначимо наступні:

Оцінка необхідності управління валютними ризиками. Вирішення питання про необхідність хеджування валютних ризиків, а саме страхування від курсових втрат цілком залежить від позиції компанії. Треба знати всі аргументи, щоб чітко уявляти, наскільки компанія має потребу в хеджуванні.

Визначення кола проблем, пов'язаних із прогнозуванням динаміки валютного курсу. Хеджування валютного ризику починається з його ідентифікації й оцінки (наскільки зміняться майбутні фінансові потоки компанії в залежності від зміни курсу валюти). Фінансовий менеджер повинен володіти методиками прогнозування змін обмінного курсу.

Розгляд мети хеджування. Мета хеджування залежить від загальної фінансової стратегії компанії і того кола завдань, що стоїть перед менеджером при ухваленні рішення про страхування. Компанія може прагнути управляти валютними ризиками з метою довгострокового планування своїх фінансових потоків, або з метою одержання максимального прибутку (зменшення збитків) від передбачуваної зміни валютного курсу. Кожна компанія вирішує для себе дане питання самостійно. Однак відсутність належного фінансового менеджменту обмежує можливості компаній у використанні коливання валютного курсу на свою користь.

Вибір методів хеджування – порівняння альтернатив. Кожний метод хеджування має вартість, тобто його реалізація пов'язана з певними витратами. Вони визначаються не тільки як реальні витрати, але і як збитки через втрачені можливості. Необхідно оцінити майбутню вартість витрат з хеджування. Це необхідно для порівняння альтернатив страхування валютного ризику. Проводячи аналітичну роботу, фінансовий менеджер порівнює не тільки вартість альтернативних методів хеджування, але і вигідність їхнього використання для компанії. Деякі варіанти хеджування дозволяють зафіксувати валютний курс на визначеному рівні, інші дозволяють застрахуватися від несприятливого руху курсу, але не позбавляють компанію можливості одержати доход при сприятливому розвитку подій. У цілому вибір механізму хеджування залежить від комплексу факторів, які менеджер повинен уміти розпізнати та проаналізувати.

Розробка оптимальної стратегії хеджування. Розробка стратегії – заключний етап аналізу валютного ризику і методів хеджування. Фінансовий менеджер має всю достатню інформацію для вирішення питання про хеджування. Знаючи мету хеджування, прогноз динаміки валютного курсу, альтернативи хеджування та їхню вартість менеджер розробляє оптимальну стратегію страхування валютного ризику.

Останнім часом у вітчизняній економічній літературі широко обговорювалася проблема забезпечення державного страхування окремих видів валютних ризиків, зокрема іноземних кредитів під гарантію Уряду тощо. Але практично це питання ще далеке від вирішення, хоча широко відомий досвід інших країн, які запровадили державні програми страхування валютних ризиків експортерів. Як правило, під державне страхування підпадають тільки експортні валютні кредити терміном понад 2 роки, тобто в перші два роки валютні ризики експортерів державою не страхуються. Так, у Японії, Німеччині, Бельгії та деяких країнах страхуються лише збитки, що виникають внаслідок коливань валютних курсів понад 3% (у Франції - 2,25%). Якщо експортер зазнає збитків, то частина їх суми відшкодовується державою. Коли ж унаслідок коливань валютних курсів понад установлений відсоток експортер одержує прибуток, то відповідна його частина перераховується державі.

Через недостатню розвиненість фінансово-кредитної та банківської систем, відсутність ринкової інфраструктури, недосконалість вітчизняного законодавства для українських підприємців та банків спектр методів страхування поки що обмежений, і головними серед них є: правильний вибір валюти розрахунків, регулювання валютної позиції, валютні застереження, конверсійні та арбітражні операції. Але слід зазначити, що з плином часу коло використовуваних методів розширюється.

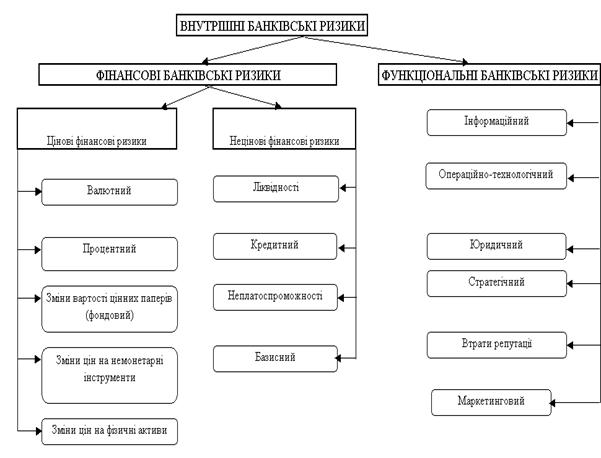

Діяльність банків на валютних ринках, що полягає в управлінні активами і пасивами в іноземній валюті та в банківських металах, пов'язана з валютними ризиками (одним з елементів ринкового ризику), які виникають у зв'язку з використанням різних валют і банківських металів під час проведення банківських операцій.

Валютний ризик належить до категорії ринкового ризику. Під валютним ризиком розуміють можливість одержання банком грошових збитків або зменшення вартості його капіталу внаслідок несприятливих змін валютних курсів між моментом придбання і моментом продажу позицій у валюті. З економічної точки зору валютний ризик є наслідком незбалансованості активів і пасивів щодо кожної з валют за термінами і сумами.

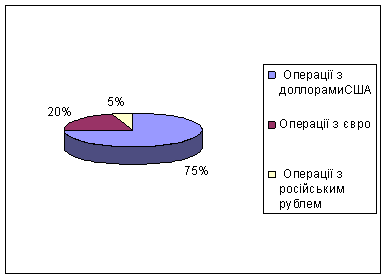

Схильність до валютного ризику визначається відкритою валютною позицією банку за різноманітними іноземними валютами (урівноваженістю балансових і позабалансових статей), динамікою валютних курсів (станом ринку, наприклад, щоденного міжбанківського валютного ринку за доларом США і євро, а також кваліфікацією і коректністю діяльності осіб, які безпосередньо здійснюють угоди від імені банку, тобто дилерів (трейдерів).

Валютна позиція – це співвідношення вимог та зобов'язань (балансових і позабалансових) банку в кожній іноземній валюті та в кожному банківському металі. При їх рівності позиція вважається закритою, при нерівності – відкритою. Відкрита позиція є короткою, якщо обсяг зобов'язань за проданою валютою та банківськими металами перевищує обсяг вимог, і довгою, якщо обсяг вимог за купленою валютою та банківськими металами перевищує обсяг зобов'язань. При цьому довга відкрита валютна позиція при розрахунку позначається знаком плюс, а коротка відкрита валютна позиція – знаком мінус.

З метою зменшення валютного ризику в діяльності банків Національний банк установлює норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку, у тому числі обмежується ризик загальної довгої і короткої відкритої валютної позиції банку.

Валютна позиція банків визначається щодня, окремо для кожної іноземної валюти та кожного банківського металу.

На розмір відкритої валютної позиції банків впливають:

купівля (продаж) готівкової та безготівкової іноземної валюти та банківських металів, поточні й строкові операції (на умовах своп, форвард, опціон та ін.), за якими виникають вимоги і зобов'язання в іноземних валютах та в банківських металах, незалежно від способів та форм розрахунків за ними;

одержання (сплата) іноземної валюти та банківських металів у вигляді доходів або витрат та їх нарахування, що враховуються на відповідних рахунках;

купівля (продаж) основних засобів і товарно-матеріальних цінностей за іноземну валюту;

надходження коштів в іноземній валюті до статутного фонду;

погашення банком безнадійної заборгованості в іноземній валюті та в банківських металах (списання якої здійснюється з відповідного рахунку витрат);

інші обмінні операції з іноземною валютою (виникнення вимог в одній валюті

при розрахунках в іншій, у тому числі національній, що призводять до зміни структури активів за незмінності пасивів і навпаки).

У межах установлених значень нормативу ризику загальної відкритої (довгої/короткої) валютної позиції банки можуть здійснювати такі валютні операції:

купівлю іноземної валюти та банківських металів для виконання зобов'язань перед нерезидентами за власними зовнішньоекономічними договорами (контрактами), а також для виконання власних зобов'язань за виданими гарантіями, поручительствами, векселями;

купівлю іноземної валюти або банківських металів на міжбанківському валютному ринку України за гривні без наявності зобов'язань;

купівлю банківських металів без наявності зобов'язань на міжнародному ринку за рахунок власної або купленої іноземної валюти на міжбанківському валютному ринку за гривні;

купівлю за власні кошти за дорученням клієнтів іноземної валюти для виконання їх зобов'язань перед нерезидентами за зовнішньоекономічними договорами (контрактами) та зареєстрованими Національним банком кредитами (позиками), одержаними резидентами від уповноважених банків та фінансових установ, а також від нерезидентів;

купівлю іноземної валюти для виконання зобов'язань перед клієнтами за неторговельними операціями;

купівлю-продаж за іноземну валюту основних засобів і товарно-матеріальних цінностей;

залучення коштів в іноземній валюті до статутного капіталу банку;

розрахунки з резидентами і нерезидентами за іншими видами капітальних операцій (за операціями з цінними паперами, вкладами, депозитами тощо);

з погашення банком безнадійної заборгованості в іноземній валюті та в банківських металах (списання здійснюється з відповідного рахунку витрат);

за різницею між нарахованими, але не отриманими доходами банку та нарахованими, але не відшкодованими власними його витратами, а також з одержання (сплати) іноземної валюти та банківських металів у вигляді доходів або витрат;

з організації безготівкових розрахунків уповноважених банків з міжнародними платіжними системами за платіжними картками.

Банк набуває право на відкриту валютну позицію з дати отримання ним від Національного банку дозволу на здійснення операцій із валютними цінностями і втрачає його з дати відкликання ліцензії Національним банком та/або припинення дозволу на здійснення операцій із валютними цінностями.

Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку встановлюється для обмеження ризику, пов'язаного з проведенням операцій на валютному ринку, що може призвести до значних втрат банку. Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку визначається як співвідношення загальної величини відкритої валютної позиції банку за всіма іноземними валютами та банківськими металами у гривневому еквіваленті до регулятивного капіталу банку. За кожною іноземною валютою та кожним банківським металом обчислюється підсумок за всіма балансовими і позабалансовими активами і зобов'язаннями банку та розраховується його загальна відкрита валютна позиція в гривневому еквіваленті окремо за кожною іноземною валютою та кожним банківським металом (розрахунок проводиться за звітну дату).

Величина загальної відкритої валютної позиції банку визначається як сума абсолютних величин усіх довгих і коротких відкритих валютних позицій у гривневому еквіваленті (без урахування знака) за всіма іноземними валютами та за всіма банківськими металами та кожним банківським металом.

Нормативне значення загальної відкритої (довгої/короткої) валютної позиції банку має бути не більше, ніж 30 %.

У цьому разі встановлюється обмеження ризику окремо для довгої та короткої відкритих валютних позицій банку – не більше ніж 20 % і 10 % відповідно.

Щоб ефективно управляти валютним ризиком, необхідно вміти його вимірювати, тобто визначати ймовірність та обсяг можливих втрат за певний проміжок часу. Нині у світовій практиці найпоширенішим підходом до оцінки ризиків є VaR-методологія. Вона полягає у статистичній оцінці максимальних втрат заданого активу (портфеля активів) протягом визначеного проміжку часу при заданому рівні значимості.

Основні принципи розрахунку оцінки валютного ризику:

1. Розрахунок оцінки валютного ризику здійснюється на підставі методу VaR (Value at Risk) у розрізі всіх валют, в яких на звітну дату у банку відкриті позиції. За видами валют з обмеженою конвертацією або тих, що не конвертуються, розрахунок VaR не здійснюється, а розмір позиції вказується довідково у звітності про валютний ризик.

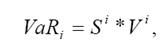

2. Результатом розрахунку VaR є такі показники, що відображені (табл. 1): абсолютна оцінка VaR як розмір можливих втрат банку у формі зниження вартості відкритої валютної позиції та портфеля похідних фінансових інструментів порівняно з їх поточною ринковою вартістю;

відносна оцінка VaR як відношення абсолютної оцінки можливих втрат до поточної вартості відкритої валютної позиції та портфеля похідних фінансових інструментів;

оцінка капіталу під ризиком CaR (Capital at Risk) – добуток абсолютної оцінки VaR і коефіцієнта покриття ризику капіталом.

3. Оцінка загального розміру валютного ризику (сукупного значення VaR) проводиться з врахуванням кореляції ринкових вартостей (курсів) валют і похідних фінансових інструментів (див. табл. 1). Кореляція – статистична характеристика, що визначає ступінь залежності між двома випадковими величинами.

4. Вхідними даними для проведення оцінки ризику є: щоденні дані про офіційний курс валют до гривні за певний період (квартал) та обсяг відкритих валютних позицій банку.

Методика оцінки ризику відкритих валютних позицій та портфеля похідних фінансових інструментів:

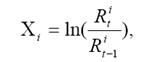

На першому етапі оцінюється інтенсивність коливання курсу національної валюти щодо іноземних та зміни вартості похідних фінансових інструментів. Розраховуються логарифми щоденних темпів зміни курсів валют (Xt) за n днів. З метою наближення вибіркової сукупності до нормального закону розподілу кількість спостережень береться на рівні ≥30 (пропонований історичний період – квартал):

де Rit та Rit-1 – офіційний курс іноземної валюти за два суміжні дні, і-ї валюти.

На другому етапі знаходиться середньоквадратичне відхилення σ темпів зміни курсу від середнього рівня. На основі розрахованих даних проводиться оцінка сукупного відхилення розміру темпу зміни курсу від середнього (очікуваного) значення.

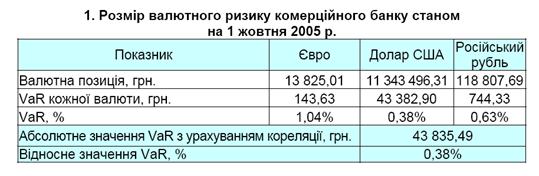

На третьому етапі розраховується максимально можливий прогнозний рівень щоденних втрат від переоцінки валютної позиції або похідних фінансових інструментів в і-й валюті вартістю V з певним рівнем ймовірності за формулою:

де S i = 2.33*σ i – квантіль стандартизованого нормального розподілу, що покриває площину значень випадкової величини з ймовірністю 99 %;

Vi – розмір валютної позиції у гривневому еквіваленті.

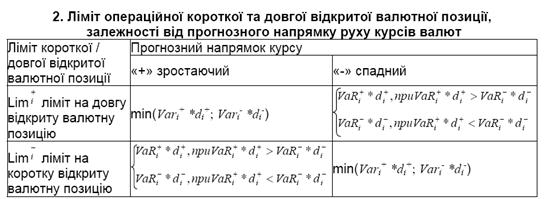

Методика розрахунку лімітів операційної валютної позиції передбачає врахування економічної ефективності утримання валютної позиції по кожній з валют та кожному інструменту.

Утримання банком відкритих валютних позицій в межах лімітів здійснюється з обов’язковим виконанням нормативів ризику відкритих валютних позицій, встановлених Національним банком України.

Ліміт відкритої валютної позиції – це граничний (максимальний) розмір у гривневому еквіваленті відкритої валютної позиції в іноземній валюті та банківських металах, що є контрольованим за ризиком втрат від можливої зміни валютних курсів.

Визначення лімітів операційної валютної позиції в цілому для банку здійснюється так. Для кожної з валют проводиться розрахунок VaR з рівнем ймовірності 95 %. Окремо визначаються рівні втрат за позиціями на зростаючому (VaR+) та спадному (VaR-) курсових трендах.

Розрахунок VaR проводиться за рядами односпрямованих курсових коливань в попередньому періоді:

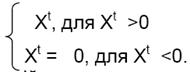

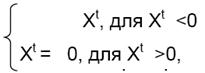

Для VaR+ розрахунок σ здійснюється за рядом Xt, для якого виконуються умови:

Для VaR- розрахунок σ здійснюється за рядом Xt, для якого виконуються умови:

де Xt - логарифми щоденних темпів зміни курсів валют.

Для кожної валюти обчислюється середня за історичний період кількість односпрямованих курсових коливань зростаючого (d+i) та спадного (d-i) курсового тренду.

Визначається ризикова вартість операційної валютної позиції з врахуванням прогнозного напрямку руху курсу валют ![]() :

:

![]()

де ![]() – вартість валютної позиції з врахуванням можливих втрат від переоцінки, визначених ступенем можливого ризику.

– вартість валютної позиції з врахуванням можливих втрат від переоцінки, визначених ступенем можливого ризику.

Визначається прогнозний напрямок руху валютного курсу, так званий «ризиковий напрямок» відкриття операційної валютної позиції.

Здійснюється розрахунок лімітів втрат за операційною відкритою валютною позицією:

![]()

де ![]() – сума за статтею фінансового плану «Результат переоцінки».

– сума за статтею фінансового плану «Результат переоцінки».

Розраховується ліміт операційної короткої та довгої відкритої валютної позиції залежно від прогнозного напрямку руху курсів валют ![]()

Запропоновані методики оцінки валютних ризиків та встановлення і контролю лімітів на відкриту валютну позицію на основі VaR– методології можуть бути складовою частиною політики менеджменту валютного ризику в комерційних банках і використовуватись у всіх операціях [13].

Застосування зазначених методичних підходів в практичній діяльності банків України сприятиме підвищенню ефективності захисту прибутку і капіталу банків.

Висновок

У сучасному економічному світі жодна компанія, жоден інвестор не може собі дозволити ігнорувати основні концепції міжнародних фінансів. На конкурентне становище окремих суб'єктів бізнесу, незалежно від того, чи займаються вони міжнародними угодами чи ні, можуть вплинути і зміни обмінних курсів, і різні темпи інфляції, і різниця в процентних ставках. А якщо підприємство займається міжнародною діяльністю, то ця імовірність значно зростає.

Для компаній, що працюють на міжнародному ринку, прийняття відповідних рішень у цій сфері затрудняється і національними відмінностями в банківських правилах і торгових нормативних актах, способах регулювання ринку і ступенем політичної стабільності в країні їхньої діяльності.

У наші дні всі суб'єкти зовнішньоекономічної діяльності, якщо вони хочуть збільшити доходи і зменшити ризики, повинні уявляти, як впливають значення обмінних курсів на їхню фінансову діяльність. Тому вивчення стратегій керування валютними ризиками, є необхідною особливістю ведення сучасного бізнесу.

Таким чином, можна зробити висновок, що дана робота є актуальною в умовах сьогоднішньої всезростаючої міжнародної діяльності підприємств на валютних ринках. Вивчення даної теми дозволяє уникнути чи запобігти, а в крайньому випадку мінімізувати збитки, що виникають від операцій з іноземною валютою, допомогти зробити правильний вибір в ухваленні рішення стосовно методу страхування валютних ризиків.

Список використаних джерел

1. Про банки і банківську діяльність. Закон України ві 20 березня 1991 р. №872-ХІІ

2. Інструкція про порядок регулювання діяльності банків в Україні. Затверджено постановою Правління НБУ від 28.08. 2001.

3. Аналіз банківської діяльності: Підручник / А.М. Герасимович, М.Д. Алексеєнко, І.М. Парасій-Вергуненко та ін.; За ред. А.М. Герасимовича. — К.: КНЕУ, 2004. — 599 с.

4. Арчакова О. «Деякі особливості національного регулювання валютного ризику» - Финансовые риски - №2(47), 2007.

5. Вітлінський В.В., Верченко П.І., Сігал А.В., Наконечний Я.С. Економічний ризик: ігрові моделі. Київ: КНЕУ, 2002, 446 с.

6. Гальчинський А. Теорія грошей. Київ: Основи, 1998, 415 с.

7. Лукашов А.В. международные корпаративные финансы и управление валютными рисками в нефинансовых корпорациях//Управление корпаративными финансами - №1(7)/ 2005

8. Міжнародні розрахунки та валютні операції: Навч. посібник / О.І. Береславська, О.М. Наконечний, М.Г. Пясецька та ін.; За заг. ред. М.І. Савлука. — К.: КНЕУ, 2002. — 392 с.

9. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2-ге вид., доп. і перероб. — К.: КНЕУ, 2004. — 468 с.

10. Попович П.Я. Економічний аналіз діяльності суб’єктів господарювання. Підручник.– Тернопіль: Економічна думка, 2001. – 365 с.

11. Шарова Т. Управление валютными рисками. – К., 1994.

12. Шелудько В.М. Фінансовий ринок. — К.: Знання, 2006. — 536 с.

13. Шора О.Є. «Методики оцінки валютних ризиків і встановлення та контролю лімітів відкритої валютної позиції в практичній діяльності комерційних банків України»//Наукові доповіді НАУ” 2006–2(3)

14. Ющенко В.А., Міщенко В.І. Управління валютними ризиками.: Навчальний посібник. – К.: Товариство «Знання», КОО, 1998.– 444 с.

Похожие работы

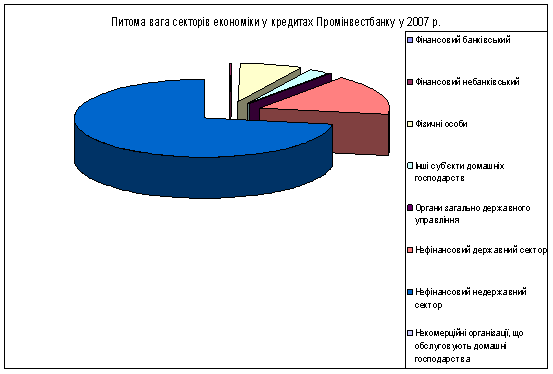

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... проекту з метою управління ризиками. Таких інструментів багато. Спробуємо виявити їх основні типи та групи. Окрему увагу приділимо методам та інструментам управління ризиками, які застосовує інвестор — ключова фігура в реалізації проекту. З огляду на дедалі зростаючу роль страхування як методу управління проектними ризиками розглянемо методи страхування ризиків, які застосовують інвестори і ...

... o норматив ризику загальної довгої відкритої валютної позиції (Н13-1) – 1,80% (нормативне значення – не більше 20%), o норматив ризику загальної короткої відкритої валютної позиції (Н13-2) – 2,01% (нормативне значення – не більше 10%). 2 ПЛАН БАНКУ НА ВИПАДОК ТЕХНОГЕННИХ КАТАСТРОФ 2.1 Основні чинники небезпеки в техногенній сфері для діяльності банку та нормативні вимоги для організації ...

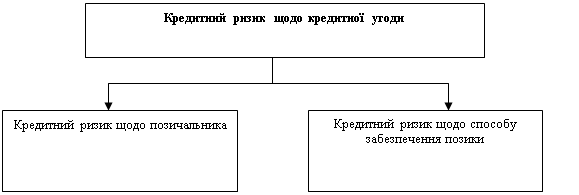

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

0 комментариев