Навигация

Анализ банкротства ряда предприятий реального сектора и ЖКХ Ростовской области

3.2 Анализ банкротства ряда предприятий реального сектора и ЖКХ Ростовской области

Анализируя положение несостоятельности предприятий реального сектора Ростовской области, следует отметить те же тенденции, что и в целом по России. Подавляющее количество дел о банкротстве заканчивалось продажей активов должника в ходе конкурсного производства. По состоянию на 1 января 2005 г. Ликвидацией предприятия-должника заканчивалось 92,3% дел. Но применение процедуры конкурсного производства отмечается в Ростовской области в отношении среднего и малого бизнеса, т.е. зависит от масштабов и значимости предпринимательства. Чем крупнее бизнес, тем более щадящая процедура банкротства к нему применяется. Так, в 2004 г. процедуры банкротства в отношении крупных, экономически и социально значимых предприятий завершились конкурсным производством примерно в каждом 4-ом случае, а применительно ко всему кругу «присутствующих» должников – в двух случаях из трех[47].

С 2002 года в Ростовской области стали активнее использовать процедуры банкротства в отношении предприятий, являющихся должниками по налоговым и иным обязательным платежам. Так в октябре 2003 г. доля приостановленных к взысканию платежей в общем объеме задолженности по налоговым и иным обязательным платежам в бюджетную систему составляла около 16%. В 2006 г. этот показатель достиг 36% и рост в основном определялся динамичным расширением применения процедур конкурсного производства. В Ростовской области после исчерпания возможностей проведения реструктуризации задолженности стало использовать банкротство как жесткий механизм обеспечения платежной дисциплины и выравнивания бюджетных ограничений применительно к должникам по обязательным платежам.

Можно выделить ряд проблем, связанных с проведением процедур банкротства в последние годы в Ростовской области.

Во-первых, часть хозяйствующих субъектов (прежде всего крупных) была заинтересована в применении процедур банкротства не столько для прямого возврата средств, сколько в целях перехвата управления на предприятиях-должниках, вывода ликвидных активов, «сбрасывания» долгов, т.е. как механизм перераспределения собственности, реорганизации предприятий и смены управленческой команды. Смена собственности, и реорганизация предприятия во многом обусловлены реорганизационными процессами в промышленности, охватившими не только крупный, но и средний бизнес. В капитале акционерных обществ Ростовской области доля других промышленных предприятий возросла с 1998 по 2006 г. с 6,5 до 38,5%. Доля таких предприятий составляет в промышленности 22%. Этот процесс приводит к тому, что назначаются внешние наемные директора, вытесняются из совета директоров топ-менеждеры основного предприятия. Идет процесс враждебного, насильственного поглощения, что вызывает корпоративные конфликты и не способствует стабильному развитию предприятия.

Во-вторых, в рамках процедур внешнего управления так же во многом идет перехват управления. Подчинить арбитражных управляющих интересам фирмы-захватчика (либо банка) стало проще, поскольку Закон о банкротстве 2002 г. ввел процедуру страхования ответственности. Закон предусматривает минимальную страховую сумму в 3 млн. руб. в год, но это формальность. Цена такого полиса составляла первоначально 20–30 тыс. руб., но затем снизилась (особенно при коллективном приобретении полисов членами СРО).

Но сложность и проблема состоит в другом: управляющий до начала работы должен дополнительно застраховать свою ответственность в размере, который зависит от балансовой стоимости активов должника. Оформление

страховки ограничено 10 днями, а сумма страховки может дойти до 1 млн. долл. и ее нужно выплатить единовременно.

Закон о банкротстве не предусматривает внесение страховой суммы по частям. Необходимую сумму может внести за управляющего любой хозяйствующий субъект, преследуя свои интересы. Этого Закон о банкротстве не запрещает. Следовательно, арбитражный управляющий будет действовать в интересах не предприятия-должника, а залогодателя.

В-третьих, увеличивается число исков в отношении сельскохозяйственных предприятий, фермерских хозяйств и индивидуальных предпринимателей. Так, доля заявлений о признании банкротами сельскохозяйственных организаций составляла 3,79% в 2003 г.; 6,8% – в 2005 г. Следует отметить, что в Ростовской области активно работает созданный при губернаторе специальный орган исполнительной власти по предупреждению банкротства и по участию в арбитражных делах о банкротстве. В Ростовской области приняты следующие нормативно-правовые документы:

1. Закон «О мерах по оздоровлению на территории Ростовской области финансово-экономического положения организаций» от 8 июня 2005 г.

2. Постановление губернатора области «О порядке финансирования процедур банкротства отсутствующих должников». Органами исполнительной власти и местного самоуправления г. Ростова-на-Дону приняты также соответствующие документы, регулирующие порядок и условия финансирования процедур банкротства отсутствующих должников. Таких в Ростовской области довольно много. По делам Управления Федеральной налоговой службы по Ростовской области за 2005 г. не представили налоговую отчетность 376 предприятий, а 328 представили отчетность с «нулевым» балансом. В то же время в процедурах банкротства отсутствующего должника находятся только 15 предприятий, и только в отношении 42 предприятий принято решение налоговым органом о принудительной ликвидации.

На 01.01.2006 г. в процедурах банкротства находилось 85 хозяйствующих объектов, из них – 57 – в стадии конкурсного производства. Общая кредиторская задолженность превышает 667,6 млн. руб., в т.ч. по налогам и сборам – 334,9 млн. руб., т.е. более половины. Задолженность по заработной плате составляет 17,7 млн. руб. (при общей задолженности в 29,4 млн. руб.), а значит – более 60,2%.

В стадии банкротства находятся 14 государственных и муниципальных унитарных предприятий. Но им не оказана была своевременно помощь, и они доведены до банкротства. Например, в Неклиновском районе в предвидении банкротства МУП «Агрорынок» распоряжением районной администрации часть основных средств была незаконно изъята по распоряжению районной администрации и передана МП «Сельхозтехника». Подобным способом главы районных администраций пытаются «оздоровить» разваливающиеся МУПы и «кинуть» кредиторов. Безусловно, есть и объективные причины подобным действиям ряда глав районных администраций, поскольку, например, для санации и предупреждения банкротства у местной администрации нет финансовых средств.

Особенно тяжелое финансовое положение сложилось в ЖКХ Ростовской области. Многие антикризисные управляющие и специалисты ЖКХ области считают, что для финансового оздоровления данной отрасли необходимо комплексное решение этих вопросов на государственном уровне. При проведении процедур банкротства предприятий ЖКХ арбитражные управляющие должны учитывать их отраслевую специфику. Однако действующее законодательство о банкротстве не предусматривает учет каких-либо отраслевых особенностей при реализации процедур банкротства в отношении муниципальных унитарных предприятий жилищно-коммунального хозяйства (далее МУП ЖКХ). Они не отнесены к особым категориям должников. Несмотря на отсутствие официальной статистики о количестве процедур банкротства в отношении МУП ЖКХ и Высший Арбитражный суд, и органы муниципальных образований отмечают, что число этих процедур возрастает, причем многократно. И если в других отраслях хозяйствования имеют место случаи эффективной смены собственника, то в случае с предприятиями ЖКХ в современных экономических условиях положительных результатов ожидать не приходится. Смена собственника лишь усугубит положение с обеспечением населения и других потребителей муниципального образования коммунальными услугами. Столь смелое утверждение обуславливается не только тем, что сегодня в стране отсутствует высокопрофессиональный менеджмент, способный эффективно управлять неконкурентными предприятиями этой отрасли, который должен прийти в ЖКХ в ходе смены собственника. Причина в другом – в процессе банкротства не устраняются факторы и причины, приводящие предприятие ЖКХ к финансовой несостоятельности.

При анализе дебиторской задолженности предприятий ЖКХ выявляется, что в ряде случаев 80% ее величины составляют неоплаченные бюджетом обязательства. Аналогичное явление можно наблюдать и в других сферах экономики, когда государство позволяет себе не расплачиваться за выполненный государственный заказ. В сфере коммунального производства это явление приняло более широкий размах и проявляется в массовом банкротстве МУП ЖКХ. Здесь ситуация усугубляется еще и тем, что при существующей системе экономических отношений как в России, так и Ростовской области, предприятия ЖКХ планово убыточны. Причем механизм указанных отношений действует таким образом, что долги предприятий, будь они однажды погашены, тем или иным способом воспроизводятся вновь и вновь[48].

Разрабатывая план внешнего управления, многие антикризисные управляющие выявляют наличие излишних, на их взгляд, производственных мощностей предприятий и расценивают это как возможность возрастания его доходов посредством увеличения объемов производства коммунальных услуг.

Однако здесь самое время вспомнить еще об одной особенности коммунального, производства – неравномерности потребления, т.е. о колебании величины потребления услуг по часам суток, дням недели, сезонам года. Коммунальными услугами нельзя запасаться впрок, а потребности в них должны удовлетворяться в момент их возникновения. Следовательно, производственные мощности изначально рассчитываются исходя из того, чтобы производимы в тот или иной период времени объем услуг точно соответствовал величине фактических потребностей в них, т.е. с учетом максимального потребления. При этом большая часть мощностей используется эпизодически, а значит, с экономической точки зрения не эффективно. Незнание специфики отрасли приводит к неправильному истолкованию последствий планируемых мероприятий.

В последнее время в отношении МУП ЖКХ наметилась тенденция, при которой собственник изымает имущество должника и передает его вновь созданному юридическому лицу, оказывающему такие же услуги. В отношении прежнего возбуждается дорогостоящая процедура банкротства, в ходе которой требования кредиторов удовлетворяются лишь в незначительной степени. А вновь созданное предприятие через непродолжительное время также попадает в разряд должников, так как система, приведшая к банкротству предшественника, не меняется. Все остается по-прежнему: государство, муниципалитеты и 20% населения не платят за коммунальные услуги, тарифы ниже себестоимости, непомерное налогообложение.

В Ростовской области все большее количество предприятий ЖКХ оказывается в состоянии неплатежеспособности. Несмотря на создание условий для поддержания их платежеспособности (предоставление права реструктуризации задолженности по обязательным плате предоставление финансовой поддержки из краевого бюджета) ситуация продолжает ухудшаться. У большинства предприятий ЖКХ отмечается предельный износ производственных фондов, наличие просроченной кредиторской задолженности по обязательным платежам в бюджет и во внебюджетные фонды при отсутствии каких-либо перспектив ее погашения.

Учитывая важность проблемы, Управлением Федеральной налоговой службы по Ростовской области проведен анализ процедур банкротства предприятий ЖКХ, в результате которого выявлено, что основной причиной неплатежеспособности предприятий этой сферы является выбытие имущества и производственных активов, после чего организация становится неспособной удовлетворить требования кредиторов ни за счет своего имущества, ни за счет результатов своей производственной деятельности. У 80% предприятий сферы ЖКХ, находящихся в процедурах банкротства, собственник имущества осуществлял незаконные действия по изъятию имущества из хозяйственного ведения и передавал его на балансы вновь созданных предприятий. Данная схема применяется практически в каждом районе Ростовской области. По истечении некоторого времени у вновь созданного предприятия образуется просроченная кредиторская задолженность, и комбинация с передачей имущества повторяется. Имеются случаи признания МУП ЖКХ отсутствующими должниками, т.е. отсутствие какого-либо имущества на балансе должника, отсутствие руководителя, работников, что само по себе невозможно, так как собственником данного предприятия является соответствующее муниципальное образование.

Неспособность своевременно выплатить обязательные платежи в бюджет и долги по кредитам предприятиями ЖКХ во многом обусловлены причинами, не зависящими от работы самих предприятий. Так, при анализе причин банкротства МУП ЖКХ Ростовской области следует назвать:

1. Не выплаты за оказанные жилищно-коммунальные услуги: государства, муниципалитеты и 20% населения не платят за коммунальные услуги.

2. Заниженные тарифы услуг ЖКХ. При оказании услуг населению, предприятия применяют регулируемые тарифы, которые ниже экономически обоснованных и не покрывают полных издержек.

3. Отсутствие либо полного объема целевого финансирования, либо предоставление их с большим опозданием по времени. Большое число населения имеют льготы по оплате услуг ЖКХ, в силу чего невозможно в полном объеме покрыть издержки предприятий этой отрасли на ремонт водоснабжения, канализации и др. объектов.

4. Высокая себестоимость услуг ЖКХ. Можно выделить такие основные причины роста себестоимости услуг:

– предельный износ основных производственных фондов, что увеличивает расходы на их текущий и капитальный ремонт, а также на ликвидацию аварийных ситуаций;

необходимость содержать производственные мощности, которые используются эпизодически;

5. Высокое налогообложение, более того, с 1 января 2001 г. часть реинвестируемой прибыли стала облагаться налогом, что ухудшило возможность накопления средств на развитие и обновление основных фондов. Эти причины во многом и обусловили, что почти 80% МУП ЖКХ Ростовской области оказались банкротами, т.е. не смогли выполнить свои денежные обязательства перед кредиторами и производить своевременную оплату обязательных платежей в бюджет и внебюджетные фонды.

Аналогичное положение сложилось на предприятиях ЖКХ г. Ростова-на-Дону. В 2003 г. в адрес Южного МТО ФСФО России из Подразделения службы судебных приставов по г. Ростову-на-Дону поступило уведомление о наложении ареста на имущество таких предприятий:

– МУЖРЭП-2;

– МУЖРЭП-4;

– МУЖРЭП-5;

– МУЖРЭП-6 «Жилсервис»:

– МУЖРЭП-8 «Колос»;

– МУЖРЭП «Металлург»;

– МУП «СДРСУ».

В связи с тем, что арест был наложен на все имущество, находящееся на балансе предприятий, Южным МТО ФСФО России по результатам оценки возможных последствий обращения взыскания на имущество предприятий-должников были даны заключения о неплатежеспособности указанных предприятий. Это послужило основанием для рассмотрения вопроса о целесообразности обращения в Арбитражный суд с заявлениями о признании указанных предприятий несостоятельными (банкротами).

22 июля 2003 г. на заседании рабочей группы Межведомственного совещания, где присутствовали руководители всех вышеуказанных предприятий и представитель Администрации г. Ростова-на-Дону было установлено, что все предприятия находятся в тяжелом финансовом положении и в связи со 100%-м арестом имущества единственный выход из сложившейся ситуации – финансовое оздоровление в рамках процедуры банкротства.

24 сентября 2003 г. состоялось заседание Межведомственного совещания по определению позиции федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления и государственных внебюджетных фондов в делах о банкротстве и в процедурах банкротства. Совещание признало целесообразным обращение в Арбитражный суд Ростовской области с заявлениями о признании «несостоятельными (банкротами) всех указанных предприятий, в связи, с чем 10 октября 2003 г. Южным МТО ФСФО России в Арбитражный суд области поданы заявления о признании несостоятельными (банкротами) перечисленных ранее предприятий.

Но так называемый «пилотный» проект финансового оздоровления предприятий ЖКХ г. Ростова-на-Дону не был применен на практике, так как возникла основная проблема – отсутствие у Администрации города средств для финансового обеспечения процедур. В 2004 г. разработан новый проект реформирования сфер ЖКХ г. Ростова-на-Дону через иные процедуры банкротства. По состоянию на май 2005 г. сложилась следующая ситуация:

– МУЖРЭП-2 – конкурсное производство;

– МУЖРЭП-4 – конкурсное производство;

– МУЖРЭП-5 – внешнее управление;

– МУЖРЭП-6 «Жилсервис» – внешнее управление;

– МУЖРЭП-8 «Колос» – конкурсное производство;

– МУЖРЭП «Металлург» – внешнее управление;

– «МУПСДРСУ» – наблюдение.

МУЖРЭП-2

Предприятие находится в критическом положении. МУЖРЭП-2 имеет кредиторскую задолженность в 12 млн. рублей, и дебиторскую – 2,7 млн. рублей. Краткосрочные обязательства в 5 раз превышают величину активов. Основные причины такого положения – не выплаты за оказанные услуги, а также единовременное начисление налога на добавленную стоимость за 2000–2004 годы.

МУЖРЭП-4 имеет кредиторскую задолженность в 9 млн. рублей, и дебиторскую – 330 тыс. рублей.

Краткосрочные обязательства в 10 раз превышают величину активов. Предприятие находится в критическом положении. Основные причины такого положения не выплаты за оказанные услуги, а также единовременное начисление налога на добавленную стоимость.

Основным заказчиком для предприятий является МУП «Служба единого заказчика», на которого приходится основная дебиторская задолженность – 1 850 тыс. рублей, образовавшаяся в течение 2004 г. График погашения дебиторской задолженности отсутствует.

МУЖРЭП-5 кредиторская задолженность составляет 2 900 тыс. рублей. В последнее время доходы предприятия снизились, выросли убытки. Это связано с уменьшением территории обслуживания, а так же с заниженными тарифами, требующие пересмотра.

МУЖРЭП-6 «Жилсервис» имеет кредиторскую задолженность в 5,055 млн. рублей, и дебиторскую – 3,608 млн. рублей (из нее 2,768 млн. рублей МУП «Служба единого заказчика»). Предприятие находится в критическом положении. Основные причины такого положения – не выплаты за оказанные

услуги, заниженные тарифы, а также единовременное начисление ИМНС налога на добавленную стоимость за 1998–2000 годы.

МУЖРЭП «Металлург» основным видом деятельности является обслуживание жилого фонда, вывоз твердых бытовых отходов. Основным дебитором предприятия является МУП «Служба единого заказчика» – 6 100 тыс. рублей. В то время как задолженность по налогам – 6 040 тыс. рублей. Если погасить долг по дебиторской задолженности предприятие могло бы нормально работать. Кроме дебиторской задолженности проблема в том, что предприятие несет убытки за счет управленческих расходов и заниженных тарифов, которые давно не пересматривались.

Аналогичная ситуация сложилась и в отношении других предприятий ЖКХ Ростовской области.

Анализ финансового состояния хозяйственной деятельности ОАО «Завод Мехпромстрой» г. Ростова-на-Дону позволяет отметить ухудшение его показателей ликвидности после смены формы собственности. Кратко рассмотрим историю создания и деятельности предприятия.

Завод «Мехпромстрой» был организован 18 июля 1947 года на базе Центральных авторемонтных мастерских «Главнефтегазстроя». В 1951 году ЦАРМ вошли в состав треста №13 «Главзападнефтестроя» Управления Строительства Ростовского совнархоза. В 1959 году на основании распоряжения данного совнархоза от 18 мая 1959 года за №488 ЦАРМ переименованы в ремонтно – строительные мастерские.

В 1960 году на основании постановления Ростовского совнархоза от 19 мая 1960 года за №112 ремонтно-строительные мастерские переименованы в ремонтно-механический завод треста «Нефтегазстрой».

В 1961 году РМЗ подчинен Управлению Строительства совнархоза. В 1966 году РМЗ выделен из Управления Строительства совнархоза и подчинен тресту Строймеханизация №2 г. Ростовского Управления Строительства.

В 1968 году на основании приказа Министерства промышленного строительства СССР от 30 января 1968 года №23 завод включен в трест «Союзпромстроймеханизация», Главпромстроймеханизация Министерства промышленного строительства СССР. 21 апреля 1982 года переименован в опытно – механический завод треста «Союзпромстроймеханизация». 2 февраля 1994 года завод был приватизирован и создано ОАО «Мехпромстрой».

Следовательно, ОАО «Завод Мехпромстрой» является предприятием с богатой историей деятельности. И в течение всего срока своей деятельности предприятие занимает определенную рыночную нишу в силу того, что выпускает специфическую продукцию.

Основной вид деятельности организации – производство спецмашин и подъемных сооружений, машин и оборудования для стройиндустрии и монолитного строительства, всех видов металлоконструкций для промышленного и гражданского строительства.

Организационно-производственная структура предприятия включает в себя 4 цеха, автогараж, котельную, столовую.

Выручка от реализации продукции стала увеличиваться после финансового кризиса августа 1998 г. Она составила в 2002 г. – 43,922 тыс. руб., в 2006 г. – 109,411 тыс. руб. Оборотные средства возросли с 9669,0 тыс. руб. в 2002 г. до 15844,0 тыс. руб. в 2006 гг.

За 2002–2006 г. наметилась тенденция увеличения результатов производственной деятельности. Увеличение объемов производства и реализации продукции в 2006 г. привело к увеличению выручки от реализации в 2,49 раза по сравнению с уровнем 2002 г. и в 1,73 раза по сравнению с уровнем 2003 г. Прибыль от реализации увеличилась на 41,02% по сравнению с уровнем 2002 г. и уменьшилась на 30,92% по сравнению с уровнем 2003 г.

Анализ имущества, проведенный за 2002–2004 г. г. установил, что его стоимость имеет устойчивую тенденцию к возрастанию. Доля внеоборотных активов в стоимости имущества снижается и составляет 46,52%, а доля оборотных активов увеличивается и составляет 53,48%.

В составе оборотных активов в 2006 г. произошло увеличение доли запасов на 19,40% по сравнению с уровнем 2005 г. и снижение на 11,18% по сравнению с уровнем 2003 г., а также снижение доли денежных средств на 21,26% по сравнению с уровнем 2002 г. и увеличение доли на 20,01 пункта по сравнению с уровнем 2003 г.

В 2006 г. имущество было сформировано на 46,52% за счет внеоборотных активов и на 53,48% за счет оборотных.

Оборотные средства предприятия – вложения денежных средств в производственные запасы, незавершенное производство, готовую продукцию и расчеты, а также денежные средства на счетах в банках и в кассе предприятия.

Оборачиваемость оборотных средств оказывает существенное влияние на финансовое состояние предприятия и рентабельность производства. Ускорение оборачиваемости оборотных средств свидетельствует о более эффективном их использовании и характеризует экономию материальных ресурсов, достигается это улучшением снабженческой, производственной и сбытовой деятельности. В результате ускорения оборачиваемости происходит как абсолютное, так и относительное высвобождение оборотных средств, которые могут быть снова включены в новый цикл кругооборота, и дать дополнительную продукцию, прибыль и повышенный эффект.

Повышение эффективности использования оборотных средств находит отражение в увеличении валовой продукции с более низкой материалоемкостью, увеличении прибыли в расчете на единицу, функционировавших в отчетном периоде оборотных средств.

Экономное расходование материальных оборотных средств по своему эффекту равнозначно увеличению объема производства, товаров, работ, услуг без дополнительных затрат.

Деловая активность предприятия – это весь сектор усилий, направленный на продвижение фирмы на рынке сбыта продукции. Показатели этой группы характеризуют результаты и эффективность текущей основной производственной деятельности. Оборачиваемость текущих активов завода показана в таблице №4.

Таблица №4. Оборачиваемость текущих активов ОАО «завод Мехпромстрой»

| Показатель | Отклонение (+,–) в 2006 г. по сравнению с | ||||

| 2004 г. | 2005 г. | 2006 г. | 2004 г. | 2005 г. | |

| Выручка от реализации продукции (работ, услуг), тыс. | 43922 | 63127 | 109411 | 65489 | 46284 |

| Среднегодовая сумма оборотных средств, тыс. руб. | 9669 | 9622 | 15844 | 6174,5 | 6222 |

| Коэффициент оборачиваемости оборотных средств | 4,54 | 6,56 | 6,91 | 2,36 | 0,34 |

| Продолжительность оборота, дней | 80,35 | 55,63 | 52,85 | -27,50 | -2,78 |

| Коэффициент закрепления оборотных средств | 0,22 | 0,15 | 0,14 | -0,08 | -0,01 |

| Среднегодовой остаток запасов, тыс. руб. | 4294 | 4652 | 9045 | 4752 | 4394 |

| Коэффициент оборачиваемости запасов | 10,23 | 13,57 | 12,10 | 1,87 | -1,48 |

| Продолжительность одного оборота запасов, дней | 35,68 | 26,89 | 30,17 | -5,51 | 3,28 |

| Коэффициент закрепления запасов | 0,10 | 0,07 | 0,08 | -0,02 | 0,01 |

| Потребность в оборотных средствах исходя из суммы выручки отчетного года и коэффициента закрепления базисного года, | – | 6171 | 8062 | – | – |

| Высвобождено (–) из оборота, привлечено (+) в оборот оборотных средств в отчетном году в сравнении с потребностью, | – | -1519 | 983 | – | – |

Как видно по данным таблицы, уменьшается продолжительность оборота всех оборотных средств организации на 27,50 дня по сравнению с 2004 г. и на 2,78 дня по сравнению с 2005 г.

Оценка ликвидности баланса за 2006 г. по ОАО «Завод Мехпромстрой» показывает, что наиболее срочные обязательства возросли с 6034 до 19689 тыс. руб. на конец года; долгосрочные пассивы с 104 до 211 тыс. руб., постоянные пассивы возросли с 22345 тыс. руб. до 23238,9 тыс. руб.

Анализ платежеспособности предприятия, т.е. наличие у него денежных средств и финансовых возможностей для ведения текущей хозяйственной деятельности и погашения срочных долговых обязательств, осуществляется на основе характеристики ликвидности его баланса.

Таблица 5. Оценка ликвидности баланса на 2006 г., тыс. руб.

| Актив баланса | На начало года | На конец года | Пассив баланса | На начало года | На конец года | Платежный излишек или недостаток (+,–) | ||||||

| На начало года | На коцец года | |||||||||||

| Наиболее ликвидные активы | 967 | 7204 | Наиболее срочные обязательств | 6034 | 19689 | 5067 | 12485 | |||||

| Быстро реализуемые активы | 1890 | 2981 | Краткосроч-ные пассивы | -1890 | -2981 | |||||||

| Медленно реализуемые активы | 5760 | 12885 | Долгосрочны е пассивы | 104 | 211 | -5656 | -12674 | |||||

| Трудно реализуемые активы | 19866 | 20068 | Постоянные пассивы | 22345 | 23238 | 2479 | 3170 | |||||

| Баланс | 28483 | 43138 | Баланс | 28483 | 43138 | X | X | |||||

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами. Это проводится путем сравнения средств по активу, сгруппированных по степени ликвидности с обязательствами, сгруппированными по срочности их погашения.

В зависимости от степени ликвидности выделяют следующие группы:

А1 – наиболее ликвидные активы (денежные средства предприятия и краткосрочные финансовые вложения);

А2 – быстро реализуемые активы (дебиторская задолженность платежи по которой ожидаются в течение 12 месяцев после отчетной даты и прочие внеоборотные активы);

АЗ – медленно реализуемые активы (запасы, дебиторская задолженность платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, налог на добавленную стоимость по приобретенным ценностям);

А4 – трудно реализуемые активы (основные средства и внеоборотные активы).

Для оценки ликвидности баланса его пассивы группируют следующим образом:

Ш – наиболее срочные обязательства (кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства);

П2 – краткосрочные пассивы (краткосрочные кредиты и займы); ПЗ – долгосрочные пассивы (долгосрочные кредиты и займы); П4 – постоянные пассивы (собственные средства предприятия). Баланс предприятия считается абсолютно ликвидным, если имеют место следующие соотношения:

А1>П1; А2>П2; АЗ >ПЗ; А4<П4.

Если одно или несколько неравенств не выполняется, ликвидность баланса не считается абсолютной. Анализ ликвидности баланса ОАО «завод Мехпромстрой» (представлен в таблице 5) показал, что баланс ОАО «завод Мехпромстрой» не является абсолютно ликвидным, т. к. не выполняется условие А1 > Ш на начало и на конец отчетного периода. По этому условию платежный недостаток составил 5067 тыс. руб. на начало 2006 г., а в конце отчетного периода он увеличился до 12485 тыс. руб. Ситуация сложившаяся в начале и в конце отчетного периода свидетельствует о недостатке денежных средств на предприятии. Остальные условия ликвидности выполняются. По второму условию А2 > П2 платежный излишек составил 1890 тыс. руб. на начало года и 2981 тыс. руб. на конец года. По третьему условию АЗ > ПЗ платежный излишек составил 5656 тыс. руб. на начало года и 12674 тыс. руб. на конец года. По четвертому условию А4 < П4 платежный излишек составил 2479 тыс. руб. на начало отчетного периода и 3170 на конец отчетного периода.

Для более подробного анализа необходимо рассчитать коэффициенты ликвидности. Показатели ликвидности применяются для оценки способности предприятия выполнять свои краткосрочные обязательства. Они дают представление о платежеспособности на данный момент времени и в случае возникновения чрезвычайных ситуаций.

Общую оценку платежеспособности дает коэффициент текущей ликвидности (коэффициент покрытия). Он измеряет общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечиваются текущими активами, т.е. сколько денежных единиц текущих активов приходится на 1 денежную единицу текущих обязательств. Этот коэффициент составил 1,2%. Это свидетельствует о проблемности баланса, поскольку он ниже 2%, признанным высоким уровнем платежеспособности.

Коэффициент финансовой независимости (автономии) составил 0,3 при норме от 0,7% и выше. Коэффициент текущей ликвидности ниже 1%, что (при нормативе не менее 2) характеризует большую степень риска хозяйственной деятельности и возможность банкротства.

Анализ баланса как за 2006 г., так и за 2002–2005 гг. показывает, что это предприятие является с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Его кредиторы рискуют своим капиталом, вложенным в деятельность данного ОАО.

Промежуточный коэффициент покрытия значительно больше нормативного показателя, и увеличился за 2006 г. на 1,023 пункта, что говорит о неоправданном росте дебиторской задолженности. Коэффициент обеспеченности собственным оборотными средствами меньше 0,1, что свидетельствует о неудовлетворительной структуре баланса, а предприятие признается неплатежеспособным.

Это свидетельствует о достаточно большой вероятности его банкротства в будущем. Положительным моментом является лишь повышение эффективности использования оборотных средств.

Проведенный анализ позволяет рекомендовать следующие мероприятия по укреплению финансового состояния и повышению финансовой устойчивости:

1. Ускорить оборачиваемость капитала в текущих активах, в результате чего произойдет относительное сокращение.

2. Произвести инвентаризацию производственных запасов, выявить их изменения, что позволит ускорить оборачиваемость запасов.

3. Обеспечить соблюдение финансовой дисциплины, не допускать просроченной как дебиторской, так и кредиторской задолженности. Более внимательно относиться к выбору, дебиторов, предварительно изучая их финансовое состояние, в договорах предусматривают штрафные санкции за несвоевременную оплату.

4. Улучшить материально-техническое снабжение с целью бесперебойного обеспечения производства необходимыми производственными запасами и сокращения времени нахождения капитала в запасе.

5. Для укрепления финансовой устойчивости не допускать избытка

(более 5% объема оборотных активов) денежных средств на счетах, что ведет к обесценению денег и к увеличению упущенной выгоды от прибыльного размещения денежных средств.

6. Расширить объемы производства и реализации наиболее рентабельной продукции.

7. Добиться полной загрузки производственных мощностей за счет расширения объемов производства.

Заключение

При изучении статистики процедур банкротства муниципальных унитарных предприятий жилищно-коммунального хозяйства можно сделать вывод:

Практически ни в одном случае не было получено положительного результата. Смена собственника лишь усугубляла положение с обеспечением населения и других потребителей коммунальными услугами.

Причина в следующем – в процессе банкротства не устраняются причины, приводящие предприятия ЖКХ к финансовой несостоятельности. Долги предприятий, будь они однажды полностью погашены, воспроизводятся вновь и вновь.

Для выхода из сложившейся критической ситуации недостаточно лишь усилий самих МУП ЖКХ, а необходимо комплексное решение этих вопросов на государственном уровне, что и должна была сделать реформа ЖКХ. Но на деле она свелась лишь к повышению тарифов на потребляемые услуги, что не привело ни к улучшению их качества, ни к устранению других причин развала МУП ЖКХ.

При анализе причин банкротства МУП ЖКХ г. Ростова-на-Дону мы можем назвать следующее:

1. Не выплаты за оказанные услуги – Государство, муниципалитеты и 20% населения не платят за коммунальные услуги.

2. Заниженные тарифы услуг. При оказании услуг населению, предприятие применяет регулируемые тарифы, которые ниже экономически обоснованных.

3. Несвоевременность и не полный объем целевого финансирования на разницу в ценах услуг и льготы, предоставленные населению.

4. Высокая себестоимость услуг. Причины роста себестоимости оказываемых услуг:

– предельный износ основных производственных фондов, что влечет большие затраты на ремонтные работы и ликвидацию аварийных ситуаций, необходимость содержания производственных мощностей, используемых лишь эпизодически.

Похожие работы

... на повышение конкурентоспособности в долгосрочной перспективе, и составляет стратегию банка. Таким образом, в нашем исследовании мы выделяем объект - деятельность коммерческих банков на территории РФ. 1.2. Роль и место обеспечения безопасности в деятельности коммерческого банка Региональный банковский сектор является мезоэкономическим компонентом банковской системы, в связи с чем, на параметры ...

... И. Европоцентризм и русское национальное самосознание // Социологические исследования. 1996. № 2. С. 55–62. 24. Зиммель Г. Экскурс по проблеме: как возможно общество? // Вопросы социологии. 1993. Т. 2. № 3. С 16-26. 25. Иванов В.Н. Реформы и будущее России // Социологические исследования. 1996. № 3. С. 21-27. 26. Капусткина Е.В. Социальные реформы в России: история, современное ...

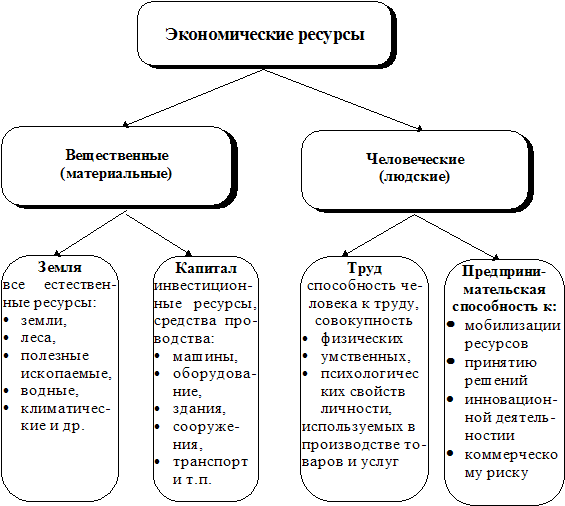

... ). Мы придерживаемся точки зрения, согласно которой региональная экономика является ветвью общей экономической теории, относящейся к разделу «Мезоэкономика», то есть рассматриваем региональную экономику как часть крупную подсистему национальной экономики (Макроэкономики). Курс методологически опирается на основы экономической теории и органически связан с конкретными экономическими дисциплинами, ...

... 2002 г. № 184-ФЗ. · Новая редакция Таможенного кодекса РФ, от 28 мая 2003 г. № 61-ФЗ. · Федеральный закон от 08.12.2003 № 164-ФЗ (ред. от 02.02.2006) «Об основах государственного регулирования внешнеэкономической деятельности» (принят ГД ФС РФ 21.11.2003) · «О специальных защитных, компенсационных мерах при импорте товаров» от 8 декабря 2003 г. № 165-ФЗ. ...

0 комментариев