Навигация

Для кожного рядка матриці жалів знаходимо максимальне значення. Отримані максимальні значення жалів рівні 20, 20, 70, 100

3. Для кожного рядка матриці жалів знаходимо максимальне значення. Отримані максимальні значення жалів рівні 20, 20, 70, 100.

4. Вибираємо рішення, при якому максимальний жаль буде менше інших. У даному прикладі це перший і другий рядки, що відповідає вибору альтернатив а1 і а2-

Оскільки розрахунки за правилами максімін, максімакс, мінімакс указують на перший рядок, доцільно вибрати альтернативу а1.

Правило Гурвиця

Відповідно до цього правила максімакс і максімін сполучаються зв'язуванням максимуму мінімальних значень альтернатив. Це правило ще називають правилом оптимізму – песимізму. Оптимальну альтернативу можна розрахувати за формулою:

а* = {аj max [(1 - a) minі КПіj + maxі КПіj]}, (4.4)

де а - коефіцієнт оптимізму, а = 1...0 (Х = КП, при а = 1 альтернатива вибирається за правилом максімакс, при а = 0 - за правилом максімін).

Якщо, з огляду на страх ризику, задати а = 0,3, то табл. 1 прийме вигляд табл. 4.

Відповідно до правила Гурвиця, остання графа містить значення цільової величини, одержуваної при а = 0,3.

Найбільше значення цільової величини має альтернатива а2.

Застосовуючи правило Гурвиця, враховують більш істотну інформацію, ніж при використанні правил максімін і максімакс.

Таблиця 3 - Матриця відхилень

| а | S1 | S2 | S3 | S4 | S5 | (1-0,3)min КП іj | 0,3 тах КП іj | (1-0,3)minКПіj+0,3тах КП іj |

| а1 | 190 | 130 | 120 | 140 | 135 | 84 | 57 | 141 |

| а2 | 170 | 145 | 130 | 125 | 155 | 91 | 51 | 142* |

| а3 | 120 | 100 | 80 | 110 | 120 | 56 | 36 | 92 |

| а4 | 90 | 10 | 70 | 60 | 80 | 7 | 27 | 34 |

Наведемо приклад застосування правила Гурвиця в умовах зміни економічної кон'юнктури. При ПР про терміни випуску розробленої продукції виникло запитання про терміни, зв'язані з кон'юнктурою ринку. Наслідки переходу до масового випуску нової продукції при різній реакції на неї ринку наведені в табл. 4.

Таблиця 4 - Наслідки переходу до масового випуску нової продукції

| Варіант рішення при переході до нового виробництва | Прибуток (збиток) після налагодження масового попиту, млн.гр.од. | |||

| негайно | через 0,5 року | через 1 рік | через 1,5 роки | |

| а1 негайно | 12 | 6 | 4 | 1 |

| а2 через 0,5 року | 6 | 8 | 3 | 2 |

| аз через 1 рік | 1 | 2 | 5 | 7 |

| а4 через 1,5 роки | 1 | 2 | 4 | 6 |

За критерієм Гурвиця:

К = maxi [ max J X іj а + mіп j X іj (1 - а)] (5)

Приймемо а = 0,3 і розрахуємо коефіцієнти

К1 =12×0,3 + 1×0,7 = 4,2;

К2=8×0,3 + 2×0,7 = 3,8;

К3=7×0,3 + 1×0,7 = 2,8;

К4=6×0,3 + 1×0,7 = 2,5.

За максимальним значенням критерію Гурвиця, слід прийняти рішення про перехід до масового випуску нової продукції негайно. З урахуванням того, що параметр а береться довільно, вибір суб'єктивний.

Прийняття рішення в умовах ризику

Для вибору оптимального рішення в ситуації ризику користуються правилом Бейеса (критерієм математичного чекання), критеріями Бернуллі, Лапласа та ін.

Правило Бейеса

Якщо імовірність Рі можливих станів зовнішнього середовища відома, використовується правило Бейеса. Критерієм вибору (К) слугує значення математичного чекання (МО) альтернативи j.

Критерій розраховують за формулою

К = max МО( X іj ). (6)

Математичне чекання є середнім значенням випадкової величини і визначається за формулою

МО( X іj )=Σ X іj Рі , (7)

де X іj – альтернатива, що відповідає і-му стану середовища, Рі - імовірність і-го стану середовища.

Значення МО розраховують множенням вартості капіталу альтернативи j при стані оточуючого середовища Sі на відповідні значення імовірності настання даного стану і наступного приведення одержаних похідних до загальної для кожної альтернативі суми. Оптимальну альтернативу знаходять за формулою

а* = {аj maxj![]() КПіj×Р іj} (8)

КПіj×Р іj} (8)

Нехай значення імовірності оточуючого середовища Р1 = 0,2, Р2 =0,3, Р3=0,4, Р4=0,3, Р5=0,3. Використовуючи значення табл.1, одержимо значення МО, наведені в табл.5:

Таблиця 5 - Вихідні дні

| а | S1 | S2 | S3 | S4 | S5 | КП іj |

| а1 | 190 | 130 | 120 | 140 | 135 | 140,5 |

| а2 | 170 | 145 | 130 | 125 | 155 | 141* |

| аз | 120 | 100 | 80 | 110 | 120 | 102 |

| а4 | 90 | 10 | 70 | 60 | 80 | 67 |

Відповідно до правила Бейеса альтернатива а2 вважається оптимальною через більший, ніж у інших варіантів показник МО.

Критерій Бернуллі

За обґрунтуванням Бернуллі, можлива заміна значень МО і моментів ризику цільових функцій (наприклад, капіталу) на очікувану корисність (вигоду). Виходять з того, що ОПР може оцінити вигоду різноманітних альтернатив і вибрати максимум „морального чекання” (МрО) за формулою

МрО = ![]() f (КП і)Р і (9)

f (КП і)Р і (9)

де f (КП і – дегресивно зростаюча функція корисності, КПі – вартість капіталу при і – тому стані, Рі – імовірність і-го стану зовнішнього середовища.

Для оцінки корисності і в „теорії корисності” використовують метод максимальної очікуваної корисності.

П = (Ву Оу) – (Вн Пн), (10)

де П - очікувана корисність від прийнятого рішення; Ву, Вн –відповідно імовірності успіху і втрат від невдачі; Оу – оцінка успіху; Пн – втрати від невдачі. Точність корисності не буде абсолютною, але дозволить приблизно порівняти варіанти за критерієм корисності і прийняти важливе практичне рішення.

Критерій Лапласа

Якщо ми не володіємо апріорною інформацією щодо імовірностей можливих станів природи, то можна вважати їх однаково імовірними. Тоді вибираємо стратегію, що забезпечить нам виграш, тобто оптимальним вважається рішення, якому відповідає найбільша сума:

К = max Σ X іj . (11)

Використовуючи дані табл.5, одержуємо наступні суми альтернативних виплат: Σ X 1j=23, Σ X 2j=19, Σ X 3j=15, Σ X 4j=13.

Найбільша альтернативна виплата знаходиться в першому рядку таблиці, тобто оптимальним буде вважатись рішення про негайний перехід до масового випуску продукції.

Висновок

Таким чином, пріоритет у виборі рішень за будь-якими критеріями віддається тому рішенню, що має більше математичне чекання (МО).

Метод „вартість-ефективність”

– враховує три етапи: побудова моделі ефективності, побудова моделі вартості, синтез вартості й ефективності. За їх допомогою визначається, наприклад, кількість випущеної продукції за вартістю.

Модель вартості – залежність загальної вартості продукції, що виробляється від її кількості.

Модель ефективності - залежність можливості реалізації продукції від її кількості. Моделі будують на базі фактичних даних, надійного статистичного матеріалу. Однак вихідні параметри цих моделей не об’єднуються шляхом заданої залежності. Інколи використовується думка керівника, який встановлює граничне значення вартості, необхідні значення ефективності.

Обґрунтовуючи рішення, що приймаються в умовах невизначеності й ризику, в літературних джерелах пропонуються метод коригувань, аналізу чуттєвості, сценарного аналізу, Монте-Карло, „дерева рішень” та ін.

Література

1. Закон України "Про бухгалтерський облік, фінансову звітність в Україні" № 996-ХІУ від 16.07.1999 р. Із змінами і доповненнями.

2. Аналіз вигід і витрат: Практ.посібник. Секретаріат ради Скарбниці Канади, /Пер. з англ.. С.Соколик. Наук.ред. і пер. О.Кілієвич. – К.: Основи, 2000. – 175 с.

3. Анисимов О.С. Методология: функция, сущность, становление. – М.: РАГС, 1996.

4. Белошапка В.А., Загорий Г.В. Стратегическое управление – К.: Абсолют - В, 1998.

5. Бланк И.А. Финансовый менеджмент. - К.: Эльга, Ника-центр, 2004.- 656 с.

6. Василенко В.О. Теорія і практика прийняття управлінських рішень: Навч. посібник. – К.: ЦУЛ, 2003. – 420 с.

7. Вітлінський В.В. Аналіз ризиків.– К.: КНЕУ, 2002.- 198 с.

8. Галасюк В.В. Об основных процедурах принятия управленческих решений.// Фондовый рынок - 2000г. -№ 24.

9. Гинзбург А.И. Прикладной экономический анализ. –СПб: Питер, 2005 -320с.

10. Головко Т.В., Сагова С.В. Стратегічний аналіз: Навч.метод. посібник для самост. вивч. дисципліни. – К.: КНЕУ, 2002.-198 с.

Похожие работы

... і переробки суб’єкт (організація) створює нову, вже внутрішню інформацію, що призначена для власного споживання. [9, с. 70-73] Класифікують джерела інформації через необхідність їх раціонального використання, бо для підготовки та прийняття управлінських рішень доводиться користуватися найрізноманітнішими джерелами інформації. Мета будь-якої класифікації – адекватно відобразити головні, ...

... приведені витрати: С1+ЕнК1=тт, де С1 — собівартість робіт; Ен — нормативний коефіцієнт ефективності капітальних вкладень; К1 — капітальні вкладення для кожного варіанта. Ефективність i якість управлінських рішень можна оцінювати також за такими показниками: 1) економічною ефективністю рішень — як відношення результативності реалізації рішень до витрат на досягнення поставлених цілей; 2) коеф ...

... правильний вибір, менеджеру потрібна вся інформація про варіанти дії. Завданням бухгалтера є забезпечення менеджера такою інформацією. Облікова інформація, що використовується для прийняття управлінських рішень, мусить бути релевантною, своєчасною і достовірною. Релевантність означає, що данні обліку мають задовольняти конкретні інформаційні потреби користувачів. У системі бухгалтерського обл ...

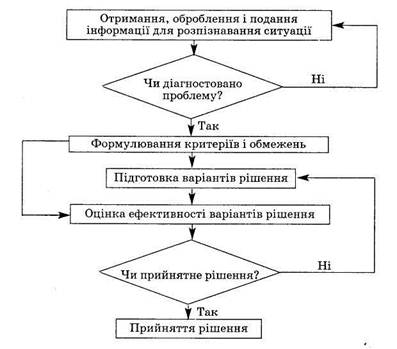

... ізації рішення, що здійснюється у декілька етапів. Зворотний зв'язок дає змогу своєчасно отримувати інформацію для коригування рішень, за необхідності вносити зміни в перебіг їх виконання. [3] 2.2. Методи прийняття управлінських рішень Технологія прийняття рішень передбачає певну послідовність управлінських операцій і процедур. Це діагностика проблеми; визначення можливих способів її розв' ...

0 комментариев