Навигация

АНАЛИЗ ПРИВЛЕЧЕНИЯ БАНКОВСКОГО КРЕДИТА НА ПРИМЕРЕ ТОО «ЖАСТАР»

2 АНАЛИЗ ПРИВЛЕЧЕНИЯ БАНКОВСКОГО КРЕДИТА НА ПРИМЕРЕ ТОО «ЖАСТАР»

2.1 Программы и порядок кредитования предприятий малого и среднего бизнеса банками Казахстана

Под условиями кредитования понимаются требования, которые предъявляются к определенным (базовым) элементам кредитования: субъектам, объектам и обеспечению кредита. Иными словами банк не может кредитовать любого клиента и что объектом кредитования может быть только та потребность заемщика, которая связана с его временными платежными затруднениями, с необходимостью развития производства и обращения продукта.

Условия кредитования состоят в следующем:

1) совпадение интересов обеих сторон кредитной сделки;

2) наличие, как у банка-кредитора, так и у заемщика возможностей выполнять свои обязательства;

3) возможность реализации залога и наличие гарантий;

4) обеспечение коммерческих интересов банка;

5) заключение кредитного соглашения.

На сегодняшний день банки Казахстана осуществляют предоставление кредитных ресурсов в соответствии с действующим законодательством Республики Казахстан, нормативным правовым актам Национального Банка Республики Казахстан и внутренней кредитной политикой банка.

Процесс получения банковского кредита предпринимателем можно условно разделить на несколько этапов:

1) выбор банка и проведение предварительной консультации;

2) подача заявки на получение банковского кредита, предоставление необходимого пакета документов;

3) заключение кредитного договора в случае положительного решения.

Банки Казахстана предлагают широкую линейку программ для кредитования малого и среднего бизнеса. Рассмотрим программы кредитования двух крупнейших банков Казахстана - АО «Народный Банк Казахстана» и АО «Казкоммерцбанк».

Согласно данным официальных сайтов вышеназванных банков кредитные ресурсы предоставляются заемщикам на различные цели:

1) физическим лицам – индивидуальным предпринимателям:

- На увеличение оборотного капитала (приобретение сырья, товаров народного потребления и т.д.);

- На осуществление малых инвестиций в основной капитал (приобретение недвижимости, патента, дополнительного оборудования и т.д.);

2) юридическим лицам:

- На пополнение оборотного капитала;

- Инвестирование в основной капитал.

Индивидуальные предприниматели представляют следующий минимальный пакет документов:

- заявка на получение кредита;

- нотариально заверенную копию документа, подтверждающего государственную регистрацию индивидуального предпринимателя;

- справка с налоговой инспекции о присвоении РНН;

- копию удостоверения личности;

- копии разрешений и лицензий (если деятельность подлежит лицензированию);

- документ, подтверждающий постановку на учет в качестве индивидуального предпринимателя в территориальном налоговом органе по месту жительства;

- копии договоров с поставщиками и потребителями, накладные, счета-фактуры, контракты и прочие финансовые документы (если такие имеются);

- калькуляция себестоимости производимой продукции (работ, услуг), если такая производится;

- копию декларации о доходах и документов бухгалтерской отчетности, предоставляемой налоговым органам;

- правоустанавливающие документы на залоговое имущество и другие документы, необходимые для оформления залога;

- при предоставлении в качестве обеспечения гарантии юридического лица дополнительно приобщаются — договор гарантии, заключение аудиторской организации, подтверждающее удовлетворительное финансовое состояние гаранта, финансовая отчетность гаранта и документы, подтверждающие полномочия лица на подписание договора гарантии от имени гаранта, карточка с образцами подписей.

Перечень необходимых документов для юридического лица:

- кредитная заявка для юридического лица;

- информационная анкета;

- нотариально заверенные копии учредительных документов (устав, учредительный договор, свидетельство о государственной регистрации);

- регистрационная карточка статистического управления;

- решение уполномоченного органа о привлечении кредита и согласие на предоставление залога;

- карточка с образцами подписей;

- справка с налоговой инспекции о присвоение РНН, о наличии или отсутствии долгов в бюджет (акт сверки с налоговой инспекцией), о наличии банковских счетов с указанием всех счетов;

- справка обслуживающего Банка о наличии или отсутствии ссудной задолженности (на фирменном бланке предприятия), о среднемесячных оборотах по банковским счетам за последние 12 месяцев;

- копии удостоверений личности и личные РНН первого руководителя и главного бухгалтера;

- формы бухгалтерской и финансовой отчетности за предыдущие 2 года (бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств);

- расшифровку дебиторской и кредиторской задолженностей с указанием источника, условий, суммы, даты возникновения и сроков погашения;

- пояснительная записка к финансовой отчетности, характеризующаяся деятельность предприятия (в записке должна быть отражена бухгалтерская учетная политика, налоговая учетная политика, характеристика предприятия и условия, в которых предприятие работало);

- документы, подтверждающие оплату (взнос) Уставного капитала;

- технико-экономическое обоснование проекта или бизнес-план Договора, контракты или другие документы, подтверждающие целевое направление запрашиваемых кредитных средств (обязательно вместе со спецификациями на поставку технологии, оборудования, сырья и материалов, реализации готовой продукции и т.д.);

- копии лицензий, если деятельность по проекту лицензирована или лицензируется выпуск и реализация отдельных видов товаров и услуг, на которые направляются кредитные ресурсы;

- правоустанавливающие документы на предоставляемое залоговое обеспечение.

Данный перечень представляет собой минимальный список документов для анализа проекта. В процессе рассмотрения указанных документов могут возникнуть дополнительные вопросы и Банк вправе запросить дополнительно необходимые документы и справки для полного анализа. Все документы предоставляются в банк по описи с указанием наименования документа, типа документа (оригинал/копия/нотариально заверенная копия), количества листов.

Предлагаемые перечни документов являются едиными для всех потенциальных заемщиков, обращающихся в Филиалы Банка. В случае предоставления копий некоторых документов клиент должен также представить для сличения оригиналы.

Для удовлетворения потребностей клиентов в кредитах, с учетом специфики бизнеса, целевого использования в Банке в настоящий момент действуют следующие виды кредитных программ:

- Программа кредитования для Малого и Среднего Бизнеса совместно с АО «Фонд развития предпринимательства «Даму» за счет средств АО «Фонд национального благосостояния «Самрук-Казына»;

- Программа «Бизнес Small2»;

- Программа «Бизнес Medium»;

- Программа «Бизнес Микро»;

- Программа «Бизнес Экспресс»;

- Программа краткосрочного кредитования предприятий в форме Овердрафт. [9]

Краткий обзор программ кредитования, предлагаемых АО «Народный Банк Казахстана» представлен в таблице 1:

Таблица 1

Программы кредитования АО «Народный Банк Казахстана»

| Программа | Условия |

| 1 | 2 |

| Программа кредитования для Малого и Среднего Бизнеса совместно с АО «Фонд развития предпринимательства «Даму» за счет средств АО «Фонд национального благосостояния «Самрук-Казына» | Период действия программы: март – июнь 2009 г. Основные условия: - Эффективная ставка вознаграждения – до 12,5% годовых; - Максимальная сумма кредитования – до 750 млн. тенге; - Срок кредитования – до 7 лет. Цель финансирования: - развитие бизнеса / пополнение оборотных средств, - инвестиции: приобретение движимого имущества / ремонт зданий, помещений коммерческого назначения, - приобретение недвижимого имущества / земельных участков, строительство для коммерческих целей. Необходимые условия для получения займа: - наличие действующего бизнеса; - отсутствие отрицательной кредитной истории; - отсутствие просроченной задолженности по налогам и другим обязательным платежам в бюджет. |

| Программа микрокредитования «Бизнес Экспресс» «БЫСТРЫЕ КРЕДИТЫ ДЛЯ РАЗВИТИЯ БИЗНЕСА» | Условия программы: - Сумма займа до 1 500 000 тенге (эквивалент в долларах США) - Максимальный срок займа - 12 месяцев - Валюта кредита - доллары США - Бизнес-план не требуется - Срок рассмотрения заявки и получения займа – 2 дня - Период занятия данным бизнесом - не менее 6 месяцев - Процентная ставка в долларах США – от 22% годовых, эффективная ставка - min 28,7%, max 35,2% Цель финансирования: - Увеличение товарооборота, расширение производства или объема оказываемых услуг - Приобретение имущества; ремонт зданий и помещений коммерческого назначения; приобретение недвижимого имущества и земельных участков; строительство для коммерческих целей В залог принимается: - Автотранспорт (без расходов на страхование), оборудование, личное имущество, товары в обороте. |

| Программа микрокредитования «Бизнес Микро» «УДОБНАЯ ПРОГРАММА ДЛЯ РАЗВИТИЯ БИЗНЕСА» | Условия программы: - Сумма займа до 7 500 000 тенге (эквивалент в долларах США) - Максимальный срок займа - 7 лет - Валюта кредита - доллары США - Льготный период по уплате кредита до 12 месяцев - Бизнес-план не требуется - Срок получения займа – экспертиза заявки до 3 дней + регистрация залога - Период занятия данным бизнесом - не менее 6 месяцев - Процентная ставка в долларах США – от 18% годовых, эффективная ставка - min 20,1%, max 21,2% Цель финансирования: - Увеличение товарооборота, расширение производства или объема оказываемых услуг - Приобретение имущества; ремонт зданий и помещений коммерческого назначения; приобретение недвижимого имущества и земельных участков; строительство для коммерческих целей В залог принимается: - Недвижимость, автотранспорт, оборудование (производственное, офисное, торговое), личное имущество, товары в обороте. |

| «БИЗНЕС SMALL 2» Ставка на Ваше развитие! | Условия: - Сроки кредитования - до 12 лет, в том числе пополнение оборотных средств на 7 лет. - Приоритет финансового состояния бизнеса над залогом; - льготный период по выплате основного долга - до 9 месяцев; - Возможно рефинансирование займов других банков; - Порядок погашения – аннуитетные платежи после истечения льготного периода - Процентная ставка в долларах США – от 16% годовых, эффективная ставка - min 17,9%, max 19,9% Цели кредитования: - на пополнение оборотных средств сроком на 7 лет, - на приобретение основных средств, - на ремонт и реконструкцию производственных и торговых помещений, покупку торгового оборудования сроком на 12 лет, - на приобретение и строительство коммерческой недвижимости сроком на 12 лет, В качестве залога принимается недвижимость, автотранспорт, оборудование, товары народного потребления, личное имущество. |

| «БИЗНЕС MEDIUM» БОЛЬШИЕ КРЕДИТЫ СРЕДНЕМУ БИЗНЕСУ | Основные условия программы: - Сроки кредитования: до 7 лет - Сумма кредита: до 1 350 млн. тенге (эквивалент в долларах США) - Возможность рефинансирования займов, полученных в других Банках, при отсутствии просроченной задолженности - Период доступности кредита для целей пополнения оборотных средств, в зависимости от сроков выдачи кредита – до 76 месяцев - Льготный период по погашению основного долга – от 3 до 12 месяцев. Льготный период зависит от целей кредитования, вида залогового обеспечения, суммы и срока кредита. - Процентная ставка в долларах США – от 13,5% годовых, эффективная ставка - от 14,4% - наличие действующего бизнеса (4 месяцев - для индивидуальных предпринимателей и 6 месяцев для юридических лиц, осуществляющих финансово-хозяйственную деятельность) Цели кредитования: - Пополнение оборотного капитала - Инвестиционные проекты (приобретение оборудования, коммерческой недвижимости, производство и пр.), Торговые сделки Кредитуется стартовое направление бизнеса, при условии: - наличие аффилиированности с ныне действующей организацией (-ями), осуществляющей(-их) основную финансово-хозяйственную деятельность; - если действующая организация собирается осуществлять новый вид деятельности, отличающийся от ее основной деятельности. Обеспечение: - Недвижимость - Приобретаемое оборудование. - Гарантии компаний |

| Программа краткосрочного кредитования предприятий в форме овердрафт | Срок кредитования - до 30 дней; Период доступности -12 месяцев; Максимальный размер лимита кредитования - 50% от среднемесячных кредитовых оборотов; Анализируемый период финансового состояния - Финансовая отчетность только на последнюю отчетную дату; кредитовые обороты за 6 месяцев; График погашения - в конце срока овердрафта или каждые 10 дней; Срок рассмотрения заявки - 2 дня; Требуемый срок обслуживания в банке - не менее 6 месяцев в любом банке второго уровня. Процентная ставка в долларах США – от 12,8% годовых, эффективная ставка - от 13,6% |

АО «Казкоммерцбанк» предлагает следующие программы кредитования для малого и среднего бизнеса:

1) Стабилизационная программа Фонда «Даму»;

2) «Бизнес-инвестиции»;

3) «Бизнес-оборот»;

4) «Бизнес-недвижимость»;

5) «Бизнес-Экспресс Плюс»;

6) «Золотое решение». [10]

Более подробно условия по данным программам кредитования рассмотрим в таблице 2:

Таблица 2

Программы и условия кредитования в АО «Казкоммерцбанк»

| Программа | Условия |

| 1 | 2 |

| Стабилизационная программа Фонда «Даму» | Условия: - Срок кредитования – до 84 месяцев (до 7 лет); - Сумма займа – до 750 млн. тенге; - Годовая эффективная ставка вознаграждения – не более 12,5% годовых; - Льготный период по погашению основного долга по займам, предоставляемым: на пополнение оборотных средств – до 6 месяцев, на другие цели - до 12 месяцев. Цели: -Приобретение новых и модернизацию основных средств, -Пополнение оборотных средств, -Рефинансирование действующих займов |

| Программа «Бизнес-инвестиции» | Условия: - Срок кредитования: до 10 лет; - Сумма кредитования: до 1 млн. долларов США (либо 150 млн. тенге); - Ставка вознаграждения дифференцирована в зависимости от суммы и срока кредита: от 17 до 22 % годовых. Возможность снижения ставки вознаграждения в случае предоставления в обеспечение вклада, размещенного в Казкоммерцбанке; - Льготный период по погашению основного долга: до 12 месяцев при обеспечении вкладом, размещенным в Казкоммерцбанке, от 51% и выше от суммы кредита/лимита. Цель: – финансирование инвестиционных проектов |

| Программа «Бизнес-оборот» | Условия: - Срок кредитования: до 5 лет; - Сумма кредитования: до 1 млн. долларов США (либо 150 млн. тенге); - Ставка вознаграждения от 18% годовых, дифференцирована в зависимости от срока, суммы кредита и предоставляемого обеспечения. Возможность снижения ставки вознаграждения в случае предоставления в обеспечение вклада, размещенного в Казкоммерцбанке; - Возможен льготный период по погашению основного долга до 6 месяцев. - Валюта кредита: тенге, доллары США. - Условия погашения: Аннуитетные платежи, равные доли (при наличии положительной кредитной истории в Казкоммерцбанке). - Погашение вознаграждения: ежемесячно. Обеспечение: - Предоставление как ликвидного, так и слаболиквидного обеспечения; Цель: - Пополнение оборотных средств |

| Программа «Бизнес-Экспресс Плюс» | Условия программы: - Обязательное условие для новых Заемщиков программы - размещение мин. 10% (мин. сумма 15 000 тенге или $ 100) на депозитах Банка от полученных кредитных средств. - Срок кредита: новым Заемщикам до 12 мес., повторным заемщикам до 18 мес. - Сумма кредита: до 650 000 тенге - новым Заемщикам до 1 200 000 тенге повторным Заемщикам - Валюта кредитования: тенге, - Ставка вознаграждения: новым Заемщикам от 28%; повторным заемщикам от 26%; - Срок кредита: новым Заемщикам до 12 мес., повторным заемщикам до 18 мес. - Погашение основного долга и вознаграждения по кредиту: ежемесячно равными взносами – аннуитет Цели кредитования: -пополнение оборотных средств; -инвестиции. |

| Программа «Бизнес-недвижимость» | Условия: - Срок кредитования: до 10 лет; - Сумма кредита/кредитной линии: от 10 000 долларов США (1 500 000 тенге) до 1 000 000 долларов США (150 000 000 тенге), - Возможен льготный период по погашению основного долга; - Возможно страхование/ремонт/реконструкция приобретаемой коммерческой недвижимости за счет кредитных средств. Основное обеспечение - приобретаемая готовая коммерческая недвижимость; Цель кредитования: Приобретение готовой коммерческой недвижимости (в т. ч. кредит для проведения ремонта/реконструкции приобретаемой коммерческой недвижимости). |

| Программа «Золотое решение» | Условия программы: - Предоставление кредитных средств под залог любого из вкладов юридических и физических лиц в АО «Казкоммерцбанк»; - Срок кредита: до 5 лет; - Сумма кредита: до 65 000 000 тенге; - Погашение основного долга: ежемесячно, льготный период 12 месяцев (при 100% и 50% покрытия депозитом); - Возможность погашения кредита депозитом; - Погашение вознаграждения по кредиту: ежемесячно; - Ставка вознаграждения по кредиту при 100% обеспечении действующего депозита: процентная ставка депозита + 4,5% годовых (при соответствии валют). Обеспечение: - банковский вклад. Цель кредитования: - инвестиции; - на пополнение оборотных средств. |

Итак, были рассмотрены программы кредитования для малого и среднего бизнеса двух крупнейших банков Казахстана. В любом случае, выбор программы в любом банке зависит от суммы кредита, цели и обеспечения, предоставляемого в залог. Самый простой вариант выбора – обращение в кредитную службу банка для предварительной консультации. Предпринимателю желательно обратиться в несколько банков, для того чтобы выбрать наиболее подходящую и удобную программу кредитования.

Порядок предоставления банковских займов юридическим лицам и индивидуальным предпринимателям состоит из следующих основных этапов:

1) оценка заявок на получение финансового инструмента (банковского займа);

2) принятие решения о предоставлении банковских займов;

3) предоставление банковских займов. [11]

Первый этап включает в себя: 1) Проведение предварительной оценки и экспресс-анализа заявки.При обращении клиента за получением банковского займа сотрудник службы кредитования консультирует клиента по общим условиям предоставления банковских займов, в случае приемлемости условий и соответствия клиента требованиям Банка предлагает заполнить формы заявок на получение кредита. Получив заполненную форму, менеджер службы кредитования производит необходимые проверки потенциального заемщика в различных базах данных. Если эта проверка показала наличие у предпринимателя отрицательной кредитной истории или нахождение предпринимателя в списках лиц, не рекомендуемых к кредитованию, Банк вправе отказать в получении займа. Далее проводится предварительная оценка проекта или экспресс-анализ. В случае если согласно проведенной предварительной оценке проекта либо проведенному экспресс-анализу проект считается возможным для финансирования, сотрудник службы кредитования просит клиента дополнительно к заполненным формам представить документы, необходимые для проведения более полного анализа, перечень которых уже указывался ранее.

2) Экспертиза проекта

Получив и проверив полноту пакета документов, сотрудник кредитной службы одновременно направляет необходимые документы для проведения экспертизы следующим подразделениям: юридической службе, службе кредитного анализа, службе безопасности и службе по оценке залогового обеспечения.

Юридическая экспертиза заключается:

1) в анализе правового статуса заемщика в связи с привлечением финансовых инструментов, в том числе банковских займов, и получением от банка других услуг; в анализе правового статуса заемщика в связи с предоставлением в залог имущества в обеспечение исполнения своих обязательств перед Банком;

2) в определении лица (органа) заемщика/залогодателя, уполномоченного принимать решение о привлечении финансового инструмента (кредитной линии либо банковского займа/аккредитива/гарантии/овердрафта) и/или о залоге имущества, предлагаемого в обеспечение;

3) в определении лица, уполномоченного представлять интересы заемщика в отношениях с третьими лицами;

4) в анализе предлагаемого обеспечения (определение возможности принятия в залог предлагаемого имущества в обеспечение исполнения обязательств по возврату финансового инструмента (кредитной линии либо банковского займа/аккредитива/гарантии/овердрафта), в том числе определение правового режима имущества, предлагаемого банку в залог);

5) в проверке контрактов/договоров, используемых Заемщиком для его текущей деятельности и/или для финансируемой деятельности только в случае необходимости, определяемой юридической службой;

Службой безопасности осуществляется проверка репутации клиента.

Служба по оценке залогового обеспечения проводит оценку предлагаемого залогового обеспечения и представляет заключение по форме, установленной регламентом работы с предметами залога и внутренними документами Банка. При оценке залогового обеспечения служба по оценке залогового обеспечения проверяет наличие предмета залога и его состояние в порядке, определенном Регламентом работы с предметами залога и другими внутренними документами Банка.

Экономический анализ проекта производится службой кредитного анализа на основании необходимых документов (кредитную заявку, бухгалтерскую и финансовую отчетность, расшифровки дебиторской и кредиторской задолженности, технико-экономическое обоснование, справку о среднемесячных оборотах по текущим счетам, договоры/контракты и в случае необходимости другие документы), высчитываются все необходимые для анализа финансовые коэффициенты, соответствуют ли они нормативным требованиям, и составляется предложение по финансированию.

Сотрудник кредитной службы после сбора заключений всех структурных подразделений (предложение по финансированию службы кредитного анализа, юридическое заключение, заключение службы по оценке залогового обеспечения, заключение службы безопасности) направляет их риск-менеджеру для проведения оценки риска данного проекта. Риск-менеджер дает заключение по проекту.

Второй этап - принятие решения о предоставлении банковского займа – проходит следующим образом:

После завершения всех необходимых процедур по экспертизе заявки сотрудник кредитной службы готовит пакет заключений, представляемый на одобрение кредитного комитета. Пакет заключений включает в себя документы с подбором их в следующем порядке:

- заключение сотрудника службы кредитования;

- резюме или предложение по финансированию службы кредитного анализа;

- юридическое заключение;

- заключение службы по оценке залогового обеспечения;

- заключение службы безопасности;

- заключение риск-менеджера.

На заседании кредитного комитета проект представляет и защищает сотрудник службы кредитования и кредитный аналитик, проводивший экономический анализ проекта.

В случае если кредитный комитет принял решение отказать клиенту в предоставлении финансового инструмента (банковского займа), то сотрудник службы кредитования после получения решения кредитного комитета направляет клиенту письмо об отказе в финансировании с указанием причин отказа и по описи возвращает клиенту представленные ранее документы.

В случае принятия кредитным комитетом положительного решения, переходим к следующему этапу – предоставлению займа. Сотрудник службы кредитования формирует полное рабочее кредитное досье. Далее оформляет договор о предоставлении кредита и дополнительные соглашения к нему по типовым формам, утвержденным уполномоченным органом Банка.

Договор в обязательном порядке должен быть постранично завизирован ассистентом сотрудником службы кредитования. Данные визы свидетельствуют:

1) о наличии всех правоустанавливающих и идентификационных документов на предмет залога;

2) о соответствии условий договоров решению уполномоченного кредитного комитета;

3) о наличии всех необходимых согласий на залог и внесудебную реализацию предмета залога;

4) о соответствии договоров утвержденным уполномоченным органом Банка формам.

В случае отсутствия замечаний по тексту документов у руководителя службы кредитования, договора/дополнительные соглашения передаются на подпись заемщику.

Согласно правил АФН от 23.02.2007 №49 "Правила ведения банками документации по кредитованию" договор о предоставлении кредита должен содержать:

1) цель кредита, соответствующую бизнес-плану или технико-экономическому обоснованию займа и/или заявлению, представленных заемщиком;

2) общую сумму кредита;

3) валюту кредита;

4) сроки погашения кредита и вознаграждения по нему;

5) способ погашения кредита;

6) обеспечение (вид, сумма), за исключением кредита, предоставляемого без обеспечения;

7) размер ставок вознаграждения;

8) виды и сроки отчетности, представляемой заемщиком - юридическим лицом банку;

9) ответственность сторон за нарушение обязательств;

10) указание о наличии согласия заемщика на предоставление сведений о нем в кредитные бюро, а также информации, связанной с исполнением сторонами своих обязательств. [12]

Договор о предоставлении кредита, обеспечению исполнения обязательств заемщиком, уступке требования или переводу долга по кредиту, заключаемый банком без использования типовой формы договора, утвержденной уполномоченным органом банка либо с изменением такой типовой формы, визируется руководителем юридической службы банка в целях подтверждения его соответствия требованиям законодательства Республики Казахстан.

Изменение условий (реструктурирование) кредита оформляется письменно подписанием дополнительного соглашения в соответствии с решением уполномоченного органа банка о внесении соответствующих изменений и дополнений в договор о предоставлении кредита, договор залога, другие договоры, связанные с исполнением обязательств по договору о предоставлении кредита. Данные изменения визируются руководителем юридической службы банка.

Рассмотренный порядок поэтапного предоставления кредита является обобщенным, у разных банков могут немного варьироваться действия кредитных менеджеров, немного отличается по содержанию порядок выдачи займов, выдаваемых по линиям мировых банков развития, таких как Европейский банк Реконструкции и Развития, Исламский Банк Развития и т.д.

Мы рассмотрели порядок кредитования предприятий в банках, перейдем непосредственно к оценке финансового состояния предприятия для дальнейшего проведения анализа привлечения этим предприятием банковского кредита.

Похожие работы

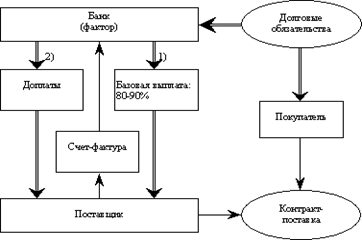

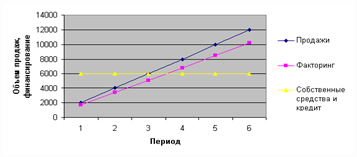

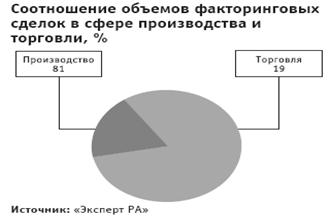

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

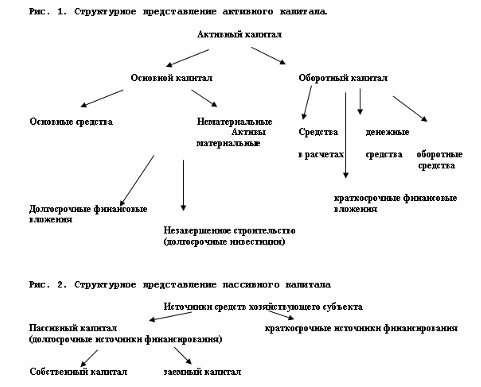

... от финансовой структуры предприятия. Вместе с тем можно утверждать, что оптимизация структуры капитала является ядром более общей задачи — оптимизации структуры источников. Заключение В ходе моей работы можно выделить следующие способы финансирований деятельности предприятия: самофинансирование, банковское кредитование, прямое финансирование через механизмы рынка капитала, бюджетное финанс

... Один (при синдицированном кредите - несколько) Много Много Много Если по результатам сравнительного анализа выбор финансовых менеджеров пал на кредит, необходимо сопоставить преимущества и недостатки финансирования предприятия за счет кредитования. На данный момент эта форма является основным инструментов финансирования. Преимущества кредита Кредит - это самый распространенный и самый ...

... , она нацелена на увеличение его доходов. Эффект инвестиционной деятельности в макроэкономическом аспекте заключается в достижении прироста общественного капитала. Основой фундаменталистики инвестиционной деятельности коммерческих банков является интерпретация показателей экономических индикаторов. Под индикатором понимается доступная наблюдению и измерению характеристика изучаемого объекта, ...

0 комментариев